Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

У структурі необоротних активів автотранспортного підприємства основну частину займають транспортні засоби.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте В бухгалтерському обліку автотранспорт відображається на субрахунку 105 „Транспортні засоби". До цього рахунку можуть відкриватися аналітичні рахунки залежно від призначення транспортного засобу: „Транспортні засоби для перевезення пасажирів", „Транспортні засоби для перевезення вантажів". Залежно від величини підприємства до цих аналітичних рахунків можуть відкриватись рахунки нижчого рівня. Наприклад, для вантажних транспортних засобів ознакою для відкриття таких рахунків може бути вантажопідйомність, а для пасажирів — пасажиромісткість. Згідно з П(С)БО 7 „Основні засоби" об'єктом обліку є окремий основний засіб, тобто в нашому випадку окремий транспортний засіб. На підприємство транспортні засоби можуть надходити внаслідок: придбання; як внесок до статутного капіталу; безоплатного отримання; обміну на інші активи. Сьогодні досить багато автотранспортних підприємств, особливо тих, що займаються пасажирськими перевезеннями, залучають транспортні засоби шляхом отримання їх в оренду від фізичних чи юридичних осіб. Транспортні засоби зараховуються на баланс підприємства за первісною вартістю, до якої входять: § вартість автомобіля (без ПДВ); § реєстраційні збори, мито та інші платежі; § витрати зі страхування ризиків доставки автомобіля; § інші витрати, безпосередньо пов'язані з придбанням автомобіля. Надходження транспортних засобів на підприємство оформляється Актом придбання-передачі (внутрішнього переміщення), Ф.№ОЗ-1. При надходженні транспортного засобу на підприємства як внесок до статутного капіталу первісна вартість буде складатись з справедливої вартості, яка зазначена у статутних документах, та витрат, пов'язаних з реєстрацією та введенням його в експлуатацію. При безоплатному отриманні транспортного засобу його первісна вартість буде складатись із справедливої вартості та витрат, пов'язаних з реєстрацією та введенням в експлуатацію автомобіля. На суму справедливої вартості збільшуватиметься додатковий капітал, а при амортизації цього засобу додатковий капітал буде зменшуватись на величину амортизаційних відрахувань з одночасним відображенням доходу. В бухгалтерському обліку надходження транспортних засобів відображається аналогічно як придбання інших основних засобів з урахуванням таких особливостей: при отриманні автомобіля дебетується рахунок 152 і кредитуються: рахунок 377 — на суму реєстраційного збору, рахунок 651 — на суму збору до Пенсійного фонду, рахунок 641— на суму податку з власників транспортних засобів, рахунок 655 — на величину страхових платежів. Надходження основних засобів за бартерними договорами є однією з найскладніших операцій при відображенні в бухгалтерському обліку. Активи, отримані внаслідок бартерної операції, зараховуються на баланс за вартістю, що залежить від того, якими активами відбувається обмін — подібними чи неподібними. При обміні подібними активами первинна вартість отриманого об'єкта основних засобів, в цьому випадку автомобіля, дорівнює залишковій вартості переданого автомобіля. Якщо залишкова вартість переданого об'єкта більша, ніж його справедлива вартість, тоді первинною вартістю отриманого активу буде його справедлива вартість. При обміні неподібними активами величина доходу дорівнює справедливій вартості отриманого активу, скоригованій на суму грошових коштів передану або отриману, а витратами підприємства буде залишкова вартість переданого активу. Первісною вартістю транспортного засобу, отриманого внаслідок обміну на неподібний актив, є справедлива вартість переданого активу, змінена на величину грошових коштів, яка була сплачена чи отримана під час обміну. Відображення в бухгалтерському обліку операцій з обміну транспортних засобів відбувається аналогічно до обліку надходження основних засобів при бартері. Автомобіль, як і будь-який інший засіб, в процесі експлуатації зношується, ламається. Для того, щоб надалі підприємство могло одержувати економічну вигоду від його використання, потрібно проводити такі процедури, як ремонт, технічне обслуговування, поліпшення. Витрати, пов'язані з виконанням цих процедур, в обліку відображаються по різному, залежно від їх виду. Згідно з Положенням „Про технічне обслуговування і ремонт дорожніх транспортних засобів, автомобільного транспорту", затвердженим наказом Міністерства транспорту України від 30.03.1998р. №102, технічне обслуговування — де операція або комплекс операцій із підтримання працездатності або справності автомобіля під час використання його за призначенням, зберігання і транспортування. Згідно з цим Положенням, ремонт — це комплекс операцій з відновлення справності або працездатності, відновлення ресурсу автомобіля або його складових частин. Ремонт поділяється на поточний та капітальний. Поточний ремонт проводиться для забезпечення або відновлення працездатності автомобіля і полягає в заміні і (або) відновленні окремих його частин. Капітальний ремонт проводиться для відновлення справності і повного або близького до повного відновлення ресурсу автомобіля із заміною або відновленням будь-яких частин, у тому числі базових. При цьому, згідно з вищевказаним Положенням, заміна шин і акумуляторних батарей не відноситься до ремонту. Для того, щоб з'ясувати, що таке поліпшення транспортного засобу, потрібно звернутися до П(С)БО 7 „Основні засоби". Згідно з п. 14 П(С)БО 7, поліпшення об'єкта основних засобів - це модернізація, модифікація, добудова, дообладнання, реконструкція тощо, що призводить до збільшення майбутніх економічних вигод, первісно очікуваних від використання об'єкта. З вищевикладеного можна зрозуміти, що навіть не кожний капітальний ремонт буде поліпшенням транспортного засобу. Наприклад, заміна двигуна автомобіля буде ремонтом, але не буде поліпшенням. Але якщо робочий об'єм нового двигуна є більшим за робочий об'єм старого двигуна та призводить до збільшення потужності транспортного засобу, а отже й економічних вигод, первісно очікуваних від його використання, то цей ремонт буде відноситись до поліпшення. Згідно з П(С)БО 7 „Основні засоби" витрати, що здійснюються для підтримання об'єкта в робочому стані та одержання первісно визначеної суми майбутніх економічних вигод від цього використання, включаються до складу витрат. Отже, вартість технічного обслуговування та ремонту транспортних засобів буде збільшувати витрати підприємства. До технічного обслуговування можна віднести виконання робіт з миття кузова автомобіля, чищення салону, санітарної обробки, заправляння експлуатаційними рідинами. У бухгалтерському обліку витрати, пов'язані з проведенням технічного обслуговування та ремонту автомобіля, відображаються так: якщо цей транспортний засіб виробничого призначення, тоді дебетується 23 рахунок, загальновиробничого — дебетується рахунок 91, адміністративного — дебетується 92 рахунок, збутового — дебетується рахунок 93. Згідно з П(С)БО 7 „Основні засоби" витрати, пов'язані з поліпшенням транспортного засобу, збільшують первісну вартість цього засобу. В бухгалтерському обліку це буде відображено так: спочатку згадані витрати групуються на дебеті рахунку 152, а потім — списуються на дебет рахунку 105. Автомобіль, як і будь-який інший основний засіб, у процесі господарської діяльності зношується, а отже, підлягає амортизації. Для нарахування амортизації підприємство на власний вибір може застосовувати один із шести методів: прямолінійний; виробничий; кумулятивний; зменшення залишкової вартості; прискореного зменшення залишкової вартості; податковий. В податковому обліку амортизують витрати, які прямо пов'язані з придбанням автомобіля, який використовується для виробничих цілей. Амортизації підлягають також витрати, пов'язані з придбанням легкових автомобілів, які призначені для надання платних послуг по транспортному або туристичному обслуговуванню сторонніх громадян чи організацій. Автотранспортне підприємство має право продавати і передавати іншим підприємствам, обмінювати і передавати безоплатно, списувати з балансу транспортні засоби, на які воно має право власності. Вибуття автомобілів відбувається внаслідок: o реалізації за грошові кошти; o обміну на інші активи; o ліквідації непридатних для використання автомобілів; o безоплатна передача іншому підприємству; o передачі іншому підприємству як внесок до статутного капіталу; o ліквідації у результаті дії обставин, незалежних від підприємства. Реалізація транспортних засобів за кошти оформляється договором купівлі-продажу, а списання з балансу відбувається на підставі Акта приймання-передачі основних засобів (Ф. № ОЗ-1) і оформляється відповідними записами в реєстрах аналітичного обліку. Операції з продажу автомобілів є об'єктом оподаткування ПДВ. Транспортні засоби можуть вибувати внаслідок обміну на подібні та неподібні активи. У бухгалтерському обліку ці події відображаються аналогічно до обмінних операцій з іншими основними засобами. Автомобілі можуть вибувати з підприємства шляхом їх безоплатної передачі іншим особам, як юридичним, так і фізичним. У такому разі дохід дорівнюватиме нулю, а всі витрати, пов'язані з такою передачею, відображаються на субрахунку 976 „Списання необоротних активів". При безоплатній передачі у підприємства виникає податкове зобов'язання з ПДВ. У бухгалтерському обліку ці операції відображаються аналогічно безоплатній передачі основних засобів. Автотранспортне підприємство може передавати транспортний засіб як інвестиції у статутний капітал інших підприємств та організацій. У бухгалтерському обліку такі внески є фінансовими інвестиціями, облік яких регламентує П(С)БО 12. Вартість придбаної інвестиції дорівнює справедливій вартості переданого автомобіля. Якщо справедлива і залишкова вартості переданого транспортного засобу відрізняються, то у підприємства виникають доходи або витрати, пов'язані з придбанням фінансової інвестиції. Ця різниця відображається відповідно у складі інших доходів або витрат звичайної діяльності. Передача автомобіля до статутного капіталу не є об'єктом оподаткування ПДВ. У податковому обліку передача автомобіля до статутного капіталу іншого підприємства в обмін на корпоративні права вважається прямою інвестицією. Ця операція тотожна продажу автомобілів, а отже, вимагає зменшення сукупної балансової вартості 2 групи основних фондів на суму балансової вартості такого транспортного засобу. За умов непридатності транспортного засобу для його подальшого ефективного і безпечного використання внаслідок морального і фізичного зносу, а також при недоцільності його ремонту чи модернізації підприємство може прийняти рішення про ліквідацію такого автомобіля. Ця операція оформляється Актом на списання транспортного засобу (Ф. № ОЗ-4). Його складає комісія, до якої входить обов'язково представник бухгалтерії і спеціаліст з автотранспортної техніки. На підставі Акта роблять відмітки в інвентарному списку основних засобів (Ф. № 03-9) і в описі інвентарних карток (Ф.№ ОЗ-7) та вилучають інвентарну картку (Ф. № ОЗ-6) з картотеки. У бухгалтерському обліку ліквідація автомобіля з ініціативи підприємства відображається відповідно до П(С)БО 7. Запасні частини, комплектуючі та інші агрегати, отримані при ліквідації транспортного засобу, оприбутковуються на баланс за ціною можливої реалізації, при цьому в складі валових доходів і валових витрат вони не відображаються. При подальшій їх реалізації у підприємства виникатимуть валові доходи та зобов'язання з ПДВ. У бухгалтерському обліку витрати, пов'язані із списанням автомобіля за рішенням підприємства, відображаються за дебетом рахунку 976, а запасні частини відносяться на дебет 20 рахунку. Ліквідація автомобіля може відбуватися з причин, незалежних від підприємства, тобто внаслідок крадіжки або дорожньо-транспортної пригоди (ДТП), яка привела до невиправного пошкодження транспортного засобу. У разі викрадення автомобіля необхідно провести інвентаризацію для засвідчення нестачі ТМЦ. Результати інвентаризації оформляються актом, на основі якого робляться записи в бухгалтерії. Вартість транспортного засобу (його залишкова вартість) списується на витрати підприємства. Проте такий автомобіль продовжують обліковувати на позабалансовому рахунку 072 „Невідшкодовані нестачі і втрати від псування цінностей" до моменту остаточного відшкодування або до закінчення строку позовної давності (3 роки). Якщо автомобіль застрахований і винну особу не встановлено, тоді страхова компанія компенсує підприємству збитки відповідно до договору страхування. Невідшкодована вартість транспортного засобу списується на витрати підприємства. При встановленні винної особи розмір збитку розраховується згідно з Порядком визначення розміру збитків від розкрадання, нестачі, знищення (псування) матеріальних цінностей, затвердженим постановою КМУ від 22.01.1996 р. № 116. При ДТП автомобіль може зазнати і незначних пошкоджень, які виправляються після проведення ремонту. Внаслідок ДТП, якщо автомобіль не ліквідовується, його балансова вартість залишається незмінною, оскільки цей ремонт не збільшує майбутніх економічних вигод. Після аварії на суму заподіяної шкоди дебетується позабалансовий рахунок 072, а при встановленні винної особи цей рахунок кредитується із одночасним відображенням доходу. Суму, витрачену на відновлення транспортного засобу, включають до складу витрат того звітного періоду, в якому вони здійснені. Багато автотранспортних підприємств через складне фінансове становище, а також внаслідок деяких інших обставин не можуть придбати транспортні засоби, а тому беруть їх в тимчасове користування на умовах оренди. Оренда — це термінове платне користування майном на підставі договору, яке необхідне орендарю для здійснення підприємницької та іншої діяльності. Основним документом, який регламентує орендні взаємовідносини, є договір оренди. Він складається в письмовій формі і містить відомості про об'єкт оренди (вартість, технічний стан тощо), суму та термін внесення орендної плати, термін дії договору. Сторонами за договором оренди є орендодавець і орендар. Орендодавець — юридична або фізична особа, яка надає майно в тимчасове користування за відповідну плату. Орендар — юридична або фізична особа, яка отримує тимчасове право користування орендованим майном за відповідну плату. У договорі зазначають вартість об'єкта оренди. Погоджена вартість транспортного засобу, який передається в оренду, може визначатись як: Ø залишкова вартість автомобіля за даними бухгалтерського обліку орендодавця; Ø ринкова вартість аналогічного автомобіля; Ø вартість, визначена експертною оцінкою. Договір оренди автомобіля з підприємством недержавної форми власності укладається у довільній формі, з урахуванням вимог до оформлення договорів. До договору додаються: ü акт прийому-передачі (ф № ОЗ-1); ü технічний паспорт (талон) автомобіля; ü акт технічного стану автомобіля на момент передачі. При врегулюванні орендних відносин з державним підприємством необхідно використовувати Типовий договір оренди індивідуально визначеного (нерухомого або іншого) майна, що знаходиться в державній власності, який затверджений наказом Фонду державного майна України від 23.08.2000 року №1774. До цього договору додаються: v акт оцінки автомобіля; v акт прийому-передачі (ф. № ОЗ-1); v технічний паспорт (талон) автомобіля; v акт технічного стану автомобіля; v розрахунок орендної плати. Орендодавець може надавати транспортний засіб в операційну або фінансову оренду. Саме вид оренди і визначає особливості відображення цих операцій в бухгалтерському обліку. При операційній оренді об'єкт оренди перебуває на балансі орендодавця, а орендар відображає вартість отриманого автомобіля на позабалансовому рахунку 01 „Орендовані необоротні активи" на суму, яка зазначена в договорі. Амортизацію на орендований автомобіль нараховує орендодавець, суму одержаної орендної плати він відносить до валових доходів, а суму ПДВ — до складу податкових зобов'язань. Орендар відносить сплачену орендну плату на валові витрати, а суму ПДВ — до податкового кредиту. Витрати на ремонт і модернізацію орендованого автомобіля відносяться на рахунки витрат підприємств (23, 91, 92, 93), тобто на витрати періоду. Витрати на поліпшення транспортного засобу відображаються як капітальні інвестиції на створення інших необоротних активів і підлягають амортизації в бухгалтерському обліку. При фінансовій оренді орендодавець передає орендарю транспортний засіб на умовах оренди з правом його подальшого викупу. У такому разі автомобіль передається на баланс орендаря, в якого виникає довгострокова кредиторська заборгованість за договором оренди. В свою чергу орендодавець має довгострокову дебіторську заборгованість. Відповідно амортизацію нараховує орендар, а суму орендної плати він відносить на витрати. Нині досить широко використовується оренда транспортних засобів у фізичних осіб. При оренді автомобіля у фізичних осіб для автотранспортних підприємств зберігається порядок бухгалтерського обліку та оподаткування, які розглядались раніше. Особливості полягають у відображенні сплати орендних платежів та їх оподаткуванні. Досить часто у своїй господарській діяльності АТП використовують автомобілі власних працівників. Розмір орендної плати, яку отримає працівник, включається до його сукупного оподаткованого доходу. З доходу вираховують суму компенсаційних виплат (амортизаційні відрахування) за знос транспортного засобу. Розмір і порядок таких виплат визначається власником підприємства за погодженням з працівником. Орендувати автомобіль можна і в громадянина, який не перебуває у трудових відносинах з підприємством-орендарем. В такому випадку відносини сторін оформляють у звичайному порядку. В бухгалтерському обліку орендаря операції відображаються аналогічно, як і при оренді транспортного засобу у приватного підприємця. Відмінність полягає в оподаткуванні доходу орендодавця, з якого підприємству потрібно утримати податок з доходів фізичних осіб. Оподаткування сплати орендних платежів фізичній особі — суб'єкту підприємницької діяльності регулюється Декретом Кабінету Міністрів України „Про прибутковий податок з громадян". Особливості обліку оренди транспортних засобів у пов'язаних осіб полягають у визначенні суми орендної плати, яку можна віднести на витрати підприємства. У бухгалтерському обліку операції з пов'язаними сторонами регламентує П(С)БО 23, відповідно до вимог якого оцінку активів і зобов'язань слід здійснювати одним з можливих методів: · порівнюваної неконтрольованої ціни; · ціни перепродажу; · „витрати плюс"; · балансової вартості. Найоптимальнішим є перший метод, за яким орендна плата визначається на рівні плати за аналогічні орендні послуги, які надаються непов'язаним орендодавцям за звичайних умов діяльності. Бухгалтерський облік таких операцій не відрізняється від обліку звичайних. Згідно з податковим законодавством орендна плата, яка сплачується пов'язаній особі за орендоване майно, відноситься на валові витрати підприємства-орендаря, виходячи з договірної ціни, але не більше за звичайну ціну. Якщо договірна ціна перевищує звичайну, то ця різниця не підлягає включенню до складу валових витрат. В орендодавця, якщо він є платником ПДВ, база оподаткування цим податком визначається виходячи з фактичної ціни операції, але не нижче за звичайну ціну. Звичайна ціна — це ціна продажу товарів (робіт, послуг) продавцем, яка може бути одержана при продажу їх особам, не пов'язаним з продавцем у звичайних умовах ведення господарської діяльності.

Облік запасів на АТП У структурі витрат АТП питома вага вартості витрачених палива і мастильних матеріалів (далі ПММ) є досить вагомою, тому слід звернути особливу увагу на їх облік. До ПММ належать: паливо, оливи (моторні, трансмісійні, спеціальні), консистентні мастила і спеціальні рідини. У бухгалтерському обліку наявність і рух палива відображається на субрахунку 203 „Паливо" рахунку 20 „Виробничі запаси". Для цілей аналітичного обліку до цього рахунку рекомендується відкривати аналітичні рахунки чи субрахунки нижчих порядків хоча б за двома класифікаційними ознаками. За місцем зберігання палива можна відкрити такі субрахунки: 2031 „Паливо на складі"; 2032 „Паливо в баках автомобілів"; ♦ 2033 „Паливо по талонах"; Відповідно до цих субрахунків можна відкрити субрахунки чи аналітичні рахунки наступного порядку за видами палива. Наприклад, до рахунку 2031 "„Паливо на складі" можна відкрити такі субрахунки: 20311 „Бензин А-95 на складі"; 20312 „Бензин А-92 на складі"; 20313 „Бензин А-76 на складі"; ♦ 20314 "„Дизельне паливо на складі"; Аналогічно відкриваються субрахунки до інших рахунків У бухгалтерському обліку надходження ПММ відображається за первісною вартістю згідно з П(С)БО 9 «запаси». При цьому дебетується відповідний рахунок. Придбання ПММ для підприємства може відбуватись кількома способами. Підприємство може закупити ПММ у їх виробників чи продавців і заправляти автомобілі через автозаправочні пункти самого підприємства. Ці операції відображаються такими проведеннями:

Слід звернути увагу на те, що податковий кредит з ПДВ буде виникати не завжди. Так якщо бензин був придбаний з метою його використання легковим автомобілем, то50 % ПДВ включається до податкового кредиту. Якщо підприємство займається наданням транспортних послуг легковими автомобілями, то податковий кредит буде виникати в повній сумі ПДВ. Інший шлях придбання ПММ підприємством – це придбання по талонах. Підприємство укладає договір з продавцем ПММ, згідно з яким останній зобов’язується обслуговувати це підприємство, видавати талони на суму передоплати, заправляти транспортний засіб при пред’явленні талона. Придбання ПММ по талонах буде відображатись в обліку за такою кореспонденцією рахунків:

Ще один шлях придбання ПММ — придбання ПММ водієм у дорозі за кошти, видані під звіт. При цьому водій обов'язково повинен відзвітуватися за витрачені кошти. Тобто він повинен додати до авансового звіту розрахунковий документ (касовий чек тощо) та податкову накладну, якщо вартість придбаного палива більша 20 грн. У бухгалтерському обліку придбання ПММ водієм у дорозі буде відображатись за такою кореспонденцією рахунків:

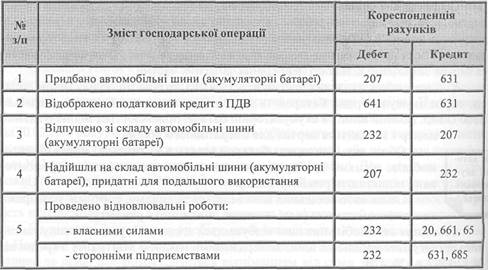

На місцях зберігання ПММ їх облік в натуральному вираженні ведеться в одиницях маси. Кількісний облік ПММ матеріально відповідальна особа веде в картках складського обліку, в які й заносяться дані з надходження та вибуття ПММ на підставі первинних документів. На відміну від оприбуткування відпуск палива здійснюється в одиницях об'єму. А оскільки кількісний облік ПММ на складі здійснюється в одиницях маси, то періодично проводиться замірювання густини ПММ. Видача ПММ зі складу проводиться на підставі вимог, лімітно-забірних карток чи інших видаткових документів. Кількість виданого водієві палива фіксується у відомості обліку видачі палива та у подорожньому листі. На підставі первинних документів, за якими здійснювалися приймання на склад та видача з нього ПММ, матеріально відповідальна особа складає звіт про рух ПММ, який разом з вищезгаданими первинними документами здає в бухгалтерію. У бухгалтерії ці документи перевіряють і на основі них складають накопичувальні відомості про приймання і видачу ПММ. Списання ПММ у податковому і бухгалтерському обліку для виробничих і невиробничих цілей здійснюється на підставі подорожніх листів згідно з нормами витрачання палива, затвердженими наказом Міністерства транспорту України „Про затвердження норм витрат палива і мастильних матеріалів на автомобільному транспорт" від 10.02.1998 року №43. Для вантажних автомобілів застосовуються подорожні листи форми № 1 (використовуються для міжнародних перевезень), або подорожні листи форми № 2 (використовуються для перевезень у межах України). Для легкових — подорожні листи типової форми № 3. Крім того, потрібний акт на списання цих матеріалів, затверджений керівником підприємства і підписаний уповноваженою комісією. Вартість витраченого палива в бухгалтерії відносять на відповідний рахунок витрат. На підставі фактичного пробігу, який визначають за подорожніми листами та Нормами витрат для конкретного автомобіля визначається фактичне витрачання палива за день, яке розраховується відніманням від суми залишку палива при виїзді та виданого палива залишку при поверненні. Якщо в дорозі водій придбав паливо, то куплену кількість палива потрібно додати до фактичних витрат. Фактичні витрати палива порівнюються з нормами, котрі розраховуються на підставі даних спідометра та Норм витрат. Витрати на ПММ, що пов'язані безпосередньо з веденням виробництва, відповідно до пп. 5.2.1 Закону України „Про оподаткування прибутку підприємств" можна включити до складу валових витрат (але в межах Норм витрат). При цьому відповідно до пп. 5.4.10 Закону про оподаткування прибутку вартість ПММ для легкових автомобілів можуть віднести до складу валових витрат (в межах Норм витрат) лише підприємства, надання транспортних послуг для яких є основною діяльністю. Для інших підприємств віднесення до складу валових витрат затрат на ПММ для легкових автомобілів дозволено лише в межах 50 %. Вартість перевитрачання бензину списується за рахунок водія, якщо встановлено його провину, або за рахунок власних коштів підприємства, якщо провину водія не виявлено. Запасні частини входять до складу виробничих запасів підприємства. Тому в бухгалтерському обліку наявність та рух запасних частин відбувається згідно з П(С)БО 9 „Запаси" та відображається на субрахунку 207 „Запасні частини". Аналітичний облік запасних частин ведеться за місцями їх зберігання в розрізі однорідних груп. В основному запасні частини використовуються під час ремонту транспортних засобів. При цьому вартість використаних запчастин відноситься на: збільшення первісної вартості транспортного засобу, якщо ремонт призвів до збільшення економічних вигод, очікуваних від використання транспортного Основою для списання запасних частин на технічне обслуговування транспортного засобу є лімітно-забірні картки або вимоги. На кожному первинному документі повинен бути вказаний ліміт відпуску у вартісному та числовому вираженні. Після цього лімітно-забірна картка передається на склад, де відбувається видача зазначеної кількості необхідних запасних частин. У цілому облік запасних частин ведеться аналогічно до обліку інших запасів, окрім акумуляторних батарей та автомобільних шин, облік яких ведеться пооб'єктно. Кожній шині та акумуляторній батареї присвоюється індивідуальний номер і заводиться картка для оперативного обліку. Облік акумуляторних батарей ведеться за типами і марками автомобілів, місцями їх зберігання і технічним станом (нові, відремонтовані, підлягають ремонту тощо). Облік автомобільних шин ведеться за видами, сортами, розмірами та технічним станом (нові, вживані, підлягають ремонту). Списання автомобільних шин відбувається згідно з Нормами експлуатаційного пробігу автомобільних шин, затвердженими наказом Мінтрансу України від 08.12.1997 р. № 420. Норми експлуатаційного пробігу автомобільних шин призначені для планування, визначення рівнів тарифів та раціональних витрат матеріальних ресурсів тощо. Норми обов'язкові для використання автотранспортними підприємствами незалежно від форм власності та відомчої підпорядкованості. Сумарне процентне зниження норм експлуатаційного пробігу автомобільних шин, які включають всі перелічені фактори, не повинне перевищувати 25%. Відпуск автошин для заміни відбувається на вимогу, до якої додається картка обліку роботи автомобільної шини на зняту автошину, на основі якої заповнюється накладна складу на приймання цієї шини. Автошина, зняті для ремонту чи утилізації, оприбутковуються на склад за накладною, до якої додається картка обліку роботи автомобільної шини. Списання акумуляторної батареї для встановлення на транспортний засіб відбувається тільки в обмін на зняту і за наявності акта, який підтверджує неможливість подальшого використання знятої. Надходження акумуляторної батареї, непридатної для подальшого використання, відображається лише в аналітичному обліку. Наказом Мінтрансу України від 08.12.1997 р. № 417 затверджено Правила нагляду та підтримання в робочому стані стартерних свинцево-кислотних акумуляторних батарей НД 7214 у 95120-157-97. Відповідно до цих Правил встановлено строки служби акумуляторних батарей, згідно з якими відносяться до валових витрат затрати на їх заміну. Тобто якщо на підприємстві є вантажний автомобіль, то затрати на заміну його акумулятора можна віднести до валових витрат тільки при терміну служби батареї 2,5 роки або експлуатації її в пробігу автомобіля понад 110 тис. км, при цьому пробіг автомобіля з цим акумулятором необхідно підтвердити подорожніми листами. У бухгалтерському обліку операції з придбання і відпуску акумуляторних батарей і автошин відображаються так:

|

||

|

Последнее изменение этой страницы: 2016-07-14; просмотров: 546; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.018 с.) |