Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ собственного капитала и управленческие решенияСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Анализ собственного капитала. Собственный капитал организации является основой его функционирования. От того, какая часть совокупных источников сформирована за счет собственного капитала, во многом зависит степень финансовой устойчивости организации. Более того современная ситуация диктует требования к эффективному использованию его без ущемления интересов собственников. Для проведения анализа можно использовать систему показателей, объединенных в три группы: динамика и движение, эффективность и оборачиваемость, достаточность собственного капитала и финансовая устойчивость (финансовая структура капитала). Для оценки состава и структуры собственного капитала можно рекомендовать следующую схему.

Структурные элементы собственного капитала

* в бухгалтерском балансе – ст. «Добавочный капитал (без переоценки)» – стр. 1350.

Располагаемый капитал является основной частью реального собственного капитала (представлен третьим разделом бухгалтерского баланса «Капитал и резервы»). Обычно это довольно стабильная его часть, за исключением нераспределенной прибыли (непокрытого убытка). Этот последний элемент является наиболее динамичной составляющей, за счет которой собственный капитал ежегодно прирастает (нераспределенная прибыль) или снижается (непокрытый убыток). Доходы будущих периодов в бухгалтерском балансе отражаются в составе обязательств (стр. 1550), но с аналитической точки зрения, они приравниваются к собственному капиталу -представляют собой потенциальный собственный капитал. Реальный собственный капитал отражает величину чистых активов организации (подробно данный вопрос рассмотрен в разделе 9.4). Система основных показателей для анализа собственного капитала

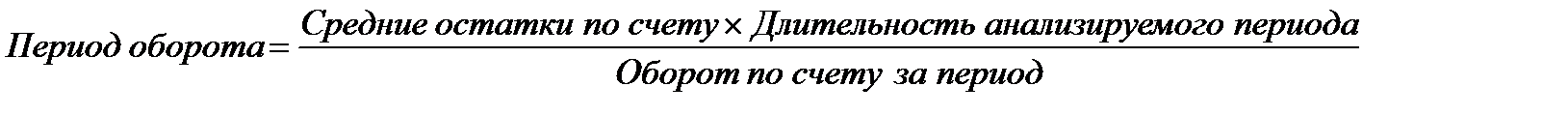

Примечание: * Период оборота помимо указанного алгоритма может быть рассчитан по формулам:

где Nодн – однодневная сумма оборота (однодневная выручка). Аналогичным образом могут быть рассчитаны показатели периода оборота по отдельным элементам активов и капитала. ** Рекомендуемое (оптимальное) значение ***Алгоритмы расчета и экономическое содержание СОС подробно представлены в разделе 9.4 Здесь и далее при оценке показателей рекомендуется придерживаться следующей логики: если какой-либо показатель не соответствует рекомендуемым значениям, то анализ проводится по двум этапам: сначала производится сравнение с рекомендуемым (нормативным, оптимальным, критериальным) значением, а далее оценивается динамика показателя. Коэффициент оборачиваемости собственного капитала показывает, сколько оборотов в течение анализируемого периода совершает собственный капитал. Для характеристики оборачиваемости средств организации используют различные показатели суммы оборота. При этом в качестве общего оборота применяется выручка от продаж. Индивидуальные обороты используются при расчете оборачиваемости отдельных элементов активов и пассивов (обязательств). Использование в последнем случае выручки от продаж приводит в искажению показателей оборачиваемости, часто к очень значительному. В последующем это может привести к неверным оценкам и принятию неправильных управленческих решений. Наиболее точный расчет оборачиваемости может быть сделан по формуле подвижности счета Шерра:

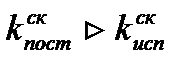

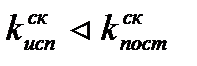

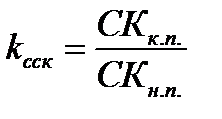

Оборотом по счету считается: – по активным счетам – кредитовые обороты; – по пассивным счетам (обязательствам) – дебетовые обороты. При определении суммы оборота по активно-пассивным счетам следует учитывать, каким чаще всего выступает данный счет – активным или пассивным. В любом случае, необходимо оперировать суммами, «уходящими» со счета. Представленный в формуле Шерра алгоритм расчета оборачиваемости активов и пассивов (обязательств) применительно к отдельным их элементам (группам активов и обязательств) рассматривается в аналитических разделах соответствующих глав данной книги. Что касается расчета оборачиваемости собственного капитала в целом, то здесь, учитывая особенности оборота этой группы капитала, наиболее логично использовать показатель общего оборота, то есть выручку от продаж. Если на предприятии в течение анализируемого периода при прочих равных условиях наблюдается увеличение оборачиваемости собственного капитала, то это положительная ситуация. Однако в случае, если ускорение оборачиваемости обусловлено снижением размера собственного капитала, то это следует трактовать крайне негативно – скорее всего, деятельность предприятия убыточна. В данной ситуации финансовому менеджеру требуется проводить мероприятия по финансовому оздоровлению. Замедление оборачиваемости собственного капитала может быть обусловлено следующими обстоятельствами: – дополнительной эмиссией акций; – ростом прочих элементов собственного капитала; – снижением выручки от продаж. Первые две причины можно признать обоснованными. Но в идеале прирост собственного капитала должен сопровождаться ростом масштабов деятельности, в т.ч. ростом выручки от продаж. Если на предприятии имеет место снижение выручки, то следует выяснить причину, вызвавшую снижение, а также определить характер данной ситуации – кратковременный или долговременный. В зависимости от конкретной ситуации, повлекшей кризис, необходимо принять соответствующие решения по увеличению объема продаж. В рамках анализа следует также оценить показатель рентабельности собственного капитала, который является основным для собственников предприятия. Если на протяжении анализируемого периода наблюдается снижение рентабельности, то это может свидетельствовать о сокращении чистой прибыли, приходящейся на 1 рубль собственного капитала, и о возможном снижении дивидендных выплат. Отрицательное значение показателя рентабельности связано с убыточностью деятельности и руководству предприятия следует принимать меры по ликвидации убытков и финансовому оздоровлению в целом. Для оценки финансовой устойчивости (финансовой структуры капитала)организации можно использовать ряд показателей, среди которых особо следует выделить коэффициент автономии. Если значение данного показателя на конец периода меньше 0,5 и в динамике снижается, то можно сделать вывод о недостатке собственного капитала и тенденции к потере необходимой финансовой независимости (усилении зависимости предприятия от заемного капитала). Также важными показателями финансовой устойчивости являются коэффициенты иммобилизации собственного капитала, маневренности собственного капитала и обеспеченности собственными оборотными средствами. Необходимое значение коэффициента иммобилизации собственного капитала <1 (учитывая взаимосвязь его с коэффициентом маневренности собственного капитала это может быть 0,6 – 0,8). Если коэффициент принимает значение >1, это свидетельствует о том, что собственного капитала недостаточно для формирования внеоборотных активов, которые при этом частично финансируются за счет заемных источников. Это допустимо, если последние представлены долгосрочным заемным капиталом, и крайне рискованно – если краткосрочным. Последняя ситуация в анализе связывается с неустойчивым и кризисным финансовым состоянием. Отрицательные значения коэффициентовманевренности собственного капитала и обеспеченности собственными оборотными средствами свидетельствуют о том, что текущая деятельность полностью финансируется за счет заемных источников. Если данная ситуация имеет место при убыточности организации и снижении ее собственного капитала, то она трактуется безусловно отрицательно. Если это происходит на фоне роста собственного капитала, то, значит, предприятие ведет недостаточно рациональную политику – увеличивает внеоборотные активы более высокими (по сравнению с ростом собственного капитала) темпами, в результате чего на финансирование долгосрочных (внеоборотных) активов привлекаются краткосрочные источники (обязательства). При анализе следует учитывать размеры и темпы роста долгосрочного заемного капитала, который также является источником формирования внеоборотных активов. Что касается коэффициента сохранности собственного капитала, то в отличие от других показателей, это показатель не структурный, а динамический, и он может соответствовать необходимому значению ≥1 и при общем ухудшении финансовой ситуации, например в условиях инфляции и превышении темпов роста внеоборотных активов над темпами роста собственного капитала. Поэтому дополнительными рекомендуемыми критериями являются: kсск ≥ J и kсск ≥ ТРВА Характеристика возможных ситуаций в зависимости от изменения рентабельности, концентрации собственного капитала и его сохранности дана в таблице, представленной ниже.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 1440; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.169 (0.009 с.) |

(- уставный капитал за минусом задолженность участников (учредителей) по вкладам в него и собственных акций, выкупленных у акционеров;

(- уставный капитал за минусом задолженность участников (учредителей) по вкладам в него и собственных акций, выкупленных у акционеров;

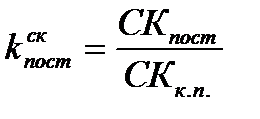

,

где

,

где  – поступивший собственный капитал;

– поступивший собственный капитал;

– собственный капитал на конец периода

– собственный капитал на конец периода

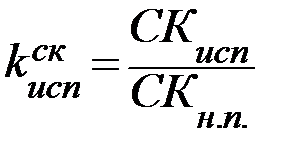

,

где

,

где  – использованный собственный капитал;

– использованный собственный капитал;

– собственный капитал на начало периода

– собственный капитал на начало периода

,

,

,

где

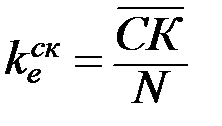

,

где  – выручка от продаж;

– выручка от продаж;

– средняя величина собственного капитала

– средняя величина собственного капитала

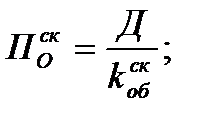

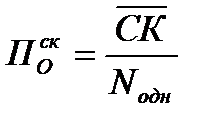

,

где

,

где  – количество дней в анализируемом периоде

– количество дней в анализируемом периоде

,

,

,

где

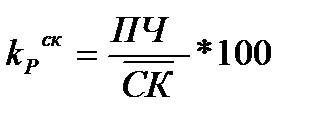

,

где  – чистая прибыль за анализируемый период;

– чистая прибыль за анализируемый период;

,

где

,

где  – собственный капитал (на отчетную дату);

– собственный капитал (на отчетную дату);

– совокупный капитал (на отчетную дату)

– совокупный капитал (на отчетную дату)

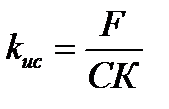

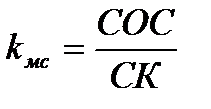

,

где

,

где  – собственные оборотные средства (разница между собственным капиталом и внеоборотными активами) на отчетную дату***

– собственные оборотные средства (разница между собственным капиталом и внеоборотными активами) на отчетную дату***

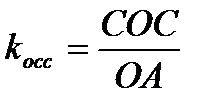

,

где

,

где  – оборотные активы (на отчетную дату)

– оборотные активы (на отчетную дату)