Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ финансовых результатов и управленческие решенияСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Анализ финансовых результатов. Завершается оценка процесса продажи анализом финансовых результатов, которые являются важнейшими показателями, определяющими необходимое для нормального развития предприятий превышение доходов над расходами. Для проведения анализа можно рекомендовать следующую систему показателей.

Система основных показателей для анализа финансовых результатов

Анализ финансовых результатов проводится в следующей последовательности: I этап – анализ величины и динамики прибыли. Анализ динамики финансовых результатов проводится в разрезе различных прибылей (убытков): в основной деятельности (прибыль от продаж, валовая прибыль), прочей деятельности (разница между прочими доходами и расходами) и конечными финансовыми результатами (прибыль до налогообложения, чистая прибыль). Относительное отклонение прибыли дает оценку качества управления предприятием.Определяется соотношение темпов роста прибыли и темпов роста выручки от продаж. Если темпы роста прибыли опережают темпы роста выручки, то это свидетельствует о повышении качества управления предприятием. Однако это можно утверждать только в том случае, если рост прибыли достигается, в основном, за счет стабильных ее составляющих. II этап – количественное измерение и оценка влияния факторов на финансовые результаты. Основной интерес для руководства предприятия представляет масса получаемой прибыли, ее структура, факторы, воздействующие на ее величину. Объектом особого внимания является прибыль от продаж. Методика расчета влияния факторов на прибыль от продаж представлена в таблице ниже.

Расчет влияния факторов на прибыль от продаж

Методика расчета влияния других факторов на прибыль до налогообложения, чистую прибыль представлена в разделе 9.4. Результаты факторного анализа прибыли являются информационной базой для разработки товарной политики, политики ценообразования и поиска резервов снижения себестоимости продукции. III этап – анализ качества формирования финансовых результатов. Анализ качества прибыли может быть проведен с учетом факторов, влияющих на ее формирование, по следующим направлениям: 1. Анализ и оценка роли производственно-экономических факторов формирования прибыли от продаж, стабильности прибыли от продаж как главного элемента общей величины прибыли; 2. Анализ и оценка состава и структуры прочих доходов и расходов, характера их формирования. 3. Оценка взаимосвязи прибыли с размером и качеством дебиторской задолженности (разница между начисленной и отражённой в Отчете о прибылях и убытках выручкой и прибылью и реально оплаченной). В основе анализа качества финансовых результатов с точки зрения оценки факторов их формирования лежит различная вероятность повторения отдельных элементов доходов и расходов организации в будущем, что важно для построения обоснованных прогнозов и выявления возможных резервов улучшения финансовых результатов деятельности организации. Вероятность повторения факторов формирования и сохранения тенденции изменения прибыли от основной деятельности выше, чем от неосновной, поскольку доходы и расходы здесь в большей степени планируются и контролируются организацией. Однако, и здесь присутствует вероятность появления необоснованных, сверхнормативных затрат, снижающих размеры прибыли и ее качество. Рекомендуемые мероприятия по управлению затратами представлены в разделе 7.6. Рост удельного веса прочих доходов и расходов в формировании прибыли до налогообложения, напротив, свидетельствует об ухудшении качества финансовых результатов. Но в рамках углубленного анализа следует оценить состав прочих доходов и расходов в динамике, что позволит более точно выявить их стабильные и нестабильные (случайные (чрезвычайные), редкие, необоснованные) элементы. Качество прибыли и ее последующий прогноз будет тем выше, чем меньше доля нестабильных элементов прочих доходов и расходов в формировании финансовых результатов и чем меньше «разрыв» в показателях рентабельности, рассчитанных по учетным и скорректированных на нестабильные статьи суммам прибыли. IV этап – анализ рентабельности. Проводится оценка доходности продаж и затрат в основной деятельности. По данным показателям пользователь может сформировать мнение об относительной эффективности текущей деятельности организации и отдачи авансированного в нее капитала. V этап – анализ прибыли, проводимый в рамках маржинального анализа (анализа безубыточности) предполагает расчет силы воздействия операционного рычага, эффекта операционного рычага (данные категории широко используются при обосновании решений по управлению прибылью). Также в рамках маржинального подхода может быть проведен факторный анализ прибыли от продаж по следующим факторным моделям: ПП = N – Зпер – Зпост; ПП = Q * Р – Q *

Управленческие решения. По результатам анализа финансовых результатов могут быть рекомендованы следующие управленческие решения: 1. Прибыль от продаж отражает эффект маркетинговой и производственной деятельности. Отрицательная динамика ее требует выявления внутренних и внешних причин и устранения негативно влияющих факторов. Так если снижение прибыли вызвано уменьшением натурального объема продаж, руководство предприятия должно выявить причины, повлиявшие на данное изменение. К числу основных причин можно отнести: 1) невыполнение плана производства; 2) падение спроса на продукцию; 3) появление на рынке конкурирующих организаций с аналогичным, но более дешевым видом продукции и.т.д. Невыполнение производственного плана может быть связано с недостаточно качественной работой отдела снабжения с поставщиками: несвоевременностью подачи заявки (заключения договора), недокомплектностью поставок, низким качеством поставляемого сырья и т.п. Соответственно действия руководства должны быть направлены на устранение данных фактов. В случае, если невыполнение плана обусловлено производственно-экономическими причинами (неэффективное использование материальных, трудовых ресурсов, а также основных средств), то руководству предприятия необходимо принимать меры, направленные на повышение эффективности их использования (см. соответствующие главы). Если падение натурального объема продаж обусловлено второй и третей причиной то это свидетельствует о недостаточной работе отдела маркетинга, соответственно здесь необходимо максимизировать усилия по продвижению продукции на рынке. Отрицательное влияние структуры продаж на прибыль заключается в том, что в общем объеме продаж возрастает удельный вес менее рентабельной продукции. Для нейтрализации воздействия данного фактора необходимо проводить мероприятия, направленные на увеличение объема продаж более рентабельной продукции, используя современные методы маркетинга. Если снижение прибыли от продаж обусловлено изменением среднереализационных цен, то финансовому менеджеру необходимо оценить, является ли данное воздействие элементом маркетинговой политики или оно происходит бесконтрольно. В последнем случае необходимо определить цены, действующие на рынке, оценить возможность установления цен близких к рыночным, то есть провести комплекс мероприятий направленных на установление реальной цены. В случае если снижение прибыли вызвано изменением себестоимости, то финансовый менеджер должен проводить мероприятия по снижению затрат (см. главу 7). 2. Анализ качества финансовых результатов позволит финансовому менеджеру сделать более достоверный их прогноз. В рамках управления качеством следует обратить внимание на размер и структуру прочих доходов и расходов. Если их сальдо имеет отрицательное значение, то это свидетельствует о недостаточно качественной работе финансовой службы. Действия финансового менеджера должны быть направлены на фиксацию данных фактов и возможно их устранение в будущем. Значительная часть прочих доходов и расходов не является объективно необходимой для продолжения финансово-хозяйственной деятельности. Уплаченные штрафы, пени, неустойки во многих случаях объясняются плохой организацией финансовой деятельности и недостаточно четкой постановкой учета. Существенно «съедают» прибыль от продаж непроизводительные расходы, отнесенные на себестоимость (потери от брака). Каждый вид указанных расходов снижает качество прибыли и является самостоятельным объектом анализа и управления. С точки зрения качества прибыли, как правило, положительно оценивается ситуация, когда растет удельный вес прибыли от продаж. Если доля ее уменьшается, это означает, что относительно больший доход организация стала получать от неосновной деятельности (прочих доходов финансового и нефинансового характера). Такая ситуация не всегда оценивается отрицательно, поскольку если прочая деятельность осуществляется не в ущерб развитию основной, то такая структурная динамика свидетельствует о росте деловой и инвестиционной активности и управленческие решения должны быть направлены на поиск всех возможных путей увеличения прибыли. 3. Важное значение в управлении финансовыми результатами имеет оценка показателей рентабельности. При снижении рентабельности затрат необходимо оценить, за счет чего происходит данное снижение: либо за счет прибыли от продаж, либо за счет затрат. Рост последних приводит как к снижению прибыли, так и рентабельности. В связи с этим, финансовый менеджер должен принять все меры для снижения уровня затрат. 4. Маржинальный анализ прибыли играет особую роль в ее управлении. В частности, решаются такие задачи: – определяется возможный прирост прибыли при заданном росте выручки (объемов продаж, цены); – рассчитываются параметры деятельности (объемы продаж, цены, затраты) обеспечивающие получение необходимой суммы прибыли; – с точки зрения прибыли обосновывается выбор из альтернативных вариантов управленческих решений (вариантов оборудования, технологий, решения «производить или покупать», решения при ограниченности ресурсов, о принятии дополнительного заказа по цене ниже себестоимости и др.). Эффект операционного рычага используется в перспективном анализе при обосновании прогнозного (планового) значения прибыли. С оценкой силы воздействия операционного рычаг (СВОР) связано решение важнейшей дилеммы бизнеса – «прибыль или риск». При росте выручки и высоком СВОР можно получить еще больший эффект виде прироста прибыли. Но СВОР оказывает не только «прямое», но и «обратное» действие. Указывая на темп падения прибыли с каждого процента снижения продаж, СВОР свидетельствует об уровне предпринимательского риска данного предприятия. Показатель СВОР тем сильнее, чем больше удельный вес постоянных затрат в общих затратах. Поэтому, чем ближе объем продаж к критическому значению, тем относительно легче и быстрее можно увеличить прибыль. Высокое значение СВОР выгодно при растущем или стабильно высоком спросе. Если прогнозная динамика продаж положительная или маркетинговые исследования показывают, что предприятие может обеспечить рост продаж, то высокое значение СВОР следует сохранить, т.к. прирост объемов даст большой прирост прибыли. При стабильно высоком спросе эффективнее (чем в других ситуациях) повышение доли постоянных расходов, т.е. осуществление реконструкции или модернизации производства. Но в условиях экономической нестабильности, падения спроса и сильной инфляции высокая сила воздействия операционного рычага представляет значительную опасность. Для предприятий отягощенных громоздкими производственными фондами, соответственно, и большими постоянными затратами, снижение выручки оборачивается катастрофическим падением прибыли и вхождением в зону убытков. Менеджмент может оказаться «заблокированным» и лишенным большей части вариантов выбора продуктивных решений. В предвидении такой ситуации рекомендуется снижать постоянные расходы во избежание резкого падения прибыли и риска получения убытка.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 589; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.219.253.199 (0.015 с.) |

– прибыль организации в отчетном периоде;

– прибыль организации в отчетном периоде;

– прибыль организации в базисном периоде

– прибыль организации в базисном периоде

– темп роста выручки от продаж.

– темп роста выручки от продаж.

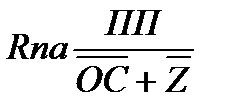

– прочие доходы и расходы предприятия (сальдо)

ПДН – прибыль до налогообложения (общая бухгалтерская прибыль)

– прочие доходы и расходы предприятия (сальдо)

ПДН – прибыль до налогообложения (общая бухгалтерская прибыль)

– прибыль от продаж;

– прибыль от продаж;

– выручка от продаж.

– выручка от продаж.

– общая величина затрат в основной деятельности.

– общая величина затрат в основной деятельности.

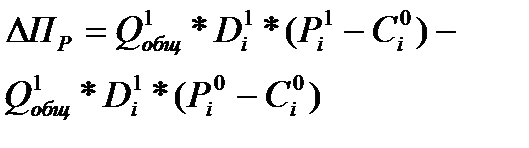

– количество реализованной продукции в отчетном и базисном периоде;

– количество реализованной продукции в отчетном и базисном периоде;

– удельный вес i – го вида продукции в общем объеме продукции в базисном периоде;

– удельный вес i – го вида продукции в общем объеме продукции в базисном периоде;

– цена i – го вида продукции в базисном периоде;

– цена i – го вида продукции в базисном периоде;

– полная себестоимость i – го вида продукции в базисном периоде

– полная себестоимость i – го вида продукции в базисном периоде

– удельный вес i – го вида продукции в общем объеме продукции в отчетном периоде.

– удельный вес i – го вида продукции в общем объеме продукции в отчетном периоде.

– цена i – го вида продукции в отчетном периоде.

– цена i – го вида продукции в отчетном периоде.

– полная себестоимость i – го вида продукции в отчетном периоде.

– полная себестоимость i – го вида продукции в отчетном периоде.

– Зпост = Q * (Р –

– Зпост = Q * (Р –