Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ эффективности инвестиционного проектаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Назначение финансового анализа инвестиционного проекта заключается в том, чтобы получить необходимые данные для принятия решения: одобрить или отклонить проект, могущий привести либо к личной финансовой выгоде, либо к убытку. Используемые сегодня общепринятые для всех развитых стран методы планирования и критерии оценки эффективности инвестиционных проектов являются тем самым языком, обеспечивающим диалог и взаимопонимание инвесторов и предпринимателей всех стран. Общим для них является, то что все они базируются на классических принципах финансового анализа инвестиционных проектов, построенных на основе метода анализа денежных потоков (Cash – Flows). Выражение «Кэш – Флоу» из английского – поток наличности. Существуют три основных документа, составляющих финансовый план и позволяющих планировать, анализировать и контролировать инвестиционный проект: бухгалтерский баланс, отчет о доходах и расходах, отчет о движении денег. Показатели эффективности инвестиционного проекта можно подразделить на две основные группы: - показатели эффективности производственной деятельности, а также текущего и перспективного финансового положения предприятия, реализующего проект, источником данных для расчета которых служат баланс и отчет о доходах и расходах - показатели эффективности инвестиций или дисконтированные критерии. Кэш – Флоу, расчет которых производится на основе данных плана движения денежных средств (денежных потоков). Используют метод анализа безубыточности. Вместо того чтобы предприниматель стал подсчитывать, сколько его предприятие зарабатывает, если добьется расчетного объема продаж, его предприятие будет безубыточным. Не предполагать объем продаж и доход, а наоборот – определить объем продаж, необходимый для того, чтобы деятельность предприятия была безубыточной. Другими словами необходимо определить точку безубыточности, ниже которой предприятие теряет деньги, а не зарабатывает. При помощи анализа безубыточности можно рассчитать уровень диапазона безопасности, являющегося одним из показателей риска. Чем меньше значение резерва безопасности, тем выше риск попадания в область убытков.

В финансовом анализе используются материальные методы приведения поступления будущих периодов к настоящему (текущему) уровню, который называется дисконтированием, а также приведение настоящего уровня к будущему, который называется методом наращения. Они применяются там где необходимо найти: - уровень процентов - ежегодные платежи - количество периодов - значение текущего уровня - значение будущего уровня

Индекс метода наращивания, т.е. приведения денежной суммы к будущему уровню, определяется по следующей формуле:

Ин1 = (1 + unterest)t

где: unterest – процентная ставка 1100 t – расчетный период

Индекс приведения денежной суммы к будущему уровню, полученной в виде равномерных поступлений в N -ое число периодов методом аккунта определяется:

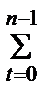

Ин2 =

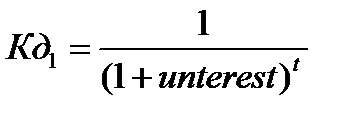

Коэффициент дисконтирования – приведения денежной суммы будущего периода к текущему:

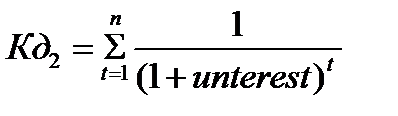

Коэффициент приведения денежной суммы, планируемых в виде равномерных годовых поступлений в будущих периодах, к текущему уровню методом аккунта определяется:

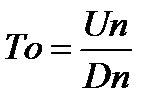

Сроком (периодом) окупаемости проекта называется время, за которое поступление от производственной деятельности предприятия покроют затраты на инвестиции. Он обычно измеряется в годах или месяцах и определяется по формуле:

где: То – срок окупаемости проекта Un – первые инвестиции Dn – ежегодный доход

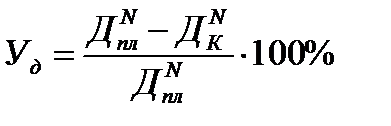

ГЛОССАРИЙ ПО ДИСЦИПЛИНЕ «Анализ финансовой отчетности» Риск невостребованной продукции – величина возможного материального и морального ущерба предприятия вследствие падения спроса на продукцию. Непреодолимый риск – экономическая нецелесообразность дополнительных затрат на дизайн, улучшение качества, упаковку, рекламу, организационную перестройку производства и сбыта (затраты превышают сумму их покрытия доходом от реализации). «Звезды» - категория товаров которая приносит основной доход предприятию и способствуют экономическому росту «Доходные коровы» - категория товаров, которые переживают период зрелости, в незначительной степени способствуют экономическому росту, не нуждаются в инвестициях, приносят доход, который используется на финансирование «трудных детей» «Трудные дети» - это новые товары, нуждающиеся в рекламе, в продвижении на рынок, не приносят пока дохода, но в будущем могут стать звездами; «Мертвый груз» или «неудачники» - нежизнеспособные товары, не способствующие экономическому росту, не приносящие дохода. средний коэффициент сортности - отношение стоимости произведенной продукции к ее стоимости по ценам первого сорта Конкурентоспособность - характеристика продукции, которая отличает ее от товара-конкурента как по степени соответствия конкретной общественной потребности, так и по затратам на ее удовлетворение. Ритмичность – равномерный выпуск и реализация продукции в соответствии с графиком в объеме и ассортименте, предусмотренных планом. Коэффициент ритмичности – определяется суммированием фактического удельного веса выпуска продукции за каждый период, но не более запланированного уровня. Коэффициент вариации - отношение среднеквадратического отклонения от планового задания за сутки (декаду, месяц, квартал) к среднесуточному (среднедекадному, среднемесячному, среднеквартальному) плановому выпуску продукции: Логистика используется для оптимизации товарных потоков в пространстве и во времени. Она координирует движение товаров по всей цепочке «поставщик - предприятие -покупатель» и гарантирует, что необходимые материалы и продукты будут предоставлены своевременно, в нужном месте, в требуемом количестве и желаемого качества. Материалоотдача определяется делением стоимости произведенной продукции на сумму материальных затрат. Материалоемкость продукции -отношение суммы материальных затрат к стоимости произведенной продукции, показывает, сколько материальных затрат требуется или фактически приходится на производство единицы продукции. Коэффициент соотношения темпов роста объема производства и материальных затрат -определяется отношением индекса валового производства продукции к индексу материальных затрат; он характеризует в относительном выражении динамику материалоотдачи и одновременно раскрывает факторы ее роста. Удельный вес материальных затрат в себестоимости продукции - исчисляется отношением суммы материальных затрат к полной себестоимости произведенной продукции; динамика этого показателя характеризует изменение материалоемкости продукции. Коэффициент материальных затрат - отношение фактической суммы материальных затрат к плановой, пересчитанной на фактический объем выпущенной продукции. Удельная материалоемкость - отношение стоимости всех потребленных материалов на единицу продукции к ее оптовой цене, или отношение количества или массы израсходованных материальных ресурсов на производство 1-го вида продукции к количеству выпущенной продукции этого вида. Безубыточность – такое состояние, когда бизнес не приносит ни прибыли, ни убытков. Это объем реализации, который необходим для того, чтобы предприятие начало получать доход. Зона безопасности - это разность между фактическим количеством реализованной продукции и безубыточным объемом продаж продукции Критический уровень постоянных затрат при заданном уровне маржинального дохода и объема продаж рассчитывается следующим образом:

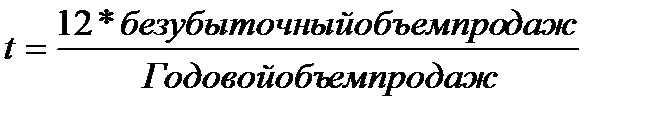

срок окупаемости постоянных затрат отчетного периода определяется следующим образом:

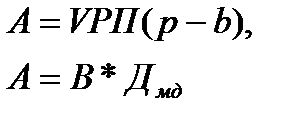

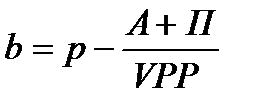

Критический уровень переменных затрат на единицу продукции (в) для получения некоторой суммы целевой прибыли (П) при заданном объеме продаж (VРП), цене (р) и сумме постоянных затрат (А) определяется следующим образом:

Финансовая устойчивость предприятия – это такое состояние его финансовых ресурсов, их распределение и использование, которое обеспечивает развитие предприятия на основе роста дохода и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска. Ликвидность – возможность предприятия обратить активы в наличность и погасить свои платежные обязательства. Анализ ликвидности балансазаключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения. Ликвидность предприятия - это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности. Абсолютно ликвидные активы - денежная наличность и краткосрочные финансовые вложения. Быстро реализуемые активы - готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др. Медленно реализуемые активы - производственные запасы, незавершенное производство, расходы будущих периодов). Значительно больший срок понадобится для превращения их в готовую продукцию, а затем в денежную наличность. Трудно реализуемые активы - основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство. Наиболее срочные обязательства - обязательства, которые должны быть погашены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные платежи); Среднесрочные обязательства - обязательства со сроком погашения до одного года (краткосрочные кредиты банка); Долгосрочные обязательства – обязательства со сроком погашения более одного года (кредиты банка и займы); Собственные средства - собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия. Горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом. Вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом. Трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем, а следовательно, ведется перспективный, прогнозный анализ. Анализ относительных показателей (коэффициентов) — расчет отношений данных отчетности, определение взаимосвязей показателей. Сравнительный (пространственный) анализ — это как внутрихозяйственное сравнение по отдельным показателям фирмы, дочерних фирм, подразделений, цехов, так и межхозяйственное сравнение показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними общеэкономическими данными. Факторный анализ — это анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), т.е. заключающимся в раздроблении результативного показателя на составные части, так и обратным (синтез), когда отдельные элементы соединяют в общий результативный показатель. Коэффициент абсолютной ликвидности (норма денежных резервов) - отношение денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия Коэффициент быстрой (срочной) ликвидности - отношение совокупности денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов Ктл) - отношение всей суммы оборотных активов, включая запасы, к общей сумме краткосрочных обязательств; он показывает степень покрытия оборотными активами оборотных пассивов: Стоимость капитала – это его цена, которую предприятие платит за его привлечение из разных источников Монетарные активы – статьи баланса, отражающие средства и обязательства в текущей денежной оценке. Немонетарные активы – основные средства, незаконченное капитальное строительство, производственные запасы, незавершенное производство, готовая продукция, товары для продажи. Реальная стоимость этих активов изменяется с течением времени и изменением цен и поэтому требует переоценки. Валовой денежный поток - это совокупность всех поступлений и расходования денежных средств в анализируемом периоде. Чистый денежный поток – это разность между положительными и отрицательными потоками денежных средств. Доходность (рентабельность ) - отношением суммы дохода к среднегодовой сумме капитала. Рентабельность совокупного капитала - отношение общей суммы валового дохода (до выплаты налогов и процентов) к средней сумме совокупных активов предприятия за отчетный период Рентабельность собственного капитала - отношение чистого дохода к средней сумме собственного капитала за период Рентабельность оборотного капитала - отношение дохода от основной деятельности и полученных процентов от краткосрочных финансовых вложений к средней сумме оборотных активов. Коэффициент оборачиваемости - отношение дохода от реализации продукции к среднегодовой стоимости капитала. ЭФР показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия. Коэффициент финансовой автономии (или независимости) - удельный вес собственного капитала в общей валюте баланса; Коэффициент финансовой зависимости — доля заемного капитала в общей валюте баланса; Коэффициент текущей задолженности - отношение краткосрочных финансовых обязательств к общей валюте баланса; Коэффициент долгосрочной финансовой независимости (коэффициент финансовой устойчивости) - отношение собственного и долгосрочного заемного капитала к общей валюте баланса; Коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) — отношение собственного капитала к заемному; Коэффициент финансового левериджа, или коэффициент финансового риска -отношение заемного капитала к собственному. Министерство образования и науки РК Алматинский гуманитарно-технический университет

«УТВЕРЖДАЮ» Проректор __________________ (курирующий учебную работу) _________Джангарашева Н.П. (подпись, Ф.И.О.) «___» ____________ 20___ г.

МЕТОДИЧЕСКИЕ УКАЗАНИЯ К ПРАКТИЧЕСКИМ ЗАНЯТИЯМ ПО ДИСЦИПЛИНЕ «Анализ финансовой отчетности»

АЛМАТЫ 2011г. МЕТОДИЧЕСКИЕ УКАЗАНИЯ К ПРАКТИЧЕСКИМ ЗАНЯТИЯМ ПО ДИСЦИПЛИНЕ «Анализ финансовой отчетности» 1. Цель и задачи дисциплины Освоение и углубление знаний студентами теории и методики экономического анализа деятельности хозяйствующего субъекта для выявления и мобилизации резервов производства, повышения производительности труда, ускорения темпов роста экономического развития страны.

2.Структурно-тематический план практических (семинарских) занятий План практических (семинарских) занятий Тема 1. Содержание, предмет и метод, способы и приёмы финансового и управленческого анализа а) Цель занятия: Понятие и закрепление теории анализа деятельности хозяйствующего субъекта, содержания, предметов, способов и приёмов проведения анализа. б)Краткий теоретический обзор темы: Объектами анализа являются экономические результаты хозяйственной деятельности предприятий. Метод – системное, комплексное изучение, измерение и обобщение влияния факторов на результаты деятельности хозяйствующего субъекта. Способы и приёмы анализа – традиционные детерминированного и статистического факторного анализа оптимизации. в)Обсуждаемые вопросы: Разъяснение и обсуждение способов и приёмов анализа, приведенных выше, их преимущества и недостатки и особенности использования их при анализе. г)Задания на практическое занятия: Подготовить и привести примеры использования тех или иных методов анализа на базе изученных ранее дисциплин (статистика, финанализ и др.) д) Рекомендуемая литература: 1, 2, 3, 6, 7. . Тема 2. Методы и приемы, используемые в финансовом анализе а) Цель занятия: Дать студентам понятия относительных и средних величин, их использование в практике экономической и аналитической работы и особенности их использования для оценки результатов хозяйствования. б) Краткий теоретический обзор темы: Абсолютные величины – количественные размеры явления в единицах меры, веса, объёма, протяжённости, площади, стоимости и т.д. безотносительно к размеру других явлений. Относительные показатели отражают соотношение величины изучаемого явления с величиной какого-либо другого явления. Относительные величины базисные, цепные, структуры, координации, интенсивности, эффективности. Средние величины: среднеарифметические, среднегармонические, среднегеометрические, среднеквадратические и др. в) Обсуждаемые вопросы: Использование при анализе относительных величин, планового задания, выполнения плана, динамики, структуры, координации, интенсивности, эффективности. г) Задания на практические занятия: Решение задач по теме. д) Рекомендуемая литература: 1, 2, 3, 6, 7.

Темы 3 и 4. Анализ оценки влияния факторов способом цепных подстановок и абсолютных разниц. а) Цель занятия: Дать студентам понятия факторного анализа, задач факторного анализа, сущность и правила применения способа цепных подстановок и абсолютных разниц, алгоритмы расчёта отмеченными способами. б) Краткий теоретический обзор темы: Способ цепных подстановок позволяет определить влияние отдельных факторов на измерение величины результативного показателя путём постепенной замены базисной величины каждого факторного показателя в объёме результативного показателя на практическую в отчётном периоде. Способ абсолютных розниц является одной из модификаций элеминирования. При его использовании величина влияние факторов рассчитывается умножением абсолютного прироста исследуемого фактора на базовую (плановую) величину факторов, которые находятся справа от него, и на фактическую величину факторов, расположенных слева от него в модели. в) Обсуждаемые вопросы: Использования способа цепной подстановки в детерминированных факторных моделях: аддитовых, мультипликативных, кратных, смешанных: способы абсолютных розниц – в мультипликативных и мультипликативно-аддитивных моделях. г) Задания на практические занятия: Рассмотрение порядка и алгоритмы расчёта влияния факторов этими способами на расчёты по предприятиям. д) Рекомендуемая литература: 6. 7.

Темы 5, 6, 7. Анализ объёмов производства и реализации продукции (работ и услуг) а) Цель занятия: Приобретение студентами навыков использования способов цепных подстановок, абсолютных розниц и интегрального метода влияние трудовой, материальной группы факторов и группы использование основных фондов на объём производства и реализации продукции. б) Краткий теоретический обзор темы: Анализ производства и реализации продукции, факторы изменения её объёма. Стоимостные и натуральные показатели объёма производства и реализации продукции её динамики, базисные и цепные темпы роста и прироста, оценка выполнения плана производства и реализации продукции, ассортимента, структуры и качества продукции, ритмичности работы предприятия. Факторы и резерв увеличения выпуска и реализации продукции. в)Обсуждаемые вопросы: Модели факторного анализа производства и реализации продукции. Модели влияния трудовой группы факторов, материальной группы факторов и использование основных фондов г) Задания на практические занятия: Решение практических задач по влиянию указанных групп факторов способами цепных подстановок, абсолютных розниц и интегральным способом. д) Рекомендуемая литература: 3, 5, 6, 7.

Темы:8, 9. Анализ использования трудовых ресурсов хозяйствующего субъекта. а) Цель занятия: Усвоение студентами теоретических материалов по анализу использования трудовых ресурсов предприятия и приобретения навыков, практического использования методов анализа трудовых ресурсов. б) Краткий теоретический обзор темы: Обеспеченность предприятия трудовыми ресурсами, коэффициенты оборота по приёму и выбытию работников, текучести кадров, постоянства состава предприятия. Использование фонда рабочего времени- выявление причин целодневных, внутрисменных потерь рабочего времени, анализ производительности труда, эффективности использования трудовых ресурсов, фонда заработной платы. в) Обсуждаемые вопросы: Установление влияние факторов на среднегодовую выработку продукции одним работником, модель факторного анализа, порядок расчета влияния факторов методом абсолютных розниц. г) Задание на практические занятия: Решение практических задач по анализу использования трудовых ресурсов, производительности труда, фонда оплаты труда, эффективности использования трудовых ресурсов и влияния факторов на эффективность использования трудовых ресурсов. д) Рекомендуемая литература: 3, 5, 6, 7.

Темы: 10. Анализ материальных ресурсов хозяйствующего субъекта. а) Цель занятия: Приобретения навыков практической реализации, теории анализа, обеспечённости использования материальных ресурсов предприятия. б) Краткий теоретический обзор темы: Задачи анализа – оценка реальности планов. Материально-технического снабжения и степень их выполнения, уровня эффективности использования материальных ресурсов, выявление резервов экономии и разработка мероприятии по их использованию. Коэффициент обеспеченности – отношение объёмов материальных ресурсов (внутренних и внешних источников) к потребному объёму. Объём производства продукции зависит от: запасов сырья и материалов, переходящих остатков, сверхплановых отходов и удельного расхода сырья на единицу продукции. Влияние этих факторов можно определить методами цепной постановки или абсолютных разниц. Показатели: прибыль на тенге материальных затрат, материалоотдача, материалоемкость, удельный вес материальных затрат в себестоимости продукции, коэффициент использования материалов и др. в) Обсуждаемые вопросы: Система обобщающих и частных показателей, применяемых для оценки эффективности использования материальных ресурсов. Методика их расчета и анализа. г) Задания на практические занятия: Решение задач по анализу эффективности использования материальных ресурсов на предприятии. д) Рекомендуемая литература: 3, 5, 6, 7.

Темы: 11. Анализ использования основных производственных средств. а) Цель занятия: Усвоение студентами теоретических основ анализа использования основных фондов предприятия и применение их в практике по установлению эффективности использования основных производственных фондов (ОПФ) б) Краткий теоретический обзор темы: Показатели рентабельности – отношение прибыли к среднегодовой стоимости ОПФ, фондоотдача – отношение стоимости производственной продукции к среднегодовой стоимости ОПФ, фондоёмкость – обратная величина фондоотдачи, активной части фондов, факторная модель фондоотдачи включает: количество отработанных дней, коэффициент сменности, средняя продолжительность смены, часовая выработка, и размер ОПФ. в)Обсуждаемые вопросы: Показатели эффективности использования основных производственных фондов. Порядок их расчета. Факторы изменения рентабельности и фондоотдача ОПФ. Методика определения их влияния на уровень фондоотдачи и фондорентабельности. г) Задания на практические занятия: Решение задач касающихся изучение вопросов состава, структуры и движения ОПФ, оценка их использования, обеспеченности предприятия оборудованием, и эффективности его использования, влияние факторов на её использование, влияние резервов роста эффективности использования ОПФ. д) Рекомендуемая литература: 2, 3, 5, 6, 7.

Темы: 12,13. Анализ затрат на производство и реализацию продукции (работ и услуг) а) Цель занятия: Усвоение студентами теории анализа затрат на производство продукции и использования её в практике проведения анализа хозяйствующего субъекта. б) Краткий теоретический обзор темы: Полная себестоимость товарной продукции в целом и по элементам затрат, затраты на тенге товарной продукции, себестоимость отдельных изделий факторный анализ измерения затрат на тенге товарной продукции анализ прямых материальных затрат (факторный анализ) в) Обсуждаемые вопросы: Значение, объекты, задачи анализа, себестоимости продукции. Источники данных для анализа. Группировка затрат по элементам и статьям затрат. Постоянные и переменные издержки. Факторы влияния затрат на производство продукции. г) Задания на практические занятия: Решение задач по оценке выполнения плана по себестоимости, по статьям затрат, на 1 тенге произведённой и реализованной продукции, анализа влияние различных факторов на себестоимость продукции. д) Рекомендуемая литература: 2, 3, 5, 6, 7.

Тема 14. Анализ финансовых результатов деятельности хозяйствующего субъекта. а) Цель занятия: Усвоение и приобретение навыков и использования теории при анализе финансовых результатов предприятия. б) Краткий теоретический обзор темы: Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Основные задачи анализа: контроль за выполнением планов реализации продукции и полученной прибыли; определение факторов на финансовые ресурсы, выявление резервов увеличения прибыли и рентабельности, разработка мероприятии по использованию выявленных резервов. в) Обсуждаемые вопросы:: Балансовая прибыль, показатели прибыли, состав, динамика и выполнение плана балансовой прибыли, факторы формирующие балансовую прибыль. г) Задания на практические занятия: Решение задач по анализу прибыли предприятия, факторов влияния на получение прибыли, - цены, себестоимости, структуры товарной продукции, объёма продаж и других факторов. д) Рекомендуемая литература: 1, 2, 3, 5, 6, 7.

Тема 15. Анализ финансового состояния хозяйствующего субъекта. а) Цель занятия: Усвоение и закрепления студентами теоретического материала по анализу финансового состояния предприятия. б) Краткий теоретический обзор темы: Показатели финансовой устойчивости предприятия: коэффициент финансовой автономии, финансовой зависимости, плечо финансового рычага (коэффициент финансового риска). Финансовая устойчивость предприятия может быть раскрыта на основе изучения соотношении между статьями актива и пассива балансаЗапас финансовой устойчивости. Платежеспособность предприятия и ликвидность баланса. в) Обсуждаемые вопросы: Оценке финансовой устойчивости предприятия, определения запаса финансовой устойчивости, оценке платежеспособности предприятия и ликвидности баланса. г) Задания на практические занятия: Решение задач по анализу финансового состояния хозяйствующего субъекта (финансовой устойчивости, платежеспособность, ликвидности активов и баланса и т.д.) д) Рекомендуемая литература: 1,4, 6, 7, 8.

Литература 1.Баканов М.И., Шеремет А. Д. Теория экономического анализа – М.: Финансы и статистика, 1998г – 288 с. 2.Баканов М.И., Шеремет А. Д. «Теория анализа хозяйственной деятельности»: Учебник. – 4-е изд., перераб. и доп. – М.: Финансы и статистика, 1997г. 3.Дембинский Н. В. «Анализ экономики промышленного предприятия, - Минск: Беларусь, 1979г. 4.Дюсембаев К. Ш «Анализ финансового положения предприятия»: Учебное пособие. – Алматы: Экономика, 1998.- 184 с. 5.Русак Н. А., Стражев В. И., Мичун О. Ф. и др. Анализ хозяйственной деятельности в промышленности: Под общей редакцией Стражева В. И. – Минск: Высшая школа 1988г – 388с. 6.Савицкая Г. В. Анализ хозяйственной деятельности предприятий. 2-е изд. перераб. и доп. – Минск – М.: Экоперспектива,1998г- 488с. 7.Савицкая Г. В. Анализ хозяйственной деятельности предприятий. 4-е изд. перераб. и доп. – Минск: ООО «Новое издание», 2000г- 686с. 8.Шишкин А.П. и др. Бухгалтерский учёт и финансовый анализ на коммерческих предприятиях: практическое руководство. – 2-е изд. – М. «Финстатинформ». 1995г.

Министерство образования и науки РК Алматинский гуманитарно-технический университет

«УТВЕРЖДАЮ» Проректор __________________ (курирующий учебную работу) _________Джангарашева Н.П. (подпись, Ф.И.О.) «___» ____________ 20___ г. .

Методические указания для выполнения самостоятельной работы студентов под руководством преподавателя по дисциплине: «Анализ финансовой отчетности» Алматы 2011 г. IY.МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ По проведению СРСП

Самостоятельная работа студентов с преподавателем (СРСП) по дисциплине «Финансовый анализ» предполагает разнообразные формы. Специфика курса предполагает преимущественно фронтальный опрос для достижения понимания понятий управленческого анализа, терминов, их взаимосвязи и закономерностей. Такая форма проведения СРСП предусмотрена по темам 1,5,7,8,10,1,12. Для улучшения восприятия роли форм и методов управленческого анализа, предусматривается подготовка студентами докладов на основе материалов периодической печати, учебной литературы. В целях выработки у студентов навыков объёмного восприятия показателей управленческого анализа, выработки умения их представить в условно-графическом виде предусматривается построение ими графиков, схем, диаграмм, характеризующих основные технико-экономические показатели и результаты деятельности предприятия. Составление кроссвордов с использованием понятий и терминов в управленческом анализе, позволит студентам освоить новые для них термины.

График СРС и СРСП по дисциплине

КОНТРОЛЬНЫЕ ВОПРОСЫ И ЗАДАНИЯ ДЛЯ СРС 1. Значение финансового анализа. 2. Задачи финансового анализа 3. Предмет и содержание экономического анализа 4. Метод и методика экономического анализа 5. Методика факторного анализа 6. Методика функционально-стоимостного анализа 7. Информационное обеспечение финансового анализа 8. Традиционные способы и приемы, используемые в финансовом анализе. 9. Экономико-математические методы, используемые в финансовом анализе. 10. Анализ объема, ассортимента и структуры продукции. 11. Анализ качества произведенной продукции. 12. Анализ ритмичности производства. 13. Анализ обеспеченности предприятия трудовыми ресурсами. 14. Анализ производительности труда и трудоемкости продукции. 15. Анализ фонда оплаты труда 16. Маркетинговый анализ. 17. Анализ эффективности использования основных фондов. 18. Резервы увеличения выпуска продукции и фондоотдачи. 19. Анализ использования материальных ресурсов. 20. Анализ себестоимости продукции. 21. Определение резервов снижения себестоимости продукции. 22. Анализ финансовых результатов от прочих видов деятельности. 23. Анализ финансовых результатов от реализации продукции (работ, услуг) 24. Анализ рентабельности предприятия. 25. Анализ маржинального дохода. 26. Анализ безубыточности. 27. Экономическое содержание инвестиций и инвестиционной деятельности предприятия. 28. Прогнозирование несостоятельности (банкротства) предприятия. 30. Особенности финансового анализа в странах с развитой рыночной экономикой 32. Связь финансового анализа с другими науками 33. Виды финансового анализа (прогнозный, ретроспективный, оперативный). 34. Понятие, принципы, задачи функционально-

|

|||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 452; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.126.199 (0.016 с.) |

- уровень резерва доходности

- уровень резерва доходности - план выработки

- план выработки - доход от реальной продукции в критической точке производства

- доход от реальной продукции в критической точке производства (1 + unterest)t

(1 + unterest)t