Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ движения и эффективности использования заемного капиталаСодержание книги

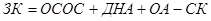

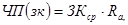

Поиск на нашем сайте Анализ заемного капитала осуществляется по тем же направлениям, что и анализ собственного капитала, но в отличие от последнего, предусматривает оценку платежеспособности предприятия, которая непосредственно зависит от стоимости текущих обязательств. Исходя из этого, направлениями анализа заемного капитала являются: 1) общий анализ заемного капитала; 2) анализ движения заемного капитала; 3) анализ платежеспособности предприятия; 4) анализ эффективности использования заемного капитала. Общий анализ заемного капитала базируется на его классификации по источникам формирования, которая положена в основу балансовой группировки пассивов предприятия. Методика общего анализа заемного капитала основывается на применении методических приемов вертикального (структурного) и горизонтального (трендового) анализа. В ходе общего анализа определяется необходимый объем заемного капитала по следующей формуле:

где

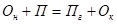

Движение заемного капитала исследуется при помощи балансового метода на основании модели:

где

Оценка влияния элементов балансовой модели на изменение объема заемного капитала осуществляется методом прямого счета по следующей формуле:

где

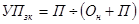

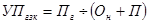

На основе балансовой модели исчисляются показатели, которые характеризуют движение заемного капитала. К ним относятся: 1) уровень поступления заемных средств

где 2) уровень погашения обязательств

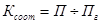

где 3) коэффициент соотношения оборотов по поступлению и погашению заемного капитала

где Для анализа эффективности использования заемного капитала предприятия применяется методика коэффициентного анализа и исчисляются показатели рентабельности и оборачиваемости. Рентабельность заемного капитала

где

Коэффициент оборачиваемости заемного капитала

где

где

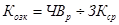

Для анализа оборачиваемости кредиторской задолженности используют показатель периода оборота кредиторской задолженности

где

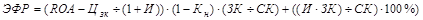

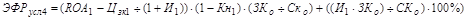

Этот показатель дает расчетное количество дней для погашения кредита, полученного от поставщиков предприятия. Одним из показателей, применяемых для оценки эффективности использования заемного капитала, является эффект финансового рычага (ЭФР)

где

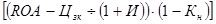

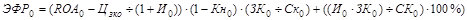

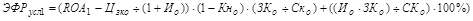

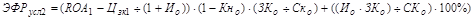

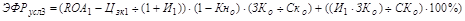

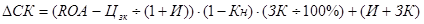

ЭФР показывает, на сколько процентов увеличивается ЭФР является положительным, если При таких условиях выгодно увеличивать плечо финансового рычага, т.е. долю заемного капитала. Если Таким образом, ЭФР зависит от следующих факторов: 1) разницы между ставкой доходности всего совокупного капитала и ставкой ссудного процента; 2) уровня налогообложения; 3) суммы долговых обязательств; 4) темпов инфляции. Для определения изменения ЭФР за счет изменения каждой его составляющей можно воспользоваться способом цепной подстановки:

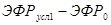

Общее изменение ЭФР составит:

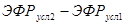

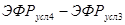

в том числе за счет: 1) уровня рентабельности совокупного капитала

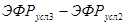

2) ставки ссудного процента

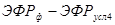

3) индекса инфляции

4) уровня налогообложения

5) плеча рычага

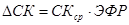

Далее определяется сумма изменения собственного капитала по следующей формуле:

где или

Исходя из этого, принимается решение о целесообразности использования заемных средств в обороте предприятия. Дальнейший анализ эффективности использования заемного капитала позволяет определить сумму и долю чистой прибыли предприятия, полученных от использования в деятельности заемного капитала и оценить динамику этих показаний. Рассчитываются эти показатели по формулам:

где

Анализ эффективности использования заемного капитала позволяет принять решение о целесообразности использования заемного капитала и определить его доходность. Тема 6

|

||

|

Последнее изменение этой страницы: 2016-04-18; просмотров: 495; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.156 (0.009 с.) |

,

,

– заемный капитал;

– заемный капитал; – остаточная стоимость основных средств;

– остаточная стоимость основных средств; – другие необоротные активы;

– другие необоротные активы; – собственный капитал.

– собственный капитал. ,

, – остаток заемного капитала в целом на начало и конец периода;

– остаток заемного капитала в целом на начало и конец периода; – поступления заемных средств на протяжении анализирующего периода;

– поступления заемных средств на протяжении анализирующего периода; – погашение заемных средств заемщиком за анализируемый период.

– погашение заемных средств заемщиком за анализируемый период. ,

, – абсолютное изменение остатков заемного капитала на конец и начало отчетного периода по сравнению с базисным периодом;

– абсолютное изменение остатков заемного капитала на конец и начало отчетного периода по сравнению с базисным периодом; – абсолютное изменение суммы поступления и погашения заемных средств на протяжении отчетного периода по сравнению с базисным периодом.

– абсолютное изменение суммы поступления и погашения заемных средств на протяжении отчетного периода по сравнению с базисным периодом. определяется как отношение величины поступления заемных средств к сумме остатков на начало периода и поступления заемного капитала за период

определяется как отношение величины поступления заемных средств к сумме остатков на начало периода и поступления заемного капитала за период ,

, – уровень поступления заемных средств (капитала);

– уровень поступления заемных средств (капитала); исчисляется как отношение оборота по погашению обязательств к сумме остатков на начало и поступления заемных средств за период

исчисляется как отношение оборота по погашению обязательств к сумме остатков на начало и поступления заемных средств за период ,

, – уровень погашения обязательств (заемного капитала);

– уровень погашения обязательств (заемного капитала); .

. ,

, – коэффициент соотношения оборотов по поступлению и погашению заемного капитала.

– коэффициент соотношения оборотов по поступлению и погашению заемного капитала. отражает его доходность и рассчитывается по формуле:

отражает его доходность и рассчитывается по формуле: ,

, – рентабельность заемного капитала;

– рентабельность заемного капитала; – среднегодовая сумма заемного капитала.

– среднегодовая сумма заемного капитала. показывает, сколько оборотов необходимо предприятию для погашения своих обязательств.

показывает, сколько оборотов необходимо предприятию для погашения своих обязательств. ,

, – коэффициент оборачиваемости кредиторской задолженности.

– коэффициент оборачиваемости кредиторской задолженности. ,

, – коэффициент оборачиваемости кредиторской задолженности.

– коэффициент оборачиваемости кредиторской задолженности. – себестоимость реализованной продукции;

– себестоимость реализованной продукции; – среднегодовая стоимость кредиторской задолженности.

– среднегодовая стоимость кредиторской задолженности.

,

, – период оборота кредиторской задолженности;

– период оборота кредиторской задолженности; – количество дней в периоде (как правило, 360 дней в году).

– количество дней в периоде (как правило, 360 дней в году). ,

, – эффект финансового рычага;

– эффект финансового рычага; – ставка ссудного процента, скорректированного на величину инфляции;

– ставка ссудного процента, скорректированного на величину инфляции; – коэффициент налогообложения;

– коэффициент налогообложения; – темп инфляции.

– темп инфляции. за счет привлечения заемных средств в оборот предприятия.

за счет привлечения заемных средств в оборот предприятия. >0.

>0.

,

, ,

, ,

, ,

, ,

, ,

, ,

, – изменение суммы собственного капитала

– изменение суммы собственного капитала ,

, ,

, ,

, – сумма чистой прибыли предприятия, полученной от использования заемного капитала;

– сумма чистой прибыли предприятия, полученной от использования заемного капитала; – доля чистой прибыли предприятия, полученной вследствие использования заемного капитала.

– доля чистой прибыли предприятия, полученной вследствие использования заемного капитала.