Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ движения и эффективности использования собственного капиталаСодержание книги

Поиск на нашем сайте

В процессе осуществления анализа собственного капитала определяют удельный вес его отдельных составляющих, а также оценивают динамику его состава и структуры за последние периоды. Методика анализа собственного капитала предполагает: 1) определение изменений в составе и структуре собственного капитала при проведении горизонтального и вертикального анализа; 2) анализ потребности в собственном капитале; 3) расчет показателей движения собственного капитала; 4) расчет и оценка показателей эффективного использования собственного капитала. При анализе состава и структуры капитала необходимо рассмотреть абсолютные и относительные изменения в собственных и заемных средствах. При этом, в первую очередь, необходимо ответить на следующие вопросы: 1) какие средства (собственные или заемные) являются основным источником формирования капитала; 2) каково направление изменения доли собственного (заемного) капитала в структуре пассивов баланса за анализируемый период. Следующим этапом анализа состава и структуры капитала является изучение динамики капитала, выявление причин изменения отдельных слагаемых и оценка этих изменений. Направлениями анализа собственного капитала предприятия (см. приложение) являются: 1) общий анализ собственного капитала; 2) анализ движения собственного капитала; 3) анализ финансовой устойчивости предприятия; 4) анализ эффективности использования собственного капитала. Общий анализ собственного капитала основывается на оценке динамики собственного капитала в целом, по составу и структуре. Анализ движения собственного капитала осуществляется балансовым методом на основе модели:

где

Для определения причин изменений остатков капитала вследствие разнонаправленного движения денежных потоков целесообразно применять факторную аддитивную модель:

Эта модель характеризует детерминированную зависимость остатков капитала на конец отчетного периода от других элементов балансового равенства. Исходя из этого, методом прямого счета можно определить влияние элементов баланса собственного капитала на изменение его остатков в отчетном периоде:

где

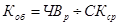

На основе балансовой модели исчисляются показатели, которые характеризуют движение собственного капитала в анализируемом периоде: 1) уровень поступления собственного капитала

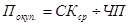

где, 2) уровень изъятия и другого использования собственного капитала

где 3) коэффициент соотношения оборотов поступлений и использования собственного капитала

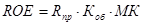

где Эффективность использования собственного капитала определяется по показателям рентабельности, оборачиваемости и окупаемости. Рентабельность собственного капитала

где

Коэффициент оборачиваемости собственного капитала

где

Данный показатель показывает, какую часть дохода приносит одна единица собственного капитала, находящегося в обороте. Период окупаемости собственного капитала

где Коэффициент окупаемости собственного капитала является обратным по отношению к коэффициенту рентабельности. Рентабельность собственного капитала

где

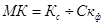

Расширить факторную модель

где

где

Из представленной модели видно, что После определения общего изменения рентабельности собственного капитала рассчитывают влияние каждого фактора на изменение уровня

где

Изменение коэффициента

где

Изменение коэффициента

где

Сложив значения изменений показателя

где Углубленный анализ эффективности использования собственного капитала позволяет определить сумму и часть (долю) чистой прибыли предприятия, полученную вследствие использования средств капитала в финансово-хозяйственной деятельности, и оценить динамику показателей. Расчет осуществляется по следующим формулам:

где

Предложенная методика анализа собственного капитала позволяет правильно и качественно оценить уровень формирования и эффективного использования собственного капитала.

|

||||

|

Последнее изменение этой страницы: 2016-04-18; просмотров: 389; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.105.155 (0.008 с.) |

– остатки собственного капитала на начало и конец анализируемого периода;

– остатки собственного капитала на начало и конец анализируемого периода; – поступление капитала на протяжении анализируемого периода;

– поступление капитала на протяжении анализируемого периода; – изъятие и другое использование собственного капитала.

– изъятие и другое использование собственного капитала.

,

, ,

,  – абсолютное изменение остатков собственного капитала на конец и начало отчетного периода по сравнению с базисным периодом;

– абсолютное изменение остатков собственного капитала на конец и начало отчетного периода по сравнению с базисным периодом; – абсолютное изменение суммы поступлений и изъятия и другого использования собственного капитала на протяжении отчетного периода по сравнению с базисным периодом.

– абсолютное изменение суммы поступлений и изъятия и другого использования собственного капитала на протяжении отчетного периода по сравнению с базисным периодом. определяется как отношение величины поступлений к сумме остатков на начало периода и поступлений собственного капитала за период

определяется как отношение величины поступлений к сумме остатков на начало периода и поступлений собственного капитала за период ,

, – уровень поступления собственного капитала;

– уровень поступления собственного капитала; исчисляется как отношение оборота по изъятию и другому использованию к сумме остатков на начало периода и поступлений капитала за период

исчисляется как отношение оборота по изъятию и другому использованию к сумме остатков на начало периода и поступлений капитала за период ,

, – уровень изъятия и другого использования собственного капитала;

– уровень изъятия и другого использования собственного капитала;

,

, – коэффициент соотношения оборотов поступления и использования собственного капитала.

– коэффициент соотношения оборотов поступления и использования собственного капитала. замыкает всю пирамиду показателей эффективности функционирования предприятия. Вся деятельность предприятия должна быть направлена на увеличение суммы собственного капитала и повышение уровня его доходности. Рассчитывается этот показатель отношением суммы чистой прибыли к среднегодовой сумме собственного капитала.

замыкает всю пирамиду показателей эффективности функционирования предприятия. Вся деятельность предприятия должна быть направлена на увеличение суммы собственного капитала и повышение уровня его доходности. Рассчитывается этот показатель отношением суммы чистой прибыли к среднегодовой сумме собственного капитала. ,

, – рентабельность собственного капитала;

– рентабельность собственного капитала; – чистая прибыль;

– чистая прибыль; – среднегодовая сумма собственного капитала.

– среднегодовая сумма собственного капитала. рассчитывается по следующей формуле:

рассчитывается по следующей формуле: ,

, – коэффициент оборачиваемости собственного капитала;

– коэффициент оборачиваемости собственного капитала; – чистая выручка от реализации продукции.

– чистая выручка от реализации продукции. определяется отношением суммы собственного капитала к чистой прибыли:

определяется отношением суммы собственного капитала к чистой прибыли: ,

, находятся в следующей взаимосвязи:

находятся в следующей взаимосвязи: ,

, – рентабельность совокупного капитала;

– рентабельность совокупного капитала; – мультипликатор капитала, выступающий рычагом, усиливающим мощь собственного капитала.

– мультипликатор капитала, выступающий рычагом, усиливающим мощь собственного капитала. ,

, – рентабельность продаж, характеризующая эффективность управления затратами и ценовой политики предприятия.

– рентабельность продаж, характеризующая эффективность управления затратами и ценовой политики предприятия. ,

, ,

, – мультипликатор капитала: отражает политику в области финансирования. Чем выше его уровень, тем выше степень финансового риска предприятия, но вместе с тем выше доходность собственного капитала.

– мультипликатор капитала: отражает политику в области финансирования. Чем выше его уровень, тем выше степень финансового риска предприятия, но вместе с тем выше доходность собственного капитала. ,

, – совокупный капитал;

– совокупный капитал; ,

, ,

, – изменение уровня рентабельности собственного капитала при изменении рентабельности продаж;

– изменение уровня рентабельности собственного капитала при изменении рентабельности продаж; – изменение рентабельности продаж;

– изменение рентабельности продаж; – коэффициент оборачиваемости капитала в плановом периоде;

– коэффициент оборачиваемости капитала в плановом периоде; – мультипликатор капитала в плановом периоде.

– мультипликатор капитала в плановом периоде. определяется по следующей формуле:

определяется по следующей формуле: ,

, – изменение уровня рентабельности собственного капитала при изменении коэффициента оборачиваемости капитала;

– изменение уровня рентабельности собственного капитала при изменении коэффициента оборачиваемости капитала; – фактический уровень рентабельности продаж;

– фактический уровень рентабельности продаж; – изменение коэффициента оборачиваемости капитала.

– изменение коэффициента оборачиваемости капитала. ,

, – изменение уровня рентабельности собственного капитала за счет изменения мультипликатора капитала;

– изменение уровня рентабельности собственного капитала за счет изменения мультипликатора капитала; – фактическое значение коэффициента оборачиваемости капитала;

– фактическое значение коэффициента оборачиваемости капитала; – изменение мультипликатора капитала.

– изменение мультипликатора капитала. ,

, – общее изменение рентабельности собственного капитала.

– общее изменение рентабельности собственного капитала. ,

, ,

, – сумма чистой прибыли предприятия, полученная вследствие использования собственного капитала;

– сумма чистой прибыли предприятия, полученная вследствие использования собственного капитала; – рентабельность активов предприятия;

– рентабельность активов предприятия; – часть чистой прибыли предприятия, полученной вследствие использования собственного капитала;

– часть чистой прибыли предприятия, полученной вследствие использования собственного капитала; – общая сумма чистой прибыли.

– общая сумма чистой прибыли.