Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Проект буде вважатися прийнятним, якщо модифікована внутрішня норма дохідності (MIRR) перевищує необхідну.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

MIRR припускає, що грошові потоки від усіх проектів реінвестуються за ставкою, що дорівнює вартості капіталу, тоді як при застосуванні методу ІRR ставка реінвестування дорівнює IRR. Оскільки припущення, що реінвестування має здійснюватись під WACC, більш правильне, MIRR є кращим індикатором дійсної прибутковості проекту. MIRR також вирішує проблему мультиплікації IRR. Критерій MIRR завжди має єдине значення як для ординарного, так і для неординарного потоків. Значення критерію також порівнюють з ціною капіталу. Переваги методу модифікованої внутрішньої норми дохідності (MIRR): а) має більш придатну для застосування ставку реінвестування, ніж IRR; б) дає єдине рішення. Недоліки (MIRR) – не враховує вартість проектів.

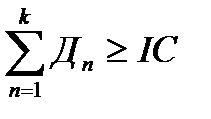

4) Метод визначення строку окупності (Payback Period – PP) і дисконтованого строку окупності інвестицій (Discounted Payback Period – DPP). Цей метод є одним з найпростіших і широко розповсюджених в світовій обліково-аналітичній практиці, не передбачає упорядкованості грошових надходжень в часі. Алгоритм розрахунку строку окупності інвестицій (РР) залежить від рівномірності розподілу прогнозованих доходів від інвестиції: 1) якщо дохід розподілений по роках рівномірно, то строк окупності розраховують шляхом ділення одночасових затрат на величину річного доходу. При отриманні дробового числа його округлюють в сторону збільшення до найближчого цілого. 2) якщо прибуток розподілений нерівномірно, то строк окупності розраховується прямим підрахунком кількості років, протягом яких інвестиція буде погашена кумулятивним доходом. Загальна формула розрахунку показника терміну окупності інвестицій (РР) має вигляд:

РР = min n, при якому

Нерідко показник строку окупності інвестицій (РР) розраховують точніше, тобто розглядають і дрібнішу частину року; при цьому передбачають, що грошові потоки розподілені рівномірно протягом кожного року.

Приклад 4. Підприємство планує вкласти гроші в проект з початковими інвестиціями 4500 грн. За оцінками, проект має забезпечити стабільні грошові потоки за 1-й рік 1300 грн.; за 2-й – 2000 грн., за 3-й – 1800 грн. і за 4-й – 1000 грн. Чи потрібно прийняти цей проект, якщо необхідний період окупності підприємства становить 3 роки? З умови бачимо, що за 2 роки підприємство окупить 3300 грн. із 4500 грн., вкладених у проект. Потім вирахуємо, яка частина третього року необхідна підприємству, щоб покрити решту 1200 грн. початкових інвестицій. Для цього слід розділити 1200 грн. на грошовий потік за третій рік.

0,67 року – це приблизно 35 тижнів (0,67 х 52 тижні = 35 тижнів); тобто, щоб окупити початкові інвестиції, потрібно два роки і 35 тижнів. Отже, у нашому випадку період окупності (2,35 року) коротший від необхідного (3 роки). Тому проект доцільно прийняти.

Деякі спеціалісти під час розрахунків показника терміну окупності інвестицій (РР) рекомендують враховувати часовий аспект. В цьому випадку до розрахунку включають грошові потоки, дисконтовані за показником середньозваженої ціни капіталу (СВК чи WACC), а відповідна формула для розрахунку дисконтованого терміну окупності (DPP) має вигляд:

DPP = min n, при якому

Очевидно, що у випадку дисконтування строк окупності збільшується, тобто завжди DPP < PP. Іншими словами, проект, припустимий за критерієм терміну окупності інвестицій (РР), може виявитися недопустимим за критерієм дисконтованого терміну окупності (DPP). Цей метод має ряд недоліків: 1) він не враховує доходи останніх періодів; 2) поскільки цей метод базується на недисконтованих оцінках, він не робить відмінність між проектами з однаковою сумою кумулятивних доходів, але різним розподілом її по роках (А – 40; 60; 20; В – 20; 40; 60). Доцільність застосування методу: 1) коли керівництво більшою мірою зацікавлене у вирішенні проблеми ліквідності, а не прибутковості проекта – головне, щоб інвестиції окупилися чим можна швидше. Із двох проектів більш ліквідний той, у якого менший строк окупності. 2) коли інвестиції пов’язані з високим рівнем ризику, тому чим коротший строк окупності, тим менш ризиковим є проект. Переваги методу строку окупності: - його легко розрахувати; - просто зрозуміти. Недоліки методу: - не має цільового критерію для вибору проектів; - не сприяє максимізації вартості фірми; - не враховує різну вартість грошей в часі; - не враховує різницю в часі одержання доходів в межах періоду окупності; - не враховує грошові потоки періоду окупності.

5) Метод розрахунку коефіцієнту ефективності інвестицій (або метод розрахунку середньої ставки доходу - Accounting Rate of Return – ARR). Цей метод має дві характерні риси: 1) він не передбачає дисконтування показників доходу; 2) доход характеризується показником чистого прибутку PN (прибуток за мінусом відрахувань до бюджету). Коефіцієнт ефективності інвестиції, який називається також обліковою нормою прибутку (ARR), розраховується діленням середньорічного прибутку (PN) на середню величину інвестиції (коефіцієнт береться в процентах). Середню величину інвестиції знаходять діленням вихідної суми капітальних вкладень на 2, якщо передбачається, що після закінчення терміну реалізації проекту, який аналізується, всі капітальні затрати будуть списані. Якщо допускається наявність залишкової або ліквідаційної вартості (RV), то її оцінка повинна бути врахована в обчисленнях. Алгоритм обчислення показника ARR наведено нижче:

ЧП – середньорічний прибуток підприємства; ПІ – середня величина інвестицій; ЛВ – залишкова або ліквідаційна вартість об’єкта інвестування.

Приклад 5. Проект, що потребує інвестицій в розмірі 25000 грн., передбачає одержання прибутку за 1-й рік – 2500 грн., за 2-й – 5000 грн., за 3-й – 10000 грн. і за 4-й – 20000 грн. З’ясуйте ефективність інвестицій в даний проект.

Даний показник частіше всього порівнюють з коефіцієнтом рентабельності авансованого капіталу, що розраховується діленням загального чистого прибутку підприємства на загальну суму коштів, авансованих в його діяльність, хоча можливе і встановлення спеціального граничного значення в залежності від виду проекту, ступеня ризику, центрів відповідальності тощо.

Метод має також ряд суттєвих недоліків, обумовлених переважно тим, що він не враховує часового компоненту грошових потоків. Зокрема, метод не робить відмінності між проектами з однаковою сумою середньорічного прибутоку підприємства, але варіюючою сумою прибутку по роках. Тобто переваги методу ARR: - відносна простота. Недоліки методу ARR: - не має критерію для прийняття рішення по капіталовкладеннях; - грунтується на доході, а не на грошовому потоці; - не враховує різну вартість грошей в часі.

|

||||

|

Последнее изменение этой страницы: 2016-08-06; просмотров: 666; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.119 (0.007 с.) |

, де

, де