Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Види операцій та фінансових послуг на валютному ринку.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Валютні операції – це угоди, що укладаються суб’єктами валютного ринку щодо купівлі-продажу, обміну, залучення та надання в кредит валютних цінностей і проведення розрахунків за ними. Основними функціями валютних операцій є забезпечення руху позичкового капіталу та обслуговування світової торгівлі. Класифікацію валютних операцій можна здійснити за такими ознаками: 1. За економічним змістом: - операції, пов’язані з переходом права власності на валютні цінності; - операції, пов’язані з використанням валютних цінностей, як засобу платежу в міжнародному обігу; - операції, що пов’язані з ввезенням, переказом і пересиланням на територію країни та за її межі валютних цінностей. 2. Залежно від мети здійснення валютні операції поділяються на: - поточні торговельні (професійними учасниками валютного ринку надаються послуги щодо проведення розрахунків між суб’єктами господарювання – резидентами та нерезидентами за зовнішньоторговельними операціями та між учасниками господарських відносин – резидентами всередині країни за умови наявності індивідуальної ліцензії НБУ); - поточні неторговельні (спрямовані на забезпечення переказів в іноземній валюті заробітної плати, стипендії, пенсії, державної та благодійної допомоги родичів, тощо, виплати готівкової іноземної валюти за платіжними картками, оплати витрат на відрядження, лікування, навчання, стажування громадян за кордоном); - операції, що пов’язані з рухом капіталу (надання та отримання резидентами фінансових кредитів і позик в іноземній валюті, міжнародні перекази за угодами, пов’язаними з накопиченням пенсійних активів, виконання зобов’язань учасників зовнішньо-економічних відносин за гарантіями, поруками та заставою, за лізинговими та факторинговими договорами, здійснення прямих і портфельних інвестицій в Україну та за її межі, розміщення валютних коштів на депозитних рахунках, проведення операцій з ЦП, випущених в іноземній валюті); - валютно-обмінні операції (купівля у фізичних осіб-резидентів і нерезидентів та продаж фізичним особам – резидентам готівкової іноземної валюти, зворотний обмін громадянами іноземних країн невикористаних готівкових гривень на готівкову іноземну валюту, конвертація готівкових валютних цінностей однієї країни на готівкову валюту іншої країни, купівля-продаж дорожніх чеків за готівкову іноземну або національну валюту, прийняття на інкасо банкнот іноземних держав та іменних чеків)

Основна частина валютних операцій поділяється на депозитні і конверсійні. Депозитні операції — короткострокові (до одного року) операції з розміщення або залучення засобів в іноземній валюті на рахунки у банках. Їх називають «операції грошового ринку». На світовому грошовому ринку переважають міжбанківські депозити – залучені та розміщенні. Конверсійні операції – операції з купівлі-продажу (обміну, конверсії) визначених сум валюти однієї країни на валюту іншої за узгодженим курсом на визначену дату. Вони називаються «форекс». На світовому валютному ринку переважають міжбанківські конверсійні операції, які поділяються на: · клієнтські (за дорученням і за рахунок клієнтів); · арбітражні (проводяться банком за свій рахунок з метою одержання прибутку через різницю валютних курсів). Валютний арбітраж – купівля та продаж кількох валют з різними курсами для одержання доходу у вигляді курсової різниці на тому самому ринку, але в різні строки (часовий арбітраж), або в той самий час, але на різних ринках (просторовий арбітраж). Аналогічна операція для цінних паперів називається «репо». Різновидом є процентний арбітраж, при якому прибуток виникає через різницю процентних ставок і валютних курсів одночасно. С піввідношення вимог і зобов'язань у відповідних валютах називають валютною позицією банку. При їх рівності позиція закрита, при розбіжності – відкрита. Відкрита позиція є короткою, коли зобов'язання перевищують вимоги і довгою, коли вимоги в іноземній валюті перевищують зобов’язання. Коротку позицію відкривають при очікуванні зниження курсу валют. Закриття довгої позиції відбувається шляхом продажу раніше купленої валюти при прогнозуванні зростання курсу валют. За строком здійснення платежу з купівлі-продажу валюти конверсійні операції поділяються на: 1) касові (готівкові, поточні) – полягають у купівлі-продажу валюти на умовах поставки її не пізніше 2-го робочого дня з дня укладення угоди за курсом, узгодженим у момент її підписання. Такі угоди можуть передбачати поставку валюти в день укладення угоди («ТОД-угоди»), на наступний робочий день («ТОМ-угоди»), найчастіше – на другий робочий день після укладення договору («СПОТ-угоди»). СПОТ (англ. spot –наявний, який є у наявності) — це готівкові валютні операції, при яких обмін однієї валюти на іншу відбувається в момент укладання угоди або не пізніше, ніж на другий робочий день. Відповідно до Правил здійснення операцій на міжбанківському валютному ринку України, затверджених НБУ 18.03.99 р. № 127, валютні операції з валютами здійснюються на умовах:

Учасники касових операцій мають можливість: - терміново одержати валюту для погашення своїх зовнішньоекономічних зобов’язань; - уникнути втрат від зміни валютних курсів; - оперативно диверсифікувати свої валютні запаси.

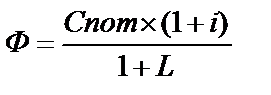

2) строкові (термінові) – полягають у купівлі-продажу валютних цінностей з відстроченням поставки їх на термін, що перевищує 2 робочі дні (угоди з датою валютування не раніше третього робочого дня після їх укладання). Особливості термінових угод: а) наявність інтервалу в часі між укладанням і виконанням угоди; б) курс виконання угоди не залежить від зміни курсу на валютному ринку. Термінові угоди поділяються на: 1) форвардні операції – передбачають купівлю-продаж валюти між двома суб’єктами з наступною передачею валюти в обумовлений строк (1,2,3,6 та 12 місяців) і за курсом, визначеним в момент укладення контракту. Форвардний курс визначається:

Де Спот – поточний курс валюти; і – процентна ставка за міжбанківськими кредитами; L – ставка лібор (лондонська ставка за міжбанківськими депозитами) 2) ф'ючерсні операції – визначена сума валюти продається або купується за встановленим курсом для її передачі у визначений час у майбутньому. Відмінність від форвардних операцій полягає в наступному: вони здійснюються тільки на біржах, під їх контролем, а форма й умови контрактів чітко уніфіковані (біржа визначає вид валюти, обсяг операції, строк оплати, курс. До остаточної оплати ф’ючерсного контракту він може перепродаватися на біржі, тобто сам є об’єктом валютних операцій. З кожним наступним продажем ціна його уточняється і наближається до реальної ціни, за якою продаватиметься валюта в момент погашення ф’ючерсу. В торгівлі валютними ф’ючерсами беруть участь великі банки і потужні фінансові структури. 3) опціонні операції – між учасниками укладається особлива угода, що надає одному з них право (але не обов’язок) купити чи продати другому певну суму валюти в установлений строк (чи протягом певного строку) і за узгодженим сторонами курсом. 4) валютний своп – це комбінація двох протилежних конверсійних угод на однакові суми або з різними датами валютування (на умовах спот і форвард), які здійснюються одночасно і розраховані на одну й ту саму валюту. Дата виконання ближчої угоди називається датою валютування, а дата виконання зворотної угоди – датою завершення свопу. Валютна біржа: операції

Основними операціями, які здійснюються на валютних біржах, є: форвардна (forward), спотова (spot) і свопова (swap) купівля і продаж валют. Форвардні валютні угоди Термінові валютні угоди (форвардні, ф'ючерсні) – це валютні угоди, при яких сторони домовляються про постачання обумовленої суми іноземної валюти через певний строк після укладання угоди за курсом, зафіксованим в момент її укладення. З цього визначення випливають дві особливості термінових валютних операцій. Існує інтервал у часі між моментом укладення та виконання угоди. У сучасних умовах термін виконання угоди, тобто поставки валюти, визначається як кінець періоду від дати укладення угоди (строк 1-2 тижні, 1,2,3,6,12 місяців і до 5 років) або будь-який інший період у межах терміну. Курс валют за терміновою валютною операцією фіксується в момент укладання угоди, хоча вона виконується через певний термін. Термінові угоди з іноземною валютою здійснюються в наступних цілях:

Валютні операції "спот" Валютні операції «спот» найбільш поширені і складають до 90% обсягу валютних угод. Їх суть полягає в купівлі-продажу валюти на умовах її поставки банками-контрагентами на другий робочий день з дня укладення угоди за курсом, зафіксованим в момент її укладення. При цьому враховуються робочі дні по кожній з валют, що беруть участь в операції, тобто якщо наступний день за датою угоди є неробочим для однієї валюти, термін постачання валют збільшується на 1 день, але якщо наступний день неробочий для іншої валюти, то строк доставки збільшується ще на 1 день. Для угод, укладених в четвер, нормальний термін поставки – понеділок, у п'ятницю – вівторок (субота і неділя – неробочі дні). За угодами "спот" поставка валюти здійснюється на рахунки, зазначені банками – одержувачами. Дводенний термін переказу валют по укладеній угоді раніше диктувався об'єктивними труднощами здійснити його в більш короткий термін. Валютні операції з негайною поставкою є найбільш мобільним елементом валютної позиції і містять в собі певний ризик. За допомогою операції "спот" банки забезпечують потреби своїх клієнтів в іноземній валюті, перелив капіталів, у тому числі "гарячих" грошей, з однієї валюти в іншу, здійснюють арбітражні та спекулятивні операції. Угоди "своп" Різновидом валютної угоди, що поєднує готівкові операції, є угоди "своп". Подібні угоди відомі з часів середньовіччя, коли італійські банкіри проводили операції з векселями, пізніше вони отримали розвиток у формі репортних і депортних операцій. Репорт-поєднання двох взаємно пов'язаних угод: готівкового продажу іноземної валюти і купівлі її на строк. Депорт – це поєднання тих самих угод, але в зворотному порядку: покупка іноземної валюти на умовах "спот" і продаж на термін цієї ж валюти. Пізніше операції "своп" придбали форму обміну банками депозитами в різних валютах на еквівалентні суми. Недоліком подібної операції було збільшення балансу банку на суму цієї операції, що погіршувало його коефіцієнти і створювало додаткові ризики. Валютна операція "своп" вирішує ці проблеми: облік зобов'язань здійснюється на позабалансових статтях, обмін валют відбувається у формі купівлі – продажу, тобто єдиної угоди. "Своп" – це валютна операція, що поєднує купівлю-продаж двох валют на умовах негайної поставки з одночасною контругодою на певний строк з тими ж валютами. При цьому домовляються про зустрічні платежі два партнери (банки, корпорації та ін.). За операціями "своп" готівкова угода здійснюється по курсу "спот", який в контругоді (строковій) коригується з урахуванням премії або дисконту в залежності від руху валютного курсу. При цьому клієнт економить на маржі – різниці між курсами продавця і покупця за наявною угодою. Операції "своп" зручні для банків: вони не створюють відкритої позиції (покупка покривається продажем), тимчасово забезпечують необхідною валютою без ризику, пов'язаного зі зміною її курсу. Операції "своп" використовуються для:

Документація за операціями "своп" порівняно стандартизована, включає умови їх припинення при неплатежах, техніку обміну зобов'язаннями, а також звичайні пункти кредитної угоди. Вони дають можливість отримувати необхідну валюту, компенсувати тимчасовий відлив капіталів з країни, регулювати структуру валютних резервів, в тому числі офіційних. Використані матеріали: traders-journal.ru.

|

||||

|

Последнее изменение этой страницы: 2016-08-06; просмотров: 759; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.191.118.36 (0.014 с.) |

,

,