Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Управление денежными потоками: цели, показатели анализа и методы управления. Модели бомолла и миллера-орра.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Денежный поток предприятия представляет собой совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью. Высокая роль эффективного управления денежными потоками предприятия определяется следующими основными положениями: 1. Денежные потоки обслуживают осуществление хозяйственной деятельности предприятия практически во всех ее аспектах. 2. Эффективное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его стратегического развития. 3. Рациональное формирование денежных потоков способствует повышению ритмичности осуществления операционного процесса предприятия. 4. Эффективное управление денежными потоками позволяет сократить потребность предприятия в заемном капитале. 5. Управление денежными потоками является важным финансовым рычагом обеспечения ускорения оборота капитала предприятия. 6. Эффективное управление денежными потоками обеспечивает снижение риска неплатежеспособности предприятия. 7. Активные формы управления денежными потоками позволяют предприятию получать дополнительную прибыль, генерируемую непосредственно его денежными активами.

Управление денежными потоками предприятия является важной составной частью общей системы управления его финансовой деятельностью. Оно позволяет решать разнообразные задачи финансового менеджмента и подчинено его главной цели. Процесс управления денежными потоками предприятия базируется на определенных принципах, основными из которых являются: 1. Принцип информативной достоверности. Как и каждая управляющая система, управление денежными потоками предприятия должно быть обеспечено необходимой информационной базой. 2. Принцип обеспечения сбалансированности. Управление денежными потоками предприятия имеет дело со многими их видами и разновидностями. Их подчиненность единым целям и задачам управления требует обеспечения сбалансированности денежных потоков предприятия по видам, объемам, временным интервалам и другим существенным характеристикам. Реализация этого принципа связана с оптимизацией денежных потоков предприятия в процессе управления ими. 3. Принцип обеспечения эффективности. Денежные потоки предприятия характеризуются существенной неравномерностью поступления и расходования денежных средств в разрезе отдельных временных интервалов, что приводит к формированию значительных объемов временно свободных денежных активов предприятия. По существу эти временно свободные остатки денежных средств носят характер непроизводительных активов (до момента их использования в хозяйственном процессе), которые теряют свою стоимость во времени, от инфляции и по другим причинам. Реализация принципа эффективности в процессе управления денежными потоками заключается в обеспечении эффективного их использования путем осуществления финансовых инвестиций предприятия. 4. Принцип обеспечения ликвидности. Высокая неравномерность отдельных видов денежных потоков порождает временный дефицит денежных средств предприятия, который отрицательно сказывается на уровне его платежеспособности. Поэтому в процессе управления денежными потоками необходимо обеспечивать достаточный уровень их ликвидности на протяжении всего рассматриваемого периода. Реализация этого принципа обеспечивается путем соответствующей синхронизации положительного и отрицательного денежных потоков в разрезе каждого временного интервала рассматриваемого периода.

Основной целью управления денежными потоками является обеспечение финансового равновесия предприятия в процессе его развития путем балансирования объемов поступления и выбытия денежных средств и их синхронизации во времени. Основная цель анализа денежных потоков состоит в определении причин дефицита (избытка) денежных средств, источников их поступления и направлений расходования для контроля текущей платежеспособности компании. Анализ денежных потоков удобно проводить при помощи отчета о движении денежных средств. Отчет о движении денежных средств составляется для того, чтобы наглядно увидеть воздействие текущей, инвестиционной и финансовой деятельности организации на состояние ее денежных средств за определенный период и позволяет объяснить изменения денежных средств за этот период. В анализе движения денежных средств используют прямой и косвенный методы. Разница между ними состоит в различной последовательности процедур, с помощью которых определяют величину потока денежных средств. Анализ денежных средств прямым методом дает возможность оценить ликвидность предприятия, поскольку детально раскрывает движение денежных средств на счетах и позволяет делать оперативные выводы относительно достаточности средств для платежей по текущим обязательствам, для инвестиционной деятельности и дополнительных затрат. Прямой метод основывается на исчислении притока (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, то есть исходным элементом является выручка. Косвенный метод основан на анализе статей баланса и отчета о финансовых результатах, на учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, то есть исходным элементом является прибыль. Данный метод предпочтительнее с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением денежных средств. Косвенный метод базируется на изучении формы «Отчет о прибылях и убытках» снизу вверх, поэтому его иногда называют «нижним». Прямой метод называют «верхним», так как «Отчет о прибылях и убытках» анализируют сверху вниз. Чистые денежные потоки от финансовой деятельности рассчитываются только прямым методом. Преимуществом косвенного метода при использовании в оперативном управлении является то, что он позволяет установить соответствие между финансовым результатом и собственными оборотными средствами. В долгосрочной перспективе косвенный метод позволяет выявить наиболее проблемные "места скопления" замороженных денежных средств и, исходя из этого, разработать пути выхода из сложившейся ситуации. Прямой метод имеет более простую процедуру расчета, понятную отечественным бухгалтерам и экономистам. Он непосредственно связан с регистрами бухгалтерского учета (Главной книгой, журналами-ордерами, данными аналитического учета и др.), удобен для расчета показателей контроля за поступлением и расходованием денежных средств. При этом превышение поступлений над выплатами как по компании в целом, так и по видам деятельности означает приток денежных средств, а превышение выплат над поступлениями — их отток. Недостатком этого метода является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения абсолютного размера денежных средств предприятия. Кроме того, данный метод требует больших затрат времени, чем другие методы оценки денежного потока, а полученная с его использованием отчетность менее полезна. При проведении аналитической работы прямой и косвенный методы дополняют друг друга и дают реальное представление о движении потока денежных средств организации за расчетный период.

Показатели анализа денежных потоков: Показатели ликвидности: 1. Покрытие процентов CFfo – чистый денежный поток от текущей деятельности перед выплатой % Per - % по заемным средствам Показатель характеризуется как величина выплат процентов за счет чистого денежного потока. Он показывает на сколько может быть снижен ДП без ущерба для исполнения обязательств перед контрагентами по выплате % за использование его средств. 2. Потенциал самофинансирования div – дивиденды, dКЗ – долгосрочная кредиторская задолженность. Показывает возможность покрытия dКЗ за счет внутренних источников финансирования. 3. Степень задолженности ЗС – заемные средства, CFfo/ - ДП после выплаты дивидендов, процентов, налогов. Показывает число периодов по истечению которых за счет собственных средств будут полностью погашены долги. В случае, если на погашение долгов используются ликвидные средства, то этот показатель будет называться степень задолженности нетто:

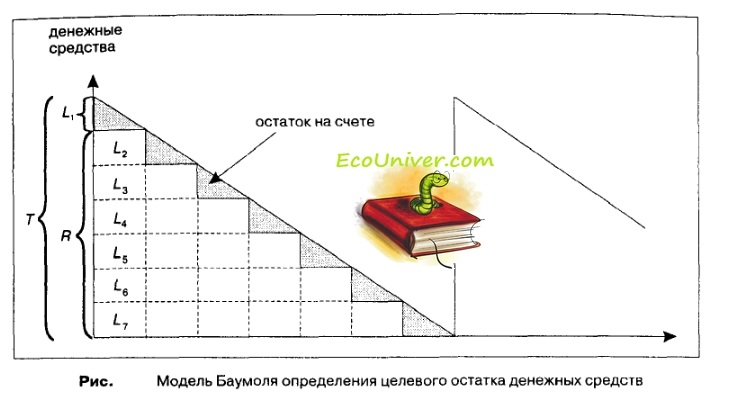

4. Покрытие дивидендов CFfo// - ДП перед выплатой дивидендов, но после уплаты налогов и процентов. Показывает возможность предприятия отвечать по своим обязательствам перед собственниками капитала по выплате дивидендов по текущей деятельности. Инвестиционные показатели. 1. Степень покрытия инвестиционных вложений inv – общий объем инвестиций. Показывает способность предприятия осуществлять инвестиции не привлекая внешних источников финансирования или показывает процент осуществленных инвестиций, профинансированных из чистого потока. 2. Степень покрытия инвестиционных вложений нетто: Показывает возможность инвестиционных вложений с использованием притока денежных средств от сокращения прежних инвестиций (продажа оборудования, части предприятия, части оборотных средств). 3. Степень финансирования инвестиций нетто: CF(-) – оттоки денежных средств в связи с новыми инвестиционными вложениями CF(+) – притоки денежных средств от сокращения прежних инвестиционных вложений Показывает величину сокращения инвестиционных вложений как величину финансирования новых инвестиционных проектов. 4. Доля амортизационных отчислений в денежном потоке А- амортизационные отчисления. Снижение динамики показателя – положительная тенденция. 5. Доля денежного потока в выручке от реализации Показывает часть выручки от реализации, находящейся в распоряжении предприятия для самофинансирования, выплаты дивидендов и долгов. Показатели финансовой политики предприятия. 1. Соотношение величины внутреннего и внешнего финансирования ВФ – величина внешнего финансирования (рост величины собственного и заемного капитала) 2. Соотношение собственного и заемного источника финансирования CF/ - приток денежных средств за счет роста собственного капитала CF// - приток денежных средств за счет роста заемного капитала Характеризует структуру внешнего финансирования. Показатели рентабельности капитала 1. Рентабельность всего капитала 2. Рентабельность собственного капитала Показывает процент собственного капитала, сформированного предприятием за счет чистого денежного потока от текущей деятельности. 3. Денежный поток на одну акцию div – дивиденды по привилегированным акциям N – количество обыкновенных акций. Для определения оптимального уровня денежных средств применяются модели Баумоля и Миллера — Орра. В модели Баумоля предполагается, что предприятие начинает работать, имея максимальный и целесообразный для него уровень денежных средств, а затем постепенно расходует их в течение некоторого периода. Как только запас денежных средств истощается, т.е. становится равным нулю или достигает уровня безопасности, предприятие продает свои краткосрочные ценные бумаги и пополняет запас денежных средств до первоначальной суммы. Эта модель приемлема только для компаний, денежные доходы которых стабильны и прогнозируемы. Цель – минимизация упущенной выгоды от содержания остатка денежных средств на расчетном счету, которые не приносят доход. В модели Баумоля предполагается, что поступление денежных средств происходит в начале некоторого периода, а их расходование осуществляется равномерно на протяжении всего этого периода.

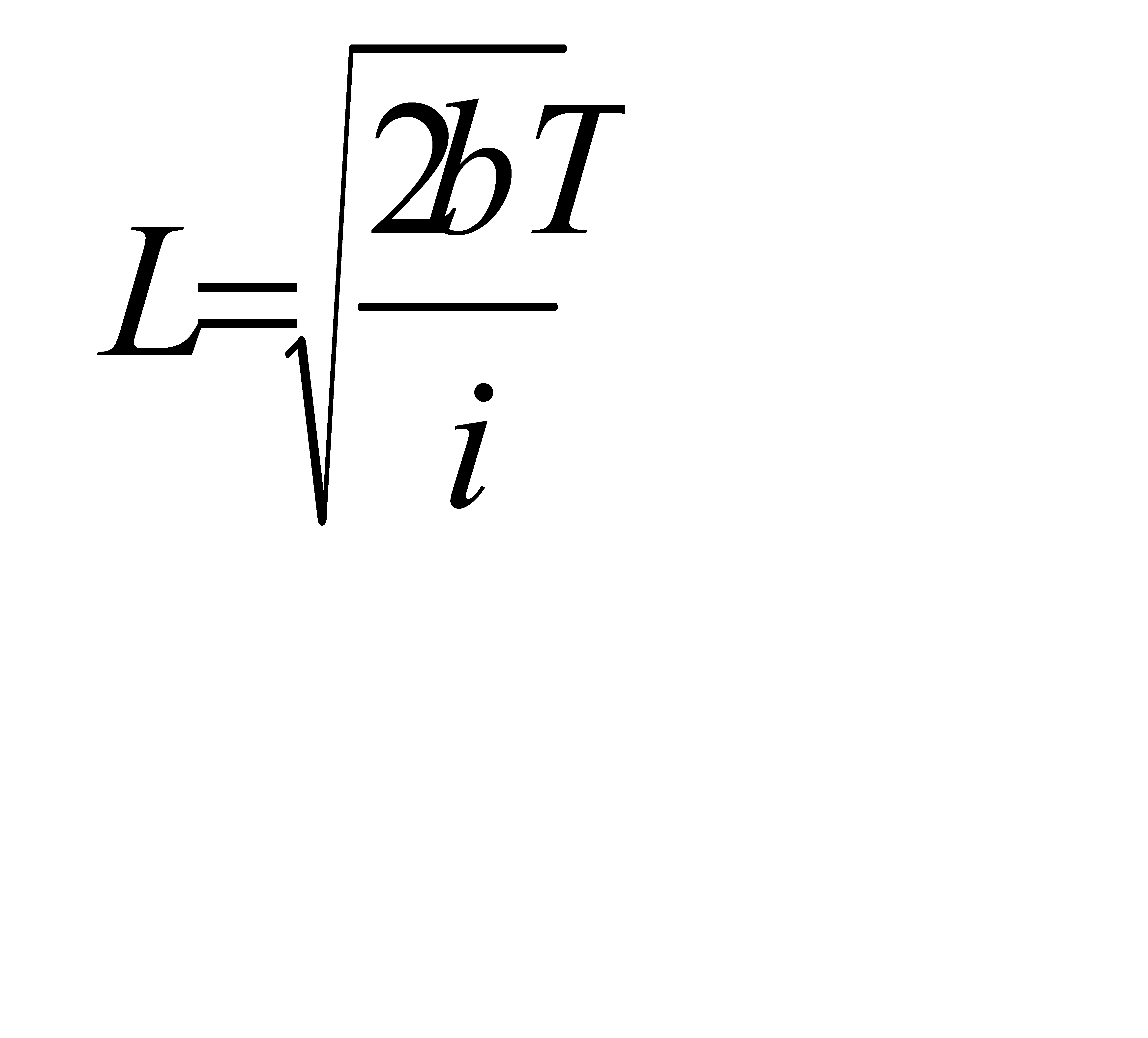

Если обозначить b как расходы на трансформацию денежных средств в ценные бумаги, а i как приемлемую ставку процентного дохода по краткосрочным вложениям денежных средств, то общие затраты Кт по поддержанию некоторого остатка денежных средств на счете составят: Кт=b*T/L+i*L/2 (1) Чтобы описанная схема обеспечивала минимум общих затрат, нужно приравнять нулю первую производную выражения (1) по L. Решив полученное уравнение относительно L, получим формулу для оптимального размера конвертации краткосрочных доходных вложений в целевой остаток денежных средств на текущем счете. Характер зависимости (2) определяется следующими правилами:

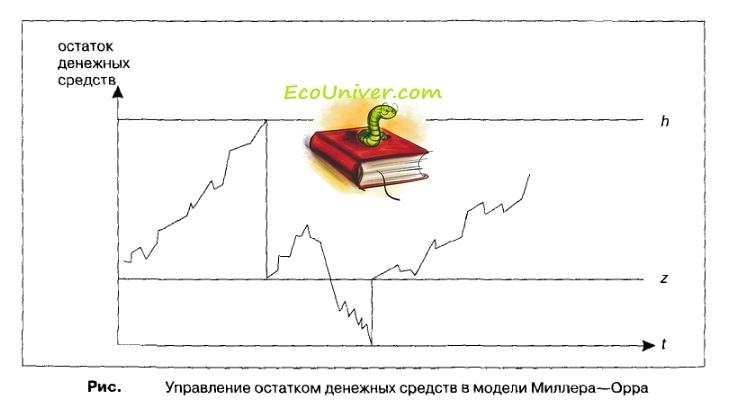

Логика модели Миллера — Орра следующая: остаток денежных средств на расчетном счете меняется хаотически до тех пор, пока не достигает некоего верхнего предела. Как только это происходит, предприятие начинает покупать ценные бумаги для того, чтобы вернуть запас денежных средств к некоторому нормальному состоянию, называемому точкой возврата. Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продает свои ценные бумаги и получает денежные средства, доводя их запас до нормального предела. Цель – удовлетворить потребность предприятия в денежных средствах по самой низкой стоимости. Предполагается, что это изменение остатка денежных средств происходит случайным образом, без видимых тенденций, и на достаточно большом числе периодов сальдо денежного потока имеет приблизительно нормальное распределение. Весь горизонт планирования в модели разделен на равные периоды времени t В каждом таком периоде с вероятностью p ожидается приток, а с вероятностью q - отток денежных средств в размере денежных единиц. Для упрощения положим р = q = 0,5.

Далее в модели формулируется задача нахождения оптимальных значений h и z при условии максимизации доходности краткосрочных капиталовложений. Решая ее, Миллер и Орр получают следующие результаты:

|

||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 572; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.140.198.3 (0.011 с.) |

, где

, где , где

, где , где

, где , где ЛС – ликвидные средства.

, где ЛС – ликвидные средства. , где

, где , где

, где

, где

, где , где

, где

, где

, где ,где

,где , где Акт – стоимость всех активов предприятия.

, где Акт – стоимость всех активов предприятия. , СК – собственный капитал.

, СК – собственный капитал. , где

, где

(2)

(2)