Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ состояния расчетов с бюджетомСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте Исследование состояния расчетов с бюджетом как составной элемент анализа кредиторской задолженности должно быть направлено на совершенствование регулирования денежных потоков, определение возможностей роста чистой прибыли за счет экономии налоговых платежей и предупреждение уплаты налоговых пени и штрафов. В зависимости от поставленных задач анализ может быть проведен в оперативном (ежедневном, подекадном) и (или) последующем (за избранный отчетный период) порядке; по всем налоговым платежам или выборочно по отдельным их видам. В качестве аналитической информации используются сведения, содержащиеся в налоговом учете организации, налоговые расчеты (декларации), бухгалтерская отчетность и данные по таким счетам бухгалтерского учета, как «Расчеты по налогам и сборам», «Расчеты по социальному страхованию и обеспечению», «Расчеты с персоналом по оплате труда», «Продажи», «Прочие доходы и расходы», «Прибыли и убытки», «Отложенные налоговые активы», «Отложенные налоговые обязательства» и др. Следует учесть, что требование достоверности аналитической информации диктует необходимость предварительного проведения ее аудиторской проверки. Общая схема анализа состояния расчетов с бюджетом, как правило, включает несколько основных этапов. Первый этап. Изучаются в динамике налоговая структура, т.е. удельный вес сумм каждого вида начисленных к уплате налога, сбора и платежа (далее — налога) во всей их совокупности, а также общая налоговая нагрузка на организацию, определяемая как отношение всей совокупности налогов к объему начисленных доходов. При расчете этой характеристики объем доходов исчисляется как сумма выручки от обычных видов деятельности с учетом косвенных налогов (выручка-брутто),, а также прочих доходов (операционных и внереализационных). При углубленном изучении налоговой нагрузки целесообразно рассчитывать частные показатели по видам налогов в зависимости от источников их начисления. Так, налоговая нагрузка в части косвенных налогов (НДС, акцизы) определяется как отношение их суммы к выручке-брутто, в части налогов земельного, на добычу полезных ископаемых — как отношение их суммы к затратам на производство и продажу, в части налога на прибыль — как отношение его суммы к бухгалтерской прибыли и т.д. Изучение налоговой структуры и налоговой нагрузки позволяет выделять первоочередные направления анализа и регулирования налоговых платежей. Второй этап. Изучается эффект от установленной организацией учетной политики в целях налогообложения, т.е. снижение (рост) налоговой нагрузки вследствие выбранного способа расчета отдельных слагаемых при определении налогооблагаемой базы. Здесь следует учесть, что учетная политика в целях налогообложения связана прежде всего с исчислением налога на прибыль, подлежащего уплате в бюджет. Глава 25 НК РФ определила содержание учетной политики в целях налогообложения, установив ряд ее элементов для формирования облагаемой базы по налогу на прибыль: метод признания доходов и расходов, метод оценки сырья и материалов при списании их на производство, метод начисления амортизации основных средств и нематериальных активов, формирование резервов по сомнительным долгам и др. Влияние каждого из названных элементов на величину налога на прибыль можно вычислить путем сопоставления его сумм, рассчитанных с помощью установленного организацией варианта и альтернативного по соответствующему элементу учетной политики в целях налогообложения прибыли. Третий этап. Определяется динамика, а также отклонение от размера, установленного в финансовом плане, каждого из начисленных к уплате в бюджет налогов. Выясняются причины, воздействующие на величину налогов, рассчитывается размер их влияния на изменения (отклонения от запланированных) сумм налогов, т.е. производится факторный анализ налоговых платежей. Так, причины изменения НДС при условии продажи продукции по рыночным ценам и применения одной налоговой ставки могут быть изучены с помощью следующей упрощенной модели, построенной на основе установленного порядка исчисления суммы налога на добавленную стоимость, подлежащей уплате в бюджет: НДС = (ОПхНС + ОЧОхНС + ТхНС + СРхНС)- - (НДСп + НДСочо), <12-83> где ОП — объем отгрузки (передачи) товаров (работ, услуг), имущественных прав; НС — ставка НДС; ОЧО — оплата, частичная оплата в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав; Т — передача товаров (выполнение работ, оказание услуг) для собственных нужд, признаваемая объектом налогообложения; CP — поступившие суммы, связанные с расчетами по оплате налогооблагаемых товаров (работ, услуг); (ОП х НС + ОЧО х НС + Т х НС + CP х НС) — начисленная сумма НДС; НДСп — суммы налога, предъявленные организации продавцами в счетах-фактурах при приобретении товаров (работ,услуг), имущественных прав, а также уплаченные ею при ввозе товаров на таможенную территорию РФ; НДСочо — НДС, исчисленный организацией с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи им-мущественных прав; (НДСп + НДСочо) — налоговые вычеты. Причины изменения суммы налога на прибыль, подлежащей уплате в бюджет (НПр), можно установить, пользуясь следующей простейшей моделью: НПр = НОП х НС. (12.84)

Учитывая возможность представления налогооблагаемой прибыли (НОП) в виде суммы бухгалтерской прибыли (БП) и ее отклонения от налогооблагаемой прибыли (ОТ), формула (12.84) может быть записана в расширенном виде: НПр = (БП + ОТ) х НС. В случае проведения углубленного факторного анализа комбинированные модели (12.83) и (12.85) могут быть в аддитивной их части расширены путем детализации каждого учтенного в них фактора-слагаемого. Особенно это интересно в отношении величины ОТ в модели (12.85), которая слагается и, соответственно, может быть детализирована по отклонениям данных налогового и бухгалтерского учета исходя из порядка учета налога на прибыль, установленного ПБУ 18/02. При такой детализации фактора ОТ расширенная модель факторного анализа НПр примет вид формулы (12.49). Аналогичным образом, исходя из установленного порядка исчисления соответствующего налога, можно построить факторные модели и по другим налоговым платежам. Расчет влияния каждого фактора, учтенного в моделях, на изменение соответствующего налогового платежа, т.е. количественный факторный анализ, производится с помощью приема элиминирования, изучаемого в теории экономического анализа. Факторный анализ позволяет наглядно представлять процесс формирования налоговых платежей, регулировать их размер и изыскивать возможности его снижения. Четвертый этап. Изучается соблюдение сроков уплаты налогов в бюджет. Состояние расчетов с бюджетом с позиций соблюдения установленных законами сроков уплаты налогов следует рассматривать, как уже отмечалось, в качестве одной из визуальных характеристик уровня платежеспособности организации. Наличие просроченной задолженности бюджету характеризует платежеспособность как неудовлетворительную в определенные моменты анализируемого периода и влечет за собой необходимость начисления и уплаты в бюджет пени в соответствии со ст. 75 НК РФ. Пятый этап. Определяется влияние на чистую и нераспределенную прибыль налоговых платежей, пени и штрафов, начисленных за налоговые правонарушения. В части налога на прибыль для этой цели можно использовать модели (12.40) и (12.45). Из этих моделей следует, что чистая и нераспределенная прибыль организации при современной методике ее определения зависит не только от бухгалтерской прибыли и текущего налога на прибыль (НПр), но и от отложенных налоговых обязательств (АОНО — фактор уменьшения (увеличения) чистой и нераспределенной прибыли) и отложенных налоговых активов (АОНА — фактор увеличения (уменьшения) чистой и нераспределенной прибыли). При этом на размер чистой и нераспределенной прибыли отрицательно влияют штрафы и пени, уплачиваемые в бюджет. Начисление пени в связи с несвоевременным перечислением налогов в бюджет свидетельствует о несовершенстве управления денежными потоками организации1. Начисленные штрафы в связи с налоговыми правонарушениями являются следствием неудовлетворительного состояния внутреннего контроля и низкого качества проведенного аудита бухгалтерской отчетности. Такие налоги, как НДС и акцизы, по своему содержанию, технике расчета и учета не связаны с чистой прибылью. Остальные налоги (земельный, на имущество, транспортный), учитываемые в соответствии с установленным порядком в издержках или операционных расходах, воздействуют на бухгалтерскую и налогооблагаемую прибыль, т.е. уменьшают ее, и, следовательно, влияют на чистую прибыль через изменение налога на прибыль. При необходимости возможен и изолированный расчет влияния изменения суммы указанных налогов на изменение чистой прибыли. Так, например, влияние на чистую прибыль изменения таких налогов, как земельный (ДНЗ) и на имущество (АНИ), рассчитывается по формулам АЧП (АНЗ) = ДНЗ х (1 - НС) с обратным знаком; (12.86) ДЧП (АНИ) = АНИ х (1 - НС) с обратным знаком. (12.87) Шестой этап. Он является заключительным в анализе состояния расчетов с бюджетом. Осуществляются обобщение результатов проведенного исследования на пяти предыдущих этапах, а также разработка направлений: —регулирования и снижения каждого из налоговых платежей и налоговой нагрузки в целом; —совершенствования управления денежными потоками в целях недопущения начисления и уплаты пени; —повышения качества внутреннего контроля и аудита бухгалтерской отчетности в целях предотвращения начисления и уплаты штрафных санкций за налоговые правонарушения. 12.10.5. Анализ эффективности использования оборотных активов Общепринятыми характеристиками эффективности использования оборотных активов (оборотных средств или оборотного капитала) являются показатели их оборачиваемости1. Ускорение оборачиваемости способствует сокращению потребности в оборотных средствах, приросту объема продукции, увеличению суммы получаемой прибыли и, следовательно, повышению устойчивости финансового состояния организации. Для измерения оборачиваемости оборотных активов принято использовать следующую систему показателей. I. Обобщающие показатели, характеризующие эффективность использования всей совокупности оборотных активов, к которым относятся: • коэффициент оборачиваемости (Коб), отражающий количество оборотов активов за анализируемый период:

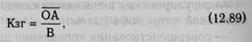

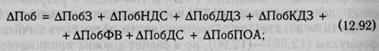

где В — выручка от продаж2; OA — средняя стоимость остатка оборотных активов за анализируемый период, которую следует рассчитывать по формуле средней хронологической исходя из остатков оборотных активов в бухгалтерских балансах на начало отчетного года и на конец каждого месяца отчетного периода3; • коэффициент закрепления (загрузки) оборотных активов (Кзг), отражающий величину оборотных активов, приходящуюся на один рубль объема продаж (без косвенных налогов):

• средняя продолжительность (длительность) одного оборота оборотных активов в днях (Поб), отражающая количество дней, в течение которых оборотные активы совершают полный оборот:

где Д — количество дней в анализируемом периоде (обычно принято принимать в расчет 30 дней — за месяц, 90 дней — за квартал, 180 дней — за полугодие, 270 дней — за девять месяцев и 360 дней — за год). В аналитической практике наибольшее применение получил последний показатель, т.е. продолжительность одного оборота оборотных активов в днях. II. Частные показатели, характеризующие оборачиваемость отдельных групп (видов) оборотных активов, т.е. запасов (3), в том числе в разрезе отдельных их слагаемых1, НДС по приобретенным ценностям (НДС), дебиторской долгосрочной задолженности (ДДЗ), в том числе в разрезе ее слагаемых1, дебиторской краткосрочной задолженности (КДЗ), в том числе в разрезе ее слагаемых1, краткосрочных финансовых вложений (ФВ), в том числе в разрезе их слагаемых1, денежных средств (ДС) и прочих оборотных активов (ПОА). Частные показатели оборачиваемости могут быть вычислены по формулам (12.88)—(12.90), но в расчет должна приниматься средняя стоимость не всех оборотных активов, а конкретной их группы (вида). Преимущество такого способа расчета заключается в возможности взаимоувязать оборачиваемость всех оборотных активов с оборачиваемостью отдельных их групп (видов), что можно представить в следующем виде (на примере формулы (12.90)): т.е. Кзг является показателем, обратным Коб; Поб = ПобЗ + ПобНДС + ПобДДЗ + ПобКДЗ + + ПобФВ + ПобДС + ПобПОА. (12.91) Данную модель можно расширить за счет детализации средней продолжительности оборота отдельных групп (видов) оборотных активов по средней продолжительности оборота каждого из слагаемых, формирующих определенную группу оборотных активов. Однако нужно иметь в виду, что при расчете оборачиваемости отдельных видов оборотных активов на базе их общего оборота, т.е. выручки, результат не всегда отражает действительность, т.е. реальную оборачиваемость конкретного вида оборотного актива. Это происходит в связи с тем, что каждый из них совершает свой индивидуальный оборот, завершающийся, например, по запасам сырья и материалов — расходом их на производство, по незавершенному производству — выпуском готовой продукции, по готовой продукции — ее отгрузкой, по НДС — его предъявлением бюджету, по дебиторской задолженности — ее погашением и т.д. Иными словами, при расчете уточненных частных показателей оборачиваемости в качестве индивидуального оборота каждого определенного вида оборотного актива следует принимать кредитовый оборот по тому счету бухгалтерского учета, на котором предписано учитывать этот вид оборотного актива. При анализе изучаются: • динамика (отклонение от плана) обобщающих показателей оборачиваемости оборотных активов; • влияние на изменение обобщающих показателей изменения оборачиваемости отдельных видов оборотных активов, которое можно определить с помощью модели, построенной на основе формулы (12.91): •

Влияние изменения средней продолжительности оборота в днях на величину оборотных активов, т.е. ДОА(ДПоб), можно рассчитать и иным способом, при котором используется формула относительного высвобождения из оборота (относительного вовлечения в оборот) оборотных активов (Эоа):

где /В — темпы роста выручки от продаж (без косвенных налогов). Результаты расчетов по формулам (12.95) и (12.97) должны быть одинаковыми; • влияние изменения оборачиваемости оборотных активов на изменение выручки от продаж, которое можно определить (при прочих равных условиях) по формуле1 ДВ(ДКоб) = (Коб! -Ko60)xOAi =В1-В0х/оа, (12.98) где /оа — темп роста оборотных активов; • влияние изменения оборачиваемости оборотных активов на изменение прибыли (ЧП), которое можно определить (при прочих равных условиях) по формуле1

При расчете влияния изменения среднедневной выручки от продаж и средней продолжительности одного оборота на изменение средней величины оборотных активов способом абсолютных отклонений применяется следующий алгоритм:

где ЛСоб — темп роста коэффициента оборачиваемости оборотных активов. На заключительном этапе анализа должны быть определены возможности ускорения оборачиваемости оборотных активов, среди которых важное значение имеют: • постоянное исследование рынка в целях определения оптимальных поставщиков (исполнителей работ, услуг) и покупателей (заказчиков); • проведение договорной политики: — в части поставок (закупок) материально-производственных ресурсов она должна быть направлена на повышение ответственности за нарушение объема, ритма и качества поставок, применение скидок и т.п.; — в части продаж она должна быть направлена на увеличение и ритмичность отгрузок продукции, полное или частичное их авансирование, применение системы скидок и надбавок в зависимости от объема и ритма отгрузки, а также оплаты продаж, получение залогов, поручительств, гарантий и т.п.; • принятие учетной политики в целях бухгалтерского учета, направленной на снижение балансовых остатков оборотных активов; • применение гибкой системы разработки норм и нормативов запасов и затрат, предусматривающей оперативное их уточнение при изменениях в технике, технологии, ассортименте продукции, портфеле заказов и т.д.; • создание запасов строго в соответствии с расчетами потребности в них; • продажа ненужных (излишних) производственных запасов и полуфабрикатов и их списание в неликвидной части; • оперативный контроль за состоянием числящейся на Бухгалтерском балансе дебиторской задолженности и ее снижение путем создания резервов сомнительных долгов, проведения взаимозачетов, новации, факторинга, уступки требований, принятия отступного, обращения в суд, а также списания дебиторской задолженности в безнадежной ее части.

|

|||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 978; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.108 (0.01 с.) |