Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Методика комплексной оценки эффективности финансово-хозяйственной деятельности коммерческой организацииСодержание книги

Похожие статьи вашей тематики

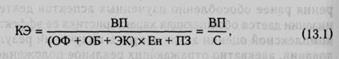

Поиск на нашем сайте Комплексная оценка представляет системное аналитическое исследование, в процессе которого на основе совокупного рассмотрения ранее обособленно изученных аспектов деятельности организации дается обобщающая характеристика ее эффективности. Цель комплексной оценки заключается в получении результатов исследования, адекватно отражающих реальное положение организации на рынке. Ее необходимость обусловлена тем обстоятельством, что выводы, вытекающие из автономного анализа результатов деятельности организации, нередко вступают в противоречие друг с другом. В условиях рыночной экономики современной России комплексная оценка деятельности организации имеет многоцелевую направленность. Комплексный подход к оценке результатов финансово-хозяйственной деятельности коммерческой организации позволяет банкам, биржам, страховым компаниям, инвестиционным фондам и другим участникам рынка с наибольшей достоверностью определять степень надежности партнера по бизнесу. Собственникам и руководству организации в условиях динамично меняющейся рыночной среды комплексная оценка позволяет: • определять степень влияния результатов деятельности отдельных структурных подразделений на формирование обобщающих показателей; • решать проблему перспектив развития отдельных видов деятельности; • обосновывать выбор стратегии развития организации в кратко-и долгосрочном периодах; и др. Осуществление комплексной оценки деятельности анализируемых организаций является основной функцией Федеральной службы России по финансовому оздоровлению и банкротству, Федеральной комиссии по рынку ценных бумаг, отраслевых министерств и ведомств. Особое значение приобретает комплексный подход к оценке результатов деятельности в ассоциациях, холдингах, финансовых промышленных группах и других крупных участниках рынка. В ходе комплексной оценки наряду с методами экономического анализа широко используются статистические и экономико-математические методы. В экономической литературе широко обсуждался вопрос о методах построения и использования в процессе комплексной оценки деятельности организаций интегрированного показателя, наиболее адекватно отражающего ее результаты [9, с. 22; 10, с. 7—8]. В качестве обобщающего показателя оценки уровня экономической эффективности производства P.M. Петухов [9] предложил коэффициент, который рассчитывается по следующей формуле:

где КЭ — коэффициент экономической эффективности производства; ВП — годовая валовая продукция, исчисленная в сопоставимых оптовых ценах, тыс. руб.; ОФ — среднегодовая стоимость основных производственных фондов, тыс. руб.; ОБ — оборотные средства, тыс. руб.; ЭК — экономическая оценка кадров производственного подразделения, тыс. руб.; Ен — нормативный коэффициент экономической эффективности капитальных вложений; ПЗ — годовые производственные затраты данного производственного подразделения (себестоимость валовой продукции), тыс. руб.; С — совокупные приведенные затраты или цена производства. А.Д. Шеремет и Е.В. Негашев отмечают [11], что существует «естественный, данный самой рыночной экономикой интегральный показатель эффективности в виде показателя рентабельности активов» и предлагают осуществлять комплексную оценку эффективности деятельности предприятия на основе пятифакторной модели рентабельности активов, признавая, что этот показатель «не полностью охватывает финансовое состояние предприятия». По нашему мнению, критерием комплексной оценки эффективности хозяйственной деятельности мог бы служить коэффициент устойчивости экономического роста, широко представленный в специальной литературе [например, 7, с. 145—150]. Коэффициент устойчивости экономического роста (КУЭР) характеризует долю реинвестированной в производство чистой прибыли в собственном капитале организации и рассчитывается по формуле

где ЧПр — чистая прибыль, реинвестированная в производство за анализируемый период, например за год; СК — средний размер собственного капитала. С целью факторного анализа расширенная модель зависимости КУЭР от воздействующих на его уровень факторов может быть представлена в виде следующей формулы:

где ЧП — чистая (нераспределенная) прибыль за период; В — выручка от продаж за период; СОК — средняя сумма собственного оборотного капитала за период; OA — средняя стоимость оборотных активов за период; КО — средняя сумма краткосрочных обязательств за период; К — средний размер совокупного капитала за период. На основе семифакторной модели коэффициента устойчивости экономического роста возможна комплексная оценка влияния на изменение его уровня таких факторных показателей, как: • удельный вес чистой прибыли, реинвестированной в производство, в ее общей сумме; • рентабельность продаж; • оборачиваемость собственного оборотного капитала (количество оборотов); • обеспеченность оборотных активов собственным оборотным капиталом; • коэффициент текущей ликвидности; • удельный вес краткосрочных обязательств в капитале; • коэффициент финансовой зависимости. Таким образом, при использовании этого коэффициента в качестве интегрированного оценочного показателя определяется воздействие различных факторов на финансово-хозяйственную деятельность: • характера инвестиционной и дивидендной политики; • степени эффективности текущих затрат на производство и реализацию продукции; • степени эффективности использования оборотных активов; • рациональности структуры капитала; • уровня платежеспособности; • степени эффективности привлечения и использования в обороте заемного капитала. Не умаляя значимости результатов научных исследований ученых-экономистов в области построения единого обобщающего показателя, отметим, что мы разделяем позицию авторов, предлагающих в ходе комплексной оценки использовать не один интегрированный показатель, а целую систему показателей. Использование системного подхода при осуществлении комплексной оценки имманентно ее целям и задачам. Отдельному, даже интегрированному показателю объективно присуща определенная ограниченность, в силу которой он не может быть применен в рамках комплексного аналитического исследования. Только на основе системы показателей представляется возможной реальная оценка деятельности организации, результаты которой формируются под влиянием различных по содержанию, направлению, силе и времени воздействия факторов. Одним из важнейших методических вопросов, от решения которого зависит степень достоверности результатов комплексной оценки, является обоснование выбора количества и состава показателей, включаемых в систему. При построении системы оценочных показателей должны соблюдаться следующие требования: • обеспечение полноты отображения деятельности объекта анализа; • выделение в составе показателей системы характеристик, всесторонне отображающих целевую функцию и специфические особенности деятельности анализируемого объекта; • обеспечение соответствия структуры системы показателей структуре управления объекта анализа; и др. Рассматривая отечественную аналитическую практику в историческом аспекте необходимо отметить, что для оценки экономической эффективности общественного производства на уровне как народного хозяйства в целом, так и отраслей материального производства, министерств, объединений и предприятий широко использовалась система обобщающих и частных показателей, утвержденная Госпланом СССР [8]. В современной экономической литературе и нормативно-законодательных актах, регулирующих аналитическую практику, отсутствует единый методический подход к построению системы показателей, комплексно характеризующих результаты деятельности организации. Многовариантность предлагаемых в литературе и используемых в действующей практике систем показателей обусловлена разнообразием целей, задач, субъектов и объектов комплексной оценки деятельности организаций. Так, для собственников основным критерием комплексной оценки является прирост прибыли на вложенный капитал, для кредиторов основными показателями будут характеристики платежеспособности, для инвесторов — спектр показателей, отражающих экономический потенциал, уровень финансовой устойчивости, доходности и деловой активности партнера по бизнесу. Выбор системы показателей обусловливается, во-первых, целевой направленностью комплексной оценки, основанной на знании преимущественных интересов ее субъектов, и, во-вторых, степенью возможности использования всей учетно-аналитической информации о деятельности хозяйствующего объекта. Предлагаемые в литературе и используемые на практике системы показателей характеризуют, как правило, отдельные виды хозяйственной деятельности (основную, инвестиционную, внешнеэкономическую, маркетинговую и др.), ее различные аспекты (финансовое состояние, рентабельность, себестоимость), а также использование отдельных видов ресурсов (трудовых, материальных, основных производственных фондов). Рассмотрим варианты систематизации показателей, предлагаемые в литературе по экономическому анализу. В целях оценки экономической эффективности производства применительно к предприятиям, объединениям и отраслям промышленности Э.И. Крылов [6, с. 18—21] предложил систему аналитических показателей, которая включает четыре их группы. 1.Обобщающие аналитические показатели экономической эффективности производства. 2.Показатели повышения эффективности использования живого труда. 3.Показатели повышения эффективности использования затрат на амортизацию основных производственных фондов. 4. Показатели повышения эффективности использования материальных ресурсов. А.Д. Шеремет и Е.В. Негашев [11, с. 198—200] предлагают в рамках комплексной оценки использовать следующую систему показателей, справедливо отмечая при этом, что на ее основе возможна оценка в основном по типу «лучше» или «хуже» работало предприятие по сравнению с базой. 1.Объем продаж продукции в ценах предприятия, принятых в плане, тыс. руб. 2.Объем продаж продукции в фактически действующих ценах, тыс. руб. 3.Произведенная продукция в сопоставимых ценах, тыс. руб. 4.Продажа важнейших видов продукции в натуральном выражении. 5.Среднесписочная численность производственного персонала, чел. 6.Выработка на одного работающего по проданной продукции, руб. 7.Фонд заработной платы производственного персонала с начислениями, тыс. руб. 8.Среднегодовая заработная плата одного работающего, руб. 9.Среднегодовая стоимость производственных основных средств, тыс. руб. 10. Фондоотдача на один рубль производственных основных средств 11.Затраты материалов на проданную продукцию, тыс. руб. Затраты на один рубль проданной продукции. 12.Полная себестоимость, коп. 13.Производственная себестоимость, коп. 14.Основные материалы, коп. 15.Заработная плата основных производственных рабочих, коп. 16.Общепроизводственные расходы, коп. 17.Среднегодовая величина оборотных средств, тыс. руб. 18.Количество оборотов оборотных средств. 19.Прибыль до налогообложения, тыс. руб. 20.Чистая прибыль (+) или убыток (-), тыс. руб. 21.Среднегодовая стоимость производственных основных и оборотных средств, тыс. руб. 22.Рентабельность производственных основных и оборотных средств по чистой прибыли,%. 23.Рентабельность активов по чистой прибыли,%. 24.Рентабельность собственного капитала, %. 25.Рентабельность продаж,%. 26.Коэффициент текущей ликвидности. 27. Обеспеченность оборотных активов собственными оборотными средствами. Для оценки финансово-хозяйственной деятельности организации В.В. Ковалев и В.В. Патров [5, с. 500—506] предлагают систему из шести групп оценочных показателей, характеризующих ее различные аспекты. 1. Оценка имущественного положения: • сумма хозяйственных средств, находящихся в распоряжении организации; • доля основных средств в активах; • доля активной части основных средств; • коэффициент износа основных средств; • коэффициент износа активной части основных средств; • коэффициент обновления; • коэффициент выбытия. 2. Оценка ликвидности: • величина собственных оборотных средств (функционирующий капитал); • маневренность собственных оборотных средств; • коэффициент текущей ликвидности; • коэффициент быстрой ликвидности; • коэффициент абсолютной ликвидности (платежеспособности); • доля оборотных средств в активах; • доля собственных оборотных средств в общей их сумме; • доля запасов в оборотных активах; • доля собственных оборотных средств в покрытии запасов; • коэффициент покрытия запасов. 3. Оценка финансовой устойчивости: • коэффициент концентрации собственного капитала; • коэффициент финансовой зависимости; • коэффициент маневренности собственного капитала; • коэффициент концентрации привлеченных средств; • коэффициент структуры долгосрочных вложений; • коэффициент долгосрочного привлечения заемных средств; • коэффициент структуры привлеченных средств; • уровень финансового левериджа. 4. Оценка деловой активности: • выручка от реализации; • чистая прибыль; • производительность труда; • фондоотдача; • оборачиваемость средств в расчетах, обороты; • оборачиваемость средств в расчетах, дни; • оборачиваемость запасов, обороты; • оборачиваемость запасов, дни; • оборачиваемость кредиторской задолженности, дни; • продолжительность операционного цикла; • продолжительность финансового цикла; • коэффициент погашаемости дебиторской задолженности; • оборачиваемость собственного капитала; • оборачиваемость совокупного капитала; • коэффициент устойчивости экономического роста. 5. Оценка рентабельности: • чистая прибыль; • рентабельность продукции; • рентабельность основной деятельности; • рентабельность совокупного капитала; • рентабельность собственного капитала; • период окупаемости собственного капитала. 6. Оценка положения коммерческой организации на рынке ценных • доход (прибыль) на акцию; • ценность акции; • дивидендная доходность акции; • дивидендный выход; • коэффициент котировки акции.

В нормативно-законодательных актах приводятся самые различные системы показателей, рекомендуемые для оценки деятельности организации. Методические рекомендации по разработке финансовой политики предприятия содержат четыре группы показателей [2]: 1. Показатели ликвидности: • общий коэффициент покрытия; • коэффициент срочной ликвидности; • коэффициент ликвидности при мобилизации средств. 2. Показатели финансовой устойчивости: • соотношение заемных и собственных средств; • коэффициент обеспеченности собственными средствами; • коэффициент маневренности собственных оборотных средств. 3. Показатели интенсивности использования ресурсов: • рентабельность чистых активов; • рентабельность реализованной продукции; • фондоемкость; • энергоемкость; • материалоемкость. 4. Показатели деловой активности: • коэффициент оборачиваемости оборотного капитала; • коэффициент оборачиваемости собственного капитала. Правила проведения арбитражным управляющим финансового анализа содержат три группы показателей [1]: 1. Коэффициенты, характеризующие платежеспособность должни- • коэффициент абсолютной ликвидности; • коэффициент текущей ликвидности; • показатель обеспеченности обязательств должника его активами; • степень платежеспособности по текущим обязательствам. 2. Коэффициенты, характеризующие финансовую устойчивость • коэффициент автономии (финансовой независимости); • коэффициент обеспеченности собственными оборотными средствами; • доля просроченной кредиторской задолженности в пассивах; • показатель отношения дебиторской задолженности к совокупным активам. 3. Коэффициенты, характеризующие деловую активность должника: • рентабельность активов; • норма чистой прибыли. Методическими указаниями по проведению анализа финансового состояния организаций, утвержденными Федеральной службой России по финансовому оздоровлению и банкротству [3], утвержден перечень показателей, представленных в табл. 13.2. Таблица 13.2 Система основных показателей для анализа финансового состояния организаций, рекомендованная Федеральной службой России по финансовому оздоровлению и банкротству

Необходимым условием использования системы показателей является их ранжирование, поскольку не все они равнозначны, многие из них несоизмеримы или могут действовать разнонаправленно. Наибольшее распространение в аналитической практике получили следующие методы ранжирования: • суммы баллов; • суммы мест; •таксонометрический; • весовых коэффициентов. Описание метода суммы мест и таксонометрического метода и их использования в аналитических исследованиях нашло широкое отражение в специальной литературе [например, 4, с. 50—52; 11, с. 211 — 216 и др]. В методе весовых коэффициентов учет значимости показателя осуществляется на основе установленных экспертным путем разных весов отдельных показателей, включенных в систему комплексной оценки (пример использования этого метода приведен в 12.11). Метод весовых коэффициентов широко применяется в международной практике при расчете индексов платежеспособности с помо щью аппарата множественного дискриминантного анализа. Наибольшую известность получил индекс кредитоспособности Альтмана, методика расчета которого изложена в 12.9. Комплексную оценку эффективности хозяйственной деятельности можно осуществить по методике, предложенной А.Д. Шереметом и Е.В. Негашевым [11, с. 206—211]. Ее преимуществом является возможность одновременной оценки степени эффективности использования потребленных и примененных производственных ресурсов, а также ее использование на уровне не только самой коммерческой организации, но и отдельных структурных подразделений, деятельность которых может быть выражена в натуральных измерителях. Проиллюстрируем указанную методику на примере данных структурного подразделения коммерческой организации, производственный результат деятельности которого измеряется в условных приведенных единицах выполненных работ. Исходные данные и оценка динамики экстенсивных и интенсивных факторных показателей использования производственных ресурсов представлены в табл. 13.3. Таблица 13.3 Исходные данные и оценка динамики экстенсивных и интенсивных факторных показателей использования производственных ресурсов

Характер динамики факторных показателей производственных ресурсов и текущих затрат по отдельным элементам определяет направления углубленного управленческого анализа с целью поиска резервов повышения эффективности их использования.

Для оценки степени влияния на результаты хозяйственной деятельности экстенсивных и интенсивных факторов составим табл. 13.4 и дадим комментарий по расчету представленных в ней показателей. Таблица 13.4 Оценка интенсификации хозяйственной деятельности

Рассмотрим методику заполнения табл. 13.4. 1. При расчете показателей в гр. 3 необходимо учитывать, что для определения прироста (снижения) ресурса на 1 % прироста продукции нужно темп прироста (снижения) соответствующего ресурса разделить на темп прироста объема продукции. При заполнении гр. 3: стр. 1 = стр. 2 гр. 4 табл. 13.3: стр. 1 гр. 4 табл. 13.3; стр. 2 = стр. 3 гр. 4 табл. 13.3: стр. 1 гр. 4 табл. 13.3; и т.д. 2.Для расчета данных гр. 4 (доли влияния на 100% прироста продукции экстенсивных (количественных) факторов) следует прирост (снижение) ресурса на 1% прироста продукции (гр. 3) умножить на 100%. 3.Данные гр. 5 определяются путем вычитания из 100% величины прироста за счет экстенсивного фактора, т.е. данных по гр. 4 (гр. 5 = 100%, - гр. 4). 4.Результатом интенсификации использования трудовых + 5.ресурсов является снижение текущих затрат на производство за счет относительной экономии фонда оплаты труда в связи с ростом его производительности и относительным высвобождением работников. В связи с этим относительная экономия (перерасход) трудовых ресурсов (стр. 1 гр. 6) определяется следующим образом: а) рассчитывается относительное отклонение среднесписочной численности промышленно-производственного персонала в виде разницы между отчетным значением этого показателя и базовым, скорректированным на индекс изменения объема продукции, т.е. стр. 2 гр. 2 табл. 13.3 - (стр. 2 гр. 1 табл. 13.3 х стр. 1 гр. 3 табл. 13.3); б) полученный результат умножается на среднюю заработную плату одного работника в отчетном периоде, которая рассчитывается путем деления размера фонда оплаты труда на среднесписочную численность персонала, т.е. стр. 3 гр. 2 табл. 13.3: стр. 2 гр. 2 табл. 13.3. Таким образом, расчет стр. 1 гр. 6 можно представить в следующем виде: [стр. 2 гр. 2 табл. 13.3 - (стр. 2 гр. 1 табл. 13.3 х стр. 1 гр. 3 табл. 13.3): 100] * стр. 3 гр. 2 табл. 13.3: стр. 2 гр. 2 табл. 13.3. 5. Размер относительной экономии (перерасхода) по другим видам ресурсов и затрат определяется как разность между отчетным значением соответствующего показателя и базовым, скорректированным на индекс изменения объема продукции. Такой расчет осуществляется по данным табл. 13.3 следующим образом: стр. 2 гр. 6 = (стр. 3 гр. 2 - стр. 3 гр. 1 х стр. 1 гр. 3: 100); стр. 3 гр. 6 = (стр. 4 гр. 2 - стр. 4 гр. 1 х стр. 1 гр. 3: 100); стр. 4 гр. 6 = (стр. 5 гр. 2 - стр. 5 гр. 1 х стр. 1 гр. 3: 100); стр. 5 гр. 6 = (стр. 6 гр. 2 - стр. 6 гр. 1 х стр. 1 гр. 3: 100); стр. 6 гр. 6 = (стр. 7 гр. 2 - стр. 7 гр. 1 х стр. 1 гр. 3: 100). Рассмотрим расчет показателей гр. 6 табл. 13.4. 1. Относительное отклонение по среднесписочной численности промышленно-производственного персонала составит: [1290-(1273 х 103,8: 100)] х 71 450 тыс. руб.: 1290 =-1717 тыс. руб. Следует отметить, что полученный результат в денежной форме показывает размер относительной экономии по группе трудовых ресурсов за счет роста производительности труда лишь относительно достоверно, так как одновременно отражает и размер влияния роста средней заработной платы персонала. Реальная экономия по элементам «Затраты на оплату труда» и «Отчисления на социальные нужды» будет иметь место при опережении темпов роста производительности труда над темпами роста среднего размера затрат по указанным элементам. 2. Относительное отклонение по фонду оплаты труда 71 450 тыс. руб. - 70 606 тыс. руб. х 1,038 = -1839 тыс. руб. 3. Относительное отклонение по материальным ресурсам 51 870 тыс. руб. - 50 276 тыс. руб. х 1,038 = -316 тыс. руб. 4. Относительное отклонение по основным производственным 252 940 тыс. руб. - 212 086 тыс. руб. х 1,038 = +32 795 тыс. руб. 5. Относительное отклонение по амортизации 10 205 тыс. руб. - 9764 тыс. руб. х 1,038 = +70 тыс. руб. 6. Относительное отклонение по оборотным активам 28 156 тыс. руб. - 27 366 тыс. руб. х 1,038 = -250 тыс. руб. Охарактеризуем результаты комплексной оценки хозяйственной деятельности анализируемого структурного подразделения. 1. Оценка динамики показателей эффективности использования производственных ресурсов и текущих затрат. В отчетном периоде по сравнению с базовым производительность труда возросла на 2,4%, фондоотдача основных производственных фондов снизилась на 14,3%, оборачиваемость оборотных активов увеличилась на 1,8%. Таким образом, по примененным в производстве ресурсам снижение эффективности использования имело место только по основным производственным фондам, что объясняется вводом их в эксплуатацию в конце финансового года. По потребленным в производстве ресурсам имела место следующая динамика: — зарплатоотдача возросла на 4,8%; —материалоотдача увеличилась на 3,4%; —амортизациоотдача снизилась на 0,7%. Совокупный ресурс производства составил в периодах: базовом — 370 098 тыс. руб. (70 606 + 50 276 + 212 086 + 9764 + + 273 66); отчетном — 414 621 тыс. руб. (71 450 + 51 870 + 252 940 + + 10 205 + 28 156). Отдача совокупного ресурса производства была в периодах: базовом — 148 460: 370 098 = 0,401 руб.; отчетном — 154 102: 414 621 = 0,372 руб. В отчетном периоде по сравнению с базовым отдача совокупного ресурса снизилась на 0,029 руб., индекс динамики этого показателя составил 0,928. 2. Оценка соотношения прироста ресурса в расчете на 1 % прироста продукции и доли влияния экстенсивности и интенсивности на прирост продукции. В рассматриваемом примере на каждый процент прироста произведенной продукции в анализируемом периоде увеличение среднесписочной численности персонала составило 0,342%, фонда оплаты труда — 0,316%, материальных затрат — 0,842%, средней стоимости основных производственных фондов — 5,079%, амортизации основных производственных фондов — 1,184%, среднего размера оборотных активов — 0,763%. Результаты оценки свидетельствуют о том, что по трудовым ресурсам и оплате труда персонала в подразделении имело место преимущественно интенсивное их использование, для материальных затрат и оборотных активов — преимущественно экстенсивное их использование, а для основных производственных фондов и амортизации — полностью экстенсивное их использование при отрицательном значении влия

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 2366; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.108 (0.012 с.) |