Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ дебиторской и кредиторской задолженностиСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте Анализ дебиторской задолженности При проведении анализа дебиторской задолженности целесообразно осуществлять: • исследование состава и динамики дебиторской задолженности, а также факторов, определяющих ее объем и изменение; • анализ структуры дебиторской задолженности; • анализ оборачиваемости дебиторской задолженности; • определение текущей (дисконтированной) стоимости дебиторской задолженности; • разработку вариантов управленческих решений, направленных на сокращение неоправданной дебиторской задолженности, и выбор наиболее эффективных из них; • прогнозирование дебиторской задолженности. В качестве источников информации при внешнем анализе дебиторской задолженности используются данные форм № 1 и № 5 бухгалтерской отчетности, формы № П-3 «Сведения о финансовом состоянии организации» статистической отчетности. Для проведения внутреннего анализа наряду с отчетностью привлекаются договоры с покупателями (заказчиками) и поставщиками (подрядчиками), данные регистров бухгалтерского учета (журналы-ордера, ведомости учета расчетов с покупателями и заказчиками, поставщиками и подрядчиками по авансам выданным, подотчетными лицами, прочими дебиторами). Отметим, что аналогичная информация используется и при анализе кредиторской задолженности. При анализе дебиторской задолженности прежде всего рассматривается изменение величины дебиторской задолженности в целом и по отдельным ее видам, а также выясняются факторы, повлиявшие на динамику показателей. В Бухгалтерском балансе (форма № 1) дебиторская задолженность подразделяется на долгосрочную (платежи по которой ожидаются более чем через 12 мес. после отчетной даты) и краткосрочную (платежи по которой ожидаются в течение 12 мес. после отчетной даты). В каждом из этих видов дебиторской задолженности выделяется задолженность покупателей и заказчиков. В форме № 5 долго- и краткосрочная задолженности подразделяются на следующие виды: 1)задолженность покупателей и заказчиков за товары, работы и услуги; 2)задолженность по расчетам с поставщиками и подрядчиками в части авансов выданных; 3) прочие виды дебиторской задолженности, включающие: —задолженность за подотчетными лицами; —другие виды задолженности. Особое внимание следует уделить анализу такого важнейшего вида дебиторской задолженности, как расчеты с покупателями и заказчиками, потому что именно они, как правило, составляют наибольший удельный вес в общей сумме дебиторов. На величину задолженности покупателей и заказчиков влияют: • общий объем продаж и доля в нем продажи на условиях последующей оплаты. С ростом объема продаж обычно увеличиваются и остатки дебиторской задолженности; • наличие обеспечения своевременности расчетов. Поручительства, залоги, банковские гарантии приводят к уменьшению дебиторской задолженности; • платежная дисциплина покупателей. Чем выше требования к подбору покупателей и заказчиков с позиций их платежеспособности, тем меньше будут остатки дебиторской задолженности в балансе организации; • договорные условия расчетов с покупателями и заказчиками. Чем более льготный срок расчетов предоставляется покупателям и заказчикам, тем больше остатки дебиторской задолженности. В то же время предусмотрение в договоре системы скидок при досрочной (равномерной) оплате, предоставление коммерческого кредита, отгрузка под вексель способствуют своевременным расчетам и, соответственно, уменьшению остатков дебиторской задолженности;

• наличие аналитического учета дебиторов и системы внутреннего контроля за состоянием дебиторской задолженности, позволяющих оперативно выявлять состав дебиторов, по отношению к которым необходимо принимать соответствующие меры воздействия; • договорные условия ответственности покупателей и заказчиков за нарушение предусмотренного договорами порядка расчетов. Чем выше уровень этой ответственности, тем меньше остатки дебиторской задолженности; • политика взыскания или погашения иным способом дебиторской задолженности. Чем большую активность проявляет организация в работе с дебиторами, чем полнее спектр мер по взысканию (погашению) дебиторской задолженности с учетом их эффективности, тем меньше ее остатки на счетах и, соответственно, в Бухгалтерском балансе; • качество проводимого анализа дебиторской задолженности и последовательность в использовании его результатов. Постоянная профессиональная аналитическая работа в организации предусматривает формирование информации о величине и «возрастной» структуре дебиторской задолженности, наличии и объемах просроченной задолженности, а также конкретных дебиторах, задержка платежей которыми создает проблемы с текущей платежеспособностью организации. При анализе структуры дебиторской задолженности рекомендуется рассчитывать и рассматривать в динамике следующие показатели. 1. Доля дебиторской задолженности (ДЗ) в общем объеме оборотных активов (Удз), в том числе долгосрочной (Уддз) и краткосрочной задолженности (Укдз):

где ДДЗ, КДЗ — долго- и краткосрочная дебиторская задолженность; ОА — оборотные активы организации. Чем выше удельный вес долгосрочной дебиторской задолженности, тем менее мобильна структура имущества организации. 2. Доля просроченной дебиторской задолженности (ПДЗ) в общей сумме дебиторской задолженности (Упдз), а также ее удельный вес в общем объеме оборотных активов (УВпдз): Рассмотренные показатели можно детализировать по просроченной долго- и краткосрочной дебиторской задолженности. При расчете этих показателей следует учитывать, что различают срочную и просроченную дебиторскую задолженность. Дебиторская задолженность срочная возникает вследствие применения форм расчетов, предусмотренных в договорах и иных документах, а просроченная — из-за отсутствия работы с дебиторами или неэффективности принимаемых мер по ее погашению. Такая задолженность включает не оплаченные в срок счета по отгруженным товарам и сданным работам (выполненным услугам); расчеты за товары, проданные в кредит и не оплаченные в срок, векселя, по которым денежные средства не поступили в срок, и др. Просроченную дебиторскую задолженность принято расценивать как неоправданную. Показатели удельного веса просроченной дебиторской задолженности характеризуют качество дебиторской задолженности; рост просроченной задолженности приводит к снижению ликвидности имущества организации. Размер снижения показателей срочной и текущей ликвидности за счет наличия неоправданной задолженности можно получить в результате деления просроченной дебиторской задолженности на краткосрочные обязательства организации1. Далее необходимо распределить неоправданную дебиторскую задолженность в зависимости от количества дней, прошедших с момента истечения срока платежа: от 0 до 30, от 31 до 60, от 61 до 90, свыше 90 дней2. Можно использовать и распределение, предусмотренное в п. 1 ст. 266 НК РФ (до 45, от 45 до 90, свыше 90 дней), позволяющее одновременно контролировать и процесс создания резервов сомнительных долгов в случае, если их образование предусмотрено в учетной политике в целях налогообложения прибыли. Соответствующее распределение целесообразно произвести как в целом по всей дебиторской задолженности, так и по конкретным покупателям, что позволит выявить дебиторов, в отношении которых в первую очередь необходимо принимать меры по возврату долгов. Для оценки оборачиваемости дебиторской задолженности как фактора, воздействующего на оборачиваемость оборотных активов, которая является характеристикой эффективности их использования, рассчитываются следующие основные показатели. 1. Коэффициент оборачиваемости дебиторской задолженности (КобДЗ):

где В — выручка от продажи товаров, продукции, работ, услуг и прочего имущества за анализируемый период; ДЗ — средняя величина остатка дебиторской задолженности. Коэффициент оборачиваемости отражает количество оборотов дебиторской задолженности за анализируемый период, т.е. сколько раз она образуется и погашается в течение этого периода. 2. Коэффициент закрепления средств в дебиторской задолженности (КзДЗ), характеризующий ее величину на один рубль выручки от продаж. Этот коэффициент является показателем, обратным коэффициенту оборачиваемости:

Чем ниже коэффициент закрепления, тем эффективнее используются средства, авансированные в дебиторскую задолженность. 3. Средняя продолжительность (длительность) одного оборота дебиторской задолженности в днях (ПобДЗ)1:

где Д — количество дней в анализируемом периоде (30, 90, 180, 270, 360). Этот показатель отражает количество дней, необходимых в среднем для погашения (инкассирования) дебиторской задолженности. Чем он выше, тем менее мобильна структура имущества предприятия. Его рост свидетельствует, как правило, о снижении ликвидности дебиторской задолженности. В аналитической практике чаще всего используется именно показатель средней продолжительности оборота дебиторской задолженности. При анализе оборачиваемости дебиторской задолженности проводятся: —сопоставление оборачиваемости дебиторской задолженности в днях за анализируемый период с данными предыдущих отчетных периодов, среднеотраслевыми значениями, ожидаемым средним периодом оборачиваемости, рассчитанным исходя из условий договоров; —расчет влияния изменения оборачиваемости дебиторской задолженности на изменение средней величины дебиторской задолженности. Следует учесть, что средняя величина дебиторской задолженности может быть поставлена в зависимость от объема продаж и среднего промежутка времени между реализацией товара и получением выручки, который характеризуется средней продолжительностью одного оборота дебиторской задолженности в днях. Эту зависимость можно представить в виде следующей модели: задолженности, необходимо продисконтировать ее с учетом определенной ставки дисконтирования. Текущая стоимость непрерывно дисконтируемого денежного потока KHV) может быть определена по следующей формуле [12, с. 226]-

где Вдн — среднедневная выручка от продажи товаров, продукции, работ, услуг и прочего имущества за анализируемый период. Алгоритм расчета влияния факторов при использовании способа абсолютных разниц

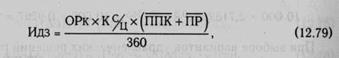

Следующим направлением анализа дебиторской задолженности является определение ее текущей стоимости, т.е. уточнение ее балансовой стоимости по крайней мере на действие таких факторов, как сроки расчетов, их условия и период просрочки. Основным моментом, позволяющим обосновать текущую стоимость дебиторской задолженности, т.е. стоимость на момент ее погашения с учетом указанных факторов, является определение дисконтированной стоимости дебиторской задолженности. Экономический смысл такой оценки состоит в следующем. Поскольку дебиторская задолженность перейдет в свободные денежные средства по прошествии некоторого, иногда и значительного промежутка времени, ее текущая оценка (на момент погашения) может быть не равна сумме, причитающейся к получению по договору, т.е. балансовой стоимости. Следовательно, для установления величины текущей стоимости тех денежных средств, которые будут получены в погашение существующей дебиторской где FV— будущая сумма поступления денежных средств (соответствует балансовой стоимости дебиторской задолженности); t — ожидаемый период погашения дебиторской задолженности; i — ставка дисконтирования, характеризующая альтернативные издержки владения активами при сложившейся цене капитала, привлекаемого для их финансирования; е — константа (е = 2,718282). Например, текущая (дисконтированная) стоимость дебиторской задолженности в размере 10 ООО руб. при сроке ее погашения 90 дней и годовой ставке1 30% составит 10 ООО х 2,718282-°.3 х ^/365 - щ ООО х 0,9287 = 9287 руб. При выборе вариантов управленческих решений по сокращению дебиторской задолженности следует учесть, что ГК РФ устанавливает ряд способов прекращения обязательств: 1)отступное соглашение — прекращение обязательств путем предоставления кредитору взамен определенной суммы денег, передачи имущества (ст. 409 ГК РФ); 2)зачет взаимных требований — прекращение обязательств путем полного или частичного зачета встречного однородного требования (ст. 410 ГК РФ); 3)совпадение должника и кредитора в одном лице (ст. 413 ГК РФ); 4)новация — прекращение обязательств путем замены первоначального обязательства другим между теми же лицами, предусматривающим иной предмет или способ исполнения (ст. 414 ГК РФ); 5)участие в расчетах третьих лиц — исполнение обязательства может быть возложено должником на третье лицо (ст. 313 ГК РФ); 6)уступка права требования — право (требование) может быть передано другому лицу по сделке или на основе закона (ст. 382 ГК РФ); 7)перевод долга — перевод должником своего долга на другое лицо с согласия кредитора (ст. 391 ГК РФ); 8)получение складского свидетельства — обязательство может быть прекращено путем получения складского свидетельства (ст. 913 ГК РФ). Исходя из возможностей, предоставленных ГК РФ, следует вести переговоры с должниками и составлять соответствующие юридические документы. Кроме того, здесь требуется и оперативное напоминание должнику о предстоящем наступлении срока расчетов или его нарушении. В целях сокращения финансовых потерь организации следует производить сверки расчетов и создавать резервы сомнительных долгов в бухгалтерском (в соответствии с п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ) и налоговом учете (в соответствии со ст. 266 НК РФ). При прогнозировании дебиторской задолженности покупателей и заказчиков за отгруженную им продукцию (товары, работы, услуги) рекомендуется производить расчеты необходимой суммы финансовых средств, инвестируемых в дебиторскую задолженность (Идз) [6, с. 146]:

где ОРк — планируемый объем продажи продукции в кредит; К 0ц — коэффициент соотношения себестоимости и цены продукции, выраженный десятичной дробью; ППК — средний период предоставления кредита покупателям, дни; ПР — средний период просрочки платежей по предоставленному займу, дни. Определенный интерес представляет также прогнозный анализ дебиторской задолженности и прибыли, связанный с изменениями кредитной политики организации (взаимоотношений с покупателями), методика которого изложена в работе Ю. Бригхема и Л. Га-пенски [7, с. 384—394]. В составе кредитной политики они выделяют такие элементы, как предоставление кредита (отсрочки платежа), скидки в случае оплаты товара в более ранние сроки, меры в отношении недисциплинированных клиентов. Указанные авторы приводят методику расчета влияния изменения каждого элемента на прибыль организации. Они указывают, что если в результате всех изменений во взаимоотношениях с покупателями ожидается прирост прибыли, который достаточно полно компенсирует возможный риск при изменениях кредитной политики, то в этом случае их следует осуществлять. Анализ кредиторской задолженности Анализ кредиторской задолженности, в принципе, строится по тем же направлениям и по той же методике, что и анализ дебиторской задолженности, т.е. в данном случае необходимо исследовать: • динамику общего объема кредиторской задолженности и отдельных ее групп и видов; • изменение удельного веса каждой группы и конкретного вида задолженности в общем объеме кредиторской задолженности; • объем и удельный вес просроченных обязательств, в том числе групп и конкретных их видов, в общем объеме кредиторской задолженности; • оборачиваемость кредиторской задолженности в целом, а также по ее группам и отдельным видам; • объем обязательств, сроки погашения которых наступают в отчетном периоде, что позволяет сделать выводы о предстоящих платежах по основным видам задолженности и дать прогноз их величины на соответствующий период; • прогнозную величину кредиторской задолженности на соответствующий период. Общая величина кредиторской задолженности включает следующие группы и виды. 1. Внешняя кредиторская задолженность, т.е. задолженность сто- а) задолженность по товарным операциям: —задолженность поставщикам и подрядчикам; —задолженность по векселям к уплате; —авансы полученные; б) задолженность по нетоварным операциям: —задолженность перед бюджетом; —задолженность перед внебюджетными фондами; —прочие кредиторы (в части, относящейся к сторонним лицам). 2. Внутренняя кредиторская задолженность, в которую включают- При этом в составе первой группы следует выделить кратко- и долгосрочную кредиторскую задолженность (при ее наличии). В состав кредиторской задолженности в Бухгалтерском балансе не включена задолженность участникам (учредителям) по выплате доходов. Однако эта задолженность носит характер кредиторской и при анализе должна быть включена в ее состав. При анализе состава кредиторской задолженности необходимо определить просроченные виды кредиторской задолженности, их сумму и период просрочки в днях. Для этого из общего состава кредиторской задолженности следует выделить задолженность со сроками ее нахождения на балансе организации, превышающими сроки, предусмотренные договорами с поставщиками (подрядчиками) и покупателями, заказчиками (по авансам полученным), законодательством РФ (по налогам, социальным платежам), трудовыми и коллективными договорами (по оплате труда). Для характеристики оборачиваемости кредиторской задолженности используются следующие показатели: • коэффициент оборачиваемости (КобКЗ):

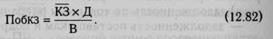

где КЗ — средняя величина остатка кредиторской задолженности за анализируемый период;

• коэффициент закрепления (КзКЗ): В качестве полезного оборота при расчете оборачиваемости наряду с выручкой могут быть использованы себестоимость проданной продукции, а также сумма платежей, связанных с погашением имеющихся обязательств. Использование при расчетах оборачиваемости кредиторской задолженности в качестве полезного оборота выручки имеет некоторые аналитические преимущества, так как позволяет: —увязать оборачиваемость кредиторской задолженности в целом с оборачиваемостью отдельных ее видов; —определить на ее основе ожидаемую величину кредиторской задолженности. Однако при расчетах оборачиваемости конкретных видов кредиторской задолженности целесообразно принимать в качестве полезного оборота сумму погашения соответствующего вида обязательств, т.е. сумму дебетового оборота по тому бухгалтерскому счету, на котором учтено это обязательство. Показатели оборачиваемости используются при прогнозировании средней величины кредиторской задолженности организации. Методы ее прогнозирования изложены, например, в учебном курсе И.А. Бланка [6, с. 335—339]. В заключение рассмотрения методики анализа дебиторской и кредиторской задолженности отметим, что их суммы и оборачиваемость оказывают существенное влияние на показатель текущих финансовых потребностей. Текущие финансовые потребности (ТФП) [25, с. 309—310] — это разница между текущими активами (без денежных средств) и кредиторской задолженностью, или, что то же самое, разница между средствами, иммобилизованными в запасы сырья, готовой продукции и т.п., а также в дебиторскую задолженность, и суммой кредиторской задолженности. Величина ТФП характеризует необходимый объем средств для обеспечения нормального кругооборота запасов и дебиторской задолженности в дополнение к той части суммарной стоимости этих элементов оборотных активов, которая покрывается кредиторской задолженностью. Текущие финансовые потребности организации приходится финансировать за счет источников собственных оборотных средств и (или) путем заимствований. Превышение ТФП над суммой собственного капитала в обороте показывает необходимую сумму краткосрочного кредита. Чем меньше величина ТФП, тем меньше, как правило, требуется организации собственных источников средств для обеспечения бесперебойной деятельности.

|

|||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 1408; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.108 (0.01 с.) |