Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ факторов, воздействующих на уровень финансовой устойчивостиСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

12.10.1. Анализ зависимости финансовой устойчивости от нераспределенной прибыли Факторный анализ динамики нераспределенной прибыли Полноценный анализ финансового состояния требует пофакторно-го исследования динамики показателей, характеризующих степень его устойчивости. Уровень этих показателей в значительной степени определяется величиной нераспределенной прибыли (НРП), являющейся важным элементом собственного капитала. Следовательно, факторный анализ динамики показателей финансового состояния следует увязывать с факторным анализом динамики величины нераспределенной прибыли. Предпосылкой построения факторной модели динамики НРП является представление о том, что ее изменение (ДНРП), рассчитываемое по Бухгалтерскому балансу как разница между суммами нераспределенной прибыли на конец отчетного периода (НРПк) и начало отчетного года (НРПн), есть результат, отражающий величину НРП отчетного периода (НРПоп): быль (непокрытый убыток)» дооценки выбывших основных средств (Пд), то формула (12.37) примет следующий вид: АНРП = НРПк - НРПн - НРПоп - РПпл + Пд. (12.38) Исходя из современного порядка учета операций по счетам бухгалтерского учета 99 «Прибыли и убытки» и 84 формирование величины нераспределенной прибыли отчетного периода, в том числе отчетного года, можно представить следующей моделью: НРПоп = БП - НПбп - ПНО1 - ШП - ОНАв + ОНОв - РПоп, (12.39) где БП — бухгалтерская прибыль (прибыль до налогообложения)2; НПбп — условный расход по налогу на прибыль или, иначе говоря, налог на прибыль, рассчитанный умножением БП на установленную ставку налога (НС), т.е. НПбп = БП х НС; ПНО — постоянные налоговые обязательства, рассчитанные умножением постоянных налогооблагаемых разниц (ПНР) на НС, т.е. ПНО = ПНР х НС; ШП — штрафы (Ш) и пени (П), подлежащие уплате в бюджет и во внебюджетные фонды; ОНАв — отложенные налоговые активы, списанные с кредита счета 09 «Отложенные налоговые активы» в дебет счета 99 в связи с выбытием объекта учета этих активов; ОНОв — отложенные налоговые обязательства, списанные с дебета счета 77 «Отложенные налоговые обязательства» в кредит счета 99 в связи с выбытием объекта учета этих обязательств; РПоп — распределенная (использованная) прибыль отчетного периода (сущность показателей, на основе которых составлена данная модель, раскрыта в ПБУ 18/02; см. также пояснения в 12.2.). АНРП = НРПк - НРПн = НРПоп. (12.37) Если в отчетном периоде осуществлялось распределение (использование) прибыли прошлых лет (РПпл) и списание с бухгалтерского счета 83 «Добавочный капитал» на счет 84 «Нераспределенная при- В форме № 2 порядок расчета чистой прибыли представлен в следующем виде: ЧП = БП + ДОНА - АОНО - НПр - ШП - ОНАв + ОНОв, (12.40) где ДОНА — отложенные налоговые активы начисленные (ОНАн) за вычетом этих активов погашенных (ОНАп); ЛОНО — отложенные налоговые обязательства начисленные (ОНОн) за вычетом этих обязательств погашенных (ОНОп); НПр — текущий налог на прибыль, т.е. налог на прибыль, подлежащий уплате в бюджет. При этом нужно учитывать, что результат расчета по таким элементам формулы (12.39), как (БП - НПбп - ПНО), тождествен результату расчета по следующим элементам формулы (12.40): БП + + ДОНА-АОНО-НПр. Указанное тождество[1] представим в виде следующей формулы: БП - НПбп - ПНО = БП + ДОНА - ДОНО - НПр. (12.41) Следовательно, и модель формирования НРП (см. формулу (12.39)) может быть преобразована с учетом элементов формулы (12.40) и представлена в виде НРПоп = БП + ДОНА - ДОНО - НПр - - ШП - ОНАв + ОНОв - РПоп. (12.45) Исходя из изложенного выше при проведении факторного анализа динамики нераспределенной прибыли в зависимости от поставленных аналитических задач в части выявления воздействующих на нее соответствующих факторов и наличия необходимой информации могут быть использованы модели, представленные формулами (12.39) и (12.45). По данным, содержащимся в табл. 12.1 и 12.12, а также на базе дополнительной учетной информации[2] рассмотрим динамику нераспределенной прибыли и воздействующие на нее факторы, используя при этом модели, представленные формулами (12.37) и (12.45): ДНРП = НРПоп = 11 724 тыс. руб. - 9948 тыс. руб. = 1776 тыс. руб. НРПоп = ЧП, = 1776 тыс. руб. = 2800 тыс. руб. - 100 тыс. руб. -- 840 тыс. руб. - 84 тыс. руб. Таким образом, рост нераспределенной прибыли за отчетный период составил 1776 тыс. руб. В этот период не были приняты 1 Величина чистой прибыли в форме № 2 должна соответствовать ее значению, рассчитанному по счету 99. 2 ОНАн — отложенные налоговые активы, увеличивающие величину начислений налога на прибыль в отчетном периоде (дебет счета 09, кредит счета 68). 3 ОНАп — отложенные налоговые активы, списанные в уменьшение начислений налога на прибыль в отчетном периоде (дебет счета 68, кредит счета 09). 4 ОНОн — отложенные налоговые обязательства, уменьшающие величину начислений налога на прибыль в отчетном периоде, т.е. отложенный налог на прибыль (дебет счета 68, кредит счета 77). 5 ОНОп — отложенные налоговые обязательства, списанные в отчетном периоде в счет начислений текущего налога на прибыль (дебет счета 77, кредит счета 68). 6 Этот показатель отражается в Налоговой декларации по налогу на прибыль организаций. 7 Докажем тождество. Исходя из установленного порядка ведения учета по счету 68 (субсчет «Налог на прибыль») величину налога на прибыль, подлежащую уплате в бюджет, можно представить в следующем виде: НПр = НПбп + ДОНА - ДОНО + ПНО. (12.42) Отсюда НПбп = НПр - ДОНА + ДОНО - ПНО. (12.43) 8 результате расширения формулы (12.41) за счет разложения значения НПбп на расшифровывающие его элементы в соответствии с формулой (12.43) получим формулу, в которой очевидно равенство сторон: БП - НПр + ДОНА - ДОНО + ПНО - ПНО = БП + ДОНА - ДОНО - НПр. (12.44) решения о распределении (использовании) чистой прибыли, поэтому ее величина совпадает с суммой чистой прибыли, обозначенной в форме № 2 бухгалтерской отчетности. Получение чистой прибыли в отчетном периоде (МП,) в сумме 1776 тыс. руб. обеспечено исключительно бухгалтерской прибылью в размере 2800 тыс. руб. Отложенные налоговые обязательства (100 тыс. руб.), налог на прибыль, подлежащий уплате в бюджет в отчетном периоде (840 тыс. руб.), а также штрафные санкции и пени, начисленные к уплате в бюджет за налоговые правонарушения (84 тыс. руб.), послужили факторами снижения чистой прибыли по сравнению с бухгалтерской. Таблица 12.12 Выписка из Отчета о прибылях и убытках*, тыс. руб.

В данной таблице приведены условные цифры. При необходимости каждая из описанных выше моделей формирования нераспределенной прибыли может быть расширена. Рассмотрим модель, представленную формулой (12.45). 1. Бухгалтерская прибыль (БП) может рассматриваться как результат алгебраического суммирования валовой прибыли (ВП), коммерческих (КР) и управленческих (УР) расходов, операционных доходов (ОД), операционных расходов (ОР), а также внереализационных доходов (ВД) и внереализационных расходов (BP), т.е. БП = ВП - КР - УР + ОД - ОР + ВД - BP. (12.48) В свою очередь каждое из слагаемых модели (12.48) также может быть разложено на соответствующие факторы. Например, размер валовой прибыли обычно принято ставить в зависимость от продажных цен, себестоимости проданных товаров, продукции, работ, услуг, их объема и структуры их ассортимента. 2. Отложенные налоговые активы (ДОНА) могут рассматриваться (здесь и далее см. пояснения к формуле (12.40)) как ОНАн - ОНАп. При этом ОНАн могут быть представлены как произведение вычитаемых временных разниц1, рассчитанных в отчетном периоде (ВВРн), на налоговую ставку, т.е. ОНАн = ВВРн х НС, и в свою очередь детализированы в разрезе объектов начисления ВВР и причин возникновения ВВР, в том числе зависящих от организации и связанных с принятием ее руководством неэффективной учетной политики и других нерациональных решений, приведших к временному отвлечению финансовых ресурсов из оборота на уплату налога на прибыль. ОНАп могут быть представлены как произведение погашенных вычитаемых временных разниц (ВВРп) на налоговую ставку, т.е. ОНАп = = ВВРп х НС и в свою очередь также детализированы по объектам начисления ВВР. 3.Отложенные налоговые обязательства (ЛОНО) могут рассматриваться как ОНОн - ОНОп. При этом начисленные и погашенные отложенные налоговые обязательства могут быть представлены как произведение налогооблагаемых временных разниц1 (НВР), рассчитанных (НВРн) и погашенных (НВРп) в отчетном периоде, на налоговую ставку, т.е. ОНОн = НВРн х НС и ОНОп = НВРп х НС, которые далее могут быть детализированы в разрезе объектов начисления НВР и причин их возникновения с выделением тех из них, которые связаны с управленческими решениями, приведшими к временной экономии средств на уплате текущего налога на прибыль. 4.Налог на прибыль (НПр), подлежащий уплате в бюджет, может быть представлен в виде произведения налогооблагаемой прибыли (НОП) на ставку налога, т.е. НПр = НОП х НС, которое в свою очередь может быть разложено на ряд слагаемых: НПр = БП х НС + (ВВРн х НС - ВВРп х НС) -

- (НВРн х НС - НВРп х НС) + ПНР х НС = = БП х НС + ВВРн х НС - ВВРп х НС - НВРн х х НС + НВРп х НС + ПНР х НС. 5. Сумма штрафов и пени, подлежащая уплате в бюджет и внебюджетные фонды, может быть рассмотрена в разрезе ее слагаемых и далее детализирована по объектам их начисления. 6 Отложенные налоговые активы и обязательства по выбывшим объектам (ОНАв и ОНОв) могут быть представлены соответственно как ВВРв х НС и НВРв к НС, где ВВРв и НВРв - вычитаемые и налогооблагаемые временные разницы, относящиеся к выбывшим объектам их начисления и далее подлежащие пообъектной детализации с выяснением причин выбытия объектов. 7. Величина распределенной прибыли (РПоп) может быть детализирована по направлениям распределения (использования) чистой прибыли.• Детальный факторный анализ нераспределенной прибыли отчетного периода! является основой для выявления резервов ее роста и, следовательно, резервов роста показателей устойчивости финансового состояния организации.

где CKq и ВБо — собственный капитал и валюта баланса на начало отчетного года. Исходя из условий нашего примера

Детализация влияния на АК^НРПоп) факторов формирования НРПоп способом долевого участия приведена в табл. 12.13. Таблица 12.13 Расчет влияния факторов формирования нераспределенной прибыли в отчетном периоде на изменение коэффициента общей финансовой независимости

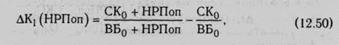

Анализ влияния факторов изменения нераспределенной прибыли на основные показатели устойчивости финансового состояния Рассмотренные выше факторы изменения отраженной в Бухгалтерском балансе величины нераспределенной прибыли, т.е. факторы, связанные с ее формированием в отчетном периоде, могут оказать соответствующее влияние на всю систему основных показателей устойчивости финансового состояния организации. При расчете этого влияния целесообразно вначале рассчитывать общий (совокупный) размер влияния нераспределенной прибыли в отчетном периоде на уровень показателя устойчивости, а затем детализировать его по факторам, формирующим такую прибыль. Указанная детализация может быть осуществлена способами цепных подстановок или долевого участия, изучаемыми в теории экономического анализа. Общий размер влияния нераспределенной прибыли в отчетном периоде на рост коэффициента общей финансовой независимости АК!(НРПоп) можно определить по следующей формуле: Общий размер влияния нераспределенной прибыли в отчетном периоде на рост коэффициента финансовой независимости в части формирования оборотных активов1 (Дг^ШРПоп)) можно определить по следующей формуле:

где CKOq и ОА0 — собственный капитал в обороте и оборотные активы на начало отчетного года. Детализация влияния на AK2(HPrion) факторов формирования НРПоп производится аналогично детализации ДК^НРПоп). Общий размер влияния нераспределенной прибыли на рост коэффициента финансовой независимости в части формирования запасов1 ДК3(НРПоп)) можно определить по следующей формуле:

где 3q — запасы на начало отчетного года. Детализация влияния на ДК3(НРПоп) факторов формирования НРПоп производится аналогично детализации ДК[(НРПоп). Общий размер влияния нераспределенной прибыли в отчетном периоде на рост коэффициента абсолютной ликвидности1 (ДК4(НРПоп)) можно определить по следующей формуле:

где активы I гр.п и KOq — активы I группы ликвидности и краткосрочные обязательства на начало отчетного года. Далее также можно осуществить пофакторную детализацию ДК4(НРПоп) аналогично детализации AKj(НРПоп). Размеры влияния нераспределенной прибыли в отчетном периоде на коэффициенты срочной и текущей ликвидности будут тождественны размеру ее влияния на К4(НРПоп)). Исходя из данных, содержащихся в Бухгалтерском балансе (см. табл. 12.1), нераспределенная прибыль в отчетном году направлена на формирование внеоборотных активов. В связи с этим влияние НРПоп на коэффициенты К2, К3, К4, К5 и К6 рассчитывать не следует.

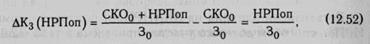

12.10.2. Анализ эффективности привлечения заемного капитала При анализе эффективности привлечения заемного капитала необходимо: 1) установить объем, состав и структуру заемного капитала и их изменение за анализируемый период; 2) оценить эффективность привлечения заемного капитала; 3) провести анализ факторов, воздействующих на изменение эф- К заемному капиталу относятся следующие обязательства организации: 1)долгосрочные кредиты банков, т.е. кредиты, полученные на срок более одного года; 2)долгосрочные займы, т.е. займы, предоставленные заимодавцами (кроме банков) на срок более одного года; 3)краткосрочные кредиты банков, т.е. кредиты, полученные на срок не более одного года; 4)краткосрочные займы, т.е. займы, предоставленные заимодавцами (кроме банков) на срок не более одного года; 5) долго- и краткосрочная кредиторская задолженность. При анализе объема, состава и структуры заемного капитала определяется роль долго- и краткосрочных заемных источников в общем объеме источников средств организации. Наличие и возрастание удельного веса в общем объеме источников долгосрочных заемных средств — это явление, как правило, положительное, поскольку организация может распоряжаться привлеченными средствами длительное время. В связи с этим зачастую долгосрочные заемные источники приравниваются к собственным при расчете коэффициентов финансовой независимости. Необходимо также определить удельный вес кредиторской задолженности, т.е. заемных средств, которыми организации, как правило, пользуются практически бесплатно, и долю относительно дорогих средств, т.е. кредитов банков и займов, в общей сумме обязательств организации. Одним из показателей, используемых для оценки эффективности привлечения заемного капитала, является эффект финансового рычага (ЭФР). Он выражается в приращении рентабельности собственного капитала, получаемом благодаря использованию заемных средств. Эффект финансового рычага показывает рост рентабельности собственного капитала за счет привлечения заемных средств в оборот организации. Положительный эффект финансового рычага возникает в тех случаях, когда рентабельность совокупного капитала выше средней стоимости заемных средств1. Превышение доходности (рентабельности) совокупного капитала над средней стоимостью заемных средств позволяет увеличить рентабельность собственного капитала. При таких условиях выгодно увеличивать долю заемного капитала (плечо финансового рычага). Если рентабельность совокупного капитала ниже средней стоимости заемных средств, то выгоды организация не имеет, т.е. создается отрицательный эффект финансового рычага, в результате чего происходит уменьшение рентабельности собственного капитала. Эффект финансового рычага определяет границу экономической целесообразности привлечения заемных средств. Пока рентабельность совокупного капитала выше средней стоимости заемных средств, рентабельность собственного капитала будет расти тем быстрее, чем выше соотношение заемных и собственных средств. Однако по мере увеличения доли заемных средств чистая прибыль начинает сокращаться, так как все большая ее часть используется на выплату процентов и другие расходы, связанные с привлечением заемных средств. В результате рентабельность совокупных вложений будет падать и становиться меньше средней стоимости заемных средств. Это в свою очередь приводит к снижению рентабельности собственного капитала. При определении эффекта финансового рычага нужно предварительно решить вопросы, связанные с методикой оценки рентабельности собственного и всего совокупного капитала, о чем речь пойдет ниже, а также вопросы, связанные с порядком расчета средней стоимости заемного капитала, в частности: 1)какие виды обязательств должны приниматься в расчет; 2)какой состав расходов формирует стоимость заемного капитала? В отношении первого вопроса проблема заключается в следующем: принимать ли в расчет только кредиты и займы или же наряду с ними учитывать и кредиторскую задолженность. Ряд специалистов считают, что в состав заемного капитала не должна включаться кредиторская задолженность в связи с тем, что это бесплатный источник. Однако утверждение о бесплатности кредиторской задолженности не всегда соответствует действительности. Так, стоимость коммерческого кредита может быть сопоставима со стоимостью кредитов и займов, а в отдельных случаях и превышать ее. При несвоевременных расчетах в качестве платы за пользование средствами кредиторов могут рассматриваться суммы уплачиваемых пеней за несвоевременное перечисление средств поставщикам и налогов в бюджет. На наш взгляд, если речь идет об эффективности использования всего заемного капитала, то в расчет следует принимать не только долго- и краткосрочные кредиты и займы, но и кредиторскую задолженность. При решении же вопросов, связанных с получением кредитов и займов, расчет эффекта финансового рычага должен строиться на базе этих видов заемных источников. При определении состава и объема расходов, связанных с использованием заемных средств, следует учитывать, что за пользование кредитами организация уплачивает банку проценты. Однако стоимость банковского кредита определяется не только суммой процентов, но и расходами по получению гарантий, страхованию залога за счет заемщика и другими расходами, связанными с получением кредита, повышающими его стоимость. Согласно требованиям ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» расходы на эти операции включают: —проценты, причитающиеся к уплате; —дополнительные расходы, произведенные в связи с получением займов и кредитов (юридические, консультационные услуги, проведение экспертиз, услуги связи и др.); —курсовые и суммовые разницы, относящиеся к процентам, которые начислены по займам и кредитам, полученным или выраженным в иностранной валюте либо в условных денежных единицах. При расчетах с поставщиками и подрядчиками, если договорами не предусмотрена плата за отсрочку оплаты товаров, работ, услуг, в качестве платы за временное использование средств кредиторов могут рассматриваться санкции (штрафы, пени) за несвоевременность расчетов, указанные в договорах. В составе кредиторской задолженности организации особое место занимают ее обязательства перед бюджетом. Согласно действующему налоговому законодательству каждый день просрочки уплаты налогов рассматривается как форма кредитования организации государством, в результате которого обязательным является внесение в бюджет соответствующей суммы пени. При определении реальной стоимости заемных средств следует учитывать влияние на нее действующего порядка налогообложения прибыли. Величина уплачиваемых процентов по кредиту включается (в пределах, установленных НК РФ) в расходы при определении налогооблагаемой прибыли, удешевляя тем самым стоимость кредитов для организации за счет уменьшения уплачиваемого налога на прибыль. При этом, чем выше ставка налога на прибыль, тем при прочих равных условиях больше размер налоговой экономии. Как отмечалось выше, при оценке эффективности использования заемного капитала в расчетах используются показатели рентабельности всего капитала, авансированного в активы организации, рентабельности собственного капитала, средней стоимости заемного капитала, коэффициент соотношения заемного и собственного капитала. Рассмотрим взаимосвязь между ними. В экономической литературе предлагаются разные варианты такой взаимосвязи и расчета эффекта финансового рычага, но принципиального отличия между ними нет, оно в основном выражается лишь в порядке учета фактора экономии на уплате налогов, т.е.: —учитывать налоговую экономию как отдельный фактор [20, 25] (условно I вариант); —не учитывать налоговую экономию как отдельный фактор, а сразу корректировать на нее расходы, связанные с обслуживанием заемных средств [12, 24] (условно II вариант). При I варианте взаимосвязь между рентабельностью собственного капитала и эффектом финансового рычага имеет следующий вид:

Здесь порядок расчета эффекта финансового рычага можно представить следующим образом:

табельность всего капитала, авансированного в активы, рассчитанная на базе чистой прибыли без учета расходов, связанных с привлечением заемного капитала; С х (1 - НС) — расходы, связанные с привлечением заемного капитала с учетом экономии на налоге на прибыль. Из формул (12.54) и (12.55) следует, что на изменение ЭФР влияют: 1) изменение рентабельности всего капитала, авансированного в [ДЭФР(ДР'А)];

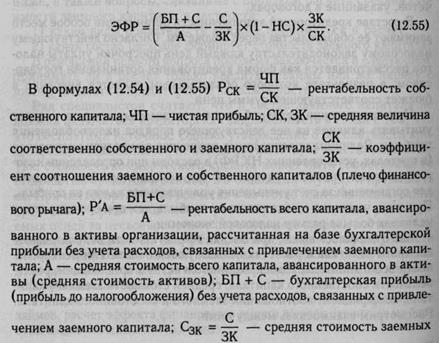

2)изменение средней стоимости заемных средств — [ДЭФР (ДСзк)]; 3)изменение ставки налога на прибыль [ДЭФР(ДНС)]; 4)изменение коэффициента соотношения заемного и собственного капиталов (плеча финансового рыча! При использовании способа цепных подстановок алгоритм расчета влияния рассмотренных факторов имеет следующий вид:

Используя формулы (12.54)—(12.60), рассчитаем рентабельность собственного капитала и определим, во-первых, какая ее часть получена за счет эффекта от привлечения заемного капитала и, во-вторых, влияние каждого фактора на изменение ЭФР. Исходные данные1 приведены в табл. 12.14. Таблица 12.14 исходные данные для анализа эффективности привлечения заемного капитала

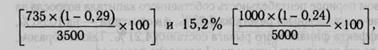

Исходя из условий примера рентабельность собственного капитала и ее часть, полученная за счет эффекта от привлечения заемного капитала, в базовом и отчетном периодах составляли (в процентах):

Рентабельность собственного капитала составляла в отчетном периоде 41,26%, а в базовом — 33,91%. Если бы организация не привлекла заемные средства, то рентабельность собственного капитала составляла бы в базовом периоде 27,26%, а в отчетном — 30,40%. Таким образом, за счет привлечения заемного капитала рентабельность в первом случае возросла в базисном периоде на 6,65%, а во втором — на 10,86%, т.е. эффект финансового рычага увеличился в отчетном периоде по сравнению с базовым на 4,21 %, в том числе за счет факторов, расчет которых осуществим способом цепных подстановок:

Расчет влияния факторов: 1) АЭФР (ДР'а) = 7,26 - 6,65 = +0,61%; 2) АЭФР (ДСЗК) = 7,65 - 7,26 = +0,39%; 3) АЭФР (АНС) = 8,18 - 7,65 = +0,53%;

Прирост эффекта финансового рычага на 4,21 % обусловлен положительным влиянием всех рассмотренных факторов. Переходя ко II варианту, напомним, что в данном случае не выделяется фактор изменения ставки налога на прибыль. Его влияние учитывается путем корректировки расходов, связанных с привлечением заемных средств. В этом варианте взаимосвязь рентабельности собственного капитала, рентабельности всего капитала, авансированного в активы, и эффекта финансового рычага имеет следующий вид:

В данном случае эффект финансового рычага рассчитывается следующим образом:

Следовательно, во II варианте изменение эффекта финансового рычага связано с действием таких факторов, как:

1)изменение рентабельности всего капитала, авансированного в активы организации [АЭФР(АРа)]; 2)изменение средней стоимости заемных средств (с учетом налоговой экономии) [ДЭФР(ДСзк)]; 3)изменение коэффициента соотношения заемного и собственно- Для расчета размера влияния факторов используем способ цепных подстановок. Алгоритм расчета влияния факторов Используя исходные данные, приведенные в табл. 12.14, рассчитаем рентабельность собственного капитала и в ее составе часть, полученную за счет эффекта от привлечения заемного капитала. В базовом и отчетном периодах они составляли:

В базовом периоде рентабельность собственного капитала возросла за счет привлечения заемных средств на 6,65%, а в отчетном — на 10,86%, т.е. рост эффекта финансового рычага составил 4,21 %. Таким образом, получены те же результаты, что и при I варианте расчета. Возрастание ЭФР на 4,21 % связано с действием факторов, расчет которых осуществим способом цепных подстановок:

Расчет влияния факторов:

1) ДЭФР(АРа) - 8,34 - 6,65 = +1,69%; 2) ДЭФР(ДСзк) = 8,18 - 8,34 = -0,16%;

3) ДЭФР [лск]= 10,86 " 8,18 = +2>68%- ДЭФР = 10,86 - 6,65 = 1,69 - 0,16 + 2,68 = +4,21%. Совокупное влияние факторов на изменение эффекта финансового рычага такое же, как при I варианте, но в данном случае несколько сместились акценты. Так, расчеты при II варианте показали, что прирост рентабельности совокупного капитала после уплаты налога (рассчитанной на базе чистой прибыли) [ДЭФР(ДРа)] оказал большее влияние на прирост ЭФР, чем аналогичный показатель прироста рентабельности, но до уплаты налога [ДЭФР(ДР'а) ], это произошло из-за снижения на 5% ставки налога на прибыль. Изменение средней стоимости заемного капитала с учетом экономии на налогах [ДЭФР(ДСзк)] вызвало снижение рентабельности собственного капитала. Так, есэли без учета экономии на налоге стоимость заемных средств в базовом периоде составляла 21%, а в отчетном — 20% величины заемных средств (см. табл. 12.14), то с учетом налоговой экономии она соответственно будет 14,91%

же объясняется снижением ставки налога на прибыль. Эффект финансового рычага можно рассчитать не только по всему заемному капиталу, но и в разрезе его составляющих: по долго-, краткосрочным кредитам банков, займам и т.д., а также по каждому конкретному их виду. Тогда в формулы расчета ЭФР нужно подставлять не среднюю стоимость всего заемного капитала, а, например, среднюю стоимость кратко-, долгосрочных кредитов банков, займов или конкретных их видов. В заключение необходимо определить сумму увеличения собственного капитала за счет привлечения заемных средств: АСК(зк) = ЭФР х СК. В приведенном примере за счет привлечения заемного капитала собственный капитал в базовом периоде увеличился на

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 704; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.108 (0.011 с.) |