Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Система критериев для оценки потенциального банкротстваСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

В действующих нормативных документах и современной экономической литературе содержатся различные подходы к оценке потенциального банкротства. Так, постановлением Правительства РФ1 от 20 мая 1994 г. № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» для определения неудовлетворительной структуры баланса неплатежеспособных предприятий была утверждена система критериев, базирующихся на текущей ликвидности, обеспеченности собственными оборотными средствами и способности к восстановлению (утрате) платежеспособности. На основании указанной системы критериев в отношении федеральных государственных предприятий и предприятий, в капитале которых доля РФ составляет более 25%, Федеральным управлением по делам о несостоятельности (банкротстве) (далее — Федеральное управление) принимались решения: • о признании структуры баланса предприятия неудовлетворительной; • наличии реальной возможности у предприятия-должника восстановить свою платежеспособность; • наличии реальной возможности утраты платежеспособности предприятия, когда оно в ближайшее время не сможет выполнить свои обязательства перед кредиторами. Здесь необходимо учесть следующее: 1) принятие этих решений вовсе не было связано с признанием предприятия банкротом даже в рамках старого законодательства о банкротстве (Закон РФ от 19 ноября 1992 г. № 3929-1 «О несостоятельности (банкротстве) предприятий», а также Федеральный закон от 8 января 1998 г. № 6-ФЗ «О несостоятельности (банкротстве)») и тем более исходя из указанной системы критериев не может быть признано банкротом предприятие (организация) согласно новому законодательству. Действующий в настоящее время Федеральный закон от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» в ст. 3 «Признаки банкротства» устанавливает, что юридическое лицо считается не способным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанности по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены. Причем в соответствии со ст. 4 и 6 данного Закона дело о банкротстве может быть возбуждено арбитражным судом при условии, что требования к должнику — юридическому лицу в совокупности составляют не менее 100 тыс. руб. и размер денежных обязательств или обязательных платежей определен судом. На основании указанных выше решений Федеральное управление лишь подготавливало предложения по оказанию финансовой поддержки неплатежеспособным предприятиям, их приватизации либо иные предложения в рамках своих полномочий; 2) установленную систему критериев полезно использовать в процессе анализа финансового положения любой коммерческой организации, так как эта система может расцениваться как один из возможных подходов к оценке потенциального банкротства на краткосрочную перспективу, тем более что Минфин России в Указаниях о порядке составления и представления бухгалтерской отчетности (приказ от 22 июля 2003 г. № 67н, п. 19) рекомендует в пояснительной записке к годовому бухгалтерскому отчету приводить в числе других показателей результаты расчетов по рассматриваемой системе критериев. Конкретный порядок расчета показателей, образующих систему критериев для оценки степени удовлетворительности структуры баланса, установлен в Методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утвержденных распоряжением Федерального управления от 12 августа 1994 г. № 31-р. В соответствии с этим документом: 1) для характеристики текущей ликвидности применяется коэффициент текущей ликвидности (Ктл)1, который рассчитывается (с учетом строения современного баланса) следующим образом: Таким образом, здесь, в принципе, установлен тот порядок расчета, который рассмотрен в 12.6 в отношении Kg. Нормативное значение для Ктл установлено в размере, равном 2; 3) для характеристики обеспеченности собственными оборотными средствами применяется коэффициент обеспеченности собственными оборотными средствами (Ксос), который рассчитывается (с учетом строения современного баланса) следующим образом: 4)

где РПР — резервы предстоящих расходов.

т.е. здесь мы имеем дело с коэффициентом, который в 12.5 назван коэффициентом финансовой независимости в части оборотных активов (К2). Для Ксос нормативное значение установлено в размере, равном 0,1; 3)структура баланса признается неудовлетворительной, а организация — неплатежеспособной, если на конец отчетного периода хотя бы один из двух рассмотренных коэффициентов составит величину менее установленных нормативов, т.е. Ктл < 2 или Ксос < 0,1; 4)для установления реальной возможности восстановить свою платежеспособность за период, равный шести месяцам, следует рассчитать третий коэффициент - коэффициент восстановления платежеспособности (Квп) по следующей формуле:

где Ктл, и Ктло — коэффициенты текущей ликвидности соответственно на конец и начало отчетного периода; Т — отчетный период в месяцах; цифра «6» — период возможного восстановления платежеспособности, мес. Норматив для Квп установлен в размере, равном 1. Если сложится положение, что Квп > 1, то организация в краткосрочной перспективе сможет восстановить платежеспособность. Если же Квп < 1, это означает, что у организации нет реальной возможности восстановить свою платежеспособность; 5)структура баланса и платежеспособность признаются удовлетворительными, если Ктл и Ксос соответствуют нормативным значениям или превышают их, т.е. Ктл > 2 и Ксос> 0,1, но в данном случае необходимо проверить, не утратит ли организация свою платежеспо-

Норматив для Куп установлен в размере, равном 1. Если Куп > 1, то у организации есть реальная возможность сохранить свою платежеспособность; если же Куп < 1, то у организации в ближайшее время имеется угроза утраты платежеспособности. Рассмотренная система очень проста, однако она обладает некоторыми недостатками, связанными, во-первых, с применением Ксос без необходимых, на наш взгляд, уточнений, состав которых дан в 12.5, и, во-вторых, с большой условностью выводов о восстановлении или утрате платежеспособности на основе сравнения с нормативными значениями Квп и Куп, расчет которых базируется на распространении на будущее изменений Ктл в предыдущем периоде. В хозяйственной практике производственные и финансовые управленческие решения, принимаемые в ближайшем квартале, а тем более полугодии, могут существенно как снизить Ктл, так и повысить его по сравнению с Ктл,. Если в результате расчетов устанавливается факт невозможности восстановления платежеспособности или ее утраты организацией, необходимо принимать меры для восстановления платежеспособности. К их числу можно отнести: —закрытие нерентабельных производств; —взыскание дебиторской задолженности; —продажу части имущества; —уступку прав требований; —исполнение обязательств организации ее собственниками, т.е. учредителями (участниками), либо иными третьими лицами; —увеличение уставного капитала за счет взносов учредителей (участников) и третьих лиц; — размещение дополнительных акций; и т.д. В качестве своеобразной системы критериев для оценки потенциального банкротства можно рассматривать и систему, установленную в Правилах дачи заключений о возможности наступления банкротства организаций в случае единовременной уплаты сумм налогов, утвержденных распоряжением ФСФО от 13 апреля 2001 г. № 111-р. Дело в том, что в соответствии со ст. 64 Налогового кодекса (далее — НК РФ) организациям может быть дана отсрочка или рассрочка по уплате налогов и сборов при наличии угрозы банкротства в случае единовременной их уплаты. Заключения о возможности наступления банкротства в указанном случае органы ФСФО предоставляют организации по ее заявлению, если выполняются следующие условия: 1) у организации есть в наличии собственные оборотные средства и разность между величинами собственного капитала (стр. 490 формы № 1 бухгалтерской отчетности) и внеоборотных активов (стр. 190 формы № 1 бухгалтерской отчетности) меньше величины налогов, подлежащих единовременной уплате (Н). Следовательно, первое условие возможности наступления банкротства можно представить в виде неравенства

СКО < Н; (12.35) 2) величина прибыли, полученной организацией после налогообложения, за последний отчетный период (ЧП,) меньше величины налогов, подлежащих единовременной уплате. Следовательно, второе условие возможности наступления банкротства можно представить в виде неравенства

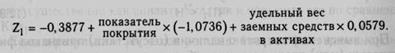

ЧП, < Н. (12.36) При выяснении вопроса о наличии (отсутствии) признаков фиктивного и (или) преднамеренного банкротства можно руководствоваться системой показателей, установленной распоряжением ФСФО от 8 октября 1999 г. № 33-р. Следует иметь в виду, что в целях проведения арбитражным управляющим анализа финансового состояния организации (предприя-тия)-должника, дело о несостоятельности (банкротстве) которого находится в производстве арбитражного суда, Правительство РФ в постановлении от 25 июня 2003 г. № 367 утвердило специальную систему показателей для оценки его финансовой устойчивости и возможности безубыточной деятельности. Эту систему можно также использовать для проведения анализа «состоятельной» организации (не банкрота), в том числе в целях прогнозирования ее банкротства. Наряду с системами критериев для оценки потенциального банкротства, установленными в рассмотренных выше нормативных документах, соответствующие рекомендации содержатся в российской и зарубежной литературе. Однако в отечественных публикациях, как правило, рассматриваются модели прогнозирования вероятности банкротства, применяемые в зарубежной практике. Весьма содержательной представляется работа М.В. Родионовой и М.А. Федотовой [19, с. 66—69], в которой отмечается следующее. «Самой простой моделью прогнозирования вероятности банкротства является двухфакторная. Для нее выбирают два ключевых показателя (например, показатель покрытия и отношения заемных средств к активам), от которых зависит вероятность банкротства конкретного предприятия. Эти показатели перемножаются на определенные, эмпирически выведенные весовые коэффициенты, и результаты затем суммируются с некой постоянной величиной (константой), также полученной опытно-статистическим путем на основе статистических данных. Если итог (обозначенный как Z,) оказывается отрицательным, вероятность банкротства невелика. Напротив, положительное значение Zj указывает на высокую вероятность банкротства». Американская практика выявила такие весовые коэффициенты: для показателя текущей ликвидности (покрытия), исчисляемого отношением текущих активов к текущим обязательствам, — (-1,0736);

Чистые оборотные средства = Текущие активы - Текущие обязательства В других работах (например, Л.А. Бернстайна [5, с. 480]) числитель этого показателя обозначен как «рыночная стоимость собственного капитала». для показателя удельного веса заемных средств в активах — (+0,0579); постоянная величина — (-0,3877); отсюда

Конечно, в нашей стране иные темпы инфляции, отличные от американских, иные фазы макроэкономического цикла, а также фондо-, энер-го- и трудоемкость производства, производительность труда, налоговый климат; все это не позволяет механически перенести использование приведенных выше коэффициентов на условия российского рынка. Однако саму модель, но с иными числовыми значениями можно было бы применять, если бы отечественная статистика располагала достаточно представительной информацией о финансовом состоянии российских предприятий-банкротов. Без достоверных данных рассчитать риск банкротства хотя бы приблизительно просто невозможно. Используя двухфакторную модель, необходимо помнить, что она не обеспечивает комплексной оценки финансового состояния предприятия, а потому возможны отклонения прогноза от реальности. Не случайно американская практика рекомендует (в интересах увеличения точности прогноза) принимать во внимание уровень и тенденцию изменения чистой рентабельности оборота (маржу прибыли), поскольку данный показатель существенно влияет на финансовую устойчивость предприятия. Это позволяет одновременно сравнивать показатель риска банкротства Z, и маржу прибыли. Если показатель Z, находится в безопасных границах и при этом у предприятия достаточно высока маржа прибыли, то вероятность банкротства мала. На Западе для прогнозирования вероятности банкротства широко используется модель Э. Альтмана [26, с. 589—609]. В 1960-е гг. Э. Альтман изучил финансовое состояние 33 обанкротившихся американских фирм и сравнил их данные с показателями процветающих предприятий тех же отраслей и аналогичных масштабов. Исследование позволило Э. Альтману выявить пять показателей, от которых в наибольшей степени зависит вероятность банкротства, и определить их весовые коэффициенты. В результате была получена следующая модель: Если результат получается меньше 1,8, то вероятность банкротства предприятия очень высока; если лежит в пределах от 1,9 до 2,7, то вероятность банкротства средняя; если в пределах от 2,8 до 2,9, то вероятность банкротства невелика; если выше 3,0, то вероятность банкротства ничтожно мала. По пятифакторной модели спрогнозировать банкротство на один год можно с точностью до 90%; на два — до 70%; на три — до 50%. В странах с развитой рыночной экономикой применяются и другие модели прогнозирования банкротства, в том числе учитывающие влияние внешних факторов.

|

|||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 882; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.009 с.) |