Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Основи організації бухгалтерського обліку в банківських установах УкраїниСодержание книги

Поиск на нашем сайте

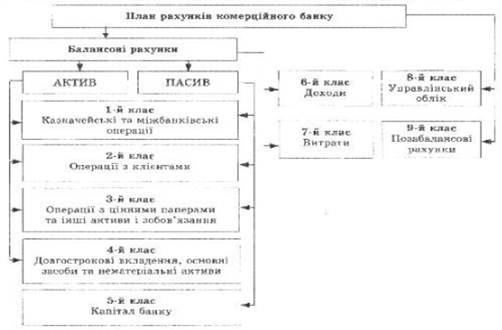

Співпраця банків України з міжнародними організаціями потребує додержання загальноприйнятих підходів до складання фінансової звітності. Саме тому Національний банк України став ініціатором переходу до міжнародних стандартів бухгалтерського обліку. Початок реформи бухгалтерського обліку на рівні НБУ та комерційних банків - Указ Президента України "1 Іро перехід до загальноприйнятої у міжнародній практиці системи обліку та статистики" від 23.05.1992 р., па підставі якого було розроблено концепцію реформи бухгалтерського обліку в банківському секторі України. Вона передбачала такі етапи: 1.Створення нової ідеології обліку, яка базується на загальноприйнятих міжнародних принципах. 2.Запровадження нового Плану рахунків. З.Поділ бухгалтерського обліку па фінансовий та управлінський.4.Перехід від звітності за формами до звітності за економічними показниками.5.Запровадження таких інструментів, як метод нарахування, метод переоцінки, метод резервів. Введений у дію з 01.01.2000 р. Закон України "Про бухгалтерський облік та фінансову звітність в Україні" законодавчо визначає, що розробка питань методології бухгалтерського обліку та фінансової звітності здійснюється Міністерством фінансів України, а порядок ведення бухгалтерського обліку та складання фінансової звітності в банках встановлюється Національним банком "України відповідно до цього Закону та національних положень (стандартів) бухгалтерського обліку (ст. 6, п. 3). Законодавчо передбачено десять принципів бухгалтерського облік: 1.Автономність.2.Безперервність.З. Обачність.4. Єдиний грошовий. 5. Нарахування та відповідність доходів та витрат. 6.Історична (фактична) собівартість.7. Повне висвітлення.8. Періодичність. 9. Послідовність. 10 Превалювання сутності над формою. Для банківських установ до цих принципів додаються ще наступні:1. Дата операції. 2. Окреме відображення активів та пасивів 3. Відкритість. 4. Консолідація. Бухгалтерський облік у банках — це система, що є складовою обліку, яка включає сукупність правил, методик та процедур обліку для виявлення, вимірювання, реєстрації, накопичення, узагальнення, зберігання та передавання інформації про операції банку зовнішнім користувачам, а також внутрішнім користувачам для прийняття управлінських рішень. Систему обліку згідно з МСБО складають фінансовий, управлінський та податковий облік, які грунтуються на єдиній інформаційній базі, відрізняючись формою та періодичністю розрахунку даних. Фін. облік у банках забезпечує своєчасне та повне відображення всіх банківських операцій та надання користувачам інформації про стан активів і зобов'язань, результати фінансової діяльності та зміни в них. Па основі даних фінансового обліку складається фінансова звітність, яка не є комерційною таємницею, регулюється державою, стандартами різних рівнів і відкрита для користування. Управлінський облік ведеться з метою забезпечення керівництва банку та його підрозділів оперативною фінансовою і не фінансовою інформацією у визначеній ними формі для планування, оцінки, контролю й використання власних ресурсів. Банки самостійно обирають метод обліку затрат та калькулювання собівартості послуг (робіт), визначають зміст внутрішньої звітності, а також строки її подання для різних рівнів управління. В процесі організації управлінського облік має забезпечуватися ідентичність інформації і розрахунків, здійснених на основі фінансового обліку. Управлінський облік суб'єкти господарювання ведуть самостійно, враховуючи особливості діяльності, структуру й розміри підприємства, потреби та вимоги управління. Податковий облік керується правилами ведення бухгалтерського обліку, встановленими урядовими органами, що наділені повноваженнями стягувати податки. Він ведеться з метою накопичення даних про валові доходи та витрати відповідно до чинного законодавства і використовується для складання податкової звітності, форма, правила, порядок і термін подання якої визначаються Державною податковою адміністрацією. Зміни в податковому обліку не впливають на фінансовий облік. Бухгалтерський облік ведеться безперервно з моменту реєстрації банку до його ліквідації. Банки самостійно обирають систему та підсистеми бухгалтерського обліку, виходячи з потреб управління банком, обсягу банківських операцій і кількості працівників. Банк самостійно визначає свою облікову політику, розробляє систему і форми управлінського обліку, внутрішньої звітності та контролю операцій, визначає правії працівників на підписування документів, затверджує правила документообігу і технологію обробки облікової інформації, додаткову систему рахунків і регістрів аналітичного обліку. Облікова політика банку - це сукупність ви шачених у межах чинного законодавства принципів, методів і процедур, що використовуються банком для складання та подання фінансової звітності. Положення про облікову політикуіз банку затверджується наказом до початку нового календарного року. Облікова політика банку доводиться до відома всіх філій та підрозділів банку. Обов'язково мають бути розроблені та затверджені основні складові облікової політики банку. Будь-які зміни в обліковій політиці, що мають суттєвий вплив на показники звітного або майбутніх періодів, мають описуватися із зазначенням їх причин і змін у відповідних статтях. Нова облікова політика застосовується до подій та операцій з часу їхвиникнення. Законом України «Про бухгалтерський облік та фінансову звітність в Україні» від 16.07.99 р. № 996-ХІV чітко регламентується відповідальність керівника установи за організацію бухгалтерського обліку та забезпечення фіксування фактів здійснення операцій у первинних документах, збереження оброблених документів, реєстрів звітності протягом встановленого терміну, але не менше трьох років, створення необхідних умов для правильного ведення бухгалтерського обліку. Що стосується звітності, то відповідно до Закону України "Про банки ібанківську діяльність" (ст. 69 ), Національний банк України встановлює длябанків: 1.Форми звітності та методику її складання; 2. Періодичність та строкиподання звітності; 3.Структуру пояснювальної записки; 4.Мінімум відомостей, щопідлягають опублікуванню, та строки їх подання; 5.Методику складанняконсолідованої звітності..„ Одним із етапів реформування бухгалтерського обліку в комерційних банках ( розробка та впровадження нового плану рахунків. План рахунків фінансових банківських установ — систематизований перелік рахунків бухгалтерського обліку, призначений для реєстрації господарських операцій. Він використовується для відображення бухгалтерської інформації та є складовою національної системи бухгалтерського обліку. Новий План рахунків, затверджений постановою Правління НБУ 28.11.97 р. №388, впроваджено у комерційних банках з 1 січня 1998 р. Він узгоджений іззагальноприйнятими у міжнародній практиці принципами та міжнародними План рахунків для установ НБУ, за структурою майже не відрізняється від плану рахунків для комерційних банків, але мас деякі особливості за змістом. Це пов'язано з тим, що НБУ виконує операції, характерні тільки для центрального банку: емісійні операції, обслуговування уряду та зовнішнього боргу, регулювання діяльності комерційних банків тощо. План рахунків можна поділити на три логічні частини: 1)балансова частина містить перші п'ять класів Плану рахунків, на підставі яких складається балансовий звіт банку. 2) Частина доходів та витрат об'єднує класи доходів та витрат. На їх підставі складається звіт про прибутки та збитки банку. 3) Позабалансова частина включає клас позабалансових рахунків. У цьому класі ведеться облік умовних вимог та зобов'язань банку, банківських ризиків та інших позабалансових статей. Частини Плану рахунків перебувають у тісному логічному зв'язку (рис. 1.1).

Рисунок 1.1 - Структура Плану рахунків. Обороти і залишки за рахунками доходів і витрат накопичуються з початку звітного року і в кінці року закриваються на рахунок 5040 "Прибуток чи збиток минулого року, що очікує затвердження". Балансові рахунки (синтетичний облік) надають інформацію про операції, які виконуються установою, забезпечують відображення цих операцій у фінансовій звітності, та класифікуються за видами контрагентів, характером операцій і ступенем зниження ліквідності. Особливості нового Плану рахунків: 1. Мультивалютність - План рахунків забезпечує мультивалютний облік операцій. Операції в іноземній валюті здійснюються на тих самих рахунках, що й операції в гривнях. Зв'язок між операціями в іноземній і національній валютах забезпечуються технічними рахунками (рахунок валютних позицій;рахунок гривневого еквівалента валютних позицій.). 2. Подвійний запис операцій на позабалансових рахунках -позабалансовий облік ведеться за тими самими принципами, що й балансовий. 3. Нові вимоги до аналітичних рахунків. Відкриття будь-яких аналітичних рахунків.1 передбачає наявність обов'язкових" параметрів згідно з вимогами Національного банку України. 4 .У плані рахунків комерційних банків передбачена наявність управлінської о обліку. Балансова частина Плану рахунків комерційних банків складається з п'яти класів. їх згруповано за принципами контрагентів — готівкові операції та міжбанківські розрахунки, операції і клієнтами, операції і цінними паперами. основні фонди та малоліквідні активи, капітал банку. У першому класі обліковуються казначейські та міжбанківські операції комерційних банків. Казначейських інструментів: готівкові кошти; банківські метани; цінні папери, що рефінансуються Національним банком України: кошти комерційного банку в НБУ; кошти НБУ у комерційному банку. Міжбанківських інструментів: кореспондентські рахунки; депозити; кредити, у т.ч. фінансовий лізинг. У структурі плану рахунків виділяють дев'ять класів.

Рисунок 1.2 - Структура Плану рахунків комерційного банку. Другий клас рахунків ведеться облік операцій за розрахунками з клієнтами (крім банків) — суб'єктами господарської діяльності, органами загального державного управління та фізичними особами; обліковуються кредити та аванси,депозити, кошти на транзитних рахунках. Рахунки третього класу: 1. Цінні папери в портфелі банку.2. Цінні папери в портфелі банку.3. Цінні папери власного боргу. 4. Товарно-матеріальні цінності. 5. Інші активи банку: витрати майбутніх періодів; дебіторська заборгованість за господарською діяльністю банку; дебіторська заборгованість за розрахунками з працівниками банку; сумнівна дебіторська заборгованість; резерви на можливі втрати за сумнівною дебіторською заборгованістю. 6. Інші пасиви банку: доходи майбутніх періодів; кредиторська заборгованість за господарською діяльністю банку; кредиторська заборгованість за розрахунками з працівниками банку; інші нараховані видатки.7. Клірингові рахунки, транзитні рахунки та суми до з'ясування.8. Позиція банку за іноземною валютою та банківськими металами та балансуючі рахунки. 9. Розрахунки між філіями та іншими установами банку. Четвертий клас - рахунки, які відображають довгострокові вкладення банку в асоційовані й дочірні компанії, в нематеріальні активи та в основні засоби. Асоційована компанія (підприємство) — це компанія, в якій інвестор мас значний вплив і яка не є ні дочірньою компанією, ні спільним підприємством інвестора. Значний вплив передбачає, що інвестор прямо або через дочірні компанії володіє 20 % або більшою часткою капіталу компанії. Значний вплив також наявний, якщо інвестор (банк) прямо або через дочірні компанії володіє часткою капі галу компанії, яка становить менше 20 %, але виконуються такі умови: інвестор (банк) має представників у раді директорів або аналогічному керівному органі компанії; інвестор (банк) бере участь у визначенні стратегії та операцій компанії; здійснюється багато операцій між інвестором (банком) і компанією; здійснюється обмін керівним персоналом між інвестором (банком) та компанією; інвестор (банк) надає компанії суттєву технічну або комерційну інформацію. Дочірня компанія (підприємство) — компанія, що контролюється іншою компанією. Контроль передбачає, що материнська компанія (банк) прямо або через дочірні)компанії володіє 50 % або більшою часткою капіталу компанії. Контроль також наявний, якщо материнська компанія (банк) прямо або через дочірні компанії володіє часткою капіталу компанії, що становить менше 50 %, але має: частку управлінських голосів у компанії, що перевищує 50 %, завдяки угодам з іншими інвесторами: право керувати фінансовою та виробничою політикою підприємства згідно зі статутом або угодою; право призначати або звільняти більшість членів ради директорів або аналогічного керівного органу компанії; право вирішального голосу в раді директорів або аналогічному керівному органі компанії. П'ятий клас визначає капітал банку як залишковий інтерес банку в активах за вирахуванням зобов'язань: привнесений капітал, нерозподілений прибуток і фонди та резерви, створені за рахунок прибутку. Усі доходи і витрати банку включаються до шостого і сьомого класів незалежно від порядку оподаткування. Доходи - це збільшення економічних вигод протягом звітного періоду у формі надходження або зростання активів чи зменшення зобов'язань, що спричиняють збільшення капіталу і не є внесками акціонерів. Витрати — це зменшення економічної вигоди у звітному періоді у формі відпливу або використання активів чи виникнення заборгованості, що ведуть до Зменшення власного капіталу і неї розподіленням між акціонерами. Усі операційні доходи та витрати поділяються на: банківські - доходи та витрати, безпосередньо пов'язані з банківською діяльністю, визначеною Законом України "Про банки і банківську діяльність"; Небанківські доходи і витрати можуть включати інші доходи і витрати, які не належать до основної діяльності банку, але забезпечують здійснення банківської діяльності. Банківські доходи (витрати) поділяються: на процентні, комісійні, торговельні та інші банківські операційні доходи (витрати). Небанківські операційні доходи (витрати): адміністративні витрати та інші небанківські операційні доходи (витрати). Адміністративні витрати — це витрати, пов'язані із забезпеченням діяльності банківської установи. Інші небанківські операційні доходи (витрати) отримують у проносі здійснення небанківських операцій, які є складовою діяльності банку: доходи (витрати) від продаж)' основних засобів, нематеріальних активів і фінансових інвестицій; від орендних операцій; доходи від продажу окремих небанківських послуг (аудиторські послуги, підтримка програмного забезпечення, консультації нефінансового характеру тощо) та інших операцій. Дев'ятий клас обліковуються: вимоги та зобов'язання банку, які можуть виникнути в майбутні періоди та за якими банк зазнає ризику; документи і цінності; рахунки за операціями з приватизації. Бух.облік операцій на позабалансових рахунках ведеться за системоюподвійного запису. Характеристика рахунків: позабалансовий рахунок — активний, якщо при переведенні його на баланс дебетується балансовий рахунок. позабалансовий рахунок пасивний, якщо при переведенні його на баланс кредитується балансовий рахунок. Бухгалтерський облік в банку мас забезпечувати виконання принаймні двох функцій: 1. Запис інформації про операції, які виконуються банком, та можливість відобразити ці операції в агрегованому вигляді у балансовій та фінансовій звітності для аналіз) та у правління. 2. Запис детальної інформації про контрагентів кожної операції та параметри самих операцій для можливості отримати звіти у різних розрізах для внутрішнього користування, надати звіти про діяльність контролюючим органам та обрахувати макроекономічні параметри грошово-кредитної статистики. Усі номери рахунків аналітичного обліку формуються за схемою, наведеною на рис. 1.4. Інформація, систематизована на рахунках бухгалтерського обліку, відображається в реєстрах аналітичного та синтетичного обліку. Вказані реєстри ведуться у формі спеціальних журналів, відомостей, електронних баз даних тощо. Банківський документ — це письмове розпорядження клієнта чи _ відповідального працівника банку на проведення і грошово-розрахункової або іншої операції в банку. Під банківською документацією потрібно розуміти сукупність документів що

Рисунок 1.3 - Параметри аналітичного обліку. використовують банки, і яка є письмовим підтвердженням виконання операцій та підставою для відображення в бухгалтерському обліку. Підставою для бухгалтерського обліку операцій банку є первинні документи які фіксують факти здійснення цих операцій. Первинні документи мають складатися під час здійснення операції, а якщо це неможливо - безпосередньо після її закінчення. Можуть складатися у паперовій формі та/або у вигляді електронних записів (у формі яка доступна для читання та виключає можливість внесення будь-яких змін). Якщо первинні документи складаються у вигляд, електронних записів, слід забезпечити можливість отримання інформації на папері.

Рисунок 1.4 - Формування номера аналітичного рахунку. Інформація, систематизована на рахунках бухгалтерського обліку, відображається в реєстрах аналітичного та синтетичного обліку. Вказані реєстри ведуться у формі спеціальних журналів, відомостей, електронних баз даних тощо. Банківський документ — це письмове розпорядження клієнта чи відповідального працівника банку на проведення і грошово-розрахункової або іншої операції в банку. Під банківською документацією потрібно розуміти сукупність документів щовикористовують банки, іяка є письмовим підтвердженням виконання операцій та підставою для відображення в бухгалтерському обліку. Підставою для бухгалтерського обліку операцій банку є первинні документи які фіксують факти здійснення цих операцій. Первинні документи мають складатися під час здійснення операції, а якщо це неможливо - безпосередньо після її закінчення. Можуть складатися у паперовій формі та/або у вигляді електронних записів (у формі яка доступна для читання та виключає можливість внесення будь-яких змін). Якщо первинні документи складаються у вигляд, електронних записів, слід забезпечити можливість отримання інформації на папері.

Рисунок 1.5 - Класифікація банківських документів. Документи, які надають клієнти банку, мають містити підписи уповноважених службових осіб клієнта та відбиток його печатки. Підписи на всіх документах, атакож печатки мають відповідати заявленим їх зразкам, а підтвердження достовірності підпис на документі в електронному вигляді обумовлюється в договорі про обслуговування клієнта через систему електронних платежів "клієнт — банк". Первинні документи, які не містять обов'язкових реквізитів, є недійсними і не можуть бути підставою для бухгалтерського обліку. Виправлення у первинних документах не допускається, крім випадків, встановлених нормативними актами Національного банку України. Документообіг за банківськими операціями — послідовне переміщення розрахунково-грошових документів з часу їх складання або надходження повні до закінчення операцій за робочий день і здавання в поточний архів. Документообіг можна представити схемою (рис. 1.6). Графік документообігу визначає час проходження документів на всіх етапах обробки інформації структурними підрозділами установи банку. Обліковий цикл це послідовність етапів, починаючи з банківської операції, обробки інформації в обліковій системі, до складання фінансової звітності (річної або проміжної).

Рисунок 1.6 - Етапи документообігу. Фінансова (бухгалтерська) звітність - це система взаємопов'язаних узагальнювальних показників, що відображають фінансовий стан банку та результати його діяльності за звітний період. Метою складання фінансової звітності є надання користувачам повної, правдивої та неупередженої інформації про фінансовий стан і діяльність банку для прийняття економічних рішень. Фінансова звітність включає: звіт про прибутки та збитки, балансовий звіт, звіт про зміни в капіталі, звіт про рух грошових коштів і примітки до звітів (додатки залежно від потреб користувачів). Бухгалтерський баланс - це звіт про фінансовий стан банку. У ньому наводяться визначені в національній валюті на встановлену дату активи, зобов'язання банку і капітал власників. Активи -це ресурси, що контролюються установою в результаті попередніх подій, і використання яких передбачає у майбутньому отримання економічної вигоди, яка врешті викличе потік грошових коштів тля установи. Зобов'язання — це поточні обов'язки установи, що випливають з попередніх подій, виконання яких пов'язане з відпливом ресурсів (активів). Капітал —залишкова частка в активах після відрахування усіх зобов'язань. Облікова формула бухгалтерського балансу банку є такою: Активи = Зобов'язання + капітал (1.1) "Банк повинен представляти балансовий звіт, в якому групуються активи і зобов'язання за їх характером і подасться перелік) порядку їх відносної ліквідності" (МСБО № ЗО, п. 50). Звіт про прибутки та збитки містить дані про доходи і витрати за операціями, що здійснювалися у визначений період. Звіт про рух грошових коштів — це звіт про джерела та суми надходження грошей, напрями їх використання та витрачені суми за визначений період. Звіт про рух грошових коштів відображає інформацію про джерела (надходження) коштів та напрями їх використання. Облікова формула для звіту про рух грошових коштів така: (Надходження коштів) — (Використання коштів) = 3міни у сумі грошових коштів (збільшення чи зменшення) …….. (1.2) Звітним періодом для складання фінансової звітності є календарний рік. Місячна і квартальна звітність с проміжною і складається наростаючим підсумком з початку звітного року. Банки подають фінансову звітність: Національному банку України через відповідні регіональні управління НБУ (за місцем розташування головного банку — юридичної особи); власникам (акціонерам) відповідно до установчих документів; іншим органам державного управління і зацікавленим організаціям у межах чинного законодавства. Порядок надання фінансової звітності Національному банку України визначається Правилами організації фінансової та статистичної звітності банків України, затвердженими постановою Правління НБУ від 12.12.97 р. №436, а надання власникам (учасникам) - відповідно до установчих документів. Фінансова звітність (річна) підлягає обов'язковій перевірці та підтвердженню її незалежним аудитором відповідно до Закону України "Про аудиторську діяльність". Банки зобов'язані публікувати річну фінансову звітність разом з аудиторським висновком згідно з чинним законодавством. Оприлюднена шляхом: публікації у періодичних виданнях, доступних користувачам звітності; розповсюдження її серед користувачів у вигляді окремих друкованих видань. Управлінська звітність — це звітність про стан та результати діяльності банку, яка використовується керівництвом (правлінням банку) для планування, контролю та прийняття відповідних управлінських і економічних рішень. Метою складання управлінської звітності є надання можливості оперативно управляти банківськими ресурсами та оцінювати ризики. Для обліку валових доходів та валових витрат доцільно вести податковий облік, використовуючи 8-й клас "Управлінський облік" Плану рахунків бухгалтерського обліку або окрему підсистему з відкриттям рахунків за статтями податкової декларації та додатків до неї. Порядок складання декларації про прибуток банківської установи та інших форм звітності з питань оподаткування визначається Державною податковою адміністрацією України. Достовірність даних податкової звітності підтверджується підписами керівника банку і головного бухгалтера та засвідчується печаткою.

|

|||||||||||||||||

|

Последнее изменение этой страницы: 2017-01-24; просмотров: 349; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.58.28.196 (0.012 с.) |