Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Правовий статус банківських систем зарубіжних країнСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

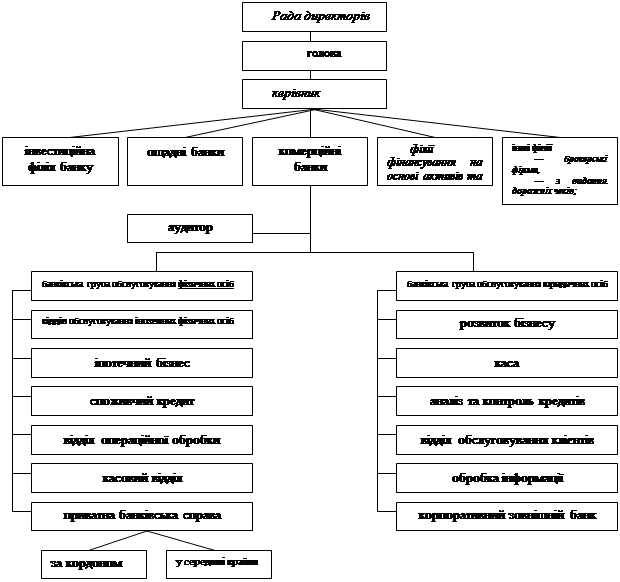

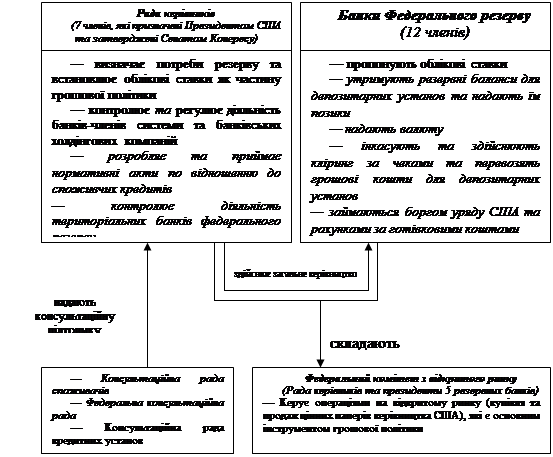

Вивчаючи банківську систему будь-якої країни, необхідно враховувати, що її сучасний стан — це результат тривалого розвитку, плід складних юридичних та економічних перетворень, які спираються не лише на суто економічні та юридичні закони та тенденції, а й враховують національні, культурні, моральні традиції народу. Банківська система сьогодні — одна із основних частин економічного механізму кожної розвиненої держави. Навчившись раціонально впливати на національну банківську систему, можна суттєво покращити економічний клімат в суспільстві, що особливо важливо для України кінця XX сторіччя. Банківські системи у країнах з ринковою економікою організовані далеко не однаково, їх формування відбувалося в різних та своєрідних історичних умовах, в різні періоди розвитку національних економік, а пріоритет цілей їх функціонування неодноразово змінювався. Проте існують і зберігаються певні загальні принципи побудови банківської системи на національному рівні. До цих принципів, перш за все, відноситься законодавчий розподіл функцій Центрального та всіх інших банків, який знаходить відображення у дворівневій банківській системі. Політика Центрального банку завжди узгоджується з економічною політикою уряду. Другим важливим принципом побудови банківської системи у всіх країнах з ринковою економікою є те, що Центральний банк не бере участь у конкуренції на грошових ринках усередині країни. Для тієї чи іншої національної економічної системи характерна власна модель банківської системи, яка склалася історично та закріпилася законодавче. Розглянемо особливості банківських систем зарубіжних країн, при цьому особливу увагу приділимо таким країнам, як США, Японія, Німеччина та Великобританія, які можна назвати класичними з точки зору банківських відношень. Банківська система США орієнтована, перш за все, на забезпечення власної фінансової стабільності, обмеження всіх видів ризиків, зниження ймовірності банкрутств банків. Це є результатом впливу Великої депресії 30-х років. Наприклад, банкам забороняється надавати кредит одному позичальнику в сумі, яка перевищує 5% його капіталу, а також придбати у власний портфель корпоративні цінні папери та здійснювати посередницькі операції з ними. Посередництвом в сфері операцій з цінними паперами в США займаються спеціалізовані інвестиційні банки. Звичайно, така примусова спеціалізація дещо обмежує можливість банків у видобуванні прибутків на фінансовому ринку Намагаючись «обійти» подібні обмеження, великі фінансові групи створюють банківські холдінги, основна мета яких — зв'язати в одне операції і на кредитному ринку і на ринку капіталів. Типову американську холдінгову банківську компанію можна відобразити у вигляді такої схеми (рис. 1). Банківська система США має свої особливості. Так, Центральний банк США значно відрізняється за принципами організації та управління від центральних банків інших провідних країн з ринковою економікою. Федеральна резервна система, створена у 1913 році за спеціальним рішенням Конгресу США, зараз складається з 12 територіальних резервних банків, які функціонують як єдиний центральний банк. Устрій Федеральної резервної системи викладено в такій схемі (рис. 2).

Рис 1

В США банки та виробничі корпорації незалежні один від одного і проводять фінансові операції виключно у власних інтересах. Для цієї моделі банківської системи характерна наявність в країні широко розвинутих ринків цінних паперів, капіталів та інформації. При проведенні кредитної політики банки спираються на репутацію позичальників, ступені ризику вкладення їх доходів. У банків немає «своїх» компаній, вони видають кредити тим, вкладення в які уявляються найбільш економічно доцільними в даний момент часу. В той же час і корпорації мають повну свободу вибору банку.

Рис 2

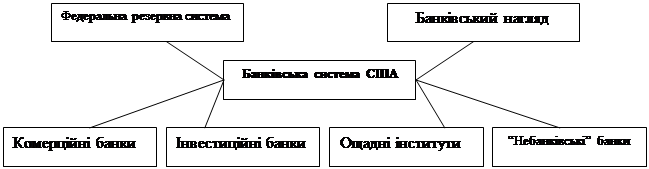

Що стосується Федеральної резервної системи, то її основне завдання — підтримка стабільності і забезпечення економічного зростання шляхом фінансової стабілізації економіки на підставі використання традиційних інструментів грошово-кредитної полі гики. Це встановлення облікової процентної ставки, норм мінімальних резервів комерційних банків, проведення операцій на відкритому ринку з державними цінними паперами, політика рефінансування комерційних банків тощо. Керує федеральною резервною системою Рада керівників, яка складається з 7 осіб, що призначаються Президентом США і затверджуються Сенатом Конгресу на 14 років. Один з членів Ради призначається головою на 4 роки. Проводячи певну політику у сфері грошово-кредитного регулювання, Федеральна резервна система, по суті, здійснює державне регулювання економіки, яка розвивається виключно під впливом попиту та пропозиції, які складаються на ринку матеріальних та фінансових ресурсів. Починаючи з 1978 року, політика Федеральної резервної системи проводиться відповідно до Закону Хемфрі-Хокінса «Про повну зайнятість та збалансоване зростання». Відповідно до цього закону, Федеральна резервна система щорічно до 20 лютого повинна оголошувати про свої цілі щодо збільшення грошової маси в обігу та обсягів кредитування. У лютому та липні кожного року Федеральна резервна система представляє Конгресу США два звіти. Перший з них містить оцінки найважливіших елементів грошово-кредитної політики за попередній рік та їх проекти на поточний рік. Другий дає оцінки макроекономічних показників, включаючи грошові агрегати, за перше півріччя та накреслює попередні цілі щодо збільшення грошової маси на наступний рік. Цим реалізується так звана система «планового моніторингу» економічних процесів на мікрорівні, які, в принципі, мають здійснюватися згідно з економічними завданнями адміністрації Президента та цілями економічного розвитку, висунутими Конгресом США. У цьому — головне завдання Федеральної резервної системи, яке досягається поєднанням її незалежності з підпорядкуванням загальнодержавним цілям економічного розвитку Банківська система США заснована на розподілі функцій банків. В основі цього розподілу лежить закон 1933 року (Гласса-Стігла), який виявився реакцією на біржовий крах 1929 року Згідно з цим законом, фондовими операціями можуть займатися лише спеціалізовані (інвестиційні) банки, в той час, як комерційні банки пропонують решту банківських послуг. Американська банківська система відрізняється сильними федеральними рисами. Для більшої наочності складемо схему банківської системи США (рис. 3). Як вже відзначалось, банківська система США є двохрівневою. Функції центрального банку виконує Федеральна Резервна Система, яка складається із 12 федеральних резервних банків. Кожний із них акціонерний, акціонерами є національні комерційні банки. Акціонери банків федерального резерву отримують дивіденди, але ці банки не мають право виплачувати дивіденди, які перевищують 6%. Суму перевищення вони зобов'язані перераховувати у федеральний бюджет. Діяльність банків регулюється на федеральному рівні та радами і комісіями з банківської діяльності на рівні штатів. На федеральному рівні контроль і нагляд за діяльністю банків розподіляються між трьома установами: Радою керуючих федеральної резервної системи, федеральною корпорацією страхування ' депозитів та Управлінням валютного контролю. Основною функцією Федеральної корпорації страхування і депозитів (далі — ФКСД) є захист вкладників від втрат у результаті неплатоспроможності банків. Не можна сказати, що у США уряд автоматично візьме на поруки, тобто візьметься підтримувати ліквідність якогось банку як кредитор останньої інстанції. ' Однак цю функцію ще не було випробувано до самого кінця, бо Жоден з великих банків США, таких як Сітібанк, Дж. П. Морган, ще не стояли на межі банкрутства.

Рис З

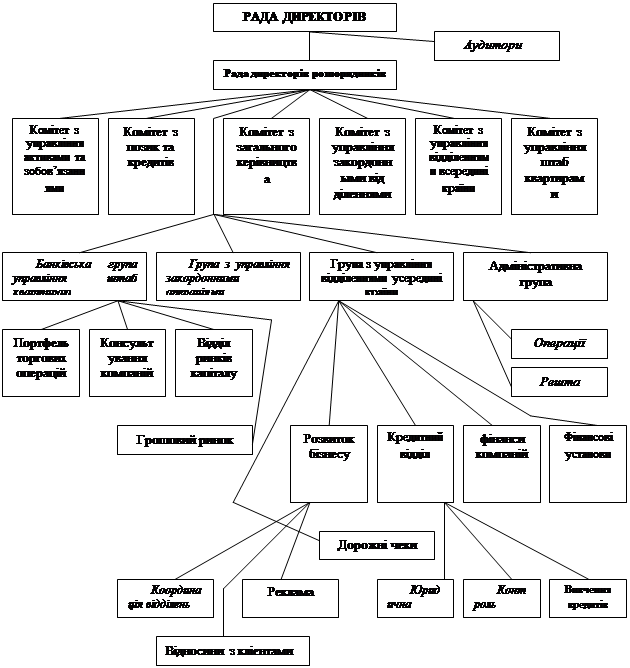

ФКСД страхує депозити на суму до 100 000 доларів на вкладника — фізичну або юридичну особу — у всіх федеральних банках та більшості банків штатів Однією із найбільш важливих функцій ФКСД є визначення основних направлень дій у випадку банкрутства банку корпорація звичайно робить висновок про неплатоспроможність банку і є офіційною установою, яка призначається для проведення ліквідації неплатоспроможного банку, тобто врегульовує всі фінансові питання Вона також відповідає за пошук партнера для злиття або розподілу залишкових коштів банку та здійснення виплат застрахованим вкладникам Що стосується третього суб'єкта контролю і нагляду за діяльністю банків ~ управління валютного контролю, то воно видає ліцензії (сертифікати про інкорпорацію), регулює, контролює та здійснює перевірку діяльності комерційних банків, зареєстрованих на загальнонаціональному рівні, а також здійснює поточний контроль за діяльністю банків та визначає показники кредитоспроможності осіб та установ, що позичають гроші Як було зазначено вище, кожен штат має свої власні ради та комісії з банківської справи Вони мають такі повноваження — видають ліцензії новим банкам штату, — здійснюють контроль та перевірки діяльності штатів, — задовольняють прохання банків, які працюють в межах кордонів штату про відкриття філій, відкриття дочірніх компаній або відкриття відділення, — встановлюють вимоги щодо ліквідності та мінімального розміру акціонерного капіталу для банків штату Підводячи підсумок, можна стверджувати, що в США банки відносяться до найбільш суворо контрольованої сфери підприємницької діяльності Не багато сфер ділової активності перевіряються так часто і так неухильно органами контролю та регулювання, щоб впевнитися в тому, що операції відбуваються відповідно до діючих законів та інших нормативних актів Практично кожна фаза банківської діяльності підпадає під дію федеральних та місцевих законів Численні нормативні акти можна згрупувати таким чином — обмеження на право займатися банківською діяльністю — обмеження на розширення діяльності шляхом створення відділень чи злиття, — отримання конкурентної боротьби за активи, які приносять прибуток шляхом заборони або обмеження купівлі подібних активів як за об'ємом, так і за складом, — обмеження здатності банків конкурувати в залученні коштів (заборона виплачувати процент по вкладах до запитання, встановлення граничної величини проценту, який виплачується по термінових та ощадних вкладах), — встановлення норм обов'язкових резервів по вкладах до запитання та термінових вкладах, — вимоги відносно банківського капіталу Банківська система США відрізняється сильними федеральними рисами Комерційні банки можуть набути концесію відповідного федерального штату або федерального уряду На сьогодні, не дивлячись на велику кількість спроб, зрушення на бік створення системи універсальних банків в США так і не відбулося Розглянемо правове становище банківської системи Японії і Банківську систему Японії очолює Банк Японії Він був заснований у жовтні 1882 року як центральний банк країни 3 моменту створення єдиною серйозною зміною його статусу було і створення в 1942 році керуючого органу — ради з політики, — ' що являє собою найвищий орган для прийняття рішень До членів даної ради входять управляючий банку та представники із [ міністерства фінансів, агентства з економічного планування, при ватного банківського бізнесу та промисловості Державі належить 55% капіталу банків Японії, а 45% — іншим приватним інвесторам, які не мають права голосу і. Розглянемо структуру банківської системи Японії, схематично вона виглядає так (рис 4) Функції Банку Японії подібні до функцій центральних банків \ інших країн, назвемо їх — формування грошово-кредитної політики та забезпечення засобів для її реалізації, — здійснює емісію грошей, — банкір уряду — контрольний орган за діяльністю комерційних банків. Більшість банків у своїй діяльності спираються на можливості Банку Японії у рефінансуванні Одним із основних показників у банківській системі Японії є облікова ставка Банку Японії

Рис. 4

по переказних векселях. Уряд Японії здійснює свою кредитно-грошову політику такими способами: — коректування облікової ставки банку; — зміни вимог щодо розмірів резервів банку; — інтервенції на грошовому ринку; — встановлення обмежень обсягів кредитування банків. В Японії існує тісний зв'язок банку з виробничою корпорацією. У кожної корпорації є свій банк, який є для неї основним. Як правило, в основі їх взаємовідносин лежать не кредитні, а так звані «неформальні» відносини, які включають такого роду угоди: — банк може володіти до 5% капіталу компаній, тобто бути акціонером свого клієнта (вСША, наприклад, подібні операції заборонені); — банк має право активно втручатися в управління компанією, призначати свого представника у Раду директорів, аудиторів і т.д. і т.п.; — банк активно займається інвестиційною діяльністю за дорученням свого клієнта, тобто здійснює операції з цінними паперами, валютою в інтересах корпорації; — основний (головний) банк корпорації надає їй найбільші кредити і в першочерговому порядку, а якщо не в змозі зробити це самостійно, зобов'язаний залучити до цієї операції інші банки для видачі консолідованої позики; — у випадку виникнення у корпорації фінансових ускладнень, банк не лише приймає активну участь в їх ліквідації, але і зобов'язаний розробити перспективну програму по недопущенню подібних економічних диспропорцій у майбутньому. Дана модель характеризується відсутністю будь-яких законодавчих обмежень на максимальний розмір кредиту, який видається одному позичальнику, а також за іншими параметрами діяльності банків, характерних для американської банківської системи. Структура типового японського основного (головного) банку показана нижче (рис. 5). На відміну від США, в японському банку існує два рівня управління, що має значення при прийнятті рішення про видання позики. Крім того, в Японії знаходиться декілька великих комерційних банків світу з широкою мережею міжнародних банків-кореспондентів. Банківська система складається з банків, які мають ліцензію на здійснення операцій. Підводячи підсумок, можна сказати, що статус банківської Системи Японії характеризується взаємоінтеграцією банків та підприємств, взаємоволодінням капіталом, а також високим ступенем концентрації капіталу, що обумовлений необхідністю наївності великих банків, які здатні повнокровно обслуговувати функціонування економіки. ' Розглянемо правові положення банківської системи Німеччини.

Рис 5

Банківська система Німеччини будується на основі спеціально розробленої концепції, в межах якої відводиться певне місце Южному виду банків та кожному банку окремо. Для більшої точності складемо схему банківської системи Німеччини (рис. 6). Відповідно до ст.88 Конституції Німеччини, яка почала діяти в 1949 році, на Федерацію був покладений обов'язок створити валютний емісійний банк в якості Федерального банку, і, Таким чином, замінити діюче окупаційне право німецьким правом. Федерація виконала своє законодавче доручення в 1957 році. З прийняттям Закону про Німецький Федеральний банк від 26 Липня 1957 року було ліквідовано двоступеневу побудову системи центральних банків Замість неї був створений єдиний банк — Німецький Федеральний банк (Бундесбанк) При цьому Центральні банки земель злились із Банком Німецьких земель і потім перетворились на Федеральний банк Центральні банки земель v правовому відношенні втратили свою самостійність і стали в якості головних у прав тінь частиною Фе дерального банку Свою назву Центральний банк землі при цьому вони зберегли При набутті чинності 1 листопада 1992 року

Рис 6

четвертого закону про актуалізацію Закону про Федеральний банк область адміністративної дії центральних банків земель не обов'язково співпадає із територією однієї федеральної землі Центральні банки землі в цей час продовжують володіти самостійними повноваженнями в адміністративних справах та при проведенні у своїх регіонах угод Федеральний банк Німеччини здійснює такі функції — емісійний банк, — банк банків, — банк держави, — управляє валютними резервами Бундесбанк серед усіх центральних банків має найбільшу незалежність у проведенні грошово-кредитної та емісійної політики За конституцією Німеччини, діяльність Бундесбанку регулюється публічним правом Його статутний фонд належить уряду, якому й перераховується отриманий банком прибуток Проте, згідно із законодавством, банк не зобов'язаний виконувати вказівки Федерального уряду Але він має здійснювати підтримку Федерального уряду щодо проведення загальної економічної політики Для вирішення найважливіших заходів уряд залучає президента Федерального банку В свою чергу, уряд може брати участь в усіх засіданнях центральної ради банку, але не має права голосу Проте уряд може подавати заяви або вимагати, щоб будь-яке рішення цієї ради не набирало чинності протягом ДВОХ ТИЖНІВ Як і інші центральні банки, Бундесбанк поряд із монопольним правом випуску банкнот зобов’язаний забезпечити стабільність німецької марки Для цього він використовує традиційний для німецьких банків набір інструментів грошово-кредитного регулювання Коли, як і які з них застосовувати, банк вирішує самостійно Банк широко використовує політику обов'язкових мінімальних резервів, облікову політику, операції на відкритому ринку Банк здійснює касове виконання державного бюджету, операції з іноземною валютою та золотом, кредитує уряд і міжнародні організації. Грошово-кредитну політику визначає вищий орган Бундесбанку — Рада центральних банків До складу входять президент Бундесбанку (голова Ради), віцепрезидент (заступник голови Ради), члени Ради директорів та президенти Центральних банків земель Федеральний принцип побудови Бундесбанку проявляється в тому що до Ради центральних банків входять як призначені центром члени Ради директорів, так і представники регіонів, кандидатури яких висувають уряди земель Рішення Ради приймаються простою більшістю голосів Рада видає директиви, які відносяться до керівництва та управління банком, розмежовує сфери компетенції інших органів банку, якщо це не передбачено законом «Про Німецький Федеральний банк» Рада центральних банків призначається Президентом Держави за поданням Федерального уряду, а президенти банків земель — за пропозицією Федеральної Ради Вищим виконавчим органом Бундесбанку є Рада директорів Вона відповідає за операції з державою та її грошовими фондами, з кредитними установами, а також за валютні операції, операції на відкритому ринку До Ради директорів входять президент Бундесбанку, віцепрезидент та інші його члени (до 6 осіб) Головою Ради директорів є президент Бундесбанку Члени Ради директорів призначаються на термін 8 років Президентом держави за пропозицією і за поданням Ради центральних банків Особливістю німецької банківської системи є універсальність банківських установ незалежно від розмірів банків, різниці у правових формах та відносинах вчасності У Німеччині домінують універсальні банки, які поєднують комерційні банківські операції з гарантованим розміщенням цінних паперів, які випускалися приватними корпораціями Через універсальні банки проходить значний обіг фондових цінностей, на них концентрується попит та пропозиція на цінні папери Проте в цьому випадку універсальні банки зовсім не замінюють собою традиційну біржу В цьому випадку біржа має не корпоративний (як в США), а публічно-правовий характер, який забезпечує рівний доступ до біржових угод широкому колу підприємців Універсальні банки, які поєднують комерційну та інвестиційну діяльності, більш стійкі, ніж спеціалізовані, оскільки повністю можуть використовувати переваги широкої диверсифікації своїх операцій Користуючись можливістю оперативного маневрування ресурсами, вони сприяють досягненню ефективної рівноваги на ринку цінних паперів Клієнтам вигідніше мати справу із одним банком, ніж з де кількома спеціалізованими посередниками Разом з тим, як стверджують деякі західні спеціалісти, перевага універсальних банків приховує в собі небезпеку надмірної концентрації економічної влади у фінансовому секторі, що може викликати ріст ціни капіталу у рамках економічної системи Проте тенденція до відмови від жорсткого розмежування комерційної та інвестиційної банківської діяльності стає все більш виразною Виходячи із вищевикладеного, доцільно привести структуру типового німецького універсального банку (рис 7) Наявність у банківській системі універсальних банків зовсім не виключає паралельного функціонування спеціалізованих банків В банківській системі Німеччини нарівні із універсальними банками функціонують іпотечні банки, банки споживчого кредиту, гарантійні банки, банки фінансування житлового будівництва та інші спеціалізовані банківські установи В основі банківської системи Німеччини лежать неформальні відносини між банками та клієнтами Обсяг кредитів, які надаються одному клієнтові, не обмежується хоча на практиці, як правило, банки намагаються знизити рівень ризику за рахунок переважної видачі консолідованих позик Німецькі банки засновують свою роботу на системі кредитних комітетів У рамках системи необхідно отримати схвалення певної кількості керуючих робітників банку на видання кредиту При цьому рішення

Рис. 7

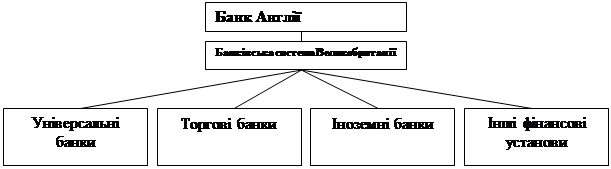

приймається залежно від обсягу кредиту, стану галузі економіки та конкретного позичальника. Здійснення контролю за діяльністю комерційних банків у Німеччині має суттєві особливості. Функції нагляду за діяльністю банківської системи здійснює Федеральне відомство з нагляду, яке встановлює жорстке співвідношення між розмірами власного капіталу банків та загальною сумою ліквідності, встановлюється сума виданих кредитів, яка не повинна перевищувати власний капітал банків більш ніж у 18 разів. Нормативне контролюється обсяг та структура ліквідності, до речі, передбачається, що банки: по-перше, повинні мати достатню кількість готівкових коштів або ліквідних активів; по-друге, забезпечувати необхідні касові кошти на перспективу за рахунок відповідної тимчасової структури платежів по зобов'язаннях; по-третє, підтримувати належний рівень диверсифікованості депозитної бази. Якість ліквідності повинна забезпечувати надійність функціонування банківської системи. В цілому можна констатувати, що Німеччина має, як і більшість розвинутих промислових країн, дуже багатоярусну та високорозвинену банківську систему, в яку входять більше 5000 банків різної величини та спеціалізації. У ході загального економічного, політичного, суспільного та правового розвитку Німеччини ця система стала могутньою галуззю господарства, яка відповідає всім вимогам сучасного індустріального суспільства. Розглянемо правове положення банківської системи Великобританії. До 70-х років англійська банківська система характеризувалась розподілом праці між банками, які мають давні традиції. Депозитні банки приймали депозити, видавали кредити та здійснювали розрахунки. Ділові банки займалися фінансуванням міжнародної торгівлі та емісією цінних паперів. Сьогодні банківська система Великобританії рухається до системи універсальних банків за типом німецької моделі. Для наочності складемо схему банківської системи Великобританії (рис. 8). У Великобританії Банк англії має жартівливу назву: «Стара леді на Треднидлстріт» (Треднидлстріт — вулиця, на якій розміщується Банк Англії). Практика діяльності Банку Англії відрізняється від методів інших центральних банків. Ці відмінності спричинені історією формування банківської системи Великобританії. Банк Англії був заснований у 1694 році як приватна акціонерна компанія. Це був перший акціонерний комерційний банк, тому з ним традиційно пов'язується початок розвитку банківської системи. У 1946 році Банк Англії був націоналізований, і зараз є центральним банком Великобританії.

Рис 8

В даний час Банк Англії виконує такі функції: — емісійний банк; — управляє грошово-кредитною політикою; — здійснює нагляд. Закон «Про банківську діяльність» 1979 року дав Банку Англії повноваження видавати ліцензії і контролювати діяльність всіх фінансових установ, які приймають вклади у населення. Зараз Банк Англії має широкі повноваження на отримання інформації, а також має право відкликати ліцензію банку на здійснення банківських операцій. Крім того, Банк Англії відповідає за здійснення контролю за діяльністю всіх установ, які здійснюють операції на ринку державних облігацій та цінних паперів. Банк втілює в життя грошово-кредитну політику уряду за допомогою двох інструментів: — вимога щодо збереження певної мінімальної суми резервів безпосередньо впливає на здатність комерційних банків пропонувати позики; — встановлює мінімальну відсоткову ставку шляхом визначення відсоткової ставки на державні цінні папери. Ці два інструменти мають значний вплив на банківську систему та грошову політику Великобританії. Більше того, грошово-кредитна політика є зараз основним інструментом економічної політики уряду Великобританії. Банк Англії є одним з найменш незалежних банків. На його діяльність суттєвий вплив має Казначейство.Воно уповноважене давати центральному банку рекомендації після попередніх консультацій з ним, Керівництво Банку Англії призначається урядом. Керуючий, його заступник та 16 директорів належать до верхівки англійського фінансового «олімпу» і займають керівні посади у найбільших промислових монополіях, банках та страхових компаніях. У Великобританії до числа найбільших банків можна віднести: Barclaus Ваnк, National Westminster Bank, Midland Bank та Lloyds Bank. Сьогодні вони працюють як універсальні банки, які, за виключенням пайової участі у промислових підприємствах, надають всі найважливіші види фінансових послуг. Торговельні банки є інвестиційними банками, які зосереджують свою діяльність на наданні послуг великим компаніям, фінансовим установам, компаніям з управління капіталовкладеннями, пенсійним фондам та державним інвесторам. Вони мають справу як з борговими інструментами, так і з акціонерним капіталом. Обслуговування державних боргів передбачає управління випуском державних боргових зобов'язань. Послуги, пов'язані із акціонерним капіталом, передбачають управління випуском акцій для корпорацій. Торгівельні банки здійснюють управління випуском акцій, організовують гарантування розміщення випуску цінних паперів емісійним консорціумом цих банків, беруть на себе зобов'язання викупити акції, які не були придбані. Вони також здійснюють контроль за розмірами своїх інвестицій та інвестицій своїх клієнтів, їх ризиковістю, торгуючи фінансовими інструментами. Також вони пропонують консультаційні послуги з фінансових питань корпораціям, забезпечують спеціалізовані поради з таких питань, як отримання фінансування для проведення злиття компаній або придбання однієї компанії іншою та з інших питань. Що стосується іноземних банків, то в Лондоні їх більше 250. Це більше, ніж у будь-якому іншому фінансовому центрі світу. Надання так званих «гуртових послуг» або обслуговування великих корпорацій —- торгівля різноманітними фінансовими інструментами, — є міжнародним бізнесом. Така торгівля відбувається по всьому світу 24 години на добу. Тому, щоб скористатися такими перевагами, банки намагаються забезпечити активне та постійне здійснення своїх операцій по всьому світу. Коли банк припиняє торгівлю на одному ринку у зв'язку з його закриттям, він повинен скоригувати свої позиції на цьому ринку та розпочати торгівлю на іншому ринку з цих позицій. До інших фінансових установ, які входять у банківську систему Великобританії, можна віднести: — установи грошового ринку; — установи по накопиченню коштів для будівництва; — установи з приватної оплати кредитів; — спеціальні установи по довгострокових кредитах. У цілому можна констатувати, що сучасна банківська система Великобританії — це результат тривалого розвитку, плід складних економічних перетворень, які спираються не тільки на економічні закони розвитку, але і на цілий комплекс нормативних актів. Підсумовуючи викладене, слід зазначити, що розвиток міжнародних фінансових ринків, зростання зовнішньої торгівлі, розвиток нових фінансових продуктів, а також утворення Європейського союзу спричинило те, що все більше кредитних установ виходять за межі національних кордонів. Тому все більшу роль набуває не тільки конкуренція з іноземними кредитними установами, але і співробітництво з ними. Виходячи з цього, вивчення правового становища банківських систем інших країн стає особливо актуальним для майбутніх юристів та економістів. ПІДСУМОК У цій главі були розглянуті основи міжнародного банківського права. Можна стверджувати, що міжнародне банківське право являє собою комплексну правову систему, яка об'єднує норми різної юридичної природи. Набуті знання про порядок організації та функціонування банківських систем інших країн повинні допомогти майбутнім фахівцям уникнути тих помилок, які мають місце в Україні сьогодні. Результатом використання міжнародного досвіду побудови банківських систем повинна стати ефективна банківська система, яка може адекватно впливати на стабілізацію економіки України.

|

||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-18; просмотров: 411; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.73.117 (0.019 с.) |