Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оценка недвижимости доходным подходомСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

ОСНОВНЫЕ ПОЛОЖЕНИЯ доходного ПОДХОДА

Доходный подход основан на том, что стоимость недвижимости, в которую вложен капитал, должна соответствовать текущей оценке качества и количества дохода, который эта недвижимость способна принести. Для оценки недвижимости на основе доходного подхода необходимо иметь представление об инвестициях и их мотивации, разбираться в финансовых механизмах, имеющихся в распоряжении инвестора. Например, потенциальная норма прибыли может быть увеличена за счет использования заемных средств. Доходный подход – совокупность методов оценки стоимости недвижимости, основанных на определении текущей стоимости ожидаемых от нее доходов. Основной предпосылкой расчета стоимости недвижимости на основе данного подхода считают ее сдачу в аренду. Для преобразования будущих доходов от недвижимости в текущую стоимость осуществляется капитализация дохода. Капитализация дохода – процесс, определяющий взаимосвязь будущего дохода и текущей стоимости оцениваемого объекта. Базовая формула доходного подхода:

где V – стоимость недвижимости, I – ожидаемый доход от оцениваемой недвижимости, R – норма дохода или прибыли. В упрощенном варианте применение капитализации дохода для определения стоимости, приносящей доход недвижимости, можно представить в виде легко запоминающейся модели (рис. 2.7). В треугольнике объединены доход, стоимость и норма прибыли. При этом короткая горизонтальная

рис. 2.7 Модель капитализации дохода

грань считается за знак деления, вертикальная – за знак умножения. Любую неизвестную величину, расположенную внутри треугольника, легко найти по следующим уравнениям:

IRV-формула представляет собой основное уравнение доходного подхода. Существуют разные методы капитализации, разные способы измерения величин дохода и нормы прибыли. Под доходом обычно подразумевают чистый операционный доход, который способна приносить недвижимость за год, под нормой прибыли – коэффициент или ставку капитализации. Коэффициент капитализации – норма дохода, отражающая взаимосвязь между доходом и стоимостью объекта оценки. Различают два основных направления капитализации: прямая капитализация и капитализация дохода по норме отдачи на капитал.

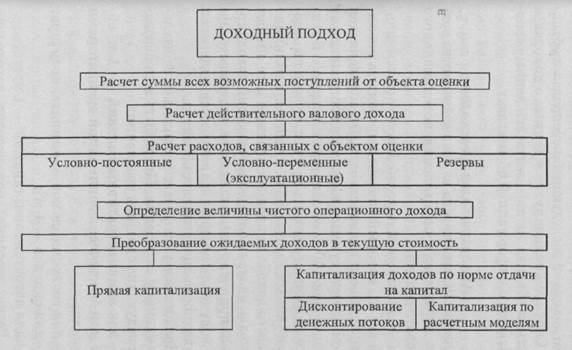

При прямой капитализации рассматривается две величины: годовой доход и ставка капитализации. Ставка капитализации – отношение рыночной стоимости имущества к приносимому им чистому годовому доходу, применяется для преобразования будущих доходов от объекта оценки в его текущую стоимость. Ожидаемый доход от объекта оценки определяется в результате анализа доходов в течение периода владения недвижимостью. При этом учитывается, предполагается ли рост или уменьшение доходов, каков риск вложений в недвижимость для собственного и заемного капитала. При капитализации дохода по норме отдачи на капитал учитывается темп изменения дохода, применяются функции сложных процентов, рассчитывается ставка дисконтирования, анализируются составляющие ставки капитализации. Ставка дисконтирования – норма сложного процента, которая применяется при пересчете на определенный момент времени стоимости денежных потоков, возникающих в результате использования имущества. Оценка объектов доходным подходом осуществляется в несколько этапов (рис.2.8). Для получения результата оценки на основе доходного подхода изучаются данные об ожидаемом валовом доходе от недвижимости и его сокращении по причине неполной загрузки объекта, характере и продолжительности потока доходов от владения недвижимостью, убытках от недобора

Рис. 2.8. Основные этапы оценки недвижимости доходным подходом

сумм арендной платы, ожидаемых ежегодных эксплуатационных расходов, предполагаемом доходе от последующей перепродажи объекта. Сначала анализируются данные о доходах и убытках объекта оценки, затем эти данные сравниваются с информацией об аналогах. АНАЛИЗ доходов и РАСХОДОВ Оценку недвижимости на основе доходного подхода начинают с определения потенциального валового дохода. Потенциальный валовой доход – максимальный доход, который способен приносить оцениваемый объект недвижимости. Он определяется путем расчета суммы ожидаемых поступлений от объекта при 100 % - й загрузке площадей. Величина ожидаемого дохода прогнозируется на основе собранных данных об источниках и величине валового дохода за предшествующие дате оценки периоды: сначала определяется общий доход, который приносит оцениваемая недвижимость, затем. полученные цифры сравниваются с данными о доходности аналогичных объектов.

При анализе учитывается доход на сравнительную единицу измерения. Могут быть использованы следующие единицы сравнения: -для административных зданий - 1м2 общей или фактически занимаемой арендаторами площади; -для гостиниц, домов – комната, квартира; - для складов - 1 м3; -для автостоянок и гаражей – 1 место. Расчет потенциального валового дохода производится на основе анализа текущих ставок и тарифов на рынке аренды и платных услуг для сопоставимых объектов недвижимости. Различают рыночную и контрактную арендную плату. Рыночная арендная плата может меняться в период действия договора аренды, а контрактная является постоянной в этот период. Рыночная арендная плата – величина арендной платы, которая преобладает на рынке недвижимости сопоставимых объектов, а контрактная – конкретная сумма, которая была достигнута в результате переговоров арендодателя и арендатора. Необходимо учитывать разницу между рыночной, которая должна использоваться в доходном подходе, и контрактной арендной платой. Для установления соответствия рыночной арендной платы и контрактной необходимо провести анализ договоров аренды в целях выявления условий, способных повлиять на величину последней, например: каков срок заключения договора об аренде, так как могли измениться условия на рынке; существовала ли деловая, семейная и другая связь между владельцем и арендатором; предоставлялась ли арендатору возможность благоустройства арендуемого помещения в счет арендной платы; не было ли частичного финансирования арендатором будущего приобретения объекта. Если у сравниваемых объектов имеются существенные отличия, то целесообразно проводить корректировку данных. Для этого следует использовать методы расчета и внесения корректировок, применяемые при сравнительном анализе продаж (см. п. 2.5). Только при оценке стоимости доходным подходом анализируется влияние имеющихся различий не на цены продаж, а на величину дохода, приносимого объектом. В случае отсутствия на рынке необходимых данных, корректировки определяются на основании мнения оценщика. Таким образом, расчет потенциального валового дохода сводится к определению величины всего дохода, который может принести оцениваемая недвижимость начиная с первого после даты оценки года при условии полной загрузки площадей без учета расходов по ее эксплуатации. Затем определяется действительный валовой доход. Действительный валовой доход – потенциальный валовой доход за вычетом потерь от недоиспользования объекта оценки, неплатежей, а также дополнительных видов доходов. Основная формула определения действительного валового дохода

EGI=PGI - V&L,

где EGI – действительный валовой доход от объекта; PGI – потенциальный валовой доход; V&L – потери арендной платы из-за наличия вакантных помещений и безнадежных платежей. Для определения действительного валового дохода от объекта, сдаваемого в аренду, требуется из суммы потенциального валового дохода вычесть рассчитанные убытки из-за наличия помещений без арендаторов. Простои сдаваемого в аренду помещения могут быть как хроническими, так и между сменой арендаторов.

Для оценки потерь от недозагрузки объекта и недосбора арендной платы анализируются данные за предшествующий продолжительный период времени об аналогах объекта оценки с типичным уровнем управления, учитываются текущая ситуация на соответствующем сегменте рынка недвижимости и тенденции ее изменения. После определения действительного валового дохода рассчитывается чистый операционный доход. Чистый операционный доход – действительный валовой доход от объекта оценки за исключением операционных расходов.

NOI= EGI - ОЕ,

где N0I – чистый операционный доход; ОЕ – операционные расходы. Операционные расходы – расходы на поддержание воспроизводства дохода от имущества. Как правило, расходы владельца недвижимости делятся на постоянные расходы (FE), переменные расходы (VE) и резервы (RR):

ОЕ = FE + VE +RR.

Постоянные расходы – расходы, которые практически не зависят или незначительно зависят от. степени эксплуатации недвижимости. К ним относятся расходы на страхование объекта недвижимости и оплату налога на имущество. Переменные расходы – эксплуатационные расходы, которые необходимы для поддержания функциональной пригодности объекта и зависят от степени его эксплуатации. Расчет затрат по эксплуатации объекта оценки основывается на анализе фактических затрат по его содержанию с учетом типичных затрат на данном рынке. Затраты на содержание общественных зданий могут значительно превышать стоимость нового строительства. Переменные расходы зависят от стоимости строительства, площади и технических характеристик здания, особенностей инженерных решений. К переменным расходам относятся затраты на коммунальные услуги, расходы по управлению объектом (выплаты административному персоналу за заключение арендных договоров на имеющиеся площади, надзор за своевременностью арендных платежей, поддержание функциональной пригодности объекта), заработная плата обслуживающему персоналу, расходы на обеспечение безопасности, содержание территории. Резервы – расходы, связанные с объектом недвижимости, которые необходимо произвести только один раз в несколько лет, а также расходы, величина которых сильно изменяется с течением времени. Например: замена ковровых покрытий, лифтов, охранной сигнализации, благоустройство пешеходных дорожек, подъездов к зданию, расходы по замене элементов строения со сроком службы меньше срока его экономической жизни, в частности, кровли и труб.

Пример расчета чистого операционного дохода представлен в табл. 2.4. Величину чистого операционного дохода, определенную путем вычитания из действительного валового дохода рассчитанных расходов, в дальнейшем преобразуют в стоимость недвижимости на дату оценки. Таблица 2.4 Расчет чистого операционного дохода от объекта недвижимости

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 1140; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.222.87.144 (0.012 с.) |