Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Прогнозирование денежных потоков от реверсииСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Доходы, которые предполагается получить за пределами горизонта планирования, учитываются как поступления от перепродажи объекта (реверсии) в последнем году периода планирования. Основные способы прогнозирования денежного потока от реверсии: - назначение будущей цены продажи на основе предположений об изменении стоимости объекта за период владения, изменении за этот период состояния рынка недвижимости вообще и рынка подобных объектов в частности; - капитализация дохода за год, следующий за годом окончания инвестиционного проекта:

где Vn - поступления от перепродажи объекта в п году; DATSFn – дисконтированный денежный поток после налогообложения в п году; R0 – общая ставка капитализации. В случае снижения стоимости имущества необходимо учитывать возврат капитала. Если потоки дохода от объекта регулярно изменяются, необходимо применять корректирующий коэффициент для ставки капитализации (п. 3.3.2).

МЕТОДЫ ОПРЕДЕЛЕНИЯ СТАВКИ ДИСКОНТИРОВАНИЯ Метод дисконтирования денежных потоков основан на превращении в текущую стоимость будущих произвольно изменяющихся доходов от владения недвижимостью с использованием ставок дисконтирования, отражающих состояние и ожидания рынка. Ставка дисконтирования – норма сложного процента, применяемая при пересчете стоимости денежных потоков на определенный момент времени. Выбор ставки дисконтирования основан на анализе доступных альтернативных вариантов инвестирования с сопоставимым уровнем риска (альтернативная стоимость капитала). Наиболее популярные методы определения ставки дисконтирования: метод суммирования, метод рыночного анализа, метод сравнения альтернативных инвестиций, метод инвестиционной группы. Метод суммирования. Метод основан на сопоставлении доходности и рисков доступных альтернативных инвестиций. Ставка дисконтирования рассчитывается в результате прибавления процентных составляющих (премий), отражающих дополнительные риски, присущие инвестиционному проекту, к ставке дохода на инвестиции, которые в сравнении с другими инвестиционными инструментами считаются безрисковыми. Риск – вероятность того, что фактические доходы от инвестиционных вложений будут меньше запланированных. Риск связан с тем, что направление вложения капитала отличается от надежного безопасного варианта. Инвестору необходимо учитывать, что вариант, позволяющий обеспечить большую доходность капиталовложений, характеризуется большей степенью риска. Возможность получения большей прибыли связана с большей вероятностью того, что ожидаемый доход не будет получен. Однако следует учитывать, что риск присущ любым вложениям капитала, даже самым надежным. Так, в августе 1998 г. в России были «заморожены» вложения в ГКО, которые до этого считались надежными и в соответствии с доходностью которых определялась безрисковая ставка. Наряду с подобными нестандартными ситуациями вложения может существенно обесценить инфляция.

Метод предполагает учет основных рисков, наиболее актуальных для инвестиций в недвижимость: – риск ликвидности объекта инвестиционных вложений; – риск инвестиционного менеджмента – вероятность того, что уровень инвестиционного управления может снизиться, а это приведет к уменьшению стоимости собственности; – риск рынка недвижимости – вероятность того, что изменение соотношения спроса и предложения может повлиять на уровень доходов от объекта; – риск рынка капитала – вероятность того, что изменение нормы прибыли и нормы процента приведет к изменению стоимости недвижимости; – риск инфляции – риск неожиданного изменения реальных доходов, степень этого риска для инвестиций в недвижимость невелика, так как при инфляции стоимость недвижимости и уровень арендных ставок имеют тенденцию к увеличению; – финансовый риск – учитывается в случае использования заемного финансирования, отражает возможность негативного изменения финансового левереджа; – законодательный риск – вероятность снижения стоимости недвижимости из-за возможного изменения законодательства; – экологический риск – отражает вероятность снижения доходов от недвижимости из-за появления неблагоприятных экологических факторов. Существенно влияют на ставку дисконтирования риска ликвидности и инвестиционного менеджмента. Рассмотрим их более подробно. Ликвидность – возможность быстрой продажи. Недвижимость обладает меньшей ликвидностью, чем другие товары, в частности ценные бумаги и акции, которые являются альтернативным направлением инвестирования. Основные причины низкой ликвидности недвижимости: рынок недвижимости локален, что сокращает возможное количество сделок; сделки с недвижимостью требуют привлечения значительных финансовых ресурсов, в том числе на совершение сделки, из-за ограниченности собственных, требуется привлечение заемных средств. К тому же соотношение спроса и предложения на различные типы недвижимости существенно варьируется. При необходимости срочной реализации цена сделки может быть существенно ниже рыночной.

Инвестиционный менеджмент – процесс управления инвестициями в недвижимость, направленный на сохранение вложенного капитала и получение требуемого дохода на капитал. Под управлением инвестициями понимается принятие решений относительно направления инвестирования, объема и источников капиталовложений, необходимости развития и реконструкции недвижимости. Инвестору следует учесть, что попытки получения большего дохода сопровождаются ростом затрат на инвестиционный менеджмент, что, в свою очередь, снижает норму прибыли от проекта. Пример расчета ставки дисконтирования методом суммирования:

Ставки риска определить сложно из-за отсутствия достаточной рыночной информации. Метод рыночного анализа. Метод основан на анализе рыночных данных, при наличии достаточной информации считается наиболее точным методом определения ставки дисконтирования, так как позволяет более точно учитывать мнение типичных продавцов и покупателей, риски, особенности местоположения, характеристики дохода. Мнение и предпочтение инвесторов учитываются посредством опроса или анализа реальных сделок. Ставка дисконтирования определяется как ставка конечной отдачи для сопоставимых объектов. Для выявления ставки конечной отдачи используется понятие внутренней нормы прибыли IRR – ставка дисконтирования, при которой текущая стоимость всех денежных поступлений за время развития инвестиционного проекта равна текущей стоимости инвестиций. Метод сравнения альтернативных инвестиций. В этом случае предполагается, что инвестиционные проекты с аналогичным уровнем риска должны иметь аналогичные ставки дисконтирования. Ставка дисконтирования проекта с аналогичной степенью риска называется альтернативной стоимостью капитала. Такую прибыль теряет инвестор, не вкладывая средства в проект с аналогичным риском. В качестве объекта сравнения для инвестиций в недвижимость выбирают норму процента по коммерческим кредитам с залоговым обеспечением, нормы прибыли по некоторым ценным бумагам. Степень риска для кредитора ниже, чем для инвестора собственного капитала, поэтому отдача инвестиций в недвижимость должна быть выше нормы процента по кредиту. Метод инвестиционной группы (объединения инвестиций). Метод основан на определении доли заемного и доли собственного капитала в общем объеме инвестиций и требуемых ставок дохода на каждый из этих компонентов.

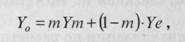

Ставка процента и ставка дохода соотносятся с долей заемных и собственных средств, вкладываемых в процессе финансирования инвестиционного проекта, общая ставка дисконтирования определяется с учетом финансовых составляющих как средневзвешенная величина:

где Y0 – общая ставка дисконтирования, Ym – ставка дисконтирования для заемных средств, Ye – для собственных средств. Метод применим, когда привлечение заемного капитала для инвестиций в недвижимость типично, известны среднерыночные условия кредитных соотношений и среднерыночные значения ставок отдачи на собственные средства инвесторов. Пример. Определить ставку дисконтирования, если в процессе финансирования инвестиционного проекта по развитию недвижимости 65% вложений составляют заемные средства, полученные у заемщика под 20 % годовых. При этом инвестор рассчитывает получить 25% прибыли на собственные средства. Расчет ставки дисконтирования методом инвестиционной группы

Y0= 0,60x0,20 + (1 - 0,60)х0,25 = 0,22.

Таким образом, ставка дисконтирования для проекта в целом составит 22 %.

|

||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 531; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.175.197 (0.011 с.) |