Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Финансовые аспекты рынка недвижимостиСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

ВВЕДЕНИЕ Современная российская экономика неотделима от функционирования рынка недвижимости, развитию которого способствует законодательно установленный свободный переход прав собственности на недвижимое имущество. Состояние рынка недвижимости влияет на экономику страны в целом, так как рынкам капитала, труда, товаров и услуг необходимы помещения, соответствующие выполняемой деятельности. Затраты на приобретение недвижимости, реализацию проектов по ее развитию и реконструкции высоки, часто требуется привлечение заемных средств, необходим обоснованный выбор приемлемых в каждой конкретной ситуации методов финансирования. Финансирование – это обеспечение необходимыми финансовыми ресурсами затрат на осуществление проектов, бюджетов и т.п. Под финансированием недвижимости в рамках настоящего учебного пособия понимается финансирование сделок купли-продажи и инвестиционных проектов по освоению, развитию и коммерческому использованию недвижимости. Учебное пособие направлено на получение знаний в сфере финансирования и оценки недвижимости студентами экономических специальностей. При изложении материала использована новейшая терминология, соответствующая действующим стандартам оценки. Чтобы облегчить восприятие обучающимися ранее изданной литературы по данной проблеме, приведены альтернативные термины, соответствующие рассматриваемым понятиям. Пособие состоит из пяти глав. В первой рассмотрена недвижимость как объект инвестиций, охарактеризованы участники и источники финансирования недвижимости, приведены краткие сведения о возникновении и развитии ипотечного кредитования. Вторая глава направлена на изучение приемов и методов оценки объектов недвижимости и включает учебный пример отчета об оценке. В третьей рассмотрены методы определения текущей стоимости инвестируемого капитала и элементы финансовой математики, необходимые для осуществления этого процесса. В четвертой, посвященной анализу вариантов инвестирования и финансирования недвижимости, рассмотрены критерии эффективности и методы анализа инвестиционных проектов, риски при финансировании недвижимости, оценка эффективности привлечения заемного капитала и принципы принятия решений о финансировании недвижимости. В заключительной главе разобраны основные этапы ипотечного кредитования и методы финансирования недвижимости. Автор надеется, что знания, приобретенные в результате изучения данного учебного пособия, окажутся полезными для теоретических исследований и практической деятельности в условиях развития рынка недвижимости в России.

ФИНАНСОВЫЕ АСПЕКТЫ РЫНКА НЕДВИЖИМОСТИ ОЦЕНКА ОБЪЕКТОВ НЕДВИЖИМОСТИ Все объекты недвижимости уникальны, поэтому при их использовании в качестве залога, при принятии решений о финансировании инвестиций в недвижимость требуется тщательный анализ финансовой, правовой, технической стороны каждого конкретного объекта. При этом необходимо определить стоимость объекта, который использован в качестве залогового обеспечения ипотечного кредита, и инвестиционный доход, который способен принести объект в будущем. Кредитору важно знать, на какую сумму от реализации или использования объекта залога он может рассчитывать, если ссуда не будет возвращена. Ссудополучатель заинтересован в правильном определении суммы займа, определяемой на основе стоимости объекта, используемого в качестве залогового обеспечения кредита. В случае залога объекта, приносящего доход, обе стороны кредитной сделки заинтересованы в оценке ожидаемого дохода, который, во-первых, является критерием для заемщика при принятии решения об инвестировании и, во-вторых, позволяет кредитору определить степень риска ипотечного кредита. При определении залоговой стоимости, принятии решений о финансировании и обосновании инвестиционных проектов необходим анализ рыночной стоимости недвижимости. Расчет инвестиционной стоимости объекта всегда сопровож-дается оценкой его рыночной стоимости. Оценка предмета ипотеки проводится в соответствии с Законом «Об оценочной деятельности в РФ» по соглашению залогодателя с залогодержателем. В данной главе кратко изложены основы оценки рыночной стоимости недвижимости.

ВИДЫ СТОИМОСТИ НЕДВИЖИМОСТИ Существуют четыре компонента стоимости (рис. 2.1). Спрос – количество данного товара или услуг, находящее на рынке платежеспособных покупателей. Самый большой потенциальный спрос – на рынке жилья. Полезность – способность имущества удовлетворять

Рис. 2.1. Компоненты стоимости

некоторые потребности человека. Полезность побуждает желание приобрести определенную вещь. Полезность жилья - комфортность проживания. Для инвестора, действующего на рынке недвижимости, наибольшей полезностью будет обладать земельный участок без ограничений на использование и застройку. Дефицитность – ограниченность предложения. Как правило, при увеличении предложения определенного товара цены на данный товар начинают падать, при уменьшении предложения – расти. Возможность отчуждаемости объектов – возможность передачи имущественных прав, что позволяет недвижимости переходить из рук в руки (от продавца к покупателю), т. е. быть товаром. Раньше на землю в России была единая государственная собственность, поэтому земля не считалась товаром. Таким образом, стоимость не является характеристикой, которая сама по себе присуща недвижимости: наличие стоимости зависит от желания людей, необходимо наличие покупательной способности, полезности и относительной дефицитности. Различным целям оценки недвижимости соответствует несколько видов стоимости. Если оценка недвижимого имущества производится в целях получения ссуды под залог недвижимой собственности, оценщику нужно иметь достоверную информацию о наиболее вероятной цене продажи этой собственности, которая должна покрыть убытки кредитора в случае, если заемщик не вернет долг. При оценке объектов, подлежащих ре- конструкции, как правило, выбирается инвестиционная стоимость, рассчитываемая для конкретного инвестора. Самым распространенным видом стоимости является рыночная стоимость, которая отражает взаимодействие продавцов, покупателей и инвесторов на рынке недвижимости. Рыночная стоимость объекта оценки – наиболее вероятная цена, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства. Для определения рыночной стоимости нельзя принять цены продаж аналогичных объектов без проведения дополнительного анализа, так как цена сделки не характеризует мотивы продавца и покупателя, отсутствие или наличие каких-либо внешних воздействий. Рыночная стоимость недвижимости может быть определена только при наличии следующих условий равновесной сделки: – рынок является конкурентным и предоставляет достаточный выбор имущества для взаимодействия большого числа покупателей и продавцов; – покупатель и продавец свободны, независимы друг от друга, хорошо информированы о предмете сделки и действуют только в целях максимального удовлетворения собственных интересов - увеличить доход или полнее удовлетворить потребности; – срок экспозиции объекта оценки (период времени, начиная с даты представления на от- крытый рынок объекта оценки до даты совершения сделки с ним) достаточен для обеспечения его доступности всем потенциальным покупателям; – оплата сделки производится деньгами или денежным эквивалентом, при этом покупатель и продавец используют типичные финансовые условия, принятые на рынке. Цена – денежная сумма, предлагаемая или уплаченная за объект оценки или его аналог в конкретной ситуации. В случае отсутствия тех или иных типичных условий сделки, цена продажи конкретного объекта может отличаться от типичной цены для данного рынка, т. е. от рыночной стоимости аналогов рассматриваемого объекта. Следовательно, рыночная стоимость недвижимости – это ожидаемая цена при определенных условиях, а цена продажи – это сумма, которую в конкретной ситуации покупатель согласился заплатить, а продавец – принять за объект недвижимости. Концепция рыночной стоимости основывается на наличии для типичного покупатель выбора альтернативных объектов на рынке недвижимости. Рыночная стоимость является объективной, независимой от желания отдельных участников рынка недвижимости. Рассмотрим виды стоимости, отличные от рыночной. Стоимость объекта оценки с ограниченным рынком – стоимость объекта, продажа которого на открытом рынке невозможна или требует дополнительных затрат по сравнению с затратами, необходимыми для продажи свободно обращающихся на рынке товаров. Стоимость воспроизводства объекта оценки – сумма затрат в рыночных ценах, существующих на дату проведения оценки, на создание объекта, идентичного объекту оценки, с применением идентичных материалов и технологий. Под датой оценки понимается дата, по состоянию на которую производится оценка имущества. Стоимость замещения объекта оценки – сумма затрат на создание объекта, аналогичного объекту оценки, существующих на дату проведения оценки рыночных цен. Рассчитывается на основе учета затрат на возведение объекта аналогичной полезности с учетом существующих на дату оценки цен и требований к аналогичным объектам (дизайн, материалы и т.п.). Стоимость объекта оценки при существующем использовании – стоимость объекта оценки, которая определяется исходя из существующих условий и цели его использования. Расчет основан на предположении продолжений формы функционирования объекта и возможности его продажи на рынке. Инвестиционная стоимость объекта оценки – стоимость объекта оценки, определяемая исходя из его доходности для конкретного лица при заданных инвестиционных целях. Типичный инвестор, вкладывая в недвижимость, стремится получить наряду с возвратом вложенного капитала еще прибыль на вложенный капитал. Недвижимое имущество – инструмент для генерирования потоков дохода. И в качестве инвестиционной стоимости выступает стоимость капитальных вложений для конкретного инвестора с учетом его требований к инвестициям. Это не обезличенная и отражающая наиболее вероятное поведение на рынке, а субъективная величина, определяемая для конкретного инвестора. Инвестиционная стоимость является наивысшей ценой, которую может заплатить инвестор за объект недвижимости, учитывая ожидаемую доходность (полезность, удобства) данного инвестиционного проекта. Инвестиционная и рыночная стоимости совпадают только в случае, когда ожидания конкретного инвестора являются типичными для данного рынка. Ликвидационная стоимость объекта оценки – стоимость объекта оценки в случае, если объект оценки должен быть отчужден в срок меньше обычного срока экспозиции аналогичных объектов. Обычно рассчитывается при вынужденной продаже объекта. Из-за ограничения сроков продажи, которых недостаточно для ознакомления с выставленным на рынок объектом всех потенциальных покупателей, ликвидационная стоимость может быть значительно ниже рыночной. Определяется, как правило, при ликвидации предприятия по решению собственника либо судебного органа. Представляет собой сумму денежных средств, которая фактически может быть получена в результате продажи активов предприятия независимо от их балансовой стоимости. Утилизационная стоимость объекта оценки – стоимость объекта оценки, равная рыночной стоимости материалов, которые он в себя включает, с учетом затрат на утилизацию объекта оценки. Стоимость объекта оценки для целей налогообложения – стоимость объекта оценки, определяемая для исчисления налоговой базы и рассчитываемая в соответствии с положениями нормативных правовых актов (в том числе инвентаризационная стоимость). Может базироваться на рыночной стоимости, на затратах на воспроизводство объекта либо рассчитывается по нормативной методике без привлечения специалистов-экспертов. Специальная стоимость объекта оценки – стоимость, для определения которой в договоре об оценке или нормативном правовом акте оговариваются условия, не включенные в понятие рыночной или иной стоимости, указанной в стандартах оценки, обязательных к применению субъектами оценочной деятельности. Можно выделить следующие виды стоимости. Стоимость действующего предприятия – стоимость единого имущественного комплекса, определяемая в соответствии с результатами функционирования сформировавшегося производства. При этом оценка стоимости отдельных объектов предприятия заключается в определении вклада, который вносят эти объекты в качестве составных компонентов действующего предприятия. Страховая стоимость – стоимость полного возмещения ущерба имуществу при наступлении страхового случая. Рассчитывается в соответствии с методиками, используемыми страховыми фирмами и государственными органами для расчета суммы, на которую могут быть застрахованы разрушаемые элементы объекта. Учитываются затраты на восстановление элементов объекта, подверженных риску уничтожения, разрушения. Страховая стоимость представляет собой максимальную сумму оценки собственности в целях страхования. Стоимость земельного участка не учитывается. Залоговая стоимость – стоимость недвижимого имущества, используемого в целях обеспечения кредита. Расчет основан на определении размера дохода, ожидаемого к получению в случае невозврата кредита. Недвижимость в данном случае является для кредитора гарантией возврата средств. Величина залоговой стоимости учитывается при определении размера выдаваемого кредита. Стоимость права аренды – единовременная плата за право пользования и распоряжения имуществом по договору аренды. Изменение стоимости недвижимости зависит от целого ряда факторов, которые можно разделить на объективные и субъективные. Объективные факторы характеризуют типичные для рынка ситуации и мотивы поведения участников сделки. Субъективные факторы связаны с поведением конкретного продавца, покупателя или посредника на стадии заключения сделки (например, осведомленность, давление чрезвычайных обстоятельств, наличие семейной или деловой связи и т. д.). Объективные факторы в основном являются экономическими. Под их воздействием формируется средний уровень цен сделок. Объективные факторы делятся на макроэкономические и микроэкономические. К макроэкономическим факторам, влияющим на стоимость недвижимости, относятся: налоги, пошлины, инфляция, курс доллара, уровни доходов и безработицы, степень развития экспортно-импортных операций и т. д. Микроэкономические факторы характеризуют объективные параметры конкретных сделок и связаны с описанием объекта оценки: – местоположение – фактор, в большинстве случаев наиболее существенно влияющий на стоимость недвижимости (учитываются уровни развития конкретного региона, города, района местоположения недвижимости и характер соседского окружения); – сейсмические факторы – особенно важны для сейсмоопасных районов, сейсмоустойчивость конструкции должна позволить выдержать любое землетрясение, возможное в данном регионе, или затраты для обеспечения сейсмозащиты учитываются в итоговой оценке стоимости; – экологические факторы – параметры окружающей среды, влияющие на эффективность и полезность объекта недвижимости (захламление территории объекта, тепловые, световые, шумовые, электромагнитные и радиационные параметры окружающей среды и т.п.). Существенно влияют на стоимость характеристики самого оцениваемого здания: – архитектурно-конструктивные и планировочные решения проекта – фактор, отражающий соответствие недвижимости климатическим условиям, функциональность планировки, привлекательность внешнего вида и т.д.; – наличие коммунальных услуг (газа, воды, электричества), в случае отсутствия которых при оценке рассчитываются расходы на подключение этих коммуникаций; - наличие машин, оборудования и прочих компонентов, не связанных с недвижимостью, но оцениваемых вместе со зданиями; -состояние здания (необходимость капитального ремонта учитывается покупателем при обсуждении суммы сделки; косметический ремонт существенно не влияет на стоимость недвижимости). Таким образом, множеству различных операций с недвижимостью соответствует несколько видов стоимости. В зависимости от потребностей участников рынка недвижимости, величина различных видов стоимости одного и того же объекта может существенно отличаться. Наиболее часто встречается оценка рыночной стоимости недвижимости. Задача. На земельном участке стоимостью 50 тыс. р. организацией построен склад. Затраты на строительство составили 450 тыс. р. Объект (склад + земельный участок) может быть продан на рынке за 700 тыс. р., при этом его гарантированная продажа в кратчайшие сроки возможна только за 70 % от этой величины. Какие виды стоимости можно определить на основе этой информации и какова их величина?

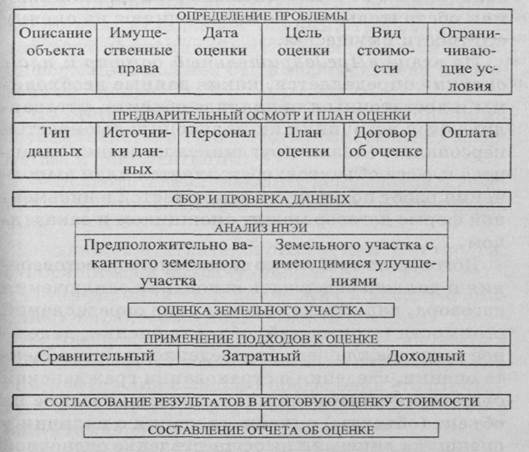

ПРОЦЕСС ОЦЕНКИ НЕДВИЖИМОСТИ Рынок недвижимости неотделим от инвестиционной сферы. Любой потенциальный инвестор (покупатель) желает максимизировать прибыль и защитить свои вложения, поэтому прежде, чем принять решение об инвестировании, рассмотрит все возможные объекты для инвестиций. Для инвестирования очень важна оценка недвижимости -определение стоимости недвижимости в соответствии с поставленной целью, процедурой оценки и требованиями этики оценщика. Оценка недвижимости бывает массовая и индивидуальная. Массовая оценка недвижимости – это оценка большого числа объектов недвижимости на конкретную дату с использованием стандартных методик и статистического анализа. При этом унифицируется процедура оценки большого числа объектов. При массовой оценке на заключительном этапе проверяется используемая для расчетов модель и контролируется качество получаемых результатов. При этом результаты, полученные с помощью модели массовой оценки, сравниваются с реальными ценами продаж и оцениваются отклонения уровня оценки по каждой группе аналогичных объектов. Индивидуальная оценка недвижимости – это оценка конкретного объекта на определенную дату. Она необходима для защиты результатов оценки в судах, для определения стоимости объектов специального назначения и т.п. Индивидуальная оценка проводится в несколько этапов, объединенных в понятие «процесс оценки», на заключительном этапе которого осуществляется согласование результатов, полученных с использованием различных подходов к оценке недвижимости. Массовая оценка – приближенная, а индивидуальная – точная, полученная в результате тщательного анализа реальных данных об аналогах объекта оценки. Далее в учебном пособии будут рассматриваться механизмы индивидуальной оценки недвижимости. Процесс оценки недвижимости состоит из этапов, выполняемых последовательно специалистом-оценщиком для определения ее стоимости (рис. 2.3). На этапе «Определение проблемы» осуществляется постановка задачи, которую необходимо решить: - объект оценки описывают на основе соответствующих юридических документов, подтверждающих права на недвижимость;

Рис. 2.3. Основные этапы процесса оценки недвижимости

- проводится установление имущественных прав, связанных с объектом; - устанавливается дата проведения оценки - календарная дата, по состоянию на которую определяется стоимость объекта оценки; - указываются цели оценки объекта; - устанавливается вид стоимости, который необходимо определить в соответствии с поставленной целью; - формулируются ограничивающие условия - заявления в отчете, описывающие препятствия или обстоятельства, которые влияют на оценку стоимости имущества. На этапе «Предварительный осмотр и план оценки» определяется, какие данные необходимы и достаточны для анализа объекта, устанавливаются источники их получения; выбирается персонал, специализирующийся на оценке заданного класса объектов; составляется план выполнения работ по оценке и заключается в письменной форме договор между оценщиком и заказчиком. Договор не требует нотариального удостоверения и должен содержать основания заключения договора, вид объекта оценки, вид определяемой стоимости (стоимостей) объекта оценки, денежное вознаграждение за проведение оценки объекта оценки, сведения о страховании гражданской ответственности оценщика, точное указание на объект (объекты) оценки, сведения о наличии у оценщика лицензии на осуществление оценочной деятельности и срока, на который данная лицензия выдана. Оценка объекта может проводиться оценщиком только при соблюдении требования к независимости оценщика, предусмотренного законодательством Российской Федерации об оценочной деятельности. Если это требование не соблюдается, оценщик обязан сообщить об этом заказчику и отказаться от заключения договора об оценке. При заключении договора оценщик обязан предоставлять заказчику информацию о требованиях законодательства Российской Федерации об оценочной деятельности: о порядке лицензирования оценочной деятельности, обязанностях оценщика, стандартах оценки, требованиях к договору об оценке. Факт предоставления такой информации должен быть зафиксирован в договоре об оценке. На этапе «Сбор и проверка данных» оценщик осуществляет сбор и обработку следующей информации и документации: - правоустанавливающих документов, сведений об обременении объекта оценки правами иных лиц; - данных бухгалтерского учета и отчетности, относящихся к объекту оценки; - информации о технических и эксплуатационных характеристиках объекта оценки; - информации, необходимой для установления количественных и качественных характеристик объекта оценки с целью определения его стоимости, а также другой информации, связанной с объектом оценки. Оценщик определяет и анализирует рынок, к которому относится объект оценки, его историю, текущую конъюнктуру и тенденции, а также аналоги объекта оценки и обосновывает их выбор. Данные, которые собирает и анализирует оценщик, можно разделить на общие и специальные. Общие данные включают информацию об экономических, социальных, государственно-правовых, экологических факторах, значительно влияющих на стоимость объекта оценки. К специальным данным относится информация об оцениваемой недвижимости и ее аналогах: сведения о правах на объект, определение соответствия способа использования существующему законодательству, характеристику самого строения и земельного участка, на котором он расположен. На следующем этапе процесса оценки проводится анализ наилучшего и наиболее эффективного использования как уже застроенного, так и предположительного вакантного земельного участка. С учетом проведенного анализа определяется его стоимость. Этап «Применение подходов к оценке» включает определение стоимости объекта традиционными подходами к оценке. Оценщик при проведении оценки обязан использовать (или обосновать отказ от использования) затратный, сравнительный и доходный подходы к оценке, самостоятельно определяя конкретные оценочные методы в рамках каждого из подходов к оценке. Под методом оценки понимают способ расчета стоимости оцениваемого объекта в рамках одного из подходов к оценке. Затем проводится согласование полученных результатов. «Согласование результата оценки» – это получение итоговой оценки имущества на основании результатов применения различных подходов к оценке. Как правило, один из подходов считается базовым, два других необходимы для корректировки получаемых результатов. При этом учитывается значимость и применимость каждого подхода в конкретной ситуации. Из-за неразвитости рынка, специфичности объекта или недостаточности доступной информации некоторые из подходов в конкретной ситуации невозможно применить. Затем с учетом всех значимых параметров на базе экспертного мнения оценщика устанавливается итоговая величина стоимости объекта. Эта величина должна быть выражена в рублях в виде единой величины, если в договоре об оценке не предусмотрено иное. Итоговая величина стоимости объекта оценки, указанная в отчете об оценке, составленном в порядке и на основании требований, установленных Федеральным законом «Об оценочной деятельности в Российской Федерации», стандартами оценки и нормативными актами по оценочной деятельности уполномоченного органа по контролю за осуществлением оценочной деятельности в Российской Федерации, может быть признана рекомендуемой для целей совершения сделки с объектом оценки, если с даты составления отчета об оценке до даты совершения сделки с объектом оценки или даты представления публичной оферты прошло не более 6 месяцев. На заключительном этапе выполняется составление отчета об оценке - документа, содержащего обоснование мнения оценщика о стоимости имущества. При составлении отчета об оценке оценщик обязан использовать информацию, обеспечивающую достоверность отчета об оценке как документа, содержащего сведения доказательственного значения. Итак, проведение оценки включает в себя несколько этапов, на которых должно быть осуществлено заключение с заказчиком договора об оценке, а именно: - установление количественных и качественных характеристик объекта оценки; - анализ рынка, к которому относится объект оценки; - выбор метода или методов оценки в рамках каждого из подходов к оценке и осуществление необходимых расчетов; - обобщение результатов, полученных в рамках каждого из подходов к оценке, и определение итоговой величины стоимости объекта оценки; - составление и передача заказчику отчета об оценке. При решении вопроса о целесообразности финансирования инвестиций в недвижимость наиболее значимыми считаются результаты, полученные на основе применения доходного подхода.

ПРЕИМУЩЕСТВА и НЕДОСТАТКИ СРАВНИТЕЛЬНОГО ПОДХОДА Наиболее надежные результаты на основе использования сравнительного подхода получают при оценке небольших коммерческих объектов и объектов недвижимости, которые часто покупаются-продаются и не используются для получения дохода. Основные условия применения сравнительного подхода: - объект не должен быть уникальным, необходимо наличие сопоставимых аналогов, в том числе по времени сделок в целях уменьшения влияния рыночных изменений на результат оценки; - информация должна быть исчерпывающей, включающей условия совершения сделок; - факторы, влияющие на стоимость сравниваемых аналогов оцениваемой недвижимости, должны быть сопоставимы. Чем более похожи объекты сравнения и чем больше их используется для анализа, тем более точным будет получаемый результат оценки. Следовательно, подход наиболее надежен при оценке жилья, так как рынок жилья – наиболее развитый сегмент рынка недвижимости и имеется достаточное количество сопоставимых продаж объектов (квартир). К тому же этот рынок насыщен информацией: периодическая печать, телевизионная информация и собственные базы данных риэлтерских фирм. Преимущества сравнительного подхода: - позволяет отразить мнение типичных продавцов и покупателей в итоговой оценке; -в ценах продаж отражается изменение финансовых условий и инфляция; - статистически обоснован; -позволяет вносить корректировки на отличия сравниваемых объектов; - при наличии достаточного количества данных для анализа достаточно прост в применении и дает надежные результаты. Однако существует ряд проблем, связанных с применением этого подхода (табл. 2.1). Таблица 2.1 Основные проблемы, связанные с применением сравнительного подхода

Исходя из данных табл. 2.1 можно сделать следующие выводы. Определение стоимости недвижимости сравнительным подходом основано на анализе рыночных данных о продажах аналогичных объектов, в которые вносятся соответствующие корректировки, сглаживающие существующие различия между сравниваемыми объектами. Рыночные данные используются во всех трех базовых подходах к оценке недвижимости, но точность результата оценки наиболее зависима от рыночных данных при расчетах на основе сравнительного подхода. Данные, на которых базируется оценка, могут быть неточны, поскольку информация по продажам конфиденциальна. Для правильной оценки необходим большой объем информации и логический анализ скорректированных данных.

Задача 1. Используя парный анализ продаж, определите стоимость квартиры. Данные о сопоставимых продажах:

Задача 2. Определите стоимость не имеющего улучшений земельного участка размером 15 соток, расположенного на ул. Солнечная, если известна следующая информация об аналогичных участках:

Имеется также следующая информация: стоимость земли на ул. Солнечной выше в среднем на 5%, чем на ул. Ударной, и ниже на 20%, чем на ул. Горной; рыночная стоимость автомобиля марки «А» 1979 г. выпуска 25 тыс. р.; стоимость комнаты 125 тыс. р.; затраты на возведение фундамента 10x10 м = 9 тыс. р.

ЗАТРАТНЫЙ ПОДХОД ПРЕИМУЩЕСТВА и НЕДОСТАТКИ ЗАТРАТНОГО ПОДХОДА Затратный подход наиболее надежен при оценке новых объектов, готовых для более эффективного использования. Оценка на основе затратного подхода является целесообразной и (или) единственно возможной в следующих случаях: – анализ наилучшего и наиболее эффективного земельного участка. Так, при выборе строительства домов разной этажности возможна ситуация: мало этажей – мало дохода от арендаторов – малые затраты на строительство, много этажей – недозагрузка – большие эксплуатационные расходы и необходимо определить этажность дома, доход от которого позволит получить типичную норму прибыли и компенсировать затраты на строительство; – технико-экономический анализ нового строительства и улучшений, позволяющий обосновать целесообразность конкретного строительства или реконструкции; – оценка общественно-государственных и специальных объектов, так как они не предназначены для получения дохода и низка вероятность найти данные об аналогичных продажах; – оценка объектов на малоактивных рынках, например, уникальные объекты продаются редко или не продаются вообще, единственный способ оценки объекта – на основе затрат; – оценка для целей страхования и налогообложения, так как, например, для страхования требуется разделение земли и зданий, сооружений, т. е. объектов, подлежащих и не подлежащих страхованию. Основные недостатки затратного подхода: 1. Затраты не всегда эквивалентны рыночной стоимости. 2. Попытки достижения более точного результата оценки сопровождаются быстрым ростом затрат труда. 3. Несоответствие затрат на приобретение оцениваемого объекта недвижимости затратам на новое строительство точно такого же, так как в процессе оценки из стоимости строительства вычитается накопленный износ. 4. Проблематичность расчета стоимости воспроизводства старых строений. 5. Отдельная оценка земельного участка от строений. Однако такое разделение на практике невозможно либо связано со значительными затратами. 6. Проблематичность оценки земельных участков в России. 7. Сложность определения величины накопленного износа старых зданий и сооружений, так как в большинстве случаев суждение о степени износа основывается на экспертном мнении оценщика, и точность результатов во многом зависит от его квалификации и опыта. Итак, исходя из особенно

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 587; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.117.77 (0.014 с.) |