Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Критерии эффективности инвестиционных проектовСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

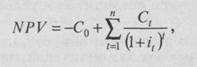

При анализе инвестиционных проектов анализируется инвестиционная стоимость собственности с учетом ее рыночной стоимости. Инвестиционный проект – программа по вложению средств с целью получения прибыли. Конечная цель реализации проекта – продажа улучшенного земельного участка, или получение дохода от использования улучшенного объекта. Ключевой характеристикой, которую можно применять для сравнения инвестиций на рынке недвижимости, является доходность. Если предполагается рост дохода и ликвидности, уменьшение операционных расходов и риска, то цена такой инвестиции, по сравнению с ценой в отсутствие каких-либо изменений, будет увеличиваться. Оценка эффективности инвестиций проводится с учетом следующей информации: – стоимость строительства, определяемая по аналогам, по удельным показателям с корректировками, по прогнозным и экспертным оценкам; – уточнение источников и условий финансирования; – анализ доходов от объекта, изменения рентабельности; – выбор периода инвестирования для проведения экономического обоснования (включает строительство, освоение, эксплуатацию); – прогнозирование изменения цен на составляющие дохода и затрат; – расчеты по выявлению резервов повышения экономической эффективности и надежности инвестиционного проекта. Продолжительность прогнозного периода, в пределах которого осуществляются расчеты по определению эффективности инвестиционного проекта, определяется с учетом продолжительности создания, эксплуатации и, если необходимо, ликвидации объекта, периода достижения заданных характеристик доходности, требований и предпочтений инвестора. Сопоставление инвестиционных проектов осуществляется путем применения определенных критериев эффективности, основными из которых являются чистая настоящая стоимость проекта, период окупаемости проекта, индекс прибыльности проекта, внутренняя норма прибыли проекта и ее модификации, средний доход на чистый капитал. Рассмотрим основные критерии эффективности инвестиционных проектов. Чистая настоящая стоимость – критерий, измеряющий превышение выгод от проекта над затратами с учетом текущей стоимости денег.

где NPV – чистая настоящая стоимость инвестиционного проекта; С0 – начальные инвестиции; Ct – денежный поток периода t; it – ставка дисконтирования для периода t. Положительное значение NPV означает, что денежные поступления от проекта превышают затраты на его реализацию. Этапы применения правила чистой текущей стоимости: – прогнозирование денежных потоков от проекта в течение всего ожидаемого срока владения, включая доход от перепродажи в конце этого срока; – определение альтернативной стоимости капитала на финансовом рынке; – определение текущей стоимости денежных потоков от проекта путем дисконтирования по норме, соответствующей альтернативной стоимости капитала, и вычитания суммы начальных инвестиций; – выбор проекта с максимальным значением NPV из нескольких вариантов. Чем больше NPV, тем больший доход получает инвестор от вложения капитала. Рассмотрим основные правила принятия инвестиционных решений. Правило 1. Проект следует инвестировать, если значение NPV положительное. Рассмотренный критерий эффективности (NPV) позволяет учесть изменение стоимости денег во времени, зависит только от прогнозируемого денежного потока и альтернативной стоимости капитала. Чистые настоящие стоимости нескольких инвестиционных проектов выражены в сегодняшних деньгах, что позволяет их корректно сопоставлять и складывать. Правило 2. Ставка дисконтирования, используемая при расчете NPV, определяется альтернативной стоимостью капитала, т.е. учитывается доходность проекта при вложении денег с равным риском. На практике доходность проекта может быть выше, чем проекта с альтернативным риском. Поэтому проект следует инвестировать, если норма отдачи выше альтернативной стоимости капитала. Рассмотренные правила принятия инвестиционных решений могут вступать в противоречие при наличии денежных потоков более чем в двух периодах. Период окупаемости – время, необходимое для того, чтобы сумма денежных потоков от проекта стала равна сумме начальных инвестиций. Этот измеритель работы инвестиций используется инвесторами, которые хотят узнать, когда произойдет полный возврат вложенного капитала. Недостаток: не учитываются платежи, следующие за периодом окупаемости.

Пример. Рассмотрим проекты А и В при альтернативной стоимости капитала, равной 20 %:

Срок окупаемости меньше у проекта В, у проектов А и С срок окупаемости одинаков. Оценка проектов с помощью NPV дает несколько другие результаты: в соответствии c NPV лучше инвестировать в проект С. Период окупаемости может быть рассчитан либо на основе денежных потоков до уплаты налогов, либо на основе денежных потоков после уплаты налогов, что должно быть указано при расчете. Если денежные потоки из рассмотренного выше примера С0,..., С3 - это дисконтированные потоки дохода, не требующие приведения к текущей стоимости денег, тогда

NPV(A) = -2000 + 1000 + 1000 + 1000= = 1000 тыс. р., NPV (В) = 0 тыс. р., NPV (С) = 4000 тыс. р.

Таким образом, дисконтирование улучшает показатели, но дисконтирует только на ограниченный период. Итак, окупаемость придает одинаковое значение всем денежным потокам в течение ограничительного периода и не учитывает все последующие платежи. Без дисконтирования в качестве критерия выбора инвестиционного проекта период окупаемости может быть использован только для сравнения проектов с подобными инвестиционными характеристиками. Индекс прибыльности – это отношение настоящей стоимости будущих выгод к начальным инвестициям:

Другое определение индекса прибыльности состоит в отношении текущей стоимости всех, положительных денежных потоков от проекта к текущей стоимости всех отрицательных денежных потоков. Инвестиционный проект следует принимать, если PI больше 1. По своей сути индекс прибыльности соответствует NPV. Индекс прибыльности не следует применять при выборе взаимно исключающих проектов. Внутренняя норма отдачи (IRR) – это норма дисконтирования, при которой настоящая стоимость возврата капитала равна начальным инвестициям, т.е. NPV = 0. Недостатки этого критерия менее очевидны, чем при сроке окупаемости. Определение IRR заключается в подборе подходящей нормы дисконтирования для денежных потоков. Для этого все положительные и отрицательные денежные потоки проекта анализируются для определения нормы дисконтирования, при которой их алгебраическая сумма равна нулю. Пример. Определить IRR для инвестиционного проекта, если начальные инвестиции = 4000, денежные потоки 1 года – 2000, 2 года – 4000. NPV = - 4000 + 2000/(1+ IRR) + + 4000/(1+ IRR) = 0. IRR = 0,28. То есть при дисконтировании по норме IRR значение NPV равно начальным инвестициям. Сравнивая IRR с альтернативной стоимостью капитала, можно определить, будет ли проект иметь положительное значение NPV: если альтернативная стоимость капитала меньше IRR, то NPV больше нуля. Проект можно инвестировать, если альтернативная стоимость капитала меньше IRR, При сопоставлении инвестиционных проектов более предпочтительными являются проекты с большим значением IRR. На практике внутреннюю норму отдачи довольно часто применяют как основной критерий инвестиций, однако этот критерий эффективности некорректен, если необходимо рассматривать разные нормы дисконтирования или если начальный денежный поток больше нуля.

Существуют методики, которые корректируют IRR для применения в той или иной ситуации. Например, модифицированная внутренняя норма отдачи (MIRR) позволяет применять IRR при наличии более чем одной смены знака денежных потоков проекта. Такой подход удобен в применении при поэтапном финансировании строительства. Расчет MIRR выполняется следующим образом: – дисконтированием определяется стоимость всех отрицательных денежных потоков на начало проекта, ставка дисконтирования рассчитывается в соответствии с доходностью инвестиций в ликвидные краткосрочные ценные бумаги; – рассчитывается внутренняя норма отдачи проекта, которая является модифицированной нормой отдачи. Средний доход на чистый капитал. Используется некоторыми инвесторами для принятия инвестиционных решений на основании бухгалтерской нормы прибыли. Бухгалтерская норма прибыли – отношение средней прогнозируемой прибыли проекта после вычета амортизации и налогов к средней бухгалтерской стоимости инвестиций. Полученное отношение сравнивается со средними показателями для фирмы или отрасли. Этот критерий эффективности инвестиционных проектов имеет серьезные недостатки: – не учитывается изменение стоимости денег во времени; - зависимость от системы бухгалтерского учета, применяемой конкретным инвестором. Для принятия решения инвестору рекомендуется анализировать несколько критериев эффективности, так как ни один из них не позволяет учесть все особенности каждой конкретной ситуации.

|

||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 617; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.139.240.219 (0.008 с.) |