Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Показники аналізу варіабельності прибуткуСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Продовження табл. 7.23

• Примітка. Операційний важіль впливає на нетто-результат експлуатації інвестицій (прибуток до виплати відсотків за кредит і по«датку). А фінансовий важіль — на суму чистого прибутку підприємства, рівень чистої рентабельності його власних коштів і величину чистого прибутку в розрахунку на кожну звичайну акцію. Чим більша сила впливу операційного важеля, тим більш чутливиїй нетто-результат експлуатації інвестицій до змін обсягу продажу та виручки від реалізації; чим вищий рівень ефекту фінансового важеля, тим більш чутливий прибуток на а_кцію до змін нетто-результату експлуатації інвестицій. Задача зниження сукупного ризику, пов'язаного з підприємством, зводиться до вибору одного з трьох варіантів: • високий рівень ефекту фінансового важелжя у поєднанні зі слабим впливом операційного важеля; • низький ефект фінансового важеля у псоєднанні з сильним операційним важелем; • помірність фінансового та операційного важелів — цього варіанту найважче досягти. У процесі прийняття господарського рішення економічна ефективність від його реалізації повинн:а бути скоригована на ступінь ризику його досягнення. Маючи це на меті, і проводять якісний та кількісний аналіз ризиків. У сучасних економічних умовах аналіз ризику безсумнівно відіграє визначальну роль у загальній системі аналізу господарської діяльності. д, висновки

Доцільність прийняття конкретного господарського рішення, що містить Певні ризики, може бути визначена проведенням кількісного та якісного аналізу цих ризиків. Якісний аналіз має на меті визначити чинники й зони ризику та провести ідентифікацію можливих ризиків. Виникнення кожного окремого виду ризику підприємницької діяльності зумовлюють специфічні чинники. У рамках діяльності певного суб'єкта господарювання може бути використана така класифікація зон ризику: безризикова зона, зона допустимого ризику, зона критичного ризику, зона катастрофічного ризику. Основними критеріями розмежування виступають: прибуток, виручка, власні кошти підприємства, втрати, коефіцієнт ризику. Кількісний аналіз ризику покликаний оцінити ступінь окремих ризиків і ризику певного виду діяльності в цілому. Ступінь ризику — ймовірність появи випадку втрат (імовірність реалізації ризику), а також розмір можливого збитку від нього. В оцінці підприємницького ризику необхідним є аналіз і прогнозування ймовірних утрат ресурсів — фінансових, матеріальних, соціальних, морально-психологічних, збутових, екологічних утрат, утрат часу. Залежно від виду підприємницької діяльності доцільно розрізняти втрати від здійснення виробничої, комерційної та фінансової діяльності. Підприємницький ризик може визначатися як в абсолютних, так й у відносних величинах. Крива ризику робить можливим: встановлення залежності ймовірності втрат від їх рівня; прийняття попередніх висновків про доцільність чи недоцільність здійснення ризикованих операцій; визначення ймовірності втрати коштів у межах певних інтервалів. Для кількісного визначення ступеня ризику на підприємстві в науковій та спеціальній літературі розглянуто безліч методів оцінювання, але найбільшого практичного застосування набули такі методи, як: статистичний, метод експертних оцінок, метод аналізу доцільності витрат, метод використання аналогів. У світовій практиці інвестиційного менеджменту використовуються різноманітні методи кількісної оцінки ризиків, але найпоширенішими серед них є: метод коригування норми дисконту; аналіз чутливості; метод сценаріїв; «дерево» рішень; імітаційне моделювання. Кількісна оцінка ризиків і факторів, що його зумовлюють, може бути здійснена на основі аналізу варіабельності прибутку.

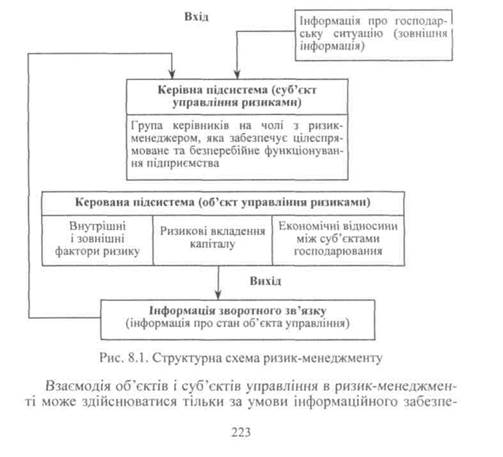

основи РИЗИК-МЕНЕДЖМЕНТУ 8.1. Особливості управління ризиками господарської діяльності Беззаперечною умовою ефективної діяльності суб'єкта господарювання повинно стати формування системи ризик-менедж-менту на підприємстві. У зарубіжних країнах менеджмент ризиків господарювання вже давно став невід'ємною складовою системи управління підприємством в цілому. Адже ґрунтовний аналіз, проведення ідентифікації, оцінки та подальшого коригування ступеня ризику необхідні для: прийняття стратегічних, інноваційних, інвестиційних рішень; прогнозування кон'юнктури ринку, маркетингових досліджень; проведення кредитної політики; формування та оптимізації діагностики портфеля цінних паперів. Оскільки ризик є економічною категорією, на його ступінь можна впливати через формування та реалізацію стратегії, використання певних засобів, принципів, тобто через створення своєрідного механізму управління ризиками — рюик-менеджменту. Аналіз наукових праць з проблем управління ризиками дає можливість виділити найпоширеніші трактування даного явища: > спеціальна сфера діяльності підприємства [28]; > багатоступінчастий процес, який включає розробку загальної філософії управління ризиками на підприємстві, їх виявлення, аналіз, оцінку і має на меті зменшення та нейтралізацію негативних наслідків [8; 55]; > розробка та реалізація різноманітних методів, рекомендацій, заходів, що дають можливість спрогнозувати появу ризику й зменшити його ступінь [21]; > процес впливу на суб'єкт господарської діяльності, що забезпечує: максимально широкий діапазон охоплення можливих ризиків, їх обґрунтоване прийняття, зведення ступеня впливу ризиків на суб'єкт до мінімуму, розробку стратегії поведінки цього суб'єкта у випадку реалізації конкретних видів ризиків [46]; > сукупність трьох складових: цілепокладання (вибір цілей), ризик-маркетинг (вибір інструментів управління ризиками), ри- зик-менеджмент (підтримання балансу в трикутнику «люди—цілі—ресурси» в процесі досягнення поставлених цілей з використанням вибраних інструментів) [13]. Найбільш повне визначення сутності ризик-менеджменту наведено Д. А. Штефаничем, який вважає, що управління ризиками — це сукупність дій економічного, організаційного, технічного характеру, спрямованих на встановлення видів, факторів, джерел ризику, оцінку величини, розробку й реалізацію заходів щодо зменшення його рівня та запобігання можливим негативним наслідкам [46]. Відповідно до сучасної концепції управління ризиками ризик-менеджмент можна розглядати як систему чи як процес. Як система управління ризик-менеджмент включає в себе: об'єкти управління — керовану підсистему; суб'єкти управління — керівну підсистему.

чення (наявності статистичних, інформаційних, комерційних даних). Адже процес управління, незалежно від його змісту, завжди передбачає отримання, передачу, а використання конкретної інформації. Будь-яке господарське рішення приймається в умовах, коли результати не визначені, а інформація обмежена. Вартість повної інформації розраховується як різниця між очікуваною вартістю будь-якого заходу, коли наявна повна інформація, та очікуваною вартістю, коли інформація неповна. Інформаційне забезпечення можна вважати найважливішим елементом у структурі управління ризиком, від достовірності та якості якої залежить величина підприємницького ризику, прийняття правильних господарських рішень. Як на об'єкт, так і на суб'єкт системи управління господарськими ризиками покладено виконання конкретних функцій. Функціями керівної підсистеми є організація: • вирішення питань, пов'язаних з ризиком, ризиковими вкладеннями капіталу; • робіт зі зниження ступеня ризику; • процесу страхування ризику; економічних відносин і зв'язків між суб'єктами господарювання. Функції керованої підсистеми полягають у: • прогнозуванні (розробка на перспективу змін фінансово-економічного стану об'єкта та його частин); • організації (об'єднання людей, що займаються управлінням ризиками, на основі певних правил та процедур: створення органів управління, побудова структури апарату управління, розробка норм та нормативів); • регулюванні (вплив на об'єкт управління, за допомогою якого досягається ситуація стійкості цього об'єкта у випадку виникнення відхилень від заданих параметрів); • координації (узгодженість роботи всіх ланок системи управління ризиком, апарата управління та спеціалістів); • стимулюванні (спонукання спеціалістів до зацікавленості в управлінні ризиками); • контролі (перевірка організації роботи з регулювання рівня ризику). В ідеалі для функціонування ризик-менеджменту повинен існувати орган управління ризиками з певними функціональними обов'язками та необхідними матеріальними, фінансовими, трудовими, інформаційними ресурсами. На підприємстві має бути створено спеціальний підрозділ — відділ (або) відділення управління ризиками на чолі з ризик-менеджером (на малих підприєм- ствах обов'язки ризик-менеджера може виконувати фінансовий менеджер). Більшість великих західних фірм мають у штаті спеціального менеджера з ризику, який поділяє відповідальність за ризиковані рішення з іншими менеджерами компанії (маркетолог, менеджер з персоналу, інженер з техніки безпеки). Він належить до перших помічників вищого керівництва. Ризик-мене-джер поряд з відповідними спеціалістами бере участь у прийнятті ризикових рішень (видача кредитів, вибір об'єкта інвестування) та шукає способи уникнення небажаних ризиків. Функціями менеджера з управління ризиками є: > прогнозування стану розвитку об'єкта управління на основі наявних тенденцій; > формування організаційної структури управління ризиком на підприємстві; > розробка основних положень та інструкцій ризик-менеджменту; > забезпечення узгодженості роботи всієї команди ризик-менедж-менту; > мотивація працівників усіх ланок управління ризиком; > контроль функціонування системи ризик-менеджменту та коригування відхилень від намічених результатів. Відділ з управління підприємницькими ризиками повинен займатися вирішенням практичних питань, пов'язаних із виявленням ризику, веденням статистичної та реєстраційної обробки інцидентів, розробкою та реалізацією заходів з підвищення безпеки підприємства, здійсненням страхової діяльності, укладанням угод зі страхування та перестрахування. Загалом ідеологічне завдання ризик-менеджера та його підрозділів — розробка стратегії і принципів управління ризиками на підприємстві, які мають бути викладені у внутрішніх нормативних документах. Як процес управління ризик-менеджмент передбачає розробку стратегічних і тактичних рішень. Стратегія ризик-менеджменту — це загальний довгостроковий курс досягнення намічених цілей, в основу якого покладено прогнозування ризику та напрямів його зниження. Тактика пропонує конкретні методи та прийоми для вибору найбільш оптимального рішення та досягнення результатів у конкретних умовах. За оцінками дослідників, можна обирати такі види стратегій управління ризиками [33]: індуктивну — збір, систематизація, узагальнення фактів; дедуктивну — висування гіпотез та зіставлення їх із фактичними даними; позитивну — вивчення поточної ситуації; нормативну — формування суб'єктивних уявлень про майбутні події. Управління ризиками охоплює комплекс заходів, спрямованих на підвищення результативності господарської діяльності підприємства та мінімізацію (чи майже повне усунення) можливих утрат (збитків) у процесі здійснення тих або інших операцій. Узагальнення наукових поглядів та власні міркування дали змогу побудувати блок-схему процесу управління ризиками (рис. 8.2).

Рис. 8.2. Процес управління ризиками господарської діяльності на підприємстві На першому етапі ризик-менеджменту доцільним є оцінка господарської ситуації та виявлення всієї сукупності ризиків, їх джерел, об'єктів. Спочатку визначають найбільш імовірні й небезпечні ризики та поступово переходять до найменш імовірних, формуючи портфель ідентифікованих ризиків. Це дуже складний процес, де необхідні висока кваліфікація, добрі знання особливостей економічних, технологічних, технічних та організаційних процесів. Виявлення може здійснюватися через застосування комплексу формальних і неформальних підходів, методів, заснованих на використанні суб'єктивної чи об'єктивної інформації. Наявної інформації має бути достатньо для прийняття адекватних рішень на всіх етапах ризик-менеджменту. Аналіз рівня підприємницького ризику — найвідповідальніший і методично складний етап процесу управління, від якості проведення якого залежить ефективність ризик-менеджменту взагалі. Він передбачає кількісну та якісну оцінки ризику, методичні підходи до проведення яких описано в попередньому розділі. Оскільки управління ризиками є частиною практичного менеджменту, воно потребує постійного оцінювання та переоцінювання як власне допустимого рівня ризиків для даного підприємства, так і прийнятих рішень, у зв'язку з постійно мінливими внутрішніми та зовнішніми чинниками, що впливають на його діяльність. Після ідентифікації та оцінки ризику необхідно переходити до етапу регулювання ступеня ризику, який охоплює дві стадії: • вибір методів управління ризиком (з оцінюванням їх порівняльної ефективності на основі різноманітних критеріїв); • безпосередній вплив на ступінь ризиків через реалізацію дібраних методів оптимізації ризику. Протягом останнього десятиріччя змінилося розуміння ролі ризик-менеджменту в досягненні цілей організації. Тепер головна мета полягає не в усуненні ризику, а в превентивній видозміні ризикового профілю підприємства та приведенні його у відповідність із системою своїх цілей. На етапі оцінювання результатів та їх коригування відбувається визначення на основі системи показників результативності ступеня нейтралізації можливих утрат, економічності та доцільності заходів (співвідношення витрат на регулювання ступеня ризику до розміру можливих збитків), величини сукупного ризику господарської діяльності підприємства з урахуванням проведених заходів щодо його оптимізації. Прийняття та реалізація рішень про регулювання ступеня ризику вимагає також розробки та виконання процедур контролю за процесом ризик-менеджменту. Невід'ємним етапом роботи ризик-менеджменту повинна стати організація заходів щодо виконання наміченої програми дій з управління ризиками — визначення видів заходів, обсягів і дже- рел їх фінансування, конкретних виконавців та строків виконання. У процесі управління ризиками господарської діяльності повинен також здійснюватися контроль за ходом виконання дій з ризик-менеджменту. Обоє 'язковою умовою дієвої системи ризик-менеджменту є дотримання певних принципів, основні з яких такі: • усвідомлення прийняття ризиків; • особиста відповідальність кожного учасника ризик-менеджменту; колегіальність і демократизм у групі спеціалістів, що займаються проблемами ризику; • коректне формулювання мети управління ризиками та можливість впливу на ті характеристики ризиків, які сприяють досягненню мети; • об'єктивність, достовірність, повнота й надійність інформації; • охоплення управління ризиком усіх горизонтальних і вертикальних ієрархічних рівнів підприємства, органічний зв'язок усіх управлінських елементів підприємницького ризику (системний підхід); • незалежність управління окремими ризиками; • зіставленість рівня ризиків, що приймаються, з рівнем дохідності підприємства та його фінансовими можливостями; • мінімізація спектра можливих ризиків та ступінь їх впливу; • швидка реакція суб'єкта господарювання на внутрішні та зовнішні зміни, які виражаються в реалізації ризику; • врахування фактора часу в управлінні ризиками; • мінімізація витрат на організацію та здійснення ризик-менеджменту; • інноваційний підхід до управління ризиками. Має ризик-менеджмент і власну систему правил для прийняття рішень в умовах невизначеності: завжди треба думати про наслідки ризиків; позитивні рішення приймати лише за відсутності сумніву; не можна ризикувати значним заради незначного, більшим заради меншого; необхідно пам'ятати про наявність альтернативних рішень. Наведемо «короткі нотатки для ефективного визначення ризику та поводження з ним» [53]: • проведіть аналіз ризику; не забудьте порадитися зі всіма групами людей, що наражаються на визначений вами ризик; не покладайтеся на числові показники як такі, що відображають справжній стан справ; • розгляньте всі можливі підходи до менеджменту ризику; передусім шукайте засоби зменшити ризик, а вже потім — протистояти йому й надолужувати втрачене; • перевірте наявну систему безпеки, засоби управління, заходи протидії та відновлення; шукайте слабкі місця в наявному менеджменті ризику; • визначте нові й удосконалені стратегії менеджменту ризику, застосуйте з них лише вибрані; не забудьте перевірити, чи стратегії справді задіяно; • розкажіть про ваш менеджмент ризику посередникам організації; • створіть таке управління організацією, щоб було забезпечено постійний перегляд і оцінювання ризику, на який у даний момент наражається організація, та нагляд за перебігом менеджменту ризику. Таким чином, управління господарськими ризиками спрямовано на ідентифікацію, аналіз, регулювання всіх видів ризику підприємства, що мають місце в його операційній, фінансовій та стратегічній діяльності. Кінцевою метою ризик-менеджменту виступає цільова функція підприємництва, яка полягає в отриманні найбільшого прибутку за оптимального, прийнятного для суб'єкта господарювання, рівня ризику. 8.2. Напрями та методи регулювання ступеня ризику Вибір методів та інструментів регулювання ступеня підприємницького ризику є важливим етапом процесу управління. Систематизуючи наведені в економічній літературі підходи, визначимо основні напрями та методи регулювання ступеня ризику [19] (табл. 8.1). Коротко схарактеризуємо наведені в табл. 8.1 інструменти регулювання ризиків. Уникнення ризику є одним із найпоширеніших напрямів, який полягає в простому ухиленні від прийняття проектів, рішень, обтяжених надмірним ризиком, у відмові співпрацювати з ненадійними партнерами, постачальниками. Ухилення від ризику вважається найбільш радикальним і простим напрямом, але, застосовуючи його, підприємство не отримає прибутку, пов'язаного з ризикованістю діяльності. Дотримання політики ухилення від ризику доцільне, якщо: • ризики значні та небезпечні; • ухилення від одного виду ризику не тягне за собою виникнення інших ризиків, що характеризуються високим рівнем; • рівень ризику набагато вищий рівня можливої дохідності господарської операції; • втрати від прояву ризику надвисокі, і підприємство не в змозі їх відшкодувати. Таблиця 8.1 НАПРЯМИ ТА МЕТОДИ ВПЛИВУ НА СТУПІНЬ РИЗИКУ ГОСПОДАРЮВАННЯ

Але навіть в умовах відмови від розширення бізнесу (втримання прибутку без додаткових зусиль на досягнутому рівні) така стратегія не є оптимальною в довгостроковому та середньо-строковому періоді, оскільки завжди можливий непередбачений вплив екзогенних факторів. Компенсація ризику — це ще один напрям, який належить до превентивних засобів управління та характеризується трудомісткістю й численними аналітичними дослідженнями. До найбільш ефективних методів цієї групи відноситься використання в діяльності підприємства стратегічного планування, завдяки чому можна ліквідувати певну частину невизначеності, передбачити появу вузьких місць у виробничому циклі та завчасно ідентифікувати види ризиків, специфічних для даного підприємства. Прогнозування зовнішньої економічної ситуації охоплює: періодичну розробку сценаріїв розвитку та оцінку майбутнього стану середовища господарювання для підприємства; прогнозування поведінки можливих партнерів та дій конкурентів; зміни в секторах та сегментах ринку; прогнозування в межах регіону та всієї країни. Моніторинг соціально-економічного та правового середовища дає можливість отримати дані для визначення основних тенденцій у взаємовідносинах суб'єктів господарювання, виробити заходи для компенсації втрат від зміни правил ведення господарської діяльності, скоригувати тактичні та стратегічні рішення. Але застосування даного методу є можливим тільки за наявності комп'ютерних систем, нормативно-довідкової інформації; підключення до мереж комерційної інформації; проведення власних прогнозно-аналітичних досліджень. Активний цілеспрямований маркетинг дає можливість сформувати попит на продукцію підприємства, використовуючи різноманітні маркетингові методи та прийоми, а саме: сегментацію ринку, оцінку його ємності; організацію рекламної кампанії; аналіз поведінки конкурентів і визначення напрямів конкурентної боротьби; розробку політики управління витратами. Збереження ризику передбачає здійснення таких заходів: > відмову від будь-яких дій, спрямованих на компенсацію збитку (без фінансування); > створення спеціальних резервних фондів у натуральній або грошовій формі (фондів самострахування або фондів ризику) безпосередньо на підприємстві для оперативного подолання тимчасових ускладнень фінансово-комерційної діяльності, здійснення компенсації збитків за настання несприятливих кліматичних і погодних умов, покриття кредиторської заборгованості, витрат з ліквідації суб'єкта господарювання; > отримання кредитів і позик, державних дотацій для компенсації збитків та відновлення виробництва. Таким чином, за прийняття ризику основне завдання для підприємства — пошук необхідних ресурсів для покриття можливих утрат. Під час вибору кредитування підприємство може зіткнутися з недоступністю кредитів і високими процентними виплатами. Основною проблемою під час створення резервів на покриття не- передбачених втрат є оцінка можливих наслідків ризику. Для визначення останніх можуть бути використані викладені вище методи якісного та кількісного аналізу. Передача ризику має на меті передачу відповідальності за нього третім особам за збереження наявного рівня ризику. Даний напрям включає такі методи: страхування; передача ризиків через укладання договорів факторингу, поручительства; передача ризику через укладання біржових угод (хеджування). Страхування — передача ризику страховій компанії за певну плату. Страхування передбачає зобов'язання страхувальника щодо страхових виплат у розмірі повної або часткової компенсації втрат прибутків суб'єкта господарювання, на користь якого укладена угода, у разі виникнення за такими напрямами, як: зупинка виробництва чи скорочення його обсягів, банкрутство, невиконання договірних зобов'язань контрагентом, судові витрати. Сторона, що передає ризик (трансфер), і сторона, що його приймає (трансфері), зацікавлені у передачі (трансферті) ризику в тих випадках, коли: втрати, великі для трансфера, можуть бути незначні для сторони, що приймає ризик; трансфері може знати кращі варіанти та можливості скорочення втрат, ніж трансфер; трансфері може знаходитися в кращій позиції для скорочення втрат і контролю за господарським ризиком. У страхування є й обмеження: ціна страхування може не влаштовувати клієнта страхової компанії; застрахувати можна далеко не всі ризики. Ризики, придатні для страхування, мають відповідати таким характеристикам: ризик носить випадковий характер, він суб'єктивний, чистий, а не спекулятивний; поява страхового випадку — невідома, не пов'язана з діями страхувальника чи іншої зацікавленої особи; наслідки ризику — об'єктивно виміряні та мають грошове вираження; страхова подія не носить катастрофічного характеру, страховий захист не суперечить суспільним інтересам. Але ці критерії можуть змінюватися відповідно до потреб споживача страхових послуг. За кордоном, залежно від специфіки діяльності підприємства, страхують ризик не тільки прямої, але й непрямої шкоди, а саме: ризик помилки працівника підприємства, ризик шахрайства, ризик збитків від хвороби чи смерті керівника, провідного спеціаліста фірми, ризик розголосу комерційної таємниці. В Україні страхування подібних ризиків поки що не розвинене. Суб'єкт господарювання повинен добре орієнтуватися на страховому ринку, вибираючи найбільш відповідні для конкретної угоди умови страхування, про які домовляються в договорі страхування. Фінансування ризику, оскільки воно передбачає вкладення коштів, вимагає оцінки ефективності його застосування. Аналіз економічної ефективності страхування та самострахування за методом Хаустона відповідає на дуже цікаве для ОПР запитання: яка ціна за страхування варта того, щоб погодитися застрахувати свій ризик, а в якому випадку краще покластися на власні страхові фонди. Сутність методу Хаустона полягає в оцінці впливу різних способів управління ризиком на «вартість підприємства», що визначається через вартість його вільних активів (різницю між величиною всіх його активів і зобов'язань). Рішення щодо страхування чи самострахування ризику змінюють вартість підприємства, оскільки витрати на ці заходи зменшують кошти чи активи, котрі організація могла б скерувати на інвестиції та отримати прибуток. У розглянутій моделі передбачається, що обидва фінансових механізми однаковою мірою покривають розглянутий ризик, тобто забезпечують однаковий рівень компенсації майбутніх збитків. Під час страхування підприємство сплачує на початку фінансового періоду страхову премію та гарантує собі компенсацію збитків у майбутньому. Вартість підприємства наприкінці фінансового періоду у разі здійснення страхування виразимо такою формулою:

де Si — вартість підприємства в кінці фінансового періоду у разі страхування; S— вартість підприємства на початку фінансового періоду; Р — розмір страхової премії; г — середня рентабельність працюючих активів. За самострахування підприємство цілком зберігає власний ризик і формує спеціальний резервний фонд — фонд ризику. Вплив на величину власних активів повністю збереженого ризику можна оцінити такою формулою:

де SR — вартість підприємства в кінці фінансового періоду за цілком збереженого ризику; L — очікувані втрати від розглянутих ризиків (прямі збитки); F — величина резервного фонду ризику; /— середня рентабельність активів фонду ризику. Порівняння значень Si і Sr дає змогу судити про порівняльну економічну ефективність страхування та самострахування. Для більшої точності розрахунків необхідно враховувати дисконтування грошових потоків, тобто приведення їхньої вартості до даного моменту на підставі обраної процентної ставки, внаслідок розподілу збитків у часі, затримок у виплаті страхового відшкодування, пов'язаних з оформленням і висуненням претензій, і наявності інфляції. Отже, визначимо умову ефективності страхування на підприємстві для захисту від ризиків. Оскільки вартість підприємства в кінці фінансового періоду в разі страхування має бути вищою, цю умову можна записати так:

Підставляючи в нерівність (8.3) вирази (8.1) і (8.2) та зробивши деякі перетворення, отримаємо вираз:

де Р — страхова премія; /.середи — приведені середні очікувані збитки; F — розмір фонду ризику у випадку здійснення самострахування; г — середня прибутковість на працюючі активи; і — середня прибутковість на активи фонду ризику. З нерівності (8.4) можна визначити максимально припустимий розмір страхової премії, якщо зробити певні припущення про величини, що включаються в нього. Для коректності розрахунку у формулі (8.4) необхідно використовувати значення прогнозованих збитків /.середи, приведене до початку фінансового періоду. Реальні збитки розподілені по періоду спостереження, і ті з них, які відбулися раніше за часом, сильніше впливають на зміну вартості підприємства. У даному випадку для коригування величини /-середи можна знову ж застосувати стандартні процедури дисконтування фінансових потоків. Розмір фонду ризику визначається відповідно до суб'єктивного сприйняття ризику ОПР. Для оцінювання даного фактора в моделі послуговуються вже згадуваним раніше поняттям максимально прийнятного рівня збитку /-середи- Логічно було б встановити розмір фонду ризику рівним величині максимально прийнятного збитку:

Остаточний варіант умови економічної ефективності використання страхування для покриття ризиків підприємства виражається такою формулою:

"11 Л Нерівність (8.6) визначає максимально прийнятний для страхувальника розмір страхової премії, виходячи з внутрішніх властивостей страхованих ризиків, що описуються в моделі параметрами -^середи і Дпах' Ц' параметри можуть бути визначені на основі

|

|||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2017-02-08; просмотров: 477; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.48.226 (0.034 с.) |

Закінчення табл. 7.23

Закінчення табл. 7.23

(8.1)

(8.1) (8.2)

(8.2) (8.3)

(8.3) (8.4)

(8.4) (8.5)

(8.5) (8.6)

(8.6)