Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Обґрунтування інвестиційних та фінансових рішеньСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

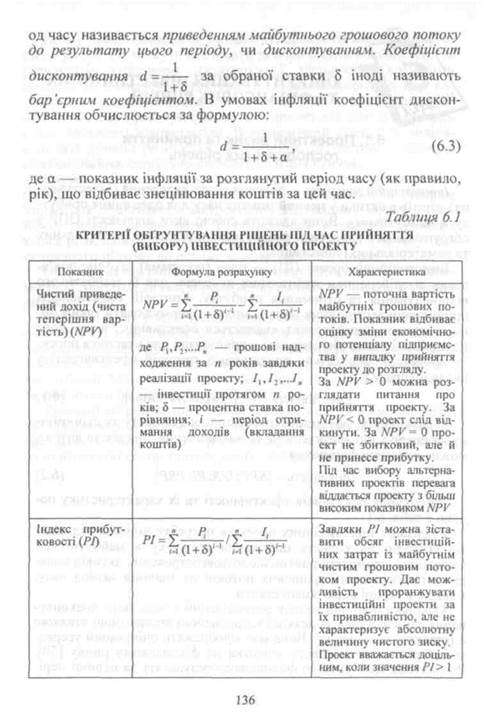

Інвестиційні рішення — рішення щодо вкладення (інвестування) коштів в активи у певний момент часу для одержання прибутку в майбутньому. Вони являють собою акти діяльності ОПР з обгрунтованого вкладення фінансових та реальних (матеріальних та нематеріальних) інвестицій. Інвестиційний проект (ІП) — план (програма) заходів, пов'язаних зі здійсненням капітальних вкладень для їх майбутнього відшкодування та отримання прибутку. Критерій ефективності прийняття інвестиційних рішень можна сформулювати таким чином: інвестиційний проект вважається ефективним, якщо його дохідність і ризик збалансовані в прийнятній для учасника проекту пропорції. Формально представимо критерій ефективності у вигляді виразу [25]: Ефективність ІП = {Дохідність; Ризик}. (6.1) У свою чергу, дохідність інвестиційного проекту як економічну категорію, що характеризує співвідношення доходів та витрат, можна виразити формулою: Дохідність = {NPV; IRR; РІ; РВР). (6.2) Розрахунок показників ефективності та їх характеристику подано в табл. 6.1. Реалізація інвестиційних проектів потребує відмови від коштів сьогодні на користь одержання прибутку в майбутньому. Складність прийняття рішень щодо довгострокових активів полягає в прогнозуванні грошових потоків на значний період часу, а також в оцінці відсоткової ставки. Оскільки приплив коштів розподілений у часі, його дисконтування здійснюється за деякою усередненою процентною ставкою 5 (ставкою порівняння). Вона має відображати очікуваний усереднений рівень позичкового відсотка на фінансовому ринку [ЗО]. Розрахунок майбутнього фінансового результату за певний пері-

Критерій NPV з урахуванням ризику може бути визначений через [24]: • розрахунок еквівалентного грошового потоку; • коригування ставки дисконтування за фактором ризику. Щодо розрахунку еквівалентного гарантованого грошового потоку, то NPV визначається за ставкою дисконтування з безризи-ковою прибутковістю:

де Х0 =С0; Xt(t = \,...,T) — очікуване значення чистого грошового потоку; а — коефіцієнт еквівалентності за нейтрального відношення до ризику а = 1. Метод урахування ризику через збільшення ставки дисконтування найпоширеніший у разі прийняття інвестиційних і фінансових рішень.

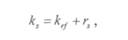

Оскільки ризик в інвестиційному процесі виявляється у вигляді ймовірного зменшення реальної віддачі від капіталу, порівняно з очікуваною, то можливим методом обліку ризику є додавання премії до процентної ставки, що характеризує дохідність за безризиковими вкладеннями (наприклад, у державні короткострокові цінні папери) [26]. Таким чином, необхідна для інвестора норма прибутковості від реалізації проекту визначається за формулою:

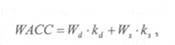

де krf — безризикова норма дохідності; г, — премія за ризик. Чим вища ризикованість проекту, тим вищою має бути ризи-кова премія та, відповідно, дохідність. Найбільш використовуваний у практиці закордонних фірм метод обгрунтування ставки дисконтування — це визначення середньозваженої ціни капіталу підприємства {Weighted Average Cost of Capital — WACC). Вартість капіталу для фінансування проекту — це середньозважена величина вартості за кожним джерелом фінансування. Як правило, виділяють чотири типи джерел фінансування: позика банків; вкладення інвесторів у пільгові акції; вкладення інвесторів у звичайні акції; реінвестування прибутку. Виходячи з цього середньозважену вартість капіталу можна обчислити за формулою:

де Wd,Wp,Ws,We — частка відповідного джерела в загальному об-" сязі інвестицій; kd — відсотки за кредит; кр — необхідна дохідність пільгових акцій; ks — необхідна дохідність звичайних акцій; ке — необхідна дохідність за альтернативними інвестиціями. Коефіцієнти необхідної доходності включають безризикову ставку та премію за ризик, які визначаються: загальноекономічними умовами, станом ринку, інвестиційними та фінансовими рішеннями компанії; фінансовими потребами для інвестиційного проекту. Існує інша модель, завдяки якій можна більшою мірою врахувати ризик в обґрунтуванні ставки дисконтування. Це модель визначення ціни капітальних активів (Capital Asset Pricing Model — САРМ). Основний принцип САРМ застосовується в інвестиційному аналізі, оскільки дана модель являє собою метод оцінювання, ско-ригованого на фактор ризику вартості капіталу фірми, необхідної для реалізації проекту. Відповідно до моделі CAPMочікувана норма прибутковості акції компанії (ціна акціонерного капіталу) розраховується як сума вільної від ризику норми прибутковості та відповідної ризикової премії, що визначається ринком:

де fcr/ — безризикова ставка; кт — середньоринкова дохідність акцій; (35 — рівень систематичного ризику проекту. Коефіцієнт Р є оцінкою систематичного ринкового ризику. Чим вищий коефіцієнт, тим вищий і систематичний ризик. За акціями він коливається від 0,5 до 1,5. Коефіцієнт Р звичайної акції вказує, на скільки відсотків наближено зросте (знизиться) норма прибутку акції, якщо норма прибутку ринку зросте (знизиться) на 1 %. Тобто це означає, що коефіцієнт р певної акції показує, якою мірою норма прибутку акції реагує на зміни, котрі відбуваються на ринку в цілому. Коефіцієнт систематичного ризику j-го активу визначається за формулою: де R — загальноринковий середній рівень норми прибутку; Rt — норма прибутку j-ro капітального активу (акції); VRR — коваріа- ція величин; o2R — дисперсія загальноринкового середнього рівня норми прибутку [7]. Таким чином, завдяки описаній вище моделі можна врахувати тільки систематичний ризик, при цьому вважається, що несистематичний ризик усувається деверсификацією. Тому для недивер-сифікованих портфелів необхідно додатково враховувати несистематичний ризик. Традиційно середньозважена ціна капіталу підприємства може застосовуватися як ставка дисконтування під час проведення інвестиційних розрахунків у тому випадку, якщо розглянутий проект належить до того самого класу ризику, що і середній ризик наявних проектів. В іншому разі це може призвести до неправильних висновків в оцінці проекту. Якщо рівень ризику проекту відмінний від середнього ризику здійснюваних фірмою проектів, прийнятна ставка дисконтування може бути здобута на основі дослідження Р фірм, чия діяльність, а отже й ризик, аналогічні розглядуваному проекту. Найчастіше на практиці для визначення ставки дисконтування, що враховувала би ризик, застосовуються середні коефіцієнти р для галузі — об'єкта майбутніх інвестицій. Опціонний критерій прийняття рішень [24]. Опціон — право вибору способу, форми, обсягу, техніки виконання зобов'язання, наданого однією зі сторін в умовах договору (контракту). За допомогою цього критерію (в інтересах інвестора) враховують ряд допущень, котрі впливають на рекомендації з ПР. У разі використання критерію NPV передбачається, що інвестиції цілком обігові та не затримуються в часі. У реальній ситуації власники капіталу не займаються інвестуванням, поки прибутковість не перевищить вартість капіталу, і продовжують діяльність навіть за перевищення вартості капіталу над прибутковістю активів. Для обліку опціону (право інвестора) формулу NPV варто модифікувати: NPV = NPV^+NPVn^m, (6.8) де NPV^^NPV^^m — чистий дисконтований дохід за використання, відповідно, традиційного підходу і права відстрочки інвестування. Опціон витрат, пов'язаних із переносом терміну ПР, оцінюється, коли інвестиції необоротні, та діє альтернатива «зараз або в майбутньому». Завдяки цьому підходу можна розрахувати ціну активу, що дає право відкласти інвестиційне рішення. Це право визначається як різниця NPV3 урахуванням можливої відстрочки та NPV прийняття рішення сьогодні. У діяльності з розробки й обгрунтування інвестиційних рішень ОПР використовують методи: «мозкової атаки»; відображення ідей на папері (методи 635, Дельфі); творчої конфронтації (синектика); системного структурування (морфологічна матриця, «дерево рішень»); системного виділення проблем (прогресивне абстрагування, матриці гіпотез, «дерево проблем»).

Приклад 6.1 Компанія, що спеціалізується на виробництві м'ясних консервів, розглядає два інвестиційні проекти, кожен з яких передбачає виготовлення нових видів даної продукції. Дані про сподівані доходи цих інвестиційних проектів по роках показано в табл. 1. Таблищ 1 СПОДІВАНІ ДОХОДИ, тис. гри

Первісні вкладення капіталу в проекти складаються з двох частин: 85 % фінансується за рахунок позики банку з річною ставкою 12 %, решта — за рахунок інвесторів через передплату звичайних акцій. Загальна вартість капіталовкладень в 1-й рік — 120 тис. грн; рівень систематичного ризику проекту — 1,6; рівень систематичного ризику компанії до впровадження проекту — 1,1. Безризикова ставка доходу — 10 %, середньо-ринкова дохідність — 15 %. Необхідно: 1) розрахувати критерії оцінки проектів: чистий приведений дохід, строк окупності проекту й індекс прибутковості, враховуючи структуру капіталу та рівень ризику проектів; 2) оцінити, який із запропонованих проектів більш привабливий для впровадження; 3) визначити, як зміниться рівень

Розв 'язання Для розрахунку критеріїв оцінки проекту необхідно визначити середньозважену вартість капіталу, яка розраховується за формулою:

де kd — відсоткова ставка за кредит; ks — необхідна дохідність акцій; Wd,Ws — частка відповідного джерела в загальному обсязі інвестицій. За умовою ^ = 0,85; А* = 0,12; Ws=\ -0,85 = 0,15. Необхідна дохідність звичайних акцій розраховується за формулою:

де krf — безризикова ставка; кт — середньоринкова доходність акцій; $s — рівень систематичного ризику проекту.

Таким чином, необхідна дохідність акцій — 18 %. Звідси середньозважена вартість капіталу і, відповідно, дисконтна ставка становитимуть:

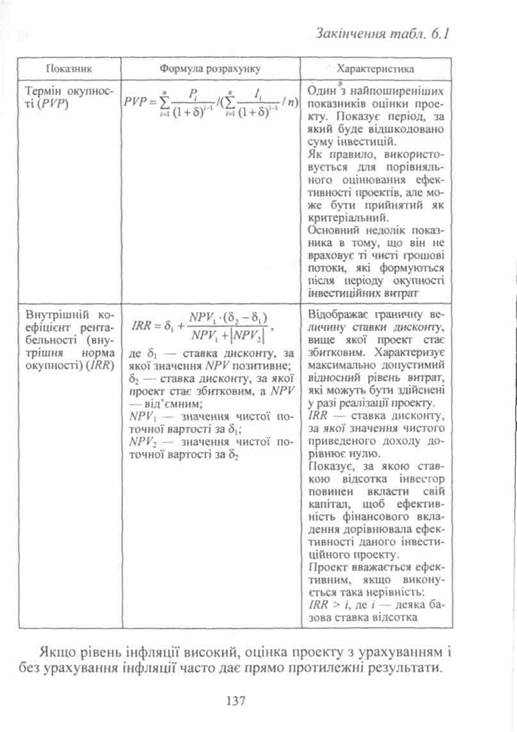

Визначимо показники ефективності проекту, використовуючи ставку дисконтування 12,9 %: • чисту теперішню вартість (NPV); • індекс рентабельності (ТІ); • термін окупності (РВР).

Результати розрахунків наведено в табл. 2. Таблиця 2

|

||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2017-02-08; просмотров: 685; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.18.202 (0.011 с.) |

6.1. Проектний ризик та прийняття господарських рішень

6.1. Проектний ризик та прийняття господарських рішень

(6.5)

(6.5) (6.6)

(6.6) (6.7)

(6.7)

систематичного ризику та сподіваної дохідності компанії після впровадження проекту, якщо керівництво компанії ЗО % власного капіталу вкладе в новий проект, а решту — в наявні проекти компанії.

систематичного ризику та сподіваної дохідності компанії після впровадження проекту, якщо керівництво компанії ЗО % власного капіталу вкладе в новий проект, а решту — в наявні проекти компанії. (1)

(1) (2)

(2)