Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Основы построения налоговой системы и организация налогообложенияСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте Налоговая система — это совокупность установленных в стране налогов и обязательных платежей налогового характера и механизма их взимания. Каквидно из определения, она несколько шире сферы налогообложения как механизма перераспределения доходов. В то же время с точки зрения налогоплательщиков какие-либо платежи в интересах государства, которые ведут к уменьшению их доходов, рассматриваются как налоги, в связи с чем подобная расширенная трактовка налоговой системы полностью оправдана. Параллельно с понятием «налоговая система» достаточно часто используется термин «система налогообложения». Иногда эти понятия употребляются как синонимы, что неправильно, поскольку налоговая система — это совокупность налогов, а налогообложение — это процесс установки и взимания налогов. То есть система налогообложения характеризуется ее элементами – плательщик, объект налогообложения, ставка и тому подобное — и механизмом подсчета и уплаты налогов. Налоговая система каждой страны отражает ее специфические условия. В мире нет государств с тождественными налоговыми системами. Однако это не означает, что создание налоговой системы и налоговая политика ведутся спонтанно, как кому пожелается. Есть определенные положения, которые определяют подход государства к этой сфере своей деятельности. Для того чтобы налоговая политика давала положительные результаты, необходимо научное обоснование основ налоговой системы. Формирование налоговой системы основывается на таких положениях: во-первых, системность, во-вторых, установка определяющей базы этой системы и, в-третьих, исходных принципов. Требование системности заключается в том, что все налоги должны быть взаимосвязанными между собой, органически дополнять друг друга, не вступать в противоречие с системой в целом и отдельными ее элементами. Системный подход означает, что должны реализовываться обе функции налогов. С фискальной точки зрения налоговая система должна обеспечить гарантированное и стабильное поступление доходов в бюджет. С регулирующей — обеспечивать государству возможность влияния на все стороны социально-экономического развития общества. Определяющей базой построения налоговой системы является объем расходов бюджета и целевых фондов. Налоги в государстве — не самоцель. С точки зрения организации ее финансовой деятельности они вторичны относительно расходов. В основе их установки лежит такая схема: Функции государства ––> Государственные расходы ––> Налоги Безусловно, следует учитывать возможное негативное влияние высоких налогов на общество и экономику, но и игнорировать интересы государства невозможно. Сбалансирование доходов бюджета с объемом государственных расходов является аксиомой финансовой науки. Отход от нее приводит к последствиям более тяжелым, чем высокий уровень налогообложения. Речь идет в первую очередь об инфляции, которая, в сущности, также является формой налогообложения, но скрытой. Особенность инфляции заключается в том, что это отложенные на завтра налоги, однако завтра придется платить значительно больше, чем сегодня. Важной составляющей построения и функционирования налоговой системы является установление ее исходных принципов. Они рассматриваются по трем направлениям: • принципы формирования налоговой системы; • принципы налогообложения; • принципы налоговой политики. Принципы формирования налоговой системы определяют фундаментальные доминанты относительно установления каждого налога отдельно и их совокупность. К ним относят: равнонапряженность в налогообложении, уравновешенность интересов государства и налогоплательщиков и целенаправленное применение налогов как финансовых инструментов регуляции пропорций социально-экономического развития. Равнонапряженность означает такое распределение налогового груза между субъектами налогообложения, который отражает все аспекты их деятельности: и доходы, которые характеризуют, в сущности, их взнос в создание ВВП (что они дают обществу), и потребление, что в известной мере характеризует их участие в распределении и использовании созданного ВВП (что они берут от общества), и имущественное состояние, и усилия каждого субъекта, которые он вкладывает для получения определенного дохода, исходя из своих способностей и уровня их реализации, и характер полученных доходов и направления их использования, и соотношения между потреблением и сбережениями, и направления и характер использования этих сбережений. Как видим, равнонапряженность отражает комплексный подход и может достигаться лишь при условии соблюдения требования системности в построении налоговой системы. Этот принцип предусматривает оптимизацию соотношения между прямыми и непрямыми налогами, между налогообложением доходов, имущества и потребления, между налогами с юридических и физических лиц и между отдельными видами налогов. Принцип равнонапряженности является признаком высокоразвитой экономики, в условиях которой основу общества составляет так называемый средний класс. Он сформировался на основе принципов равномерности и социальной справедливости. Равномерность, или налоговое равенство, означает, что все плательщики имеют одинаковые обязательства перед государством по определенными критериями. При этом не происходит деления плательщиков на особенные категории, например, очень богатые, слишком бедные – все уровни в соответствии со своими возможностями. Принцип равномерности предусматривает либо использование пропорциональных ставок, либо очень умеренной и ограниченной шкалы прогрессивных ставок. Принцип социальной справедливости в таком виде, как он сначала сформировался, напротив, предусматривал выделение отдельных категорий и применение шкалы существенно растущей прогрессии. Да, в свое время считалось, что наибольшим проявлением социальной справедливости является прогрессивный подоходный налог — чем больший уровень доходов у плательщика, тем высший уровень налоговой нагрузки. Однако понятие социальной справедливости намного сложнее, чем кажется на первый взгляд. Да, в поляризуемом обществе оно действительно может сводиться к перераспределению через бюджет части доходов богатых слоев населения в интересах бедных. Но в странах общественного благосостояния такой подход, во-первых, не актуален, а, во-вторых, в значительной мере вредный. Ведь высокий уровень налогообложения богатых, а это, как правило, ведущая и главная часть производительных сил, отнимает у них стимулы к высоким результатам, в результате чего замедляются темпы экономического развития, что особенно болезненно отразится как раз на самых бедных. Понятие социальной справедливости достаточно условно и с точки зрения разных слоев населения и разных заданий, которые стоят перед обществом, может иметь разное содержание и разные признаки. С точки зрения бедных прослоек оно означает перераспределение на их пользу части доходов как за счет предоставления им определенных общественных благ, оплаченных другими членами общества, так и за счет льготного налогообложения (или даже полного освобождения от уплаты налогов). С точки зрения богатых и обеспеченных граждан социальная справедливость заключается в первую очередь в равномерности налогообложения, по которой налоговая нагрузка распределяется на всех членов общества по тем или другим признакам. Сущность принципа равнонапряженности заключается в том, что он, в сущности, объединяет перераспределенность и равномерность. Налоговая система должна быть построена таким образом, чтобы и обеспечить через бюджет и целевые фонды определенное перераспределение доходов, и в то же время ограничить его, исходя из необходимости обеспечения достаточных стимулов для производительной деятельности у наиболее активных членов общества, и недопущения формирования иждивенческой идеологии отдельных слоев населения. Необходимость установки равных прав и обязательств всех плательщиков перед бюджетом определяется тем, что налогообложение доходов юридических и физических лиц должно ставить всех в одинаковое начальное положение. Именно начальное, потому что последующая хозяйственная деятельность непременно ведет к дифференциации доходов. Попытка с помощью налогов выравнивать доходы может уничтожить все стимулы к их росту и, как следствие, к последующему развитию. Кроме того, равноценные права и обязательства совсем не обязательно означают установку единых ставок налогов для всех плательщиков. Напротив, иногда именно единые для всех ставки создают неравноценные условия. Принцип уравновешенности интересов государства и налогоплательщиков означает, что построение налоговой системы, которая отражает взаимоотношения указанных субъектов, должно обязательно исходить из необходимости сбалансирования их интересов и противоречий между ними. Поскольку определяющей базой налоговой системы являются расходы бюджета, то и государство должно иметь достаточно доходов. Но налоговая система не должна при этом взрывать финансовое состояние налогоплательщиков. И государство, и субъекты предпринимательской деятельности, и отдельные граждане должны нести солидарную ответственность за финансовое состояние общества. Не может быть и речи о превалировании интересов государства, например, в условиях финансового кризиса. Установленная совокупность налогов и механизма их взимания должна обязательно исходить из необходимости уравновешенности интересов всех субъектов финансовых отношений. Принцип целенаправленного использования налогов как финансовых инструментов означает, что, формируя налоговую систему, следует учитывать ее влияние на деятельность налогоплательщиков и на характер, темпы и пропорции социально-экономического развития общества в целом. Каждый определенный набор налогов, который формирует налоговую систему, будет оказывать соответствующее влияние на общество. Очень важно четко представлять, каким именно будет это влияние как относительно отдельных налогов, так и налоговой системы в целом. Без подобного обоснования внедрения той или другой налоговой системы — это путь наугад. Принцип использования налогов как финансовых инструментов основывается на их регулирующей функции. Регулирующее влияние налогов является объективным явлением и осуществляется независимо от воли государства. Поэтому очень важно знать и уметь использовать способность налогов влиять на поведение и деятельность их плательщиков. Формирование налоговой системы основывается на подборе таких налогов, которые дают возможность реализовывать определенные приоритеты и задачи экономической и социальной политики. Изменяя состав налогов и механизм их сбора, государство изменяет и направления своего влияния. В то же время очень важно, чтобы и формирование налоговой системы, и ее изменения имели целенаправленный характер, то есть необходимо четко знать, чего нужно достичь и как это можно сделать. Принципы налогообложения отражают основы взимания налогов государством. В классическом виде они были сформированы еще А. Смитом и остаются актуальными до нашего времени. Эти принципы достаточно простые и четкие и сводятся к следующему: • все граждане должны платить налоги в соответствии со своими возможностями и доходами (обязательность, всеохватность и платежеспособность); • налог должен быть четко определен и известен всем (четкость и прозрачность); • налог должен платиться в удобное время и способ (удобство для плательщика); • система мобилизации налога должна строиться таким способом, чтобы минимизировать расходы государства (фискальная эффективность государства). Указанные принципы отражают основы налогообложения. При этом следует отметить, что их реализация основывается на правовом урегулировании механизма налогообложения. То есть принципы налогообложения являются, в сущности, требованиями к налоговому законодательству. При этом правовая урегулированность механизма исчисления и уплаты налогов тоже может рассматриваться как принцип налогообложения. Кроме того, очень важным является не только минимизация расходов государства на мобилизацию налогов, но и ограничение расходов плательщиков на ведение налогового учета, на исчисление и уплату налогов. Налоговая политика осуществляется по определенным направлениям и принципам. Направления налоговой политики определяются заданиями социально-экономического развития и могут иметь стимулирующую или сдерживающую направленность. Такими заданиями могут быть обеспечения наращивания национального капитала за счет капитализации прибыли и содействия инвестициям, стимулирования экспорта, обеспечения занятости населения и политика доходов, бюджетное выравнивание регионального развития, гуманизация общественных отношений, демографическая и молодежная политика и содействие развитию семьи и тому подобное. Основой налоговой политики является обеспечение действия налогов в реализации отмеченных задач как через их фискальную, так и регулирующую функцию. Использование налогов как финансовых регуляторов требует проведения государством взвешенной и обоснованной налоговой политики. Действие каждого налога должно быть четко определено и учтено. Государство должно руководить налогами и через них социально-экономическими процессами, а не пассивно рассчитывать на невыявленные результаты налогового влияния. Реализация налоговой политики основывается на двух главных и в известной мере противоположных принципах — стабильности и гибкости. Принцип стабильности означает, что налоговая политика должна исходить из установленных на определенный период ориентиров. Налоговое законодательство должно быть стабильным и изменяться в соответствии с изменениями экономической ситуации в стране. Стабильность налоговой политики создает и стабильность в обществе, поскольку дает возможность реализовывать интересы всех субъектов. Она способствует налаженности механизма взимания налогов. Принцип гибкости заключается в том, что налоговая политика должна своевременно реагировать на существенные изменения ситуации в экономике и обществе и на изменение стратегических ориентиров и тактических задач экономической политики. В то же время изменения в налоговой системе и механизме налогообложения должны быть четко аргументированными. Если уверенности в положительных результатах изменений нет, то лучше их вообще не проводить. Эффективной и надежной может быть только та налоговая система, которая построена с соблюдением всех требований и принципов и которая уравновешивает интересы государства и плательщиков, одинаково учитывая их потребности и возможности. Только такая налоговая система может обеспечить государство надежными и достаточными доходами, целенаправленно влияя на деятельность каждого плательщика и социально-экономическое развитие общества в целом. Важной составляющей налоговой системы является механизм взимания налогов, который приведен на схеме 25.

Налоговая работа, которая является основой организации взимания налогов, представляет собой деятельность плательщиков и налоговой службы относительно внесения налогов в бюджет и контроль за платежами. Она включает такие элементы: правовая регламентация установления и взимания налогов, учет плательщиков и поступлений налогов, порядок и формы расчетов с бюджетом. Налоговая работа основывается на установлении функций и прав плательщиков и налоговой службы, связанных со своевременностью и правильностью расчетов с бюджетом. На плательщиков возлагаются функции исчисления и уплаты налогов, а на налоговую службу – учета плательщиков и поступлений налогов, осуществления начислений отдельных видов налогов (например, земельного) и проведения контроля за соблюдением налогового законодательства. Основой налоговой работы является налоговое законодательство. Оно может быть прямого действия, а может предусматривать только основы налогообложения — тогда дополнительно разрабатываются соответствующие инструкции, в которых конкретизируется механизм налогообложения. Сбор налогов может осуществляться такими способами: возле источника доходов (например, сбор подоходного налога с заработной платы, уплата НДС при реализации продукции); по декларации (уплата пошлины по таможенной декларации, перерасчеты с налога на прибыль по декларации о полученных прибылях); марками (акцизный сбор, государственная пошлина); по платежным сообщениям (земельный налог с физических лиц). Расчеты с бюджетом могут проводиться в форме авансовых платежей со следующими перерасчетами по данным о фактических размерах объекта налогообложения и сразу по фактическим данным. Подавляющее большинство расчетов осуществляется безналично, и только отдельные налоги, как правило, с физических лиц платятся наличностью. Охарактеризованная система организации взимания налогов в целом создает все предпосылки для своевременного и полного поступления доходов в бюджет и целевые фонды и обеспечивает надежное функционирование государственных финансов. Налоговая система Украины

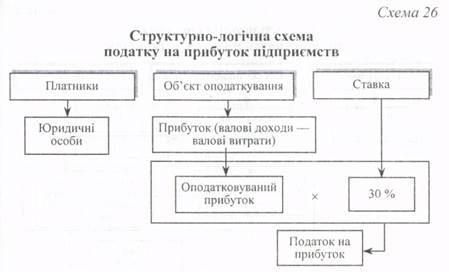

Налоговая система Украины определена Законом «О системе налогообложения», который был принят впервые в 1991 г. В 1994 г. этот Закон был принят в новой редакции с учетом изменений и дополнений, которые имели место в 1992—1993 гг. В настоящее время действует редакция с дополнениями к Закону, принятая в 1997 г. Он содержит перечень налогов и других обязательных платежей, которые взимаются в Украине, с делением их на общегосударственные и местные. Общегосударственные налоги и обязательные платежи включают четыре группы: прямые и непрямые налоги, платежи за ресурсы и другие обязательные платежи, взносы в целевые фонды. В состав этих групп входят: а) прямые налоги: - налог на прибыль предприятий; - налог на доходы физических лиц; - налог с владельцев транспортных средств и других самоходных машин и механизмов; - налог на недвижимое имущество (недвижимость); - плата (налог) за землю; - налог на промысел; б) непрямые налоги: - налог на добавленную стоимость; - акцизный сбор; - пошлина; в) платежи за ресурсы и другие обязательные платежи: - сбор за специальное использование природных ресурсов; - сбор за геологоразведочные работы, выполненные за счет бюджета; - отчисление и сборы на строительство, ремонт и содержание автомобильных дорог; - рентные платежи; - государственная пошлина; - плата за торговый патент на некоторые виды предпринимательской деятельности; г) взносы в целевые фонды: - сбор на обязательное социальное страхование; - сбор на обязательное государственное пенсионное страхование; - сбор на страхование на случай безработицы; - сбор в Государственный инновационный фонд; - сбор за загрязнение окружающей естественной среды; - сбор на развитие виноградарства, садоводство и хмелеводство. К местным налогам и сборам относятся: - налог с рекламы; - коммунальный налог; - гостиничный сбор; - сбор за парковку автотранспорта; - рыночный сбор; - сбор за выдачу ордера на квартиру; - курортный сбор; - сбор за участие в бегах на ипподроме; - сбор за выигрыш в бегах на ипподроме; - сбор с лиц, которые принимают участие в игре на тотализаторе на ипподроме: - сбор за право использования местной символики; - сбор за право проведения кино- и телесъемок; - сбор за право проведения местных аукционов, конкурсной распродажи и лотерей; - сбор за проезд по территории пограничных областей автотранспорта, что следует за границу; - сбор за выдачу разрешения на размещение объектов торговли; - сбор с владельцев собак. Кроме установленного перечня налогов, допускается упрощенная унифицированная система налогообложения в виде фиксированного и единого налога для субъектов предпринимательской деятельности и фиксированного сельскохозяйственного налога. Действующее в Украине налоговое законодательство предусматривает, в сущности, двухуровневую систему их установления: общий закон, в котором устанавливается совокупность налогов, и законы о конкретных видов налогов. При этом отдельные виды налогов и обязательных платежей в законодательном порядке не были урегулированы. В связи с этим разработано и подготовлено к утверждению «Налоговый кодекс», как единый законодательный акт, который регулирует всю налоговую систему. В целом действующая в Украине налоговая система отвечает международным стандартам налогообложения. Основное ее отличие заключается в том, что в структуре налоговых поступлений пока еще ведущая роль принадлежит платежам предприятий, а налоги с граждан составляют менее 20%. Рассмотрим в общих чертах механизм налогообложения в Украине на основе структурно-логических схем основных налогов и обязательных платежей. Прямое налогообложение Основной формой прямого налогообложения является подоходный налог. В зависимости от плательщиков налога он разделяется на два вида: 1. с юридических лиц; 2. с физических лиц. Прибыльное налогообложение предприятий может основываться на двух объектах налогообложения: валовом доходе и прибыли. Налог на доход взимался в Украине в 1993—1994 гг. С 1995 г. возобновлен налог на прибыль. Система прибыльного налогообложения предприятий приведена на схеме 26.

Плательщиками налога на прибыль являются юридические лица субъекты предпринимательской деятельности, а также бюджетные организации в части коммерческой деятельности. Объектом налогообложения является балансовая прибыль (с соответствующими коррективами), которая определяется как разница между валовыми доходами и валовыми расходами. Ставка налога на прибыль установлена на уровне 30%. Порядок исчисления и уплаты. За первый и второй месяцы каждого квартала налог платится в виде авансовых платежей, исходя из фактически полученной суммы прибыли (по оперативным данным). По окончании квартала складывается перерасчет исходя из фактической балансовой прибыли, установленной на основе бухгалтерского и налогового учета. Подоходный налог с граждан является видом личного прибыльного налогообложения. Он определяется в таком порядке (схема 27). Плательщиками налога являются физические лица независимо от возраста, гражданства и других признаков, которые имеют самостоятельный источник доходов. Объектом налогообложения является: -у граждан, что постоянно проживают в Украине, — совокупный годовой доход, полученный из разных источников на территории Украины и за ее границами; -у граждан, которые не имеют постоянного места проживания в Украине, — доход, полученный из источников в Украине.

Ставки прибыльного налогообложения граждан установлены по прогрессивной шкале (состоянием на 1 января 2001 г.):

Прогрессия шкалы ставок является ступенчатой: весь совокупный доход делится на части, к каждой из которых применяется установленная для данного интервала ставка. Сумма налога вычисляется как составляющая этих частей. Порядок исчисления и уплаты зависит от вида доходов. Доходы от работы по найму облагаются налогом возле источника: по месту основной работы – ежемесячно по установленной шкале ставок; не по месту основной работы – при выплате дохода по ставке 20%. По итогам года проводится пересчет налога по месту основной работы, а для тех, кто имел несколько источников доходов, также в налоговой инспекции по месту жительства на основании декларации. Налог с доходов от предпринимательской деятельности (без создания юридического лица) может платиться двумя способами. Во-первых, по декларации о доходах – ежеквартально авансовыми платежами (на основании вычисленной налоговыми инспекциями ожидаемой суммы налога на год) с перерасчетом в соответствии с фактически полученным за год доходом. Во-вторых, в виде фиксированного налога путем приобретения патента. Ставки фиксированного налога устанавливаются местными органами власти в размере от 20 до 100грн. за календарный месяц. Выбор способа уплаты осуществляется плательщиком. Единый налог для субъектов малого предпринимательства внедрен с 1999 г. с целью упрощения системы их налогообложения (один налог вместо всех, предусмотренных законодательством). Право выбора системы налогообложения (единый налог или совокупность всех налогов) предоставляется плательщикам. Плательщиками налога могут быть физические лица, которые занимаются предпринимательской деятельностью без создания юридического лица, в которых среднегодовая численность привлеченных работников не превышает 10 лиц, а годовой объем реализации 500 тыс. грн., и юридические лица, в которых среднегодовая численность работающих не превышает 50 лиц, а объем реализации за год — 1 млн. грн. Ставка налога для физических лиц устанавливается местными органами власти в зависимости от вида деятельности в размере от 20 до 200 грн. на месяц. Для юридических лиц ставки установлены в размере 6% от объема выручки от реализации, если плательщик отдельно платит НДС, или 10%, если НДС не платится. Налог платится ежемесячно. Никаких перерасчетов, исходя из общей суммы всех надлежащих к уплате налогов, не проводится. Земельный налог. Плательщиками являются юридические и физические лица, которым земля предоставлена в собственность или пользование. Он платится в порядке, приведенном на схеме 28. Объектом налогообложения является площадь земельного участка. Ставки налога дифференцируются в зависимости от назначения земель: - сельскохозяйственного; - несельскохозяйственного. В свою очередь, для земель сельскохозяйственного назначения ставки налога дифференцируются: а) в зависимости от направлений использования: - пашня и многолетние насаждения; - сенокосы и пастбища; б) от плодородия почв (в процентах от денежной оценки одного гектара).

Для земель сельскохозяйственного назначения ставки устанавливаются либо в процентах от денежной оценки единицы земельной площади, либо из одного м2 в зависимости от класса населенного пункта и местонахождения земельного участка в пределах населенного пункта (центр, средняя зона, периферия). Порядок исчисления и уплаты. Юридические лица самостоятельно вычисляют сумму налога и платят его ежемесячно (к 15 числу следующего месяца). Для физических лиц начисления налога осуществляет налоговая инспекция. Уплата налога проводится равными долями до 15 августа и 15 ноября. Фиксированный сельскохозяйственный налог установлен с 1999 г. для упрощения и унификации системы налогообложения предприятий, которые занимаются производством, переработкой и сбытом сельскохозяйственной продукции и с целью снижения уровня их налоговой нагрузки. Он может вноситься как в денежной, так и в натуральной формах. Плательщиками налога могут быть сельскохозяйственные предприятия разных организационно-правовых форм, если объем реализации продукции собственного производства и продуктов ее переработки превышает 50% общего валового дохода предприятия. Объектом налогообложения является площадь сельскохозяйственных угодий, которая находится в собственности или пользовании плательщика. Ставки налога устанавливаются с одного гектара сельскохозяйственных угодий, рассчитанных в процентах к денежной оценке одного гектара угодий с дифференциацией для пашни, сенокоса и пастбищ (0,5%) и многолетних насаждений (0,3%). Для горных зон и полесских территорий ставки рассчитываются за низшими нормативами — соответственно 0,3% и 0,1%. Уплата налога в денежной форме проводится ежемесячно на основе распределения годовой суммы по кварталам в таких пропорциях (I квартал – 10%, II квартал – 10%, III квартал – 50%, IV - квартал — 30%). Поставка зерна в счет фиксированного сельскохозяйственного налога осуществляется не позже 15 октября с ранних зерновых культур и не позже 1 декабря с продукции поздних зерновых и технических культур. Поставка продукции животноводства проводится ежемесячно. Налог с владельцев транспортных средств и других самоходных машин и механизмов является видом имущественного налогообложения. Порядок его вычисления приведено на схеме 29.

Непрямое налогообложение Налог на добавленную стоимость (НДС) является видом универсального акциза, который устанавливается по единой ставке ко всему обороту. Это основной вид непрямого налогообложения, который обеспечивает основную массу налоговых поступлений бюджета. Такая его роль определяется тем, что НДС свойственна высокая эластичность: изменение конъюнктуры рынка и уровня цен мало отражается на налоговой базе, поскольку НДС устанавливается в виде процентной надбавки к ценам. Система взимания НДС показана на схеме 30.

Плательщиками налога являются все юридические и физические лица, которые осуществляют от своего имени производственную или другую предпринимательскую деятельность на территории Украины. Физические лица, объем продажи которых за год не превышает 1200 необлагаемых минимумов, освобождаются от уплаты налога. Объект налогообложения. В налоге на добавленную стоимость различают номинальный и реальный объекты налогообложения. Номинальный, как определено законодательством, – это выручка от реализации товаров, работ, услуг. Реальным объектом налогообложения является добавленная стоимость — сумма заработной платы и прибыли, поскольку при уплате налога высчитывается та его сумма, которая оплачена плательщиком своим поставщикам. В Украине установленная единая ставка НДС. Она имеет два выражения: 20% – включение в цены товаров, работ, услуг; 16,667%— определение суммы НДС в реализации товаров, работ, услуг по ценам, которые включают НДС. Кроме того, для частных случаев предусмотрена так называемая нулевая ставка. Включение НДС в цены проводится по такой формуле (С – себестоимость, П — прибыль, АЗ — акцизный сбор):

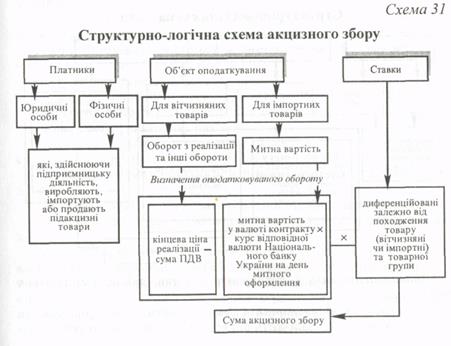

Порядок исчисления и уплаты. НДС, который должен быть оплачен, вычисляется как разница между налоговым обязательством (суммой НДС с реализации товаров, работ, услуг) и налоговым кредитом (суммой НДС в приобретенных материальных ресурсах, энергии, оплаченных услугах и тому подобное). НДС платится в бюджет месячными и квартальными платежами в зависимости от годового объема облагаемых налогом операций. Акцизный сбор является видом специфических акцизов, которые устанавливаются по индивидуальным ставкам для каждого товара. Перечень подакцизных товаров и ставки акцизного сбора устанавливаются Верховной Радой. Схематически акцизный сбор может быть подан в таком виде (схема 31).

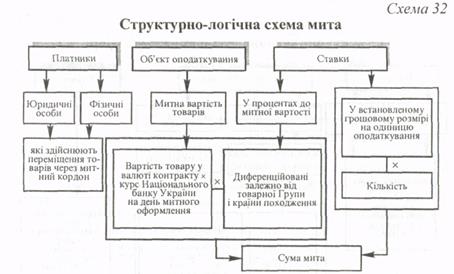

Плательщиками акцизного сбора являются национальные производители подакцизных товаров и субъекты, которые импортируют или реализуют эти товары. Объектом налогообложения является оборот с реализации подакцизных товаров, а для импортных — их таможенная стоимость. Ставки акцизного сбора устанавливаются в процентах и твердых размерах. Процентные ставки применяются относительно объема реализации в ценах, которые включают этот налог (условно процентная ставка акцизного сбора может быть сопоставлена со ставкой 16,667% НДС). Включение акцизного сбора в отпускные цены товаров (ОЦ) проводится по такой формуле (А — ставка акцизного сбора): ОЦ = (С + П): (100 — А) 100. Твердые ставки установлены в евро на единицу товара или определенную величину его измерения. Вычисление и уплата акцизного сбора проводится двумя методами. Для вино-водочных и табачных изделий установлено взыскание налога с помощью специальных акцизных марок. Для остальных товаров вычисление проводится по установленным ставкам от объема реализации за соответствующий период (декаду, месяц). Пошлина является непрямым налогом, который взимается с товаров, которые перемещаются через таможенную границу страны. Оно характеризуется схемой 32.

Плательщиками пошлины являются декларанты товаров, которые перемещаются через границу. Объектом налогообложения является таможенная стоимость товаров, или их количественная оценка, что зависит от вида установленных ставок. Ставки пошлины устанавливаются: — в процентах к таможенной стоимости; — в денежном измерении в евро на единицу товара или определенную единицу его характеристики. Процентные ставки пошлины установлены на трех уровнях: полные, льготные, преференциальные, их применения зависит от того, какой таможенный режим установлен в Украине для той или другой страны происхождения товаров. Порядок подсчета и оплаты. Исчисление пошлины проводится по установленным ставкам по товарным группам. Оплата проводится декларантом и является основанием для выпуска товаров из таможни.

|

|||

|

Последнее изменение этой страницы: 2016-12-10; просмотров: 794; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.113 (0.012 с.) |