Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Необходимость, сущность и роль финансовСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

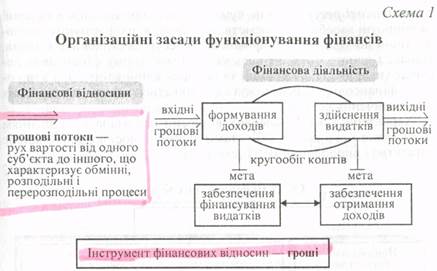

НЕОБХОДИМОСТЬ, СУЩНОСТЬ И РОЛЬ ФИНАНСОВ НЕОБХОДИМОСТЬ И СУЩНОСТЬ ФИНАНСОВ Финансы являются одной из наиболее важных и сложных экономических категорий. Без них невозможное функционирование государства и деятельность юридических и физических лиц, поскольку именно они обеспечивают стоимостное движение созданного в обществе валового внутреннего продукта (ВВП), отображая достаточно сложные отношения, которые возникают при этом. Главным их назначением является обеспечение каждого физического лица, каждого субъекта предпринимательства, каждой государственной структуры, а следовательно, и общества в целом, достаточными для осуществления их деятельности денежными средствами. Финансы имеют как видимую, внешнюю, форму проявления, так и внутреннее содержание. Видимая сторона финансов проявляется в денежных потоках, которые двигаются между субъектами финансовых отношений. Эти потоки - их характер и формы, направленность и объемы - является предметом практической финансовой деятельности. Скрытая, смысловая, сторона финансов связана с тем, что отображают те или другие денежные потоки, а именно - движение стоимости созданного в обществе валового внутреннего продукта, то есть обменные и распределительные отношения. От налаженности этих отношений зависит эффективность экономической системы и развитие общества. Обменно-распределительные отношения характеризуют внутреннюю сущность финансов и являются предметом финансовой науки. Финансы - совокупность денежных отношений, связанных с формированием, мобилизацией и размещением финансовых ресурсов и с обменом, распределением и перераспределением стоимости созданного на основе их использования валового внутреннего продукта, а при определенных условиях и национальном богатстве. Определяя основы финансовой теории, во-первых, необходимо определить основополагающие элементы, которые характеризуют сущность такого специфического и важного явления, как финансы, и, во-вторых, осуществить их соответствующую структуризацию. То есть, определяя финансы, как и какое-нибудь другое явление, необходимо дать ответ на простой и в то же время чрезвычайно сложный вопрос - что это такое и что оно у себя включает? Невзирая, на казалось бы очевидность трактовки, современная финансовая наука однозначного ответа на эти вопросы не дает. Можно привести множество определений финансов, которые отличаются не отдельными специфическими признаками и деталями, а самой сущностью понятия. Обратимся, например, к книгам зарубежных авторов, изданных в Украине. В книге «Финансы» Е. Никбахт и А. Гроппелли, рассматривая, в сущности, финансы предприятий, то есть микроуровень экономической системы, определяют их как «применение разнообразных экономических приемов для достижения максимального достатка фирмы или общей стоимости капитала, вложенного в дело». Ш. Бланкарт в учебнике «Государственные финансы в условиях демократии», исследуя макроэкономический уровень, дает определение не финансов, а финансовой науки, характеризуя ее как «экономический анализ государственной деятельности». Но анализ - это процесс, тогда как любая наука представляет собой систему знаний об определенном предмете. Детальное исследование проблемы определения государственных финансов проведено В. Л. Андрущенко в монографии «Финансовое мнение Запада в XX веке (Теоретическая концептуализация и научная проблематика государственных финансов)». Лейтмотивом подавляющего большинства определений является характеристика государственных финансов как доходов и расходов государства, как общественного богатства в форме денег и кредита, что находится в распоряжении государственных органов. При этом финансы тесно связываются с деньгами. Отечественная финансовая наука исходит с того, что финансы - это не просто деньги, доходы или расходы, общественное или персонифицированное богатство, а совокупность отношений, в первую очередь распределительного характера, которые опосредствуются через доходы и расходы предпринимательских структур, государства, финансовых институций и международных организаций. В связи с этим возникает вопрос, или указанные отличия в определении финансов является действительно абсолютно разным их толкованием, или это просто разные подходы к одному и тому же явлению? Ведь, характеризуя содержание и конкретные проявления финансов, в конечном итоге все ученые-финансисты рассматривают, как доходы и расходы предпринимательских структур и государства, сбережения и инвестиции, финансовые ресурсы и финансовые результаты. Отличия в определении финансов отечественной и западной финансовой наукой заключаются в выборе той или другой стороны разнообразных проявлений финансов как отправной точки для их идентификации и характеристики. Ключевыми элементами определения сущности финансов и основ их функционирования, которое заключается в постоянном движении и круговороте средств, есть характеристика финансовых отношений и финансовой деятельности. Финансовые отношения, отображая движение стоимости от одного субъекта к другому, характеризуют обменные, распределительные и перераспределительные процессы и проявляются в денежных потоках. Финансовая деятельность какого-либо субъекта проявляется в формировании доходов и осуществлении расходов. Это одновременно и разные, и тесно взаимоувязанные стороны проявления функционирования финансов: ведь, с одной стороны, финансовые отношения завершаются формированием доходов одного субъекта при осуществлении расходов другим, а финансовая деятельность, с другой стороны, не может осуществляться каждым субъектом обособленно –доходы поступают от кого-то, а расходы идут кому-то. Западная финансовая наука в определении финансов больше исходит из прагматического аспекта их функционирования, то есть с точки зрения финансовой деятельности. Однако определение ею финансов как доходов и расходов фактически означает признания и финансовых отношений в обществе, ведь, еще раз подчеркнем, деньги ниоткуда не берутся и никуда бесследно не исчезают, а доходы одного субъекта всегда являются расходами другого. Отечественная же финансовая наука больше внимания уделяла и до сих пор уделяет финансовым отношениям, рассматривая доходы и расходы как их результат. Следовательно, можно сделать вывод, что ни явного противоречия, ни принципиальных отличий в подходах к пониманию сущности финансов в мировой финансовой науке не существует. Финансы, как и какое-нибудь другое явление, имеют определенные признаки, по которым их идентифицируют. Большинство отечественных ученых считают, что существенным признаком финансов является их распределительный и перераспределительный характер, а отношения обмена к ним не принадлежат. Однако формирование доходов и осуществление расходов преимущественно на основе распределения и перераспределения стоимости созданного продукта касается лишь государственных финансов. На уровне же финансов предприятий этот процесс в большей степени связан именно с обменными отношениями. В то же время и обменные, и распределительные, и перераспределительные отношения охватывают более широкий круг отношений, чем финансы, и потому не могут быть их ключевым признаком. Отдельные финансисты считают, что характерной чертой финансов являются не просто распределительные или обменные отношения, а процесс формирования и использования фондов финансовых ресурсов или денежных средств. В значительной мере это правильно, но кое-что ограничивает понимание финансов. На макроуровне, в сфере государственных финансов, фондовый характер финансовых отношений ярко выражен. Однако на микроуровне, в сфере финансов предприятий, эти отношения сегодня, как правило, не связаны с формированием и использованием фондов. Поскольку финансовые отношения могут иметь и фондовый, и канальный характер движения средств, наличие фондов денежных средств не является ключевым признаком финансов. Главным признаком, который определяет сущность и форму функционирования финансов, есть движение денежных потоков, в котором отображаются и финансовые отношения, и финансовая деятельность. Именно они являются тем универсальным свойством, которое объединяет все аспекты функционирования финансов. В них всегда четко отражаются отношения двух субъектов с ярко выраженным их характером: обмен – оплата счетов за товары и услуги; распределение и перераспределение - уплата налогов, выплата дивидендов, получение субсидий и др. Входные потоки связаны или с формированием финансовых ресурсов - поступление от размещения акций, получение кредита, бюджетные ассигнования и тому подобное, или с получением доходов - поступление оплаты за товары, работы, услуги. Исходные потоки отражают либо расходы, либо процесс возвращения финансовых ресурсов, которые использовались на возвратной основе, или размещения временно свободных ресурсов на финансовом рынке. Поскольку инструментом финансовых отношений являются деньги, необходимо определить соотношение между категориями «финансы» и «деньги». Общеизвестным и признанным всеми являются утверждения, что финансы - это не деньги. Сферы функционирования денег и финансов, будучи достаточно широкими и разветвленными, пересекаются в определенном сегменте. Это пересечение настолько важное, что определяет характер действия и денег, и финансов. С одной стороны, финансы невозможны без денег, ведь инструментом финансовых отношений являются именно деньги, а внешним, видимым проявлением этих отношений являются денежные потоки. С другой стороны, функционирование денег без финансов во многом теряет смысл и сводится к сугубо техническим вопросом обмена. Исходя из этого, в конце концов понятным становится бытовое отождествление финансов и денег. Функционирование финансов, которое связано с такими понятиями, как финансовые отношения, финансовая деятельность, деньги и денежные средства, финансовые ресурсы, доходы и расходы, отображено на схеме 1.

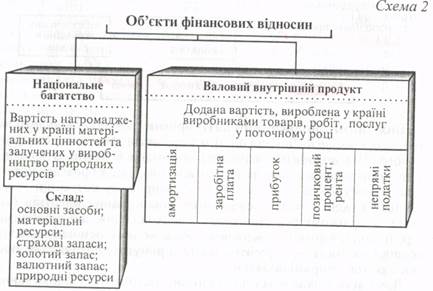

Исходными финансовыми категориями являются доходы и расходы и финансовые ресурсы. Доходы одного из субъектов всегда являются расходами другого. Под доходами понимают полученное в результате определенной деятельности поступление денежных средств. Доходы рассматриваются в широком и узком понимании. В широком понимании – это все поступления, которые обеспечивают финансирование расходов. В узком понимании, это те поступления, которые отражают прирост стоимости. Источником этих доходов являются основные составляющие добавленной стоимости – заработная плата, прибыль, заимообразный процент, рента, непрямые налоги. Доходы рассматриваются по стадиям и методам их формирования. По стадиям различают первичные доходы, которые получены в процессе первичного распределения добавленной стоимости, и вторичные, которые формируются в результате перераспределения первичных доходов. По методам формирования выделяют производительные доходы - от определенной производительной деятельности, и доходы от продажи и использования имущества, ресурсов, в том числе финансовых, или определенных прав. Кроме того, доходы могут разделяться на законные – полученные в соответствии с действующим законодательством, и незаконные – полученные с нарушением законодательства. Под расходами понимают использование денежных средств, которые есть в распоряжении того или другого субъекта на данный момент, с целью обеспечения определенных потребностей. Расходы могут осуществляться за счет полученных доходов или имеющихся финансовых ресурсов. Финансовые ресурсы - это сумма средств, направленных в основные и оборотные средства предприятий, на основе которых формируются производительные доходы. Основу финансовых ресурсов составляет капитал. Однако, с одной стороны, не весь капитал имеет форму финансовых ресурсов (например, резервный и нетрудящийся капитал), а с другой - финансовые ресурсы могут формироваться и путем привлечения и заимствования средств. Характеристика финансовых отношений связана с выделением их объектов и субъектов. Объектами данных отношений является национальное богатство и произведенный ВВП (схема 2).

Распределение ВВП является необходимой предпосылкой обеспечения непрерывности производства. Финансы исполняют роль связующего звена между несколькими производственными циклами, без них невозможно воспроизводство - ни простое, ни расширенное. Поэтому, с одной стороны, распределение ВВП является закономерной необходимостью. С другой стороны, именно ВВП как объект финансовых отношений характеризует нормальную финансовую ситуацию: общество распределяет и соответственно потребляет или накапливает то, что оно создает. В условиях, когда объектом финансовых отношений является национальное богатство, для формирования доходов используется то, что создано предыдущими поколениями или дано природой. Закономерным такое явление можно назвать только в том случае, когда существуют лишние основные средства или материальные ресурсы, которые не используются, а также когда есть значительные запасы природных ресурсов, которые превышают потребности данной страны. В других случаях распродажа национального богатства будет означать обычное «проедание» ресурсов. В свою очередь, это может быть вызвано экономическим или финансовым кризисом, когда другого выхода практически не существует, или безответственной финансовой политикой. Финансовые противоречия. Поскольку объект финансовых отношений один, а субъектов трое, то эти отношения имеют ярко выраженный противоречивый характер. Каждый субъект стремится получить как можно больше, но это можно сделать только за счет других субъектов, которые имеют такие же интересы. Отсюда всплывает необходимость сбалансирования интересов всех субъектов. Способы сбалансирования финансовых противоречий: 1. Установление оптимальных пропорций распределения ВВП. 2. Обеспечение постоянного одновременного роста доходов каждого из субъектов. Сбалансирование интересов субъектов финансовых отношений достигается в первую очередь путем установления оптимальных пропорций распределения ВВП, то есть таких, которые отвечают вкладу каждого, в частности и государства, в его производство. Научно установленных показателей пропорций распределения и критериев эффективности на практике не существует. Оценивание проводится опосредовано, по показателям экономической эффективности и социальной стабильности. Если экономика функционирует стабильно и эффективно, то значительных противоречий в распределении нет. Если социальное напряжение в обществе отсутствует, то оно в целом довольно пропорциями распределения ВВП. Отмеченные критерии оценки отображаются в достаточно точных экономических показателях - уровнях ВВП (ВНП) на душу населения и темпах роста ВВП. Объем валового национального продукта на душу населения характеризует степень развития страны. Это один из основных критериев жизненного уровня населения отдельных стран. Как относительный показатель он характеризует, что подлежит распределению в расчете на одного гражданина. Объем ВНП на душу населения за год в разных странах имеет очень значительные колебания. В развитых странах он составляет 25-40 тыс. дол. США, а в некоторых, например, в Швейцарии, превышает 40 тыс. дол. В менее развитых странах этот показатель составляет 80-100 дол. В Украине в последние годы уровень ВНП на душу населения находился на уровне 700 дол. С 2001 г. наша страна входит в группу самых бедных стран мира. Обеспечение постоянного одновременного роста доходов каждого субъекта достигается на основе непрерывного роста ВВП. Темпы роста ВВП характеризуют динамику финансовых отношений: чем они более высокие – тем более удовлетворяются потребности в доходах. Психологически, прежде всего, воспринимается не столько уровень ВНП на душу населения и масса доходов каждого субъекта, сколько их динамика. Постоянный рост доходов создает благоприятный климат в обществе. Как известно, какое-нибудь уменьшение доходов и снижение жизненного уровня воспринимается негативно, независимо от того, какой абсолютный размер доходов. Даже в самых богатых странах негативно воспринимается лишь замедление темпов роста доходов, не говоря уже об их падении. И наоборот, в бедных странах благоприятной есть ситуация роста хоть и незначительных доходов. В конце концов, именно постоянный рост доходов ведет к их высокому уровню в расчете на душу населения. Обеспечение роста ВВП является основной формой разрешения финансовых противоречий в обществе. Падение ВВП ведет к финансовому кризису, который нельзя преодолеть, не остановив это падение. Характерные признаки финансов: - обменно-распределительный характер; - движение стоимости от одного субъекта к другому; - денежная форма отношений; - формирование доходов и осуществление расходов; - эквивалентный (по назначению) характер обмена и распределения и неэквивалентный перераспределению. Основными в финансах являются отношения распределения и перераспределения. Отношения обмена в прямой форме складываются между юридическими и физическими лицами по поводу купли-продажи товаров и услуг. Вместе с тем в отношениях распределения можно заметить элементы обмена, а в отношениях обмена – признаки распределения. Например, налоги можно рассматривать и как метод перераспределения доходов юридических и физических лиц, и как плату общества государству за выполнение установленных функций и предоставления соответствующих услуг: сколько заплатили, столько и получили. В некоторых отношениях обмена возможны элементы перераспределения доходов, поскольку цены, как правило, отклоняются от реальной стоимости товаров и услуг. Следует помнить, что в чистом виде обмен, распределение и перераспределение - это только научные абстракции. В реальной жизни все намного более сложно и провести четкое разграничение отношений достаточно тяжело и вряд ли целесообразно. ФУНКЦИИ И РОЛЬ ФИНАНСОВ

Сущность каждой экономической категории детально раскрывается в ее функциях, которые характеризуют общественное назначение данной категории. Назначением финансов, как уже отмечалось, есть обеспечение деятельности и функционирования юридических и физических лиц и государства. Это обеспечение осуществляется через процессы формирования доходов отдельных субъектов, которые, в свою очередь, являются результатом распределения и перераспределения созданного в обществе ВВП или накопленного национального богатства. Причем, поскольку эти процессы опосредствуют движением денежных потоков и отображают противоречивые отношения, они и требуют, и создают надлежащие предпосылки для контроля за деятельностью всех субъектов финансовых отношений. Отсюда вытекает, что финансы выполняют две функции: - распределительную; - контрольную. Сущность распределительной функции заключается в том, что финансы являются целевым инструментом распределения и перераспределения ВВП. Причем они являются основным распределительным инструментом. Кроме них, хоть и в значительно ограниченных рамках, в первую очередь в сфере перераспределения, эту функцию могут выполнять цены. Причем перераспределение происходит в результате так называемого перекоса цен, когда на товары и услуги одних отраслей они более высокие от стоимости, а на другие товары и услуги - более низкие. То есть перераспределение с помощью цен происходит не потому, что ценам свойственна такая функция, а наоборот, потому, что в определенных случаях они неточно и неполно выполняют функцию измерения стоимости. В отличие от цен финансы в первую очередь предназначены для осуществления распределения стоимости ВВП. Кроме того, распределение и перераспределение стоимости ВВП может происходить в результате криминальных нарушений - краж, злоупотреблений служебным положением, хищения имущества предприятий, укрытие от уплаты налогов и др. Однако это не экономические методы, и они являются предметом другой науки - правоведения. Механизм действия распределительной функции финансов связан со схемой распределения ВВП. Он включает у себя несколько стадий: 1) первичное распределение; 2) перераспределение; 3) вторичное распределение. Первичное распределение - это распределение добавленной стоимости и формирование первичных доходов субъектов, занятых в создании ВНП. Первичными доходами на этой стадии являются: у физических лиц - заработная плата, у юридических лиц - прибыль, в государства - прибыль государственного сектора, что централизуется в бюджете и поступление от государственных услуг, ресурсов, угодий, а также непрямые налоги. Перераспределение заключается в создании и использовании централизованных фондов. За уровнем централизации они разделяются на общегосударственные, ведомственные и корпоративные. Общегосударственные включают бюджет и фонды целевого назначения. Ведомственные - это фонды, которые создают министерства и ведомства. Корпоративные фонды предусматривают централизацию части доходов структурных подразделений в корпоративных объединениях. Перераспределение включает два этапа: - изъятие части доходов у одних субъектов и формирования централизованных фондов. На данном этапе формируются вторичные доходы субъектов, которые создают эти фонды; - использование централизованных фондов и формирование доходов отдельных субъектов. На этом этапе могут формироваться как первичные доходы – заработная плата физических лиц, занятых в бюджетной сфере, которые опять же подлежат перераспределению, так и вторичные доходы в виде разных выплат и предоставления бесплатных услуг из централизованных фондов физическим лицам и ассигнований и выделения средств юридическим лицам. ФИНАНСОВАЯ СИСТЕМА По внутренней структуре ФИНАНСОВЫЙ МЕХАНИЗМ

Реализация финансовой политики осуществляется с помощью финансового механизма, который представляет собой достаточно сложную систему влияния на разные стороны финансовой деятельности отдельных субъектов. Основным вектором этого влияния являются взаимоотношения государства, которое производит и реализует финансовую политику, с субъектами ведения хозяйства, которые обеспечивают производство ВВП. Финансы как распределительная категория тесно взаимосвязаны с экономикой, с одной стороны, с помощью финансов распределяется созданный в обществе ВВП, причем распределить можно лишь столько, сколько создано. С другой стороны, как уже отмечалось, обменно-распределительные отношения формируют определенную систему экономических интересов, которые влияют на производство, стимулируя или, напротив, сдерживая рост ВВП. При этом финансовое влияние на социально-экономическое развитие, которое лежит в основе формирования и реализации финансовой политики, осуществляется не автоматически само по себе, а через финансовый механизм, который отражает направления, характер и сущность функционирования финансов в обществе. Финансовый механизм — совокупность финансовых методов и форм, инструментов и рычагов влияния на социально-экономическое развитие общества. Рыночная экономика основывается на сочетании как собственного саморегулирующего действия, которое составляет ее основу, так и системы государственной регуляции рыночных отношений. Рынок на основе баланса спроса и предложения через механизм свободного ценообразования в целом самостоятельно регулирует развитие отдельных отраслей, регионов и предприятий, производство определенных товаров и сферу услуг. Вместе с тем необходима и система государственной регуляции, однако не полной регуляции, а подрегуляция, коррекция, направление рыночных механизмов на достижение определенных целей и реализацию определенных заданий. Государственная регуляция не заменяет рыночного саморегулирования, а лишь дополняет его. Государственная регуляция экономики может осуществляться двумя способами. Первый — создание системы планового руководства, в основе которой лежат административно-командные методы. Задача сбалансирования экономического и социального развития решаются на основе единого директивного централизованного планирования. Правда, полного сбалансирования экономики так никогда и не достигалось. Кроме того, то сбалансирование развития экономики, которое обеспечивалось плановыми методами, достигалось на очень низком, по сравнению с развитыми странами, уровне обеспечения экономических и социальных потребностей. То есть плановая экономика способна в известной мере обеспечить управляемость и сбалансированность развития, однако на низком жизненном уровне. Второй способ государственной регуляции экономики заключается в применении экономических методов управления, среди которых ведущая роль принадлежит финансам. Действие финансового механизма на разные стороны социально-экономического развития имеет количественную и качественную определенность. Количественная определенность оказывается в сумме средств, которые выделяются для достижения тех или других целей. Это первичная основа функционирования этого механизма. Без соответствующих ассигнований и кредитов невозможное решение ни одной задачи общественного развития. Но само по себе выделение средств еще не гарантирует решения той или другой конкретной задачи. Чрезвычайно важно, каким образом осуществляется формирование ресурсов, какими каналами и в каких формах они двигаются, на каких условиях выделяются и используются. Все это характеризует качественную определенность действия финансового механизма. Отмеченным двум сторонам функционирования финансового механизма на основе движения денежных средств отвечают два метода финансового влияния на социально-экономическое развитие: финансовое обеспечение и финансовая регуляция. Поскольку эти два метода являются глобальными и обобщающими и включают у себя отдельные частичные методы, то их можно выделить как структурные подсистемы финансового механизма, что характеризуют содержание влияния финансов на разные стороны развития общества. Установка приоритетности того или другого метода лежит в основе определения направлений финансовой политики государства. Чем высший уровень развития общества и экономики, тем больше является роль финансовой регуляции. Финансовое обеспечение преобладает в условиях административно-командной системы управления. Ресурсы, которые выделяются на основе решений соответствующих административных органов, являются их материальным обеспечением. Финансовая регуляция в этих условиях подчинена заданием создания соответствующих денежных фондов, в первую очередь централизованного фонда – бюджета государства. Напротив, в условиях рыночных отношений на первый план выступает подсистема финансовой регуляции, потому что именно она делает рынок регулируемым, а не стихийным. Подсистемы финансового обеспечения и финансовой регуляции тесно взаимосвязаны. Установленная в тот или другой период система финансового обеспечения нуждается в соответствующей финансовой регуляции. Структурное построение финансового механизма подано на схеме 12. Финансовое обеспечение реализуется на основе соответствующей системы финансирования, которое может осуществляться в трех формах: самофинансирование, кредитование, внешнее финансирование. Разные формы финансового обеспечения используются на практике одновременно через установку оптимального для данного этапа развития общества соотношения между ними. Самофинансирование представляет собой обеспечение потребностей простого и расширенного воссоздания производства за счет собственных средств юридических и физических лиц. Это исходящая форма финансового обеспечения. Без наличия определенных собственных средств начать какую-нибудь деятельность невозможно. Но самофинансирование совсем не означает создания финансовой автаркии, потому что очень тесно связанное с использованием кредитов. Ведь эти заимствованные средства нужно повернуть за счет собственных доходов. В связи с этим нужно четко различать самофинансирование как принцип организации и как форму финансового обеспечения. Финансовое право Финансовое право представляет собой совокупность юридических норм, которые регулируют финансовые отношения и финансовую деятельность в обществе. Как отмечалось, финансы – это организованная в соответствующем порядке совокупность обменно-распределительных и перераспределительных отношений. Основной формой их организации является именно финансовое право. Кроме того, организация финансовых отношений может осуществляться на основе разнообразных инструкций и положений, однако они имеют, как правило, ведомственный характер. Финансовое законодательство охватывает все сферы и звенья финансовой системы и все формы и методы финансовой деятельности, которые подлежат правовой регламентации. В целом его можно разделить на две части: законодательные акты, которые непосредственно регулируют финансовые отношения, и законы из других сфер деятельности, в которых выделяются финансовые основы их функционирования. К первой части принадлежат законодательные акты, которые регламентируют финансовые отношения на макроуровне и взаимосвязи финансов субъектов предпринимательской деятельности с государственными финансами и институциями финансового рынка. Это законы о бюджетной и налоговой системах, государственном долге, центральном банке, банке и банковской деятельности, страховании, ценных бумагах и фондовой бирже, инвестиционной деятельности. Сюда также принадлежат законы, которые регламентируют отдельные виды финансовых операций — о закладной, лизинге и др., и законы о отдельных видах налогов и платежей в бюджет и целевые фонды. Ко второй группе относят законы, которые регламентируют деятельность, в том числе и финансовую, субъектов ведения хозяйства – о предприятиях и предпринимательской деятельности, о хозяйственных обществах, о банкротстве и тому подобное. Финансовые законы могут иметь характер прямого действия или дополняться инструкциями. В первом случае их положения являются непосредственной основой для осуществления финансовых операций. Подобный подход требует достаточно глубокой детализации законов с учетом всех особенностей финансовой деятельности разных субъектов. Во втором случае закон определяет только общий порядок финансовых отношений, а его детализация осуществляется в соответствующих инструкциях. Они должны быть лишь дополнением к закону и не противоречить ему. При этом в любом случае основой является закон. В Украине прямое действие имеет подавляющее большинство финансовых законов, в частности в сфере налогообложения. В то же время абсолютно все детали финансовой деятельности предусмотреть, во-первых, невозможно, а, во-вторых, не всегда уместно. Поэтому законы достаточно часто дополняются разного рода инструкциями и положениями. Например, закон о банках и банковской деятельности отражает только общие основы функционирования коммерческих банков. Конкретные виды банковских операций могут регламентироваться соответствующими инструкциями из кредитования, безналичных расчетов, кассовых операций и тому подобное. Соотношение между законами прямого и непрямого действия определяет распределение полномочий и прав между государственными органами законодательной и исполнительной власти, а следовательно, и их возможности и полномочия в выработке и реализации финансовой политики. Законы прямого действия четко отражают преимущество законодательной власти. К функциям исполнительной власти относится обеспечение выполнения принятых законов. Кроме того, органы исполнительной власти могут иметь право законодательной инициативы, то есть разработка финансовых законопроектов и представления их на рассмотрение и утверждение в органы законодательной власти. В то же время такие законопроекты могут разрабатывать и органы и структуры законодательной власти. Действие финансового законодательства, его соответствие конкретным условиям и заданиям, а следовательно, и эффективность финансовой политики в значительной мере зависят от согласованности действий законодательной и исполнительной ветвей власти. Именно на основе детального согласования ими законопроектов возможное формирование дееспособной системы финансового права. При использовании законов непрямого действия важно, чтобы инструкции не только не противоречили законам, но и не корректировали их действие, потому что это может привести к искривлению финансовой политики. 3.3.2. Финансовое планирование Финансовое планирование представляет собой процесс разработки и утверждения финансовых планов как средств сбалансирования финансовых потребностей и возможностей. Финансовый план того или другого субъекта отражает его финансовую деятельность, то есть процесс формирования доходов и осуществления расходов. Их состав и структура, а также сбалансированность определяются задачами, направлениями и методами реализации финансовой политики. Финансовые планы являются как отражением определенной политики, так и ее основой. Любая политика без основы в финансовых планах не может быть успешно реализована. В то же время ни один вариант финансового плана не может рассматриваться как оптимальный, если он не обеспечивает реализацию соответствующих целей и задач финансовой политики. Финансовое планирование осуществляется на двух уровнях. На микроуровне — это индивидуальные планы отдельных субъектов предпринимательской деятельности. Эти планы отражают финансовую стратегию и тактику предприятий. Их главные задачи — определение источников и объемов формирования доходов, оптимизация расходов и достижение финансовой сбалансированности. На макроуровне — это основной финансовый план, который характеризует деятельность государства – бюджет, а также сведенный финансовый план, в котором отражаются доходы и расходы всех субъектов финансовых отношений. Именно эти планы являются отражением финансовой политики государства. В то же время они имеют разную значимость. Бюджет, это реальный директивный документ, который утверждается в виде закона, и является основным средством реализации финансовой политики. Сведенный финансовый план является, в сущности, справочным документом, назначением которого является определение общей массы доходов и расходов и согласования процессов их распределения и перераспределения между отдельными сферами и звеньями финансовой системы. Он является основным средством основания и сбалансирования финансовой политики. Задания финансового планирования определяются структурой финансового плана и задачами финансовой политики. Они заключаются в определении реальных источников и объемов доходов, оптимизации структуры расходов на основе критерия решения заданий финансовой политики и сбалансирования доходов и расходов. Первым по последовательности и значимости является определение реальных объемов доходов. Какие-нибудь просчеты, как в сторону их завышения, так и занижения влияют на реальность финансового плана, а, следовательно, и финансовой политики, осложняя ее реализацию. Финансовая политика государства, стратегия и тактика предприятий должны основываться на реальных возможностях. В то же время в процессе планирования необходимо отыскивать резервы роста доходов, если существующие их объемы недостаточны для решения поставленных задач. Второй важной задачей финансового планирования является оптимизация расходов. И хотя главным при этом является решение задач финансовой

|

||||

|

Последнее изменение этой страницы: 2016-12-10; просмотров: 564; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.12.165.68 (0.013 с.) |