Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Методи врівноваження та теорії платіжного балансуСодержание книги

Поиск на нашем сайте

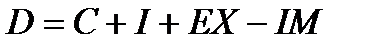

На ПБ впливають різні макроекономічні фактори: 1) національний дохід. Чим вищий національний дохід, тим вищий рівень життя та споживання, більші обсяг імпорту та схильність до експорту капіталу. Отже, чим більший національний дохід, тим більше від'ємне сальдо рахунка поточних операцій і фінансового рахунка; 2) рівень процентних ставок. Чим вищий в країні рівень реальних процентних ставок відносно інших країн, тим більше бажання нерезидентів перевести свої активи у дану країну, тим більше додатне сальдо фінансового рахунка; 3) обсяг грошової емісії. Активна грошова політика нарощування грошової маси призводить до підвищення цін та зниження рівня процентних ставок. Якщо валютний курс швидко реагує на зростання цін, то індекс умов торгівлі погіршується, а зниження рівня процентних ставок сприяє відпливу капіталу з країни. Отже, чим більший обсяг грошової емісії, тим більше від'ємне сальдо рахунка поточних операцій та фінансового рахунка; 4) фіскальна політика держави. Зниження податків і зростання державних витрат сприяє зростанню споживання в країні, що збільшує імпорт і погіршує баланс поточних операцій. Навпаки, обмежувальна фіскальна політика скорочує поточне споживання та інвестиції, заохочує заощадження, що збільшує рівень процентних ставок та сприяє припливу капіталу з-за кордону. ПБ покращується; 5) валютний курс. Якщо валютний курс національної валюти знижується і водночас попит на імпорт в цю країну і попит на експорт продукції з цієї країни у нерезидентів еластичні, то торговий ПБ країни покращується. Але зниження валютного курсу може викликати відплив фінансових інвестицій з країни, що погіршить ПБ, Внаслідок дії цих факторів баланс не буде сходитись. Для точного зведення балансу використовують спеціальні балансувальні (компенсуючі) статті балансу. Ці статті характеризують методи та джерела регулювання сальдо платіжного балансу та відображають рух валютних резервів, зміну короткострокових активів, окремі види іноземної допомоги, зовнішні державні позики, кредити міжнародних валютно-фінансових організацій тощо, тобто вони відображені у позиціях «Резервні активи» і частково - «Інші інвестиції» фінансового рахунка ПБ. Поділ платіжного балансу на основні та балансувальні статті є загальновизнаним методом визначення його дефіциту (balance-of-payments deficit) або активу, надлишку (balance-of-payments surplus). Сальдо, яке утворюється за основними статтями, покривається за допомогою балансувальних статей. Конкретно фінансування дефіциту ПБ здійснюється за рахунок: 1) залучення позик міжнародних фінансових організацій; 2) продажу золота; 3) отримання трансфертів з-за кордону; 4) скорочення обсягу золотовалютних резервів. Інколи можуть виникнути ситуації, коли країна не в змозі зрівноважити ПБ за допомогою перерахованих вище заходів; виникає криза ПБ. Ця криза відображається у ПБ як від'ємне сальдо ПБ у цілому, яке не може бути покрито у поточному році через недостатність резервних активів або якщо використання їх для цих цілей заборонено законом. У такому випадку країна може використати виключне фінансування (exceptional financing). Це операції, які здійснюють країни, що зазнають труднощів з фінансуванням від'ємного сальдо ПБ, за згодою та за підтримки їхніх закордонних партнерів з метою зниження цього сальдо до рівня, який може бути профінансовано традиційними засобами. Операції з виключного фінансування можуть проводитись за будь-якими статтями ПБ і не відокремлюються від них. До цих операцій відносять такі: 1) анулювання боргу (debt forgiveness) – добровільна відмова кредитора від частини або усієї суми боргу, зафіксована у відповідній угоді між країною-кредитором і країною-боржником. У ПБ ця операція показується як капітальний трансферт у рахунку руху капіталу; 2) обмін заборгованості на акції (debt leguity swap) – обмін простроченої заборгованості та інших боргових зобов'язань на акції компаній країни-боржника. Ці операції мають багато конкретних форм, але економічний зміст їх один: боргові зобов'язання, які не можуть бути покриті боржником, обмінюються за згодою з кредитором на частку у власності боржника; 3) запозичення для врегулювання ПБ (credits for balance of payments needs) – позики, які отримують державні органи та ЦБ від інших країн для фінансування ПБ у виняткових ситуаціях. До цієї групи відносяться кредити, надані МВФ. Усі вони записуються у ПБ «під рискою»; 4) переоформлення заборгованості (debt rescheduling) – зміна умов чинного договору або укладення нової угоди, яка передбачає заміну узгоджених спочатку строків платежів на нові. При переоформленні вважається, що поточні платежі за боргом було зроблено своєчасно і фінансувалися за рахунок нової, тобто переоформленої заборгованості; 5) прострочення платежів за заборгованістю (arreas) – у рамках цього способу країни – зі згоди кредитора чи без неї – просто не платять належні суми за зовнішніми зобов'язаннями. Ця операція записується у ПБ «під рискою»; 6) залучення коштів з-за кордону іншими секторами економіки, крім уряду та ЦБ, яке заохочується державними органами шляхом субсидування валютного курсу чи процентних ставок. Новим явищем з середини 70-х років стали спроби вироблення принципів колективного регулювання ПБ, зокрема на регулярних зустрічах на вищому рівні країн «Великої сімки» (Group of Seven). Метою теорій платіжного балансу є розроблення методів регулювання зовнішніх розрахунків. Теорія автоматичного саморегулювання платіжного балансу була розроблена у XVIII ст. Д. Юмом та Д. Рікардо. Вона панувала протягом майже 200 років до 30-х рр. XX ст. Відповідно до цієї теорії, якщо платіжний баланс країни пасивний внаслідок відпливу золота з неї, зменшується кількість золотих грошей в обігу та знижуються ціни, що сприяє підвищенню конкурентоспроможності її товарів, збільшенню їх експорту і, врешті-решт, активізує баланс її міжнародних розрахунків. Якщо ж країна має активний платіжний баланс, відбувається зворотний процес. Приплив золота до країни збільшує грошову масу в обігу, що веде до зростання цін та стимулює імпорт дешевших іноземних товарів, внаслідок чого активний платіжний баланс стає пасивним. Кейнсіанські теорії регулювання платіжного балансу. Дж.М. Кейнс рекомендував врівноважувати платіжний баланс державним регулюванням. Кейнсіанці вважали, що хронічна неврівноваженість платіжного балансу не може бути автоматично скоректована за допомогою ринку, отже, потрібне активне державне регулювання різними методами. У кейнсіанській теорії платіжного балансу як складовій загальної кейнсіанської доктрини користуються такими показниками. 1. Агреговані витрати (D) – загальні витрати, які здійснюють всі національні господарські одиниці (споживачі й виробники) для забезпечення споживання (С) і інвестицій (І), тобто

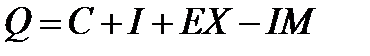

2. Агрегований випуск (Q) – загальне виробництво 3. Національний дохід (Y) – сума коштів, зароблених усіма «факторами», що беруть участь у виробництві, тобто національний дохід включає заробітну плату, процентну ставку, ренту і прибуток. Якщо виходити із рівності D і Q, то можна зробити такий запис:

або

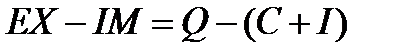

(сума показників С + І є валовими внутрішніми витратами). Для визначення сальдо платіжного балансу використовується формула:

де С – споживання; Y – дохід; ЕХ – експорт товарів та послуг; ІМ – імпорт товарів та послуг; Кех – експорт капіталу; Кіт – імпорт капіталу; S – заощадження; А – спожитий капітал; NFA – зміни чистих закордонних активів країни. Отже, в кейнсіанській теорії платіжний баланс пов'язується з випуском, із якого після відрахування валових внутрішніх витрат автоматично виникає залишок – платіжний баланс. Такі фактори як валютний курс, конкурентоспроможність та інші тут мають значення тільки з позиції їх впливу на випуск та валові внутрішні виплати. Так, девальвація у випадку зменшення експорту і за умови, що вона не вплинула ні на імпорт (адже інші товари й інша динаміка попиту), ні на виробництво, може негативно вплинути на платіжний баланс. Теорія внутрішньої та зовнішньої рівноваги розроблена Р. Харродом, Т. Сцитовським, Р. Манделем та ін. Прихильники Цієї теорії намагалися знайти методи досягнення цієї рівноваги, використовуючи економічні моделі. Внутрішньою рівновагою вони вважали такий стан економіки, коли повна зайнятість поєднується зі стабільними цінами, а зовнішньою — тривалу рівновагу платіжного балансу. Інструментарно-цільовий метод регулювання платіжного балансу розробили Дж. Мід, Я. Тінберген та ін. Він передбачає розроблення економетричних моделей регулювання платіжного балансу, умовно поділивши показники на інструменти та цілі державної економічної політики. Аналіз обмежується пошуком причинних взаємозв'язків між незрівноваженістю міжнародних розрахунків країни та зміною відповідних методів грошово-кредитного бюджетного та валютного регулювання. Виявлений зв'язок розглядається як причинно-наслідковий. Інструментарно-цільовий метод суперечить іншим заходам державного регулювання економіки, що обмежує його практичне застосування. Наприклад, заходи для стимулювання економічного зростання зазвичай погіршують платіжний баланс, а використання політики «дорогих речей», зокрема підвищення облікової ставки для покращання стану платіжного балансу, негативно впливає на внутрішнє виробництво та зайнятість за інших однакових умов. Цей інструмент регулювання платіжного балансу обмежений соціальними, економічними, технічними умовами. Підвищення відсоткової ставки, наприклад, не завжди приваблює іноземні капітали, а відповідне її зростання в інших країнах може нейтралізувати ефект такої політики. Теорія нормативного регулювання платіжного балансу розроблена Дж. Вільямсоном, Р. Міллером та ін. Особливості цієї теорії такі: поєднання антициклічного та антиінфляційного регулювання з регулюванням міжнародних розрахунків; дослідження проблеми інфляції та її впливу на платіжний баланс; необхідність міждержавного регулювання платіжного балансу та інфляції. Монетаристські теорії регулювання платіжного балансу були популярними у 70-80-ті рр. Монетаристська теорія розглядає платіжний баланс як наслідок нерівноваги усього грошового господарства, що змінює структуру внутрішніх цін та перешкоджає встановленню рівноваги між попитом та пропозицією. Стабілізація платіжного балансу розглядається як короткотерміновий процес, спрямований на усунення нерівноваги у грошовій сфері країни. Ідеал монетаристської концепції платіжного балансу - «відкрита» економіка, мінімальне обмеження руху товарів, робочої сили, капіталів, забезпечення свободи дій ринковому механізму в національній та світовій економіці. Теорії міждержавного регулювання платіжного балансу базуються на поєднанні кейнсіанства, неокейнсіанства та монетаризму. Ці теорії використовуються у проектах реформи світової валютної системи, розроблених у роки Другої світової війни Дж. М. Кейнсом та Г. Уайтом. Проекти валютної реформи надавали великого значення колективному регулюванню платіжного балансу, що знайшло відображення у Статуті МВФ. Бреттон-Вудською системою було передбачене систематичне (збалансоване) регулювання платіжного балансу країнами як з активним, так і з пасивним сальдо, але у різних напрямках, що передбачає вплив на внутрішній попит, рух капіталів та кредитів, а також курс національної валюти. Ямайська валютна система відроджує принцип симетричного вирівнювання платіжного балансу країнами як з пасивним, так і з активним сальдо та намічає принципи міждержавного регулювання платіжного балансу, серед яких необхідно відзначити такі: критерії незбалансованості платіжного балансу та методи його вирівнювання, регулювання платіжного балансу, санкції проти порушень міжнародної угоди. Відповідно до панівних монетаристських концепцій платіжного балансу МВФ розробляє стандартні програми «стабілізації» у вигляді макроекономічних моделей, кількісних орієнтирів, що поділені по кварталах. З 70-х рр. ХХ ст. у «стабілізаційні» програми МВФ за аналогією з програмами МБРР входять заходи впливу не тільки на попит, але й на пропозицію. Розширення набору методів регулювання платіжного балансу, які рекомендуються МВФ, привело до покращання його співробітництва з МБРР. Новий підхід МВФ до регулювання платіжного балансу відповідає інтересам банків-кредиторів, які вбачають у цьому гарантію зміцнення платоспроможності країн-боржників та зниження ризику їх кредитування. Оновлені «стабілізаційні» програми МВФ свідчать про тенденцію до посилення міждержавного регулювання платіжного балансу.

|

||||

|

Последнее изменение этой страницы: 2016-12-10; просмотров: 560; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.10 (0.009 с.) |

(18.1)

(18.1) (18.2)

(18.2) (18.3)

(18.3) , (18.4)

, (18.4)