Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Факторы, определяющие границы кредитаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Определение границ кредита имеет важное значение как для участников кредитных отношений, так и для экономики страны в целом. Осуществление кредитования в пределах экономически обоснованных границ кредита стимулирует экономический рост, способствует эф-фективному перераспределению накопленных ресурсов, ритмичному функционированию предприятий.

Границы кредита зависят от множества макро- и микроэкономи-ческих факторов.

К макроэкономическим факторам можно отнести следующие: тип экономики и степень ее устойчивости, законодательное регулирование различных форм и видов кредита, уровень развития кредитной системы и финансового рынка, направленность денежно-кредитной и налоговой политики, фаза экономического цикла и др.

В зависимости от действующего порядка наделения хозяйствую-щих субъектов собственными и заемными средствами в обществе будут доминировать финансовые или кредитные отношения.

Институт профессиональных инноваций, Волгоград №11236503

В условиях распределительной экономики предприятия на-делялись собственными оборотными средствами в пределах уста-новленного норматива, определяемого исходя из минимальной потребности организации в денежных средствах для создания произ-водственных запасов, задела незавершенного производства, запасов готовой продукции. Потребности предприятия, превышающие этот минимум, удовлетворялись за счет кредитования. Таким образом,

в условиях распределительной экономики границы кредита были у_же, чем в условиях рыночной экономики, при которой объемы го-сударственного финансирования сократились, а работа предприятий стала строиться на принципах самофинансирования и коммерческого расчета.

Законодательное ограничение применения той или иной формы кредита приводит к изменению его внутренних границ. Так, в резуль-тате проведения кредитной реформы 1930—1931 гг. коммерческий кредит был запрещен и не применялся до перехода к рыночному типу хозяйствования, потребности социалистических предприятий

в кредитных ресурсах покрывались за счет прямого банковского кредитования. Существование государственной собственности на землю, здания и сооружения производственного назначения и другие средства производства в условиях социалистического хозяйства при-вели к исчезновению ипотечного кредита. В рыночной экономике как коммерческий, так и ипотечный кредиты разрешены законодательно, востребованы заемщиками и выступают в качестве фактора экономи-ческого роста.

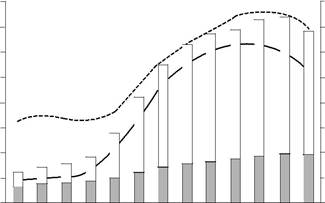

Значительно расширились в современной России и границы потребительского кредита, что связано с развитием кредитной систе-мы. Изменения в банковском законодательстве дали коммерческим банкам право расширить кредитование физических лиц. К примеру, начиная с 2005 по 2011 г. вместе с ростом доходов граждан и сни-жением стоимости ссуд общий объем кредитов, предоставленных физическим лицам российскими банками, увеличился в 6,5 раза — с 619 до 3997 млрд руб.

Следует заметить, что финансово-экономический кризис, на-чавшийся в России в 2008 г., не изменил существующую тенденцию увеличения потребительских банковских ссуд (рис. 13.1). Однако в 2009—2010 гг. произошло некоторое сокращение потребительского кредитования, связанное с уменьшением занятости и потребительского спроса. 258 Раздел II. КРЕДИТ

Институт профессиональных инноваций, Волгоград №11236503

.

4,5

4,0

3,5

3,0

2,5

2,0

1,5

1,0

0,5

01.01 01.07 01.01 01.07 01.01 01.07 01.01 01.07 01.01 01.07 01.01 01.07 2005 2005 2006 2006 2007 2007 2008 2008 2009 2009 2010 2010

,

,

,

Рис. 13.1. Данные об объеме потребительских кредитов банковского сектораРоссийской Федерации за период с 2005 по 2011 г.

Состояние экономики влияет не только на предоставление кре-дитов потребительского характера, но и на объем кредитования пред-приятий. Так, в период мирового финансового кризиса в Российской Федерации произошло снижение объемов кредитования банками пред-приятий и организаций, что определялось как увеличением кредитных рисков, так и уменьшением у банков временно свободных ресурсов. В 2009 году доля ссудной задолженности предприятий реального сек-тора экономики снизилась с 60 до 55% (рис. 13.2).

Рис. 13.2. Финансирование банками предприятий и организаций (млрд руб.)

Институт профессиональных инноваций, Волгоград №11236503

На рост или снижение объема кредитных вложений оказывает влияние налоговая и денежно-кредитная политика государства. Налоговая политика оказывает влияние на объем временно сво-бодных средств у кредитора и возможность возврата ссуды заемщиком. Повышение ставок налогообложения снижает кредитный потенциал кредитора и возможность уплаты ссудного процента заемщиком.

Денежно-кредитная политика, осуществляемая посредством установления центральным банком процентной ставки рефинансирова-ния, нормы обязательных резервов, объема рефинансирования банков

и кредитования государства, экономических нормативов деятельности банков, прямых ограничений на величину предоставляемых кредитов, оказывает влияние на величину и стоимость кредитных ресурсов, сроки кредитования, стимулирует развитие той или иной формы кредита. Немаловажным макроэкономическим фактором, определяющим границы кредита, является фаза экономического цикла. Увеличение или снижение кредитования в период экономического цикла может дать как положительный, так и отрицательный эффект. Необоснованный рост кредитования в период экономического подъема приводит к развитию кризиса перепроизводства, недостаточное кредитование в период спа-да — к дальнейшему снижению темпов экономического роста.

К микроэкономическим факторам, оказывающим влияние на границы кредита, относят возможности кредитора, определяемые на-личием временно свободных ресурсов, финансовое состояние и креди-тоспособность заемщика, уровень риска кредитуемого проекта, характер и величину обеспечения, сроки ссуды.

Границы кредита, определяемые микроэкономическими факто-рами, можно рассматривать применительно к разным формам и видам кредита. Возможности кредиторов при разных формах кредита суще-ственно различаются.

Объем предоставления коммерческого кредита ограничен на-личием у продавца товаров, которые можно реализовать с отсрочкой платежа. Как правило, реализуя продукцию с отсрочкой платежа, кредитор работает в пределах временно свободных средств. Однако в ряде случаев возможно предоставление коммерческого кредита за счет занятых капиталов, что приведет к замедлению или приостановке кругооборота капитала кредитора. Такое положение возможно лишь в условиях жесткой конкуренции или экономического кризиса, в этом случае предприятие идет на потери, связанные с замедлением оборота капитала, из-за проблем с реализацией готовой продукции.

Объем ссуд, предоставляемых при межхозяйственной и граждан-ской формах кредита, также ограничен наличием у кредитора временно свободных средств. 260 Раздел II. КРЕДИТ

Институт профессиональных инноваций, Волгоград №11236503

На границы банковского кредита оказывают влияние тип хозяй-ствования, цели социально-экономического развития, фаза экономи-ческого цикла, величина доходов государственного бюджета, а также интересы денежного обращения и темпы экономического роста.

Регулирование объема банковских вложений осуществляется центральным банком путем установления экономических нормативов деятельности кредитных организаций, требований к качеству кредит-ного портфеля банка, прямых кредитных ограничений, состоящих в установлении жесткой зависимости объема предоставляемых кредитов либо от капитала банка, либо от величины обеспечения. Экономические нормативы направлены на снижение риска деятельности кредитных ор-ганизаций, повышение стабильности банковской системы государства. Банк России ограничивает риск несбалансированной ликвидности, величину кредита, предоставляемого одному заемщику; величину круп-ного кредита; величину кредитов, выдаваемых банком своим участникам (акционерам) и инсайдерам.

Экономические границы банковского кредитования определя-ются величиной ресурсов банка, т.е. величиной собственных средств кредитной организации, привлеченных депозитов и возможностью получения межбанковских кредитов.

Однако в ряде случаев границы банковского кредита нарушаются. Примером предоставления банковского кредита без соответствующего накопления ресурсов является прямое кредитование дефицита бюджета, применявшееся Банком России до 1995 г. Необоснованное, не обеспе-ченное ресурсами увеличение кредитных вложений банков приводит либо к росту инфляции, либо к возникновению проблем с ликвидностью у банка-кредитора.

Рассматривая влияние ликвидности банка на границы его креди-та, необходимо отметить, что кредитный потенциал, т.е. максимальная сумма кредита, которую он может предоставить, оставаясь в границах необходимой ликвидности, будет определяться как разница между величиной ресурсов кредитной организации и резервом ликвидных средств. Для устойчивого функционирования банк должен сформиро-вать запас высоколиквидных и ликвидных активов, позволяющий ему своевременно выполнять свои обязательства. Превышение расчетной величины кредитного потенциала ведет к снижению устойчивости кредитной организации.

Исходя из требований ликвидности банка при предоставлении банковского кредита необходимо выполнение следующего правила: активы и пассивы банка должны быть сопряжены по суммам и срокам. Расхождение между аккумулируемыми и размещаемыми средствами может стать причиной нарушения границ кредита, как это произошло,

Институт профессиональных инноваций, Волгоград №11236503

например, в период экономического кризиса, когда банки не смогли рефинансировать свои внешние заимствования.

Заинтересованность кредитора в предоставлении ссуды зависит от кредитоспособности заемщика, являющейся основой ее своевремен-ного погашения, а также от уровня риска ссуды, характера и величины обеспечения.

Потребность заемщика в кредитных ресурсах определяется ха-рактером производства и заинтересованностью в снижении издержек при использовании ссуженной стоимости.

В российской банковской практике кредитоспособность заем-щика устанавливается на основе расчета финансовых коэффициентов, анализа денежных потоков, делового риска и других методов оценки.

Расчет финансовых коэффициентов дает представление о те-кущем финансовом состоянии клиента. При этом применяются ко-эффициенты ликвидности, эффективности (или оборачиваемости), финансового левериджа, прибыльности и др. Анализ денежных потоков заемщика позволяет определить соотношение притока и оттока средств клиента банка за определенный период и на основе этого установить ли-мит кредитования. Анализ делового риска, базирующийся на изучении особенностей производства потенциального заемщика, его финансового состояния и контрагентов, позволяет прогнозировать достаточность источников погашения ссуды.

В международной банковской практике из множества применя-емых методов можно выделить несколько.

Метод «6 C» учитывает такие показатели деятельности заемщи-ка, как его репутация (customer character), способность погасить ссуду (capacity to pay), наличие обеспечения (collateral), капитал (capital), перспективы изменения экономической конъюнктуры (current business conditions and goodwill), контрольные функции (control) — мониторингзаконодательных основ деятельности заемщика и его соответствие стандартам банка.

Английская система оценки кредитоспособности PARTS вклю-

чает следующие требования к заемщику: цель ссуды (purpose), сумма ссуды (amount), размер долга и процентов (repayment), срок (term), обеспечение, залог (security).

Рейтинговая система оценки надежности коммерческих бан-ков CAMELS, разработанная в США, учитывает следующие критериикредитоспособности: достаточность капитала (capital adequacy), до-статочность активов (assets quality), уровень менеджмента (management quality), доходность (earnings), ликвидность (liquidity), чувствительностьк риску (sensibility). 262 Раздел II. КРЕДИТ

Институт профессиональных инноваций, Волгоград №11236503

Необходимо отметить наличие специфических границ кратко-срочного и долгосрочного кредитования. При предоставлении кредита на пополнение оборотных средств погашение ссуд осуществляется за счет средств, высвобождающихся при завершении кругооборота капитала, в соответствии с этим устанавливаются сроки возврата за-емных средств. В случае кредита на капитальные вложения заемные средства возвращаются не за счет амортизационных отчислений, а за счет прибыли, получаемой в связи с вводом в эксплуатацию основных фондов, срок кредита при этом устанавливается в зависимости от срока окупаемости кредитуемого объекта. При потребительском и ипотечном кредитовании граждан срок ссуды определяется ее целью и величиной будущих доходов заемщика.

Мировой финансовый кризис показал, что главной проблемой российской банковской системы является заметная ограниченность долгосрочных ресурсов. Доля привлеченных банками средств пред-приятий и населения на срок более трех лет сегодня составляет около 10—12% в общем объеме привлеченных ресурсов. Объем долгосрочных банковских вложений сроком более трех лет более чем вдвое превы-шает величину соответствующих по срокам ресурсов1. Это сдерживает инвестиционную активность банков.

Заемщики, испытывающие потребность в долгосрочных ресур-сах, сегодня либо кредитуются напрямую на западных финансовых рынках, размещая там свои ценные бумаги или получая ссуды, либо обращаются в российские банки, работающие на кредитных ресурсах иностранных инвесторов. Главной причиной такого положения является неконкурентность ценовых условий кредитования российских банков по сравнению с иностранными кредитными организациями.

Кроме того, в современной России отсутствует зависимость между объемом наиболее долгосрочных кредитов Банка России и вели-чиной инвестиционных ссуд коммерческих банков. Это связано с тем, что долгосрочные инструменты в системе рефинансирования появились совсем недавно, и объем таких ссуд ЦБ РФ невелик. По информации Банка России, суммарный объем его кредитов сроком предоставления свыше 180 дней в 2009—2010 гг. составил 1—6% от суммы кредитов коммерческих банков сроком более трех лет, а восьмикратное снижение объема кредитов ЦБ РФ сроком более 180 дней в ноябре 2009 г. сопро-вождалось ростом объема инвестиционных ссуд коммерческих банков.

Расширение границ долгосрочного кредита и повышение привле-кательности инновационных проектов для потенциальных инвесторов может происходить за счет:

1 www.cbr.ru/analytics

Институт профессиональных инноваций, Волгоград №11236503

„ „ введения в систему рефинансирования инструментов долго-срочного финансирования, имеющих целевое назначение для выпол-нения социально значимых программ;

„ „ создания механизма предоставления государственных гаран-тий по кредитам на реализацию инновационных проектов, соответству-ющих программам развития регионов или страны в целом;

„ „ снижения стоимости рефинансирования для банков, осущест-вляющих кредитование инновационной деятельности предприятий.

Границы кредита могут нарушаться. Это происходит под воздей-ствием ряда факторов, в том числе экономической и политической неста-бильности, наличия дефицита государственного бюджета, избыточной денежной эмиссии, возможности прямого кредитования правительства, предоставления ссуд предприятиям, имеющим неудовлетворительное финансовое состояние, характера обеспечения ссуды.

В условиях экономической нестабильности ухудшается финан-совое состояние как предприятий, так и граждан. Это приводит к росту невозврата ссуд, ухудшению качества кредитных портфелей банков, сокращению кредитования (рис. 13.3).

Рис. 13.3. Динамика показателей просроченной задолженностипо банковским кредитам 264 Раздел II. КРЕДИТ

Институт профессиональных инноваций, Волгоград №11236503

С другой стороны, предоставление банковского кредита под за-лог ценных бумаг может привести к избыточному выпуску платежных средств. Известно, что в период экономического роста растут прибыли промышленных компаний и стоимость акций и облигаций поднимает-ся, однако в условиях ухудшения экономической ситуации стоимость ценных бумаг падает и соответственно часть кредитов оказываются не-обеспеченными, не увязанными с действительной стоимостью объекта, а проведенная депозитная эмиссия может оказаться чрезмерной. При учете банком векселей также может произойти нарушение эмиссионных границ кредита, так как при переходе товара от одного предпринимателя к другому каждый раз могут появляться и учитываться новые товарные векселя. Таким образом, учет товарных векселей не страхует депозит-ную эмиссию от инфляции, приводит к обесценению национальной денежной единицы.

Необоснованный рост кредитных вложений приводит к уве-личению денежной массы в обороте и инфляционному обесценению национальной денежной единицы.

Избыточное кредитование предприятий реального сектора экономики может привести к появлению средств, не используемых в хозяйственном обороте и замедлению кругооборота капитала. Это, в частности, может произойти при кредитовании по остатку запасов кредитуемых ценностей. В этом случае предоставление кредитных ресурсов, как известно, осуществляется в соответствии с изменением стоимости кредитуемого объекта (остатками сырья, материалов, запас-ных частей, товаров, незавершенного производства, готовой продукции). При выпуске неликвидной продукции, однако, может происходить увеличение запасов и, как следствие, образование просроченной за-долженности банку.

Недостаточное кредитование, так же как и избыточное, может привести к замедлению кругооборота капитала заемщика вследствие нехватки средств для приобретения сырья, материалов, выплаты за-работной платы или обновления основных средств.

Методы оздоровления кредитных отношений различны. Это проведение взвешенной денежно-кредитной политики, направленной на развитие экономики, ограничивающей излишнее предоставление кредита, но не снижающей возможность получения заемных средств эффективно функционирующими предприятиями.

Другим методом борьбы с нарушениями границ кредита является регулирование условий и механизма кредитования, направленное на снижение кредитного риска.

Контрольные вопросы

1. Каково значение установления экономически обоснованных границ кредита? 2. Какие виды границ кредита вы знаете? Как они соотносятся между со-бой? 3. Каковы факторы установления границ кредита? 4. Чем определяются границы коммерческого и банковского кредита? 5. Какие факторы определяют границы государственного кредита? 6. Чем обусловлены нарушения границ кредита? 7. Каким образом и вследствие чего проявились нарушения границ кредита в период мирового финансового кризиса? 8. Какие методы преодоления нарушений границ кредита вы знаете?

Тесты и задания

1. Границы предоставления коммерческого кредита на микроуровне за-висят: аа от возможностей кредитора;

бб кредитоспособности заемщика;

вв уровня риска кредитуемого проекта; гг уровня инфляции.

2. К макроэкономическим факторам, определяющим границы кредита, относят: аа уровень развития кредитной системы; бб тип хозяйствования; вв направленность денежно-кредитной политики;

гг темпы экономического роста;

дд уровень кредитоспособности заемщика.

3. К микроэкономическим факторам, определяющим границы кредита, относят: аа уровень риска кредитуемого проекта; бб характер обеспечения кредита; вв срок ссуды; гг фазу экономического цикла; дд степень устойчивости экономики.

4. Нарушения границ кредита обусловлены: аа наличием профицита государственного бюджета; бб отсутствием надежного обеспечения по предоставляемой ссуде; вв экономической и политической нестабильностью в стране; гг предоставлением ссуды без оценки кредитоспособности заемщика. 5. К восстановлению границ кредита приводит применение следующих методов: аа регулирование механизма кредитования; бб проведение взвешенной денежно-кредитной политики; 266 Раздел II. КРЕДИТ

Институт профессиональных инноваций, Волгоград №11236503

вв пересмотр условий кредитования; гг проведение кредитных реформ; дд отмена регулирования деятельности профессиональных участников кредитного рынка.

6. В зависимости от потребностей участников кредитного процесса вы-деляют следующие границы кредита: аа начальные; бб конечные; вв внутренние;

гг внешние;

дд количественные;

ее качественные.

список использованной литературы

1. Большая советская энциклопедия. М.: Советская энциклопедия. 1969—1978. 2. XIII Всероссийская банковская конференция. Информационно-анали-тические материалы «Банковская система России — 2011: тенденции и приоритеты посткризисного развития» подготовлены совместно Ассоциацией региональных банков России (Ассоциация «Россия») и Консалтинговой группой «Банки. Финансы. Инвестиции» при участии Центра экономических исследований МФПА.

3. www.cbr.ru — официальный сайт Центрального банка Российской Фе-дерации. Институт профессиональных инноваций, Волгоград №11236503

гЛАВА 14

Ссудный процент и его использование

в рыночной экономике

Изучив эту главу, вы узнаете:

„ „ какова природа ссудного процента; „ „ каковы функции и роль ссудного процента;

„ „ какие существуют основные формы ссудного процента; „ „ какие существуют теории формирования уровня ссудного про-

цента; „ „ какие факторы определяют уровень ссудного процента;

„ „ каков механизм формирования уровня рыночных процентных ставок;

„ „ какие есть основные виды процентных ставок и факторы, опреде-ляющие их формирование;

„ „ в чем заключаются особенности системы процентных ставок в со-временной России.

Природа ссудного процента

Ссудный процент — своеобразная цена ссужаемой во временное пользование стоимости (ссудного капитала).

Существование ссудного процента обусловлено наличием то-варно-денежных отношений, которые в свою очередь определяются отношениями собственности. Ссудный процент возникает там, где один собственник передает другому определенную стоимость во временное пользование.

Для кредитора, отказывающегося от текущего потребления мате-риальных благ, цель сделки состоит в получении дохода на ссуженную 268 Раздел II. КРЕДИТ

Институт профессиональных инноваций, Волгоград №11236503

стоимость; предприниматель привлекает заемные средства также с це-лью развития бизнеса, повышения эффективности производства, в том числе увеличения прибыли, из которой он должен уплатить проценты.

Если исходить из принципа равного дохода на вложенные сред-ства, то на один рубль заемных средств приходится величина прибыли, соответствующая доходности собственных вложений. Столкновение интересов собственника средств и предпринимателя, пускающего их в оборот, приводит к разделению прибыли на вложенные средства между заемщиком и кредитором. Доля последнего выступает в форме ссудного процента.

Такое определение природы ссудного процента опирается на ряд основных теоретических подходов к трактовке причин его воз-никновения.

Марксистская теория ссудного процента. Согласно марксист-ской теории ссудного процента, источником его образования является прибавочная стоимость, полученная в процессе производства, которая делится на две части: предпринимательский доход и ссудный процент как плата за пользование предоставленным капиталом. При этом ставка процента определяется соотношением спроса и предложения на заем-ный капитал.

Марксистская теория дает следующее определение ссудно-го процента: «Если цена выражает стоимость товара, то процент выражает возрастание стоимости денежного капитала и потому представляется ценою, которая уплачивается за него кредитору». Одновременно утверждается, что «процент как цена капитала — вы-ражение с самого начала совершенно иррациональное», поскольку цена сведена к чисто абстрактной форме, а именно к определенной сумме денег, уплачиваемой за нечто, фигурирующее в качестве по-требительной стоимости.

Марксистская теория вводит разделение двух понятий: капи-тала-собственности и капитала-функции. Процент является доходом капитала-собственности, платой капиталисту за то, что он является владельцем ссудного капитала. Предпринимательский доход — возна-граждение капитала-функции за предпринимательскую деятельность.

Теория предельной полезности. Согласно теории предельной по-лезности, процент возникает в связи с психологическим предпочтением человека потреблять материальные блага сегодня, а также получать до-полнительный доход в результате разумного распоряжения деньгами, а не откладывать этот процесс на будущее. Соответственно процент рассматривается как некоторая компенсация за отказ собственника средств от их текущего потребления.

Институт профессиональных инноваций, Волгоград №11236503

Теория чистой производительности капитала. В трактовкетеории чистой производительности капитала процент возникает в ре-зультате обмена суммы текущих благ на бо_льшую сумму будущих благ. В результате производительного применения капитала повышается эффективность производства, что приводит к увеличению выпуска конечного продукта. Этот прирост выпуска называют чистой произво-дительностью капитала и измеряют уровнем процента.

Теории процента в экономической литературе советского периода. В экономической литературе советского периода (особенно20—30-х гг. XX в.) ссудный процент чаще всего рассматривался как средство снижения себестоимости продукции либо как способ возме-щения расходов банка. Действительно, расходы по уплате процентов включались в себестоимость продукции. Считалось, что излишние рас-ходы на уплату процентов при нерациональном использовании кредита снижают рентабельность предприятий и соответственно уменьшают их накопления. Вместе с тем банк получал прибыль в виде разницы между доходом от взимания процентов и расходами на их выплату за вычетом прочих расходов кредитного учреждения. Утверждалось, что снижение ставок по активным операциям стимулирует сокращение банками рас-ходов и в конечном счете повышение их рентабельности.

Позже, в 50-х гг. XX в., стали появляться теории, в которых в ка-честве экономической основы процента признавалось социалистическое накопление. Ссудный процент рассматривался как часть накоплений предприятий, образующихся в результате использования оборотных средств, в том числе заемных, и причитающихся банку за предостав-ленные им кредиты.

Подобный подход сохранился и в 60—70-х гг. ХХ в., когда ссудный процент определяли как часть чистого дохода общества. В тот же период в ссудном проценте ряд специалистов видели плату за использование заемных средств.

В 80-х годы XX в. в советской экономической литературе гла-венствующее место заняли теории, определяющие ссудный процент в качестве иррациональной цены кредита (ссудного фонда).

Функции и роль ссудного процента. Развитие рыночных отно-шений в России определило трансформацию функций ссудного про-цента, присущих ему в системе административно-планового хозяйства: стимулирующей функции и функции распределения прибыли в более широко трактуемую регулирующую функцию.

Если уровень ссудного процента складывается на основе соот-ношения спроса и предложения кредита, что характерно для рыноч-ного хозяйства, он должен четко отражать изменение экономической 270 Раздел II. КРЕДИТ

Институт профессиональных инноваций, Волгоград №11236503

конъюнктуры. Стимулы к дополнительным инвестициям с при-влечением кредита будут сохраняться до тех пор, пока ожидаемая рентабельность превышает текущую норму процента или равна ей. Однако данная схема на сегодняшний день не полностью соответствует реальным экономическим условиям. Несмотря на рыночное формиро-вание уровня ссудного процента, ряд причин (инфляция, особенности денежно-кредитного регулирования, неразвитость денежного рынка, используемые формы государственного регулирования отдельных от-раслей экономики) не позволяют проценту в полной мере реализовать регулирующую функцию.

Вместе с тем в условиях современной экономики России регу-лирующая функция ссудного процента усиливается. Это проявляется в той роли, которую играет процент в экономической сфере:

„ „ посредством нормы процента уравновешивается соотношение спроса и предложения кредита. Он содействует рациональному сочета-нию собственных и заемных средств. В условиях рыночного формиро-вания уровня ссудного процента привлечение в оборот заемных средств выгодно только при покрытии кредитом временных и необходимых до-полнительных потребностей. Всякое излишнее использование кредита снижает общий уровень рентабельности вложений;

„ „ устанавливаемая Банком России ставка рефинансирования на-ряду с нормой обязательных резервов и условиями выпуска и обращения государственных ценных бумаг постепенно становится эффективным средством управления коммерческими банками. Не прибегая к прямому регулированию процентной политики последних, Банк России опреде-ляет единство процентной политики в масштабах хозяйства, стимулируя повышение или понижение процентных ставок;

„ „ посредством процента осуществляется регулирование объема привлекаемых банком депозитов. Рост потреб

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-06; просмотров: 3131; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.012 с.) |