Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Критерии оценки и принципы построения налоговых системСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте Любые аспекты функционирования общественного сектора, в том числе и проблемы налогообложения, должны оцениваться с позиции экономической эффективности и социальной справедливости. Однако, абсолютно эффективными фискальные решения не бывают. Например, налоги, за счет которых финансируется производство общественных благ, нельзя установить на уровне цен Линдаля, так как процесс выявления предпочтений потребовал бы значительных издержек. Очевидно, невозможно реализовать в полной мере и принципы справедливости, так как представления о справедливости у индивидов различаются. Исходя из того, что построение идеальной налоговой системы невозможно, то для различных стран система налогообложения различается по видам, формам взимания и размерам налога. Впервые общие принципы налогообложения сформулировал А. Смит в своей книге «Исследование о природе и причинах богатства народов». Он предложил рассматривать три источника налогов: ренту, прибыль и заработную плату, и исходил из следующих принципов налогообложения: - равномерность, понимаемая как равнонапряженность, общность для всех налогоплательщиков правил и норм изъятия налога; - определенность, означающая четкость, ясность, стабильность норм и ставок налогообложения; - простота и удобство взимания налогов для налогоплательщиков; - неотягощенность, т. е. умеренность, ограниченность налога суммами, уплата которых не ложится тяжким бременем на налогоплательщика. В экономическую теорию представление о том, что активная налоговая политика должна и может оказать стимулирующее воздействие на макроэкономику, ускоряя или снижая темпы ее развития, ограничивая безработицу и сдерживая инфляцию, было введено Дж. М. Кейнсом в 30-е гг. XX в. Значительным снижением ставок федеральных налогов (в 1948 г. примерно на 4,7 млрд. долл.) был смягчен послевоенный спад экономики США и обеспечен экономический подъем в конце 1949 г. Вклад А. Вагнера состоял в том, что он концептуально дополнил принципы налогообложения А. Смита и выделил 4 группы и 9 основных принципов (См. приложение 25). Данные принципы актуальны и в настоящее время, несмотря на внесенные коррективы за более чем 200-летнее развитие общества. На практике реализуются 4 основных принципа налогообложения: - принцип справедливости (критерий относительного равенства налоговых обязательств); - принцип соразмерности; - принцип максимального учета интересов и возможностей налогоплательщиков; - принцип экономичности (эффективности). Принцип справедливости означает, что государственные налоги и расходы должны влиять на распределение доходов, возлагая бремя на одних субъектов и предоставляя привилегии другим. Рассматривают два его аспекта: горизонтальный и вертикальный. Горизонтальный аспект основан на предположении, что плательщики, имеющие равные экономические возможности (положение), должны иметь и одинаковый уровень налоговых платежей (налогового бремени). Согласно принципу вертикальной справедливости, лица, которые находятся в неравном положении, должны находиться и в неравной налоговой позиции. Принцип соразмерности заключается в соотношении наполняемости бюджета и неблагоприятных для налогоплательщика последствий налогообложения. Это принцип экономической сбалансированности интересов налогоплательщиков и интересов государства, заключающихся в поступлении налоговых средств в госбюджет. Принцип соразмерности теоретически проиллюстрирован известной кривой А. Лаффера. Принцип максимального учета интересов и возможностей налогоплательщиков означает, что налогообложение характеризуется опреде ленностью и удобством для налогоплательщика. Другим проявлением этого принципа является своевременное информирование налогоплательщиков о всех изменениях налогового законодательства, а также простота организации системы взимания налогов и их уплаты. Принцип экономичности (эффективности) предполагает, что суммы сборов по каждому отдельному налогу должны превышать затраты на его сбор и обслуживание. Примером недействия этого принципа может быть налог на имущество граждан. Усилия налоговых органов по выявлению объектов налогообложения, исчислению налога, извещению граждан и контролю не покрываются суммами уплачиваемого налога. Кроме экономических принципов выделяют также организационные принципы налогообложения, к которым относят положения, в соответствии с которыми осуществляется построение налоговой системы и структурное взаимодействие элементов. Как отмечает И. Горский: «Нет идеальных налоговых систем, тем более только что появившихся. Однако налоговая система должна иметь такую организационную основу, которая позволяла бы ей развиваться с наименьшими издержками. При этом, необходимо учитывать историческую обусловленность налогов национальными традициями, общественной психологией, а так же имеющийся опыт зарубежных стран» (Виссарионов А., Федорова И.Налоговое регулирование экономической активности //Экономист. - 1998. - № 4. - С. 32). Представителями неоклассического направления были сформулированы более рациональные основы налогового обложения, в частности, принцип выгоды и принцип пожертвования. Из множества принципов, характеризующих оптимальное налогообложение, можно выделить две главные группы. С одной стороны, существует общепринятая точка зрения, что разные люди должны облагаться налогом пропорционально той выгоде, которую они могут ожидать от деятельности государства. С другой стороны, все признают принцип, согласно которому люди должны облагаться налогом таким образом, чтобы «пожертвования» не выходили за рамки приемлемого уровня или, иными словами, структура налогов должна быть такой, чтобы с ее помощью доходы, определяемые рыночным взаимодействием, соответствующим образом перераспределялись в интересах субъектов общества (Виссарионов А., Федорова И.Налоговое регулирование экономической активности //Экономист. - 1998. - № 4. - С. 3). Таким образом, выделяют следующие критерии оценки налоговых систем: 1) относительное равенство налоговых обязательств (по данному критерию различают принцип выгод, принцип платежеспособности, т. е. налоговое бремя должно распределяться в соответствии с экономическими возможностями плательщика); 2) экономическая нейтральность (если какой-либо вид деятельности или ее результат превращается в объект налогообложения, направлять ресурсы на эту деятельность становится невыгодно). Различают искажающие и неискажающие налоги. Все зависит от того, какие именно налоги используются государством. Например, каждый взрослый человек должен уплатить определенную сумму налога в конце года независимо ни от деятельности, ни от положения - аккордный, или паушальный, налог. При этом искажения экономической мотивации не происходит; 3) организационная простота, т. е. чем проще налоговая система, тем с меньшими издержками формируются доходы государства; 4) гибкость налогообложения - соответствие системы налогообложения динамике макроэкономических процессов; 5) прозрачность, понятность для налогоплательщика того, как изменяется его положение в результате изменения налогов. Типична ситуация, когда налогоплательщик выступает против повышения налогов на зарплату, но может поддержать рост налогов на прибыль предприятий, т. е. необходимо различать категорию «степень прозрачности». Примеры действия критериев оценки налоговых систем для аккордного и прогрессивного налогов приведены в приложении 26. Не существует налога, который идеально соответствовал бы всем названным критериям. Однако данные критерии могут отражать преимущества и недостатки исследуемых типов экономических систем через преимущества или недостатки в системе налогообложения. В российской экономике налоговая система начала формироваться с 1992 г. Она опирается на отечественный опыт (дореволюционной России, 20-х и 40-50-х гг. XX в., опыт переходного периода и опыт проведения экономических реформ последних лет), а также богатейший зарубежный опыт налогового реформирования. За период модернизации создано налоговое законодательство, принят Налоговый кодекс, заменивший множество отдельных законов, сформирована Федеральная налоговая служба (ФНС) - федеральный орган исполнительной власти, осуществляющий функции контроля и надзора за: соблюдением законодательства РФ; правильностью исчисления; полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством РФ; правильностью исчисления; полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за производством и оборотом табачной продукции и соблюдением валютного законодательства РФ в пределах компетенции налоговых органов. ФНС осуществляет свою деятельность непосредственно и через свои территориальные органы во взаимодействии с другими федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, органами местного самоуправления и государственными внебюджетными фондами, общественными объединениями и иными организациями. Федеральная налоговая служба России - это единая система с соответствующей иерархией управления: центральный аппарат, межрегиональные инспекции и управления по федеральным округам и областям. На федеральном уровне осуществляют свою деятельность 9 межрегиональных инспекций ФНС России по крупнейшим налогоплательщикам в следующих отраслях экономики: - разведка, добыча, переработка, транспортировка и реализация нефти и нефтепродуктов; - разведка, добыча, переработка, транспортировка и реализация газа; - основные виды обрабатывающих производств, строительства, торговли и других видов деятельности; - производство и реализация электрической энергии; - производство и реализация продукции металлургической промышленности; - оказание транспортных услуг; - реализация и (или) предоставление в пользование технических средств, обеспечивающих оказание услуг связи; - машиностроение; - финансово-кредитная сфера. Общая структура ФНС России представлена в приложении 57. Главная задача Федеральной налоговой службы РФ - это контроль за соблюдением законодательства о налогах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты и в государственные внебюджетные фонды - пенсионный, социального и медицинского страхования, занятости, дорожный. Содержание современных принципов налогообложения сводится к следующему: - налоги не должны подавлять заинтересованность предпринимателей в повышении дохода и прибыли; - налоги должны обладать сбалансированностью в том смысле, что их величина вместе с другими поступлениями в бюджет должна уравновешивать государственные расходы, которые в противном случае надо уменьшать; - налоги должны обеспечивать заинтересованность предприятий через налоговые ставки в насыщении товарами потребительского рынка, ускорении НТП, решении актуальных для социума социальных задач. По своей структуре и принципам построения налоговая система России, в основном, соответствует общераспространенным в мировой практике налоговым системам, а множественность видов налогов позволяет обеспечивать решение всего комплекса целей и задач, реализовывать различные функции в процессе регулирования экономики. Современными экономистами отмечается необходимость введения прогрессивной шкалы налогообложения доходов граждан. Игнорирование этого свидетельствует об отказе от демократической процедуры формирования налогов в гражданском обществе. Один из вариантов введения прогрессивной системы налогообложения доходов был предложен академиком Л. Абалкиным (Абалкин Л.Размышление о долгосрочной стратегии, науке и демократии // Вопросы экономики. — 2006. — № 12. — С. 12.). Согласно предложенному варианту (2005 г.) необходимо было: • освободить от уплаты налогов тех лиц, доходы которых ниже прожиточного минимума; • лицам с доходами от 5 до 25 тыс. руб. в месяц платить 13% от доходов; • лицам с доходами от 25 до 100 тыс. руб. в месяц платить 18% с каждого рубля, превышающего доходы в 25 тыс. руб. в месяц; • с доходов свыше 100 тыс. руб. в месяц платить 25% (с каждого рубля, превышающего доход в 100 тыс. руб.). Автор отмечал, что именно такая модель в комплексе с освобождением от уплаты налогов с прибыли, идущей на инвестиции, на благотворительность, позволит говорить о завершении формирования единой эффективной и вместе с тем справедливой модели налогообложения.

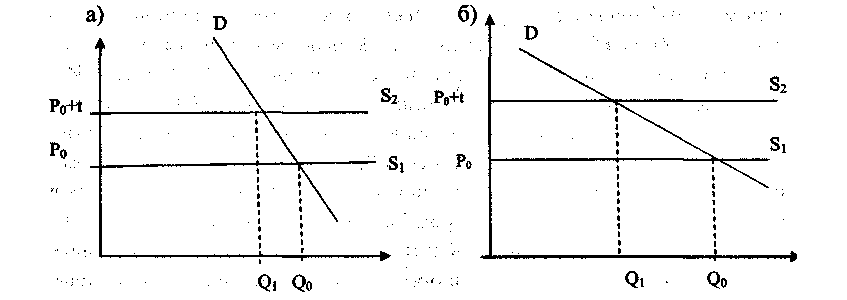

Оптимизация налогообложения Проблема оптимизации налогообложения выражается в достижении эффективности налогообложения при ограничениях распределительного характера, т. е. фискальная политика должна проводиться с целью сбора налоговых доходов, размер которых соответствует потребностям государства для финансирования общественного сектора экономики. Оптимальное налогообложение должно минимизировать индивидуальное налоговое бремя и проводиться с учетом сложившихся в обществе представлений о справедливом перераспределении доходов. Задачу оптимизации можно представить с позиции функции общественного благосостояния: Мах W при T (t1,..tn) = R где W - уровень благосостояния общества; t1,..tn - ставки налогообложения различных объектов (товаров, доходов, инвестиций); T(t1,..tn) - функция, выражающая зависимость налоговых поступлений от налоговых ставок; R - сумма, которая требуется, чтобы профинансировать государственные расходы без нарушения макроэкономического равновесия. В качестве доступного набора рассматриваются налоги на товары и услуги. Задача состоит в том, чтобы сформировать структуру налогов, минимизирующую индивидуальное налоговое бремя при данной величине сборов (R). Проблема оптимального налогообложения была впервые проанализирована в 1927 г. британским экономистом Ф. Рамсеем. Избыточное налоговое бремя будет минимальным, когда налогообложение разных товаров относительно сокращает производство и продажи этих товаров в одинаковой степени. То есть при одинаковом налогообложении физический объем производства каждого из товаров сокращается в одинаковой пропорции. Это утверждение называется правилом Рамсея. Правило Рамсея (правило обратных эластичностей): оптимальные ставки налогообложения товаров обратно пропорциональны величинам эластичности компенсированного спроса на них. Практическое применение правила Рамсея состоит в таком построении налоговой системы, чтобы большими ставками облагались те товары, которые характеризуются меньшей эластичностью. Рассмотрим пример графически. Допустим, существует спрос и предложение двух товаров. Линии предложения абсолютно эластичны, цены до введения налога были одинаковы (Р0). На оба товара вводится специфический акциз в одинаковом размере (t), что ведет к смещению по вертикали линий предложения. Однако образовавшиеся точки равновесия после введения налогов будут отличаться равновесными значениями объемов продаж. Это происходит в результате того, что спрос в каждом случае характеризуется соответствующей эластичностью. На рис. 4.2а, эластичность спроса меньше, чем на рис. 4.2б. Таким образом, одинаковое налогообложение двух товаров приводит к тому, что доход государства за счет акциза на второй товар будет меньше, а избыточное налоговое бремя больше, чем соответствующая величина для первого товара. Следовательно, необходимо дифференцировать акцизы на товары с учетом различий в эластичности спроса. Оптимальной будет такая структура налогов, при которой предельные величины избыточного налогового бремени в расчете на единицу величины сборов (R) одинаковы для всех облагаемых товаров. На рисунке видно, что общество несет меньшие потери от введения налога, если государство облагает большими налогами товары с низкоэластичным спросом (избыточное налоговое бремя в этом случае ниже, рис. 4.2а). Соответственно, уровень налогообложения товаров с высокой эластичностью спроса должен быть меньшим.

Рис. 4.2. Избыточное налогообложение при одинаковой величине налогов Аналогичной является ситуация для производителей, которые также несут потери от введения налогов. С точки зрения предложения, необходимо уменьшать налогообложение товаров с низкой эластичностью предложения и увеличивать налогообложение товаров с высокой эластичностью предложения. Правило Рамсея описывает косвенные налоги, и ликвидировать их полностью невозможно, так как они формируют доходы государственного бюджета независимо от экономической конъюнктуры. Одним из направлений налоговой оптимизации является установление оптимальной налоговой ставки. Оптимальной считается такая ставка налога, при которой предельная полезность дополнительно полученных доходов превысит дополнительные затраты и потери общества. Если дополнительная полезность полученных налогов может выражаться в тех государственных услугах и общественных благах, которые станут доступными населению и повысят качество жизни, то предельные затраты включают чистые налоговые сборы, затраты по их сбору, ошибки и потери в сфере неэффективного управления, избыточное налоговое бремя. Очевидно, что при высоких общественных затратах введение новых налогов является крайне непопулярной и экономически необоснованной мерой. Другим направлением налоговой оптимизации является сочетание прямых и косвенных налогов, налогов на имущество, товары и доходы. Также важно уменьшить дестимулирующее воздействие налогов на тру довые усилия, т. е. необходимо учитывать интересы активной и производящей части трудовых ресурсов, но при этом предусматривать возможность социальных выплат для менее обеспеченной части населения. В поиске оптимального налогообложения можно обратить внимание на налогообложение конечного потребления. Именно оно позволяет снизить негативное влияние косвенного налогообложения товаров и услуг на различных стадиях их производства на ценообразование.

|

|||

|

Последнее изменение этой страницы: 2017-02-05; просмотров: 703; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.011 с.) |