Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Устаревание или реорганизацияСодержание книги

Поиск на нашем сайте

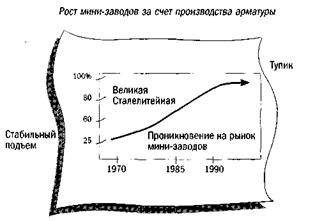

К середине 1980‑х годов стало очевидным, что ценность начала уходить от бизнес‑модели американских сталелитейных комплексов. Конкурирующие бизнес‑модели росли и извлекали пользу из сложившихся условий. (В 1985 году стоимость Nucor, составлявшая 1 миллиард долларов, практически сравнялась со стоимостью Bethlehem Steel, одной из крупнейших сталелитейных компаний страны). Это, вероятно, был последний шанс замедлить процесс миграции ценности из модели сталелитейных комплексов, которая так долго находилась в фазах притока ценности и стабильности. Без встречной атаки она рисковала оказаться вытесненной в фазу оттока ценности. Какой же путь могли избрать сталелитейные комплексы? Они могли сократить мощности и добиться большей Сталелитейные гиганты были не единственными, кто в середине 80‑х оказался на перепутье: к ним присоединились мини‑заводы. Их бизнес‑модель была исключительно эффективна в 70‑х — начале 80‑х годов. Но затем резко выросли цены на лом (с 1983 года они поднялись на 70%), и сейчас в стране функционировали уже десятки мини‑заводов. Над отраслью нависла угроза перенасыщения. Первым насторожился руководитель Nucor Иверсон — и изменил свою бизнес‑модель, пока не стало слишком поздно. Он не захотел цепляться за былое величие подобно сталелитейным комплексам. Основная часть работы по стратегическому перепланированию Nucor велась в Deli, ресторане торгового комплекса напротив офиса компании. Можно легко представить, какие разговоры вели в 1988 году Иверсон и руководитель подразделения компании Кит Бюсс. Иверсон: Кит, как думаешь, в ближайшие несколько лет наши конкуренты будут продолжать строить мини‑заводы? Бюсс: Конечно. Они же видят, сколько мы на этом зараба тываем. Иверсон: А поставки лома в то же время сократятся? Бюсс: Можно не сомневаться. А это значит, цены на лом возрастут — и сильно. Иверсон: Так. Ну и что же нам делать? Может, народ поймет это лишь лет через пять, но наша бизнес‑модель уже не жилец. — Иверсон делает глоток кофе и продолжает: — Второй вопрос касается покупателей арматуры. Пятнадцать лет назад был лишь один завод — наш. Рынок был пуст. Сегодня на нем уже 16 мини‑заводов, а скоро будут все 20. Есть еще место для роста? Бюсс: Не много. Иверсон: Достаточно, чтобы обеспечить рост капитализации? Бюсс: Для этого — вообще нет. Иверсон: В этом бизнесе мини‑заводов, производящих арматуру, 200 миллионов операционной прибыли. И уж половина ее — наша. Это не формула успеха. Это формула катастрофы. Иверсон берет салфетку и рисует кривую. Рисунок простой, и все сразу становится понятно (рис. 24).

Рис. 24. Рисунок, сделанный на салфетке Иверсоном Рисунок Иверсона (проникновение мини‑заводов на региональный рынок арматуры) изображал то, чего не увидели остальные. Иверсон показал одну из ключевых переменных бизнес‑модели мини‑заводов. На рисунке была изображена самая суть: возможность роста дохода мини‑заводов за счет производства арматуры — минимальная. А с приходом на рынок все большего числа региональных мини‑заводов конкуренция снизит цены и прибыльность. Ожидаемый рост цен на лом еще более усугублял положение с точки зрения издержек. По всей стране запасы железного лома истощались. В то же время новый лом с промышленных производств не поступал, так как повсеместная борьба за качество и экономичное производство снижали количество отходов в тяжелой промышленности. Таким образом, спрос на стальной лом намного превышал его наличие, что провоцировало повышение цен и соответственное снижение прибыли мини-заводов. Для Иверсона эти тенденции были более чем очевидными: бизнес-модель мини-заводов, которой годами сопутствовал невероятный успех, закончила свой жизненный путь. Какие стратегические шаги помогут одновременно избавить от угрозы перенасыщения рынка игроками и роста цен на основное сырье? Чтобы обеспечить компании новый приток дохода, Иверсон пошел на большой, но необходимый риск, внедрив процесс непрерывной разливки в производство тонколистовой стали на заводе в Индиане. Это давало возможность производить дорогостоящую высококачественную тонкопрокатную сталь, используемую в строительстве, приборостроении, автомобилестроении и других отраслях. Выйдя на рынок дорогих качественных материалов, Nucor смогла бы бросить вызов основному бизнесу компаний Великой Сталелитейной. Чтобы снизить зависимость своей компании от лома, Иверсон построил в Тринидаде завод по производству карбида железа. Туда он собирался поставлять дешевую железную руду из Бразилии. С помощью реакторов, работающих на природном газе, можно было бы производить карбид железа (альтернативу лому), а потом на баржах транспортировать его в Новый Орлеан. Это, повторим, был рискованный, но необходимый шаг для спасения бизнес-модели Nucor. Сравнение бизнес моделей

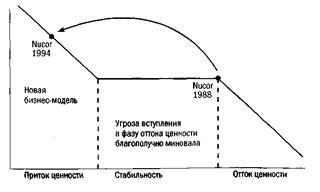

Эти две инициативы Иверсона коренным образом изменили бизнес-модель Nucor, уведя ее от границ фазы оттока ценности к фазе ее притока (рис. 25). Традиционная бизнес-модель мини-заводов больше не могла конкурировать с обновленной моделью Nucor.

Рис. 25. Реорганизация бизнес-модели Карл Пфайффер, президент компании Quanex, владеющей мини-заводами в Миссисипи и Арканзасе, тоже вовремя осознал затруднительное положение, в котором оказались мини-заводы. Пфайффер стал по-другому обновлять свою бизнес-модель. Он решил перейти от стали к алюминию и другим материалам, например, графитовым композитам и керамике. «Раньше мы специализировались исключительно в производстве стали, — заявил он в начале 90‑х годов. — Теперь мы начинаем специализироваться в металлах. А скоро будем специализироваться в материалах». Пока эти конкурирующие компании оптимизировали свои бизнес-модели, некоторые их ключевые клиенты занимались тем же. Автомобильная промышленность стремилась не отстать от неуклонно растущего рынка японских автомобилей. С этой целью американские автомобильные компании обратились к так называемым Tier One поставщикам, основным подрядчикам, которые поставляли автомобильной отрасли не только комплектующие, но даже целые системы и частично собранные блоки. Автомобильному рынку также срочно требовались глобальные поставщики материалов и комплектующих. Приоритеты Ford, GM, Chrysler претерпевали разительные перемены (рис. 26).

Рис. 26. Изменения в приоритетах потребителей Поставщики Tier One делали все, чтобы успеть за стремительно меняющимися приоритетами своих клиентов. Наняв дополнительно сотню инженеров, они расширили сферу своей деятельности и помимо производства комплектующих стали предоставлять услуги по дизайнерским разработкам с целью повышения эффективности производства. Они развивали глобальную инфраструктуру за счет поглощений. Они напряженно работали, чтобы поддержать новую, самую смелую бизнес-модель североамериканской автомобильной отрасли со времен победы Альфреда Слоуна из GM и его широкоассортиментного производства над «моделью Т» Генри Форда в 20‑х годах. Идет 1995 год. Вы CEO GE Plastics, U.S.Steel или Nucor. Ситуация такова: — Баланс во взаимоотношениях между сталелитейной отраслью и ее ключевым клиентом, автомобильной промышленностью, смещается. В 60‑е годы в руках производителей стали были мощности и, соответственно, власть. В 90‑е автомобильный рынок получил возможность выбора материалов (сталь, пластик, алюминий, композиты) и поставщиков (сталелитейные комплексы и новые мини-заводы, которые стали выпускать плоскопрокатную сталь). — Само определение потребителя меняется. До этого решения принимали гиганты автомобильной индустрии (Ford, GM, Chrysler). Теперь они принимали решения только вместе с поставщиками Tier One. Каким должен стать следующий шаг? Создает ли уплотнение конкурентной среды рынка дорогостоящей высококачественной продукции угрозу вашей бизнес-модели? Куда нужно вложить свободные средства, для того чтобы получить прибыль на новой волне подъема середины 90‑х? Эпилог Иверсон вступил в новый этап, вооружившись новой бизнес-моделью, имеющей значительные преимущества. Его шестилетние усилия по созданию производства тонкопрокатной стали с использованием процесса непрерывной разливки увенчались успехом. Теперь он продавал плоскопрокатную сталь. Издержки его завода намного ниже затрат сталелитейных комплексов, как американских, так и японских. Другая эффективная бизнес-модель принадлежит GE. Подразделение пластиков, которым руководил Джек Уэлч, предлагает новые инженерные решения. В системе отношений покупатель-поставщик, где определяющим фактором является продукт — как в случае взаимоотношений между сталелитейной и автомобильной отраслями в 60‑е годы, — задействованы торговые представители и специалисты по закупкам. Но механизм решения проблем в 90‑е годы основан на другом: инженеры обсуждают возникающие сложности, а СЕО заключают договоры о долгосрочном партнерстве. Началась эпоха CEO‑маркетинга, а Уэлч — настоящий специалист в этой области. Он регулярно созванивается с СЕО разных автомобильных компаний — и не только для того, чтобы продать очередную партию пластика, а чтобы укрепить долгосрочное партнерство в области поддержки их новых разработок. У Уэлча имеется хорошая платформа для такой поддержки. Объем продаж GE Plastics автопроизводителям составляет 1,5 миллиарда долларов, что дало ему возможность нанять штат из ста специалистов для инженерных разработок. В отличие от традиционных поставщиков материалов, которые приступают к работе с клиентом, лишь когда спецификации уже составлены, GE Plastics начинает сотрудничество с клиентами на ранних стадиях, чтобы иметь возможность самим установить нужные стандарты. Бизнес - модель Поставщики пластика первого поколения и инженерные решения компании GE Plastics ‑ сравнительная таблица

Сравнение показателей свидетельствует о силе бизнес-моделей Nucor и GE и относительной слабости модели сталелитейных комплексов.

К середине 90‑х годов компании, доминировавшие в сталелитейной отрасли США с момента ее возникновения, стали лишь жалким подобием того, что представляли собой прежде. Финансовые показатели компаний Великой Сталелитейной улучшились, но только благодаря очередному циклическому подъему. Однако стало очевидным, что компании, использующие бизнес-модель сталелитейных комплексов, оказались в фазе оттока ценности. Какой у них выбор в этой ситуации? Если эти компании вооружатся знаниями о миграции ценности в своей отрасли и желанием распределить капитал между различными бизнес-моделями своего бизнес‑портфеля, они еще могут добиться процветания. Деньги, заработанные на волне недавнего подъема, можно инвестировать в новые бизнес‑модели, имеющие потенциал для роста капитализации. Именно это сейчас и делают некоторые традиционные производители. U.S.Steel недавно объявила о создании альянса с Nucor. A LTV заявила о планах открыть новый мини-завод. Это разумные шаги, но сделанные с опозданием на 10 —15 лет. Те, кто не захочет расстаться с основными положениями бизнес‑модели комплексного производства, рискуют оказаться, как сказал один отраслевой аналитик, в «смертельном пике». Если они начнут инвестировать в усовершенствование комплексной производственной системы, которая никогда не сможет окупить эти инвестиции, то резко сократят свои шансы вернуться на путь роста ценности. Полезный урок: комбинации После продолжительного периода роста стоимости и стабильности бизнес‑модель комплексного производства Великой Сталелитейной уступила ценность четырем новым бизнес-моделям: иностранным комплексам, американским мини-заводам, производителям алюминия и пластика. В каждом отдельном случае миграция была незначительной, но в комбинации четырех бизнес‑моделей процесс стал опасным. В 90-е годы эта комбинация повторяется все чаще: все больше и больше крупных компаний устаревает, а новые компании из разных стран начинают борьбу за те же рынки. Каждая волна миграции ценности начиналась в результате взаимодействия приоритетов потребителей с новыми бизнес‑моделями. Например, Nucor хорошо знала о том, что покупатели строительной арматуры ищут недорогой товар и расположены в регионах. Для того чтобы обеспечить наибольшую ценность для этих клиентов, Nucor создала совершенно новую бизнес‑модель, изменив масштаб операций, систему производства, капиталоемкость и организационную форму традиционных производителей стали. Изготовители пластика поняли, что внешнее потрясение, вызванное нефтяным кризисом, повысит требования конечного потребителя к эффективности расхода топлива. В ответ они создали бизнес-модель, чьей целевой группой стали сотрудники компаний-клиентов, от которых зависело принятие решений (инженеры-разработчики), и начали помогать клиентам в поиске применения их продукции. Когда в приоритеты автопроизводителей вошли услуги по инженерным разработкам, GE Plastics пошла дальше и расширила ассортимент предлагаемых услуг, включив в него широкомасштабную техническую поддержку (рис. 27).

Рис. 27. Разнонаправленная миграция Успех Nucor заставляет поучиться у этой компании. Из‑за небольшого объема выпуска и нежелания привлекать внимание крупных игроков она заняла нишу на рынке дешевой продукции. Компании Великой Сталелитейной верили, Начать сначала В игре сталелитейной отрасли за всю ее историю было сделано много ходов и немало простроено комбинаций. Но как часто бывает в бизнес‑шахматах, невыполненные ходы имеют столь же серьезные последствия, что и выполненные. Анализ игры с учетом только фактов, известных на момент выполнения ходов, показывает и роковые ошибки, и удачные шаги, которые могли помочь сохранить ценность. Стратегические ошибки американских сталелитейных комплексов заключаются в медленном внедрении процесса непрерывной разливки стали, запоздалом включении в борьбу за рынок упаковки, отсутствии сопротивления проникновению пластика в автомобильную промышленность, нежелании открывать мини-заводы. Мини-заводы ошиблись в том, что не стали оперативно искать альтернативу металлическому лому. Крупные сталелитейные комплексы должны были предпринять следующие стратегические шаги, которые позволили бы им сохранить рост ценности: — Открыть мини-завод. А еще лучше — построить сеть мини-заводов; по одному заводу в каждом регионе страны. U.S.Steel и LTV недавно начали постройку таких заводов. Но эти шаги были бы намного более эффективными, будь они сделаны 15 лет назад. В 70-е годы ведущий сталелитейный завод, такой как Bethlehem, мог бы получить в несколько раз больше прибыли, чем крошечный Nucor, и построить полдюжины небольших заводиков с оборотом в 500 миллионов долларов, которые опередили бы компанию Nucor и не позволили ей и другим мини‑заводам укрепиться в отдельных сегментах рынка. Такой шаг, кстати, был бы неприемлем для Японии. Там просто не было достаточно лома для экономичного функционирования мини‑заводов. — Внести коррективы в инвестиционный бюджет. Одновременно сократить мощности одних производственных потоков и увеличить — других. Перейти от выпуска в пять миллионов тонн к четырем миллионам (тем самым снизив затраты на техобслуживание) и увеличить долю более экономичного процесса непрерывной разливки с 20% до 80%. В результате можно было создать меньшее по размерам, но экономически более мощное производство. — Направить научно‑исследовательские работы на поиск инженерных решений для клиента. Для того чтобы сделать этот шаг в 60‑е годы, когда алюминий только начал атаку на рынок пивной тары, нужно было обладать перспективным видением. К 1976 году производители стали уже потеряли половину рынка. Но если бы компании Великой Сталелитейной извлекли урок из миграции ценности, которая произошла в упаковочном бизнесе, то смогли бы разработать предложения, необходимые производителям автомобилей, и предотвратили бы миграцию ценности в индустрию пластика. Если бы удалось сдержать скорость проникновения на рынок производителей пластика, то GE, Dow и Borg-Warner умерили бы свои ожидания в отношении прибыли, которая ждет их в автомобильной отрасли, и сократили бы долю пластика в своих бизнес‑портфелях. Предпринятые своевременно, эти шаги могли бы кардинально изменить ситуацию. Во-первых, было бы остановлено развитие мини‑заводов. Во-вторых, снижение стоимости сталелитейных комплексов было бы замедлено. Большая доля производства на основе технологии непрерывной разливки или сокращенные мощности продлили бы период прибыльности компаний Великой Сталелитейной еще по крайней мере лет на десять. В-третьих, потеря сталелитейной отраслью доли автомобилестроительного рынка была бы замедлена, что позволило бы более эффективно загружать мощности и повысить прибыльность. Если бы сталелитейные комплексы реализовали хотя бы некоторые, а лучше — все предложенные шаги, они могли бы стать владельцами трех разных бизнес‑моделей: уменьшенное в размерах комплексное производство, мини-заводы и поставки материалов в комплексе с инженерными решениями. Они могли бы стать отдельными подразделениями или дочерними предприятиями компании. Сталелитейный комплекс продолжал бы искать пути сокращения мощностей и повышения экономичности. Каждый мини‑завод стремился бы к росту и лидерству в своем регионе. Модель, основанная на материалах и инженерных решениях, обеспечивала бы максимальный рост, предлагая автомобильной, машиностроительной отраслям и производителям домашней техники «новую сталь» в качестве альтернативы алюминию и пластику, а помимо материала повышенной функциональности — еще и «низкие системные затраты».

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-04-12; просмотров: 77; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.229.217 (0.011 с.) |

эффективности за счет снижения издержек. Они могли увеличить процент непрерывной разливки стали, который пока составлял всего 40%. Они могли начать научно‑исследовательские разработки с целью повышения функциональности стали по наиболее важным для автопроизводителей характеристикам. Они могли открыть свои мини‑заводы и даже войти в долю пластиковых компаний.

эффективности за счет снижения издержек. Они могли увеличить процент непрерывной разливки стали, который пока составлял всего 40%. Они могли начать научно‑исследовательские разработки с целью повышения функциональности стали по наиболее важным для автопроизводителей характеристикам. Они могли открыть свои мини‑заводы и даже войти в долю пластиковых компаний.

что между рынком дешевой и дорогой высококачественной продукции есть серьезные барьеры. Поэтому когда они решили предпринять ответные шаги, то столкнулись уже с мощным конкурентом. Nucor достигла критической массы и завоевала достаточную репутацию, чтобы начать оспаривать долю рынка традиционных игроков по целому ряду продуктов.

что между рынком дешевой и дорогой высококачественной продукции есть серьезные барьеры. Поэтому когда они решили предпринять ответные шаги, то столкнулись уже с мощным конкурентом. Nucor достигла критической массы и завоевала достаточную репутацию, чтобы начать оспаривать долю рынка традиционных игроков по целому ряду продуктов.