Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Failure Coil I (разорванная пружина I)Содержание книги

Поиск на нашем сайте

Установочный набор «coiled spring» часто дает сигнал на неудавшуюся модель непосредственно перед ее нарушением. Открытие позиций в подобной ситуации может привести к печальным результатам, так как прорыв модели сбивает с толку рыночную толпу, ожидающую развития противоположных событий. Тщательно наблюдайте за состоянием рынка при приближении цены к точке прорыва. При этом цена может построить диапазон NR7 на 1-2 бара раньше реального ценового прорыва. ОПИСАНИЕ

• Установочный набор часто появляется, когда внимание рыночной толпы приковано к противоположной стратегии. • Идентифицируйте трендовую линию или ценовой уровень на альтернативном установочном наборе, который указывает на нарушение модели. • Любая неудавшаяся модель, рисующая перед своим нарушением диапазон NR7, представляет собой «разорванную спираль». • Любая модель «coiled spring», которая развивается в непредвиденном направлении, также представляет собой «разорванную спираль». • Большая часть обычных нарушений происходит в простых «Треугольниках», «Флагах» и при прорывах трендовых линий. Установочный набор «разорванная спираль» работает эффективно из-за того, что появляется тогда, когда толпа меньше всего ожидает этого. Помните, что неудавшиеся трейды стремительно растут потому, что в ловушку загоняется слишком много спекулянтов, у которых практически нет выбора, и их действия способствуют лишь увеличению потерь. ТАКТИКИ УСТАНОВОЧНОГО НАБОРА (РИСУНОК 9.6)

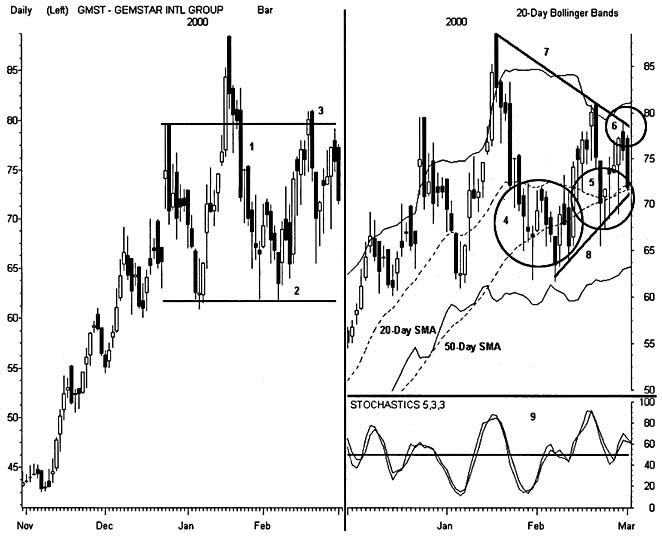

Акция Gemstar рисует четкую модель «Голова и Плечи», которая начинается при первом неудавшейся коррекции (1). Понижение цены завершается горизонтальной линией плеча (2), и цена рисует небольшую модель «Двойное Дно» (4). Линия плеча привлекает к себе внимание толпы - начинается следующий этап ралли, и начинает формироваться правое плечо модели (3), после образования которого цена начинает понижаться. Цена дважды возвращается для успешного тестирования 50-дневного среднего скользящего SMA (4), (5). Обратите внимание, каким образом (на участке графика (5)) 20-дневный SMA опускается до 50-дневного SMA и как затем цена отталкивается от уровня поддержки. Восходящая трендовая линия (8) формируется при тестировании средних скользящих. Следующий разворот цены (6) способствует возобновлению формирования нисходящего «Треугольника». Модель сейчас выглядит подобно симметричному «Треугольнику», так же четко, как и в случае с моделью «Голова и Плечи». Стохастики (9) начинают сходиться к 50%-му уровню. ТРЕЙДИНГ И УПРАВЛЕНИЕ ПОЗИЦИЕЙ (РИСУНОК 9.7)

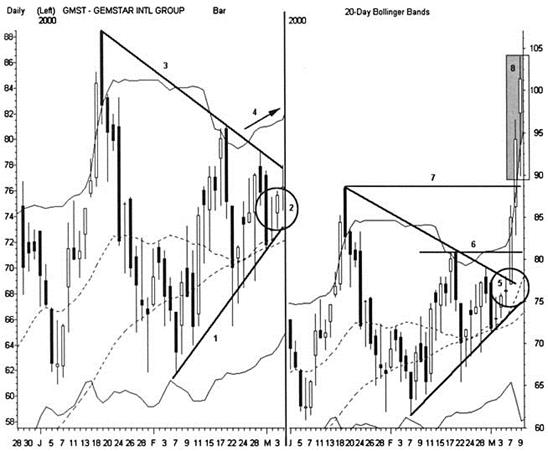

Восходящая трендовая линия (1) поддерживает цену на протяжении девяти баров, пока цена совершает небольшое восхождение к вершине «Треугольника». Диапазон баров NR7 (2) модели «coiled spring» дает сигнал на точку прорыва «Треугольника». Ценовой бар (5) наносит удар по нарушенной трендовой линии (3) и прорывает ее следующим баром, в то время как верхняя полоса Боллинджера (4) поднимается и поддерживает цену. Открывайте позиции (5) со stop-loss-ордером, выставленным ниже восходящей трендовой линии, где может произойти прорыв дна диапазона NR7. РИСУНОК 9.6

Цена вырывается из нарушенной модели, что затрудняет открытие позиции в дальнейшем. Первый уровень сопротивления (6) указывает на существенный размер прибыли для позиций, которые были открыты вблизи цены 75. Однако нарушение обеих моделей и прорыв «Треугольника» дает цене шанс подняться выше точки максимума модели (7). Обдумайте возможность выложить на стол некоторую сумму средств и удалитесь на отдых. Ралли выходит за пределы верхней полосы Боллинджера (8) -здесь позиции следует быстро закрыть. Те трейдеры, которые выставили stop-рдера, фиксирующие прибыль, неподалеку нашли «золотую жилу», так как цена поднялась еще на 15 пунктов перед окончательным разворотом тенденции. РИСУНОК 9.7

ДОХОДНОСТЬ/РИСК

Данный установочный набор демонстрирует превосходное соотношение доходность/риск, если трейд осуществляется на ценовом баре, следующем за сигналом, поданным «coiled spring». Задача минимум сводится к небольшой прибыли при соотношении 2:1, если же удерживать позицию открытой на протяжении трех дней, соотношение достигнет 9:1. Реально, несколько свинг-трейдеров будут держать свои позиции открытыми на протяжении серий расширяющихся баров до уровня сопротивления. Затем они будут открывать позиции после прорыва уровня при нарастании риска потерь, так как цена будет несколько раз откатывать.

|

||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 269; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.220 (0.01 с.) |