Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тактики с применением полос БоллинджераСодержание книги

Поиск на нашем сайте

Привлекательность полос Боллинджера для трейдеров заключается в двух очень важных характеристиках. Во-первых, полосы Боллинджера (BBs) демонстрируют основные оси трендов/боковых диапазонов, подобно тому как это делают цена или средние скользящие. Во-вторых, при своем движении они то сужаются, то расширяются. И взаимодействие упомянутых свойств полос Боллинджера определяет уникальные модели, по мере того как ценовые бары, развивая свое движение, проходят сквозь те или иные границы. Особенно хорошо работают с полосами Боллинджера японские свечи. Так, например, «дожи», соударяющиеся с сужающимися полосами, дают эффективный сигнал на краткосрочный разворот цены. Полосы Боллинджера (BBs) реагируют на движение цены своими изгибами и поворотами. Эти волнообразные движения предугадывают, как далеко может распространиться тенденция, прежде чем силы распределения вернут ее к центральной оси. Между направлением цены/полосы и сужением цены/полосы развивается сложный комплекс взаимодействий. Например, развитие тенденции останавливается, когда сужающиеся полосы Боллинджера уходят в противоположном направлении. Необходим большой практический опыт для выявления окончательного воздействия этих полос на цену, но они заслуживают приложенных усилий. Полосы Боллинджера указывают на скрытый характер ценовых колебаний значительно лучше, чем это делают другие инструменты, и сразу дают знать, приоткрыта или заперта та самая заветная дверь, за которой таятся прибыли. Полосы Боллинджера могут колебаться между взаимосвязанными минимумами и максимумами и затем откатывать на уровни коррекции с тем, чтобы начать движение в новой тенденции. Или же они могут выявить боковой диапазон цен своими ненаправленными извилистыми движениями. Движение быстро затухает, когда цена увеличивается и достигает опускающейся полосы или когда цена при своем падении достигает, наоборот, растущей полосы Боллинджера. Полосы Боллинджера могут носить боковой характер распространения как при боковом ценовом диапазоне, так и в трендовом рынке. Цена часто терпит неудачу при попытке достичь нового максимума или минимума, пока полосы Боллинджера, расширяясь, не укажут путь цене. В большинстве случаев время открытия/закрытия позиции полосы Боллинджера предсказывают точнее, чем цену. Наблюдая наметанным глазом за массивными полосами в режиме реального времени, трейдеры делают свои прогнозы относительно того, какое давление со стороны покупателей или продавцов необходимо, чтобы вывести их за пределы массива. Особенно хорошо полосы Боллинджера работают при втором тестировании ценой важных уровней максимумов или минимумов. Когда рынок в конце концов совершает прорыв, расширяющиеся ценовые бары достигают границ полос Боллинджера, и зона застоя формирует «Флаг» до тех пор, пока полосы Боллинджера позволят развить дальнейшее ценовое движение. Полосы сужаются вокруг сужающихся ценовых баров в боковом диапазоне. Здесь рекомендуется применять метод NR7 для прогнозирования будущей позитивной обратной связи. Полосы Боллинджера дают ранний сигнал на изменение тенденции рынка. Резкое движение цены способствует расширению полос Боллинджера. Когда такой активный рынок входит в боковой диапазон, полосы начинают сужаться по направлению к цене. С течением времени «двери» полос Боллинджера закрываются перед быстро движущейся в вертикальном направлении ценой. Практический опыт дает возможность свинг-трейдерам определить тот промежуток времени, который необходим для прогнозирования и соответствующего планирования позиций до того, как полосы сузятся. Мощные покупки и продажи могут вывести цену за пределы полос Боллинджера. Даже длинные ценовые бары в экстремальных условиях способны выйти за пределы полос. Основные торговые тактики подсказывают, что сильные развороты цены зачастую следуют за разрывом этих ведущих полос. Однако торговать против них очень рискованно, так как рынок может предпринять короткие серии волатильных колебаний прежде, чем наступит разворот. Учтите, что подобное поведение цены редко наблюдается при внутридневной торговле, за исключением утренней сессии сразу после открытия рынка. Снижайте риск потерь, переходя к рассмотрению рынка во временных рамках, на порядок ниже искомых, и ждите разворота цены для того, чтобы осуществлять трейдинг на контртренде. Шансы на успех повышаются, если ценовые бары вырываются и к другим видам уровней поддержки/сопротивления, что позволяет получить подтверждение пересечением для уровней открытия позиций. В течение трейда предпринимайте все меры предосторожности. Если цена возвращается в пределы, ограничивающие полосы Боллинджера, основная тенденция может быстро возобновиться, пока откат сгенерирует другие сигналы разворота. Найдите «завесу из темных облаков» или одиночную свечную модель, заполняющую любой ценовой разрыв, который был создан ценовым баром, вырвавшимся за пределы полосы. Подобный комплексный установочный набор для открытия позиции может привести к неожиданным прибылям, если умело управлять позицией- РИСУНОК 5.22 Верхняя полоса Боллинджера растет, собираясь протестировать внутридневной максимум, в то время как акции Worldcom начали падать в цене. Такая резкая дивергенция указывает на окончательный ценовой прорыв после того, как развернется уже от нижней полосы Боллинджера. Исследуйте наклон полосы в момент, когда ценовой бар вернется для тестирования важного уровня максимума или минимума. Часто он дает информацию о времени и силе, необходимой для того, чтобы «протолкнуть» цену сквозь уровень поддержки/сопротивления.

. 13-барные полосы Боллинджера со стандартным отклонением 2 работают с очень высокой степенью точности в условиях внутридневного трейдинга. Комбинируйте их с набором 5-8-13-бар-ных простых средних скользящих для подкрепления потока информационных данных. Применяйте средние скользящие для определения силы тенденции, а полосы Боллинджера - для идентификации длины каждого ценового бара. На новых максимумах или минимумах мощное ценовое движение будет сворачиваться в пространство между 5-барным МА и внешней полосой, в то время как все три средних скользящих будут направлены вверх и будут указывать направление тенденции. Как только цена начнет понижаться, полосы начнут сужаться и давать сигнал на изменение рыночных условий, а средние скользящие будут указывать на откаты и на новые уровни поддержки/сопротивления. В конечном счете полосы изменят направление, средние скользящие развернутся, и цена прорвется по направлению к другим экстремальным точкам. Свинг-трейдеры не слишком активно применяют в своей работе полосы Боллинджера. Выстраивайте стратегии, позволяющие открывать контртрендовые позиции на одной полосе, а закрывать - на другой. Такие установочные наборы по свинг-позициям строятся на ценовых колебаниях, амплитуды которых несравнимы с тем размахом ценового движения, на котором строятся позиции на прорыв в экстремумах полос. Центральная полоса представляет собой естественную преграду, которую обязательно нужно учитывать при расчете соотношения доходность/риск. Убедитесь в том, что безопасный выход из рынка вблизи этой центральной точки также дает возможность зафиксировать прибыли, ради которых действительно стоит входить в рынок. Не забывайте, что все полосы Боллинджера претерпевают динамичные изменения, реагируя на цену, что обеспечивает непрерывной обратной связью, способной смещать цель позиции, переоценивая ее с появлением каждого нового ценового бара. Различные эксперименты с этими действенными индикаторами помогают свинг-трейдерам прогнозировать будущее поведение цены. Чем длиннее путь цены в боковом диапазоне, тем уже становятся полосы Боллинджера. Для самих полос Боллинджера изменение тенденции впервые начинается с разворота полосы, самой близкой к предыдущей тенденции цены. Так, например, когда восходящая тенденция идет вдоль верхней полосы Боллинджера, ожидайте, что эта часть индикатора развернется вниз раньше ее двойника, когда цена начнет двигаться в боковом диапазоне или в нисходящей тенденции. Изучайте полосы Боллинджера, сочетая их с моментум-инди-каторами. Такой подход позволяет вскрывать скрытое направленное движение и идентифицировать время открытия/закрытия позиций. Добавьте в Ваш инструментарий средние скользящие цены и MACD гистограммы в окно, расположенное под ценовым графиком. Цена всегда хорошо прослеживается внутри сужающихся полос в начальной стадии новой позитивной обратной связи. Если эти индикаторы указывают на рост темпа ценового движения, сфокусируйте Ваше внимание на уровнях ценовых прорывов моделей/ полос и ищите момент входа в рынок на коротких ценовых барах. MACD ГИСТОГРАММЫ

Классические MACD (конвергенция/дивергенция средних скользящих) гистограммы Джеральда Эппела (Gerald Appel) отслеживают взаимное расположение двух средних скользящих, меняющееся с течением времени. Моментум (темп изменения ценового движения) растет, когда краткосрочное среднее скользящее расходится с долгосрочным, и соответственно, моментум падает, когда краткосрочное среднее скользящее направляется по направлению к долгосрочному МА. Индикатор сглаживает необработанные данные, что отфильтровывает ложные ценовые колебания и способствует более точному предварительному анализу. Индикатор генерирует взаимосвязь между медленными средними и первоначальными расчетами, инициирующими сигналы на покупку или продажу. Данный индикатор представляет собой превосходный инструмент, когда он представлен вертикальными ценовыми барами, а не двумя эмпирическими линиями. Алекс Элдер (Alex Elder) популяризовал этот классический инструмент технического анализа в своей книге «Как играть и выигрывать на бирже» (Trading for Living). Метод конвергенции/дивергенции средних скользящих позволяет рассчитывать расстояние между кривыми МА в каждый конкретный момент времени и наглядно иллюстрирует это расстояние под графиком цены. Метод позволяет строить восходящие и нисходящие наклонные линии колебаний моментума, аккуратно отслеживающие едва различимые изменения основной рыночной тенденции. MACD гистограммы обнаруживают ценовые развороты и идентифицируют время прорывов. Начните с построения классических наборов средних скользящих, после чего постройте свой собственный набор, выявленный опытным путем. Большинство свинг-трейдеров пользуются стандартными 12 и 26-периодными средними скользящими, сглаженными за 9 периодов. Используйте этот популярный набор для отслеживания настроя рыночной толпы во всех временных рамках. Но никогда не пользуйтесь индикатором в вакууме. Моментум мало что значит, если рынок не предлагает благоприятных условий для трейдинга. Постольку, поскольку каждый, кто наблюдает за рынком, используя классический набор данного инструмента, видит одно и то же в каждый момент времени, успешный вход в рынок определяется, в конечном итоге, лучшей торговой тактикой. MACD гистограммы генерируют два типа сигналов. Ранний сигнал поступает, когда гистограмма меняет направление от экстремального уровня. Такой резкий разворот часто предвосхищает цену и дает право на жизнь нескольким ложным вариантам интерпретации данных. Более поздний сигнал поступает, когда цена пересекает центральную нулевую линию. Большинство колебаний цены появляется именно вблизи этой линии. Всегда находите подтверждение пересечением данного сигнала, в противовес ключевому уровню поддержки/сопротивления и уровням прорывов ценовых моделей. При смене направления от экстремальных уровней гистограммы часто рисуют «Двойное Дно» или «Двойную Вершину». Данная характерная особенность этого индикатора предохраняет свинг-трейдеров от убыточных входов в рынок. Хотя индикатор часто разворачивается раньше рынка, его «Двойная Вершина» или «Двойное Дно» в основном формируются после разворота цены. Одна эффективная стратегия фильтрует установочные наборы посредством данного запаздывающего подтверждения, а затем открывает позицию при первом откате цены или при другой благоприятной возможности с минимальным риском потерь. К сожалению, гистограммы могут только рисовать резкие модели V-об-разного «Дна» или «Вершины», так что будьте готовы к тому, что Вы не всегда будете успевать «вскакивать в лодку» при проявлении подобных рыночных ситуаций. Нулевая линия индикатора указывает на центральную зону равновесия. Позитивное ускорение цены знаменуется поддержкой гистограммы выше этой линии. Соответственно, если гистограмма опускается ниже нулевой линии, то это сигнал к усилению негативного ускорения цены. Если гистограмма приближается к нулевой линии, значит рынок будет пребывать в боковом диапазоне. Особое внимание следует уделить углу наклона гистограммы при росте или падении цены. Чем выше угол наклона, тем больше вероятность того, что цена будет прорывать уровень, либо встретив небольшое сопротивление, либо не встретив его вообще. Сигналы на покупку и продажу обычно поступают аналогичным образом. Закрывайте позиции при пересечении гистограммы с нулевой линией, если Вы решите, что MACD не будут совершать хаотических колебаний. Или же используйте первый разворот гистограммы от экстремума для закрытия старой или открытия новой позиции в противоположном направлении. Гистограммы обычно достигают одного и того же уровня в двух продолжительных ценовых циклах перед разворотом. Многие участники рынка отмечают первый экстремум гистограммы и то, что он указывает на разворот. В такой ситуации происходит самореализация гистограммы, когда она вновь достигает данного уровня. Перенастройте MACD гистограммы для увеличения скорости их сигналов при рассмотрении специфических рыночных условий. Более быстрые гистограммы чаще дают ложные сигналы, но позволяют быстрее реагировать на новые тенденции. Попробуйте применить комбинацию из 8-17-9 гистограмм MACD для сигнала на покупку и традиционный набор из 12-26-9 - для обнаружения зоны продаж акций. Или же расположите обе комбинации гистограмм в различных окнах под ценовыми графиками и используйте одну комбинацию для фильтрации другой. Так, например, когда быстрые расчеты инициируют сигнал на покупку, но более медленные не подтверждают его, наблюдайте за ценовой моделью с целью принятия окончательного решения по поводу того, какой сигнал более достоверный. Дэй-трейдеры могут экспериментировать с комбинацией 8-13-8 MACD гистограмм на 1-минутном и 5-минутном графиках, с тем чтобы не терять из виду краткосрочные ценовые колебания. Однако не забывайте о традиционном наборе 12-26-9 для 60-минутного ценового графика и для более длительного рассмотрения ценового движения. Внутридневные сигналы могут возникать быстрее, чем дневные или недельные, из-за того что краткосроч ные благоприятные возможности появляются гораздо быстрее и чаще. В таких узких рамках гистограмма чаще разворачивается и ведет себя больше как осциллятор, чем как направленный индикатор. Продолжайте применять MACD во временных рамках, превышающих период удержания позиции для получения многих сигналов, но фокусируйте свое внимание на выявлении времени открытия/закрытия позиции по более мелким временным рамкам. - РИСУНОК 5.23 MACD гистограммы отслеживают изменение рыночного импульса. Они не всегда дают сигнал на успешные позиции. Часто пересечение нулевой линии индикатором преподносится как сигнал к покупке или продаже акций. Однако, как следует из дневного графика акции Purchasepro.com, в точках пересечения (1,5 и 7) индикатора с нулевой линией, цена продемонстрировала лишь резкие хаотические колебания. Даже открытие позиций в точках (2,4 и 6), после того как гистограмма развернулась от своих экстремальных точек, не принесло бы желаемого результата. Из графика видно, что лишь открытие позиций в точках 3 (сигнал «Двойного Дна») и 8 (увеличение наклона гистограммы) принесет хорошие возможности для получения прибыли.

RSI И СТОХАСТИКИ

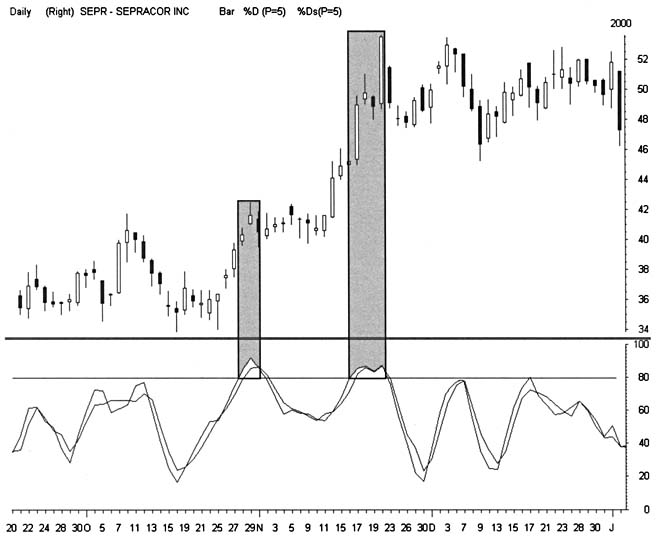

Рыночные условия способны меняться очень быстро, и секреты рынка порой таятся в очень кратковременных движениях цены. Последняя свеча на крайней правой кромке ценового графика может нести ту важную, ключевую информацию, которая и определит в конечном счете успешным или нет будет данный установочный набор. Осцилляторы обеспечивают непрекращающейся обратной связью, которую можно отследить по вкладу этой последней свечи в ценовое движение. Если научиться умело переключать осцилляторы, можно использовать их быструю реакцию на новые ценовые колебания и выстраивать позиции по естественным рыночным циклам. Осцилляторы генерируют важную информацию, определяющую укрепление и ослабление состояния рынка. Они указывают на состояние перекупленности/перепроданности рынка, где смена настроений основной рыночной толпы может инициировать разворот цены. Свинг-трейдеры должны постоянно исследовать скрытые движущие силы рынка, которые и вызывают изменения цены. Осцилляторы улавливают этот едва различимый механизм, реагируя на потребляемую рынком мощность. Характерной особенностью осцилляторов является их более быстрая реакция на поступающую новую информацию, чем реакция индикаторов, следующих за тенденцией, таких, например, как средние скользящие. Алгоритм построения осцилляторов может представлять собой как простейшие расчеты, так и комплексные системы расчетов, основанных на исследованиях ценовых моделей. Общие задачи рынка связывают их воедино. Осцилляторы делают попытку предугадать, будет ли краткосрочная движущая сила содействовать текущему движению цены или, наоборот, ослаблять его. Хотя подобную задачу в состоянии успешно решить несколько технических индикаторов, два из них отличаются особенной стойкостью и разнообразием применения. Это — стохастики и относительный индекс силы Уайлдера (Wilder's Relative Strength Index -RSI), предлагающие эффективные методы исследования циклических колебаний цены. Оба осциллятора предполагают, что движущие силы рынка проявляют себя сами в тиках закрытия ценовых баров. И каждый осциллятор следует данной немаловажной теории в своей оригинальной манере. Стохастики определяют соотношение цены закрытия и максимума и минимума данного ценового бара. Индекс относительной силы (RSI) определяется как отношение прироста цен закрытия к убыли цен закрытия за определенный период времени. Эти два различных метода анализа дают уникальные результаты. Аккуратный прогноз, получаемый в процессе селективного применения обоих инструментов, дает возможность оценить различные аспекты рыночной ситуации. Стохастики и RSI эффективно выявляют состояние пере-купленности/перепроданности рынка в сужающихся диапазонах цен. Однако их применение в трендовом рынке также имеет неоспоримые преимущества. Ускорение/замедление ценового движения моментально проявляется в том, как индикатор следует за направленным движением ценовых колебаний. Эти кривые, строящиеся в окнах, расположенных под ценовыми графиками, рисуют модели, имитирующие классические ценовые формации. Понаблюдайте за тем, как оба этих индикатора рисуют «Двойную Вершину» или «Двойное Дно» вблизи важных экстремумов рынка. Стохастики также демонстрируют откатный феномен 1-2-3. После первого удара об экстремум они откатывают на небольшой волне на 50%-ый уровень, а затем предпринимают еще одну попытку прорыва, но с другой стороны уровня. Участники рынка затрачивают немало времени на то, чтобы приспособить четкие линии состояния перекупленности/перепродан-ности к каждому индикатору. Графики обоих данных индикаторов колеблются в пределах 0% и 100%. По классическому техническому анализу экстремальные линии выстраиваются в пределах от 20 до 80 и принято считать, что прорыв осцилляторов увеличивает вероятность разворота цены. Различные методы анализа пытаются найти свои различные пути обнаружения этих мистических точек разворота. Например, Элдер предлагает правило 5%-ов. Определите уровни перекупленное™ и перепроданности рынка, за пределами которых RSI за последние 4-6 месяцев пребывал в течение менее, чем 5% всего торгового времени. Проведите линии по этим зонам и возвращайтесь к их исследованию каждые 3 месяца. Каждый рынок реагирует на осцилляторы по-разному. Большинство свинг-трейдеров идут по пути наименьшего сопротивления и выбирают стандартные установочные наборы. И для стохастиков, и для RSI уровень линий 20-80 работает практически в любых рыночных условиях. Этот уровень выполняет большую работу по балансировке ложных сигналов и потерянных благоприятных возможностей для трейдинга. По правде говоря, такие установочные наборы мало что значат, если речь идет об устойчивом успехе в трейдинге, подразумевающем достаточно высокий уровень прибыли. Успех в трейдинге в большей степени зависит от интерпретации моделей, которые формируются при разворотах осцилляторов, нежели от выявления месторасположения точек разворота, как таковых. Используйте стохастики для обеспечения краткосрочной обратной связи, a RSI - для получения более долгосрочной информации о циклических изменениях цены. Простой индекс относительной силы (RSI) имеет более переменчивый характер, нежели стохастики и нуждается в большем сглаживании для ликвидации ложных сигналов. Стохастики эффективно применяются для очень краткосрочных установочных наборов при анализе внутридневных ценовых графиков. Каждый индикатор строится по собственным правилам в окне, расположенном ниже ценового графика. Сглаженный RSI демонстрирует отдельную линию, которая медленно циркулирует из состояния перекупленное™ в состояние перепроданно-сти рынка. Стохастики разворачиваются быстрее, чем RSI, и прокладывают путь следующей линии, очень быстро растущей над или опускающейся под искомой, по мере разворота цикла. Стохастики очень точно определяют краткосрочное смещение в ценовом движении. Однако после того, как произойдет первый прорыв к экстремуму широкой полосы стохастика, его данные могут истощить себя. Стохастики совершенно не работают в условиях очень сильной тенденции рынка. График совершает вихляющие колебания, двигаясь наугад, когда рынок сильно растет или, наоборот, испытывает мощный натиск продаж. Это опять-таки доказывает лидирующее положение ценовых моделей в анализе рынка, по сравнению с индикаторами. Тем не менее, уделяйте серьезное внимание всем осцилляторам, особенно когда они начинают разворачиваться. Они очень аккуратно способны указывать на точки разворота цены. Установите комбинацию из 5-3-3 стохастиков для каждого внутридневного графика о временных рамках, соответствующих периоду удержания позиции и на порядок ниже такового. Так, например, установите упомянутый выше набор стохастиков на 1-минутном и 5-минутном ценовых графиках при трейдинге в течение 5 минут. Используйте стохастики и во временных рамках, на уровень выше, если это необходимо. Однако тенденция становится более важной, чем колебания цены, когда свинг-трейдеры исследуют временные рамки, на порядок выше периода удержания трей-да. Сфокусируйте свое внимание на этих уровнях, используя MACD индикатор (или любой другой моментум-индикатор) для выгодного применения более долгосрочных ценовых колебаний. Джэйк Бернстейн (Jake Bernstein) в своей книге «Совершенный Дэй-трейдер» («The Compleat Day Trader») исследовал феномен столь сильно привлекающих внимание стохастиков, который он назвал «удар стохастиков» («Stochastics pop»). Он рекомендует осуществлять торговые сделки в направлении основной тенденции в момент, когда поступает так называемый внешний сигнал, когда стохастик сверху вниз пересекает 75% уровень или снизу вверх пересекает 25%-ый экстремальный уровень. Трейд «распознает» тот факт, что последняя фаза ценового колебания может предложить более динамичное колебание цены. «Удар» окружает вход в противоположном направлении ценового движения как раз в тот момент, когда другие участники рынка принимают решение о выходе из рынка. Еще раз, оставайтесь в стороне от толпы, предлагающей немыслимые доходы. Бернстейн советует закрывать позиции, как только быстрый стохастик пересечет медленный в обратном направлении. Это будет означать начало колебаний цены в противоположном направлении. Дневные осцилляторы обеспечивают возможностью эффективного прогнозирования циклического характера изменения цены. Для решения этой важной задачи, используйте долгосрочный RSI вместо дневных стохастиков, каждый раз, когда это бывает возможно. Установите 14-дневный RSI с 7-дневными сглаженными средними для большей эффективности анализа. Некоторые программные обеспечения не дают возможности применять сглаженную функцию для RSI. Они имеют в наличии 14-дневные RSI, сопровождающиеся множеством шумов, с точки зрения свинг-трейдеров. Вместо них попытайтесь применить набор 14-7-3 сто-хагтиков. Данный набор поможет Вам отследить индекс относительной силы (RSI), но при этом график будет отличаться большей неустойчивостью и давать больше непроверенной информации. РИСУНОК 5.24 Так называемый «удар стохастиковвнаблюдается на графике акции Sepracor на консервативном уровне 80%, предлагающем два прибыльных трейда. Данная техника следования тенденции находится в сильной зависимости от умелого управления рисками потерь. Закрывайте позицию оперативно, как только быстрый стохастик пересечет медленный.

Долгосрочный RSI прекрасно работает в различных рыночных условиях и четко идентифицирует точки разворота цены. Следуйте за сигналами, когда RSI проникает в экстремальную территорию вслед за быстрыми изменениями цены и затем разворачивается. Этот ценный индикатор также способен демонстрировать сглаженные ценовые колебания в условиях трендового рынка средней мощности. Рынок может никогда в такой ситуации не достичь состояния перекупленное™ или перепроданное™, в условиях часто меняющихся ценовых прорывов и откатов.

|

||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 247; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.133.148.130 (0.011 с.) |