Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Короткие продажи (short sales)Содержание книги

Поиск на нашем сайте

Достаточно сильное движение цены может развиваться в обоих направлениях, однако механизм действия толпы, движущей основной рыночной тенденцией, различный. Если подъемом цен движет алчность толпы, то сильное падение цен вызывают страх и боль. Каждое направление тенденции имеет свои графические характеристики, которые выявляют различные типы формаций. Иными словами, не надо переворачивать график с ног на голову, чтобы предугадать будущее направление движения цены в условиях крайне активного рынка. А вот мелкие ценовые выпады в сжатых диапазонах демонстрируют гораздо меньше вариаций восходящих и нисходящих движений. Здесь толпа ведет себя гораздо благоразумнее при открытии и закрытии позиции. И алчность, и страх в малых дозах в таких зонах очень схожи. При выборе торговых тактик необходимо выявить, чем отличаются между собой восходящая и нисходящая тенденции. Акции имеют свойство падать быстрее и сильнее, чем расти. Сильные ралли развиваются благодаря большим торговым объемам, а вот падает рынок под своей собственной тяжестью. Жадность исчерпывает себя быстрее, чем страх, от которого со временем нужно избавляться. Страх может индуцировать панические продажи акций с большей надежностью, чем алчность может породить панические покупки. Моментум-трейдеры быстро выйдут из игры при взятии ценой нового максимума, а вот инвесторы с превеликим терпением будут вылавливать акции на дне. Многие активные трейдеры никогда не делают коротких продаж. Любителям коротких продаж, не применяющих оборонительные стратегии, рынок с долгосрочным бычьим настроем преподнес немало болезненных уроков. Эзотерическая концепция продажи акций перед покупками несколько смущает и не поддается логике, хотя и не отступает от общей тактики покупки акции по минимальной цене и продаже - по максимальной. Многие неофиты делают неоднократные попытки зашортить акцию, но безуспешно. И никогда не оглядываются назад. Они всецело бывают поглощены более популярными моментум-стратегиями по длинным позициям и никогда не ставят на другие установочные наборы. Успех краткосрочного трейдинга зависит от возможности адаптации к различным рыночным условиям. Множество фаз раз- вития Моделей Циклов дает сигнал на превосходные условия для прибыльных коротких продаж. Что же касается длинных позиций, то тут установочные наборы выстраиваются в соответствии с осью тенденции/бокового диапазона. Согласно классическим стратегиям, при тестировании ценой предыдущего максимума в пределах бокового диапазона и при наличии медвежьей тенденции рынка, позиция открывается при минимальном риске потерь в условиях направленного вниз рынка. Умелые любители шортов фокусируют цель трейда (ЕТ) в различных временных рамках и строят прибыльные позиции, используя графический метод 3D. Прямой доступ к торговым площадкам с возможностью осуществлять сделки посредством Internet революционизировал свинг-трейдинг коротких продаж. Годами брокеры, зависящие от неэффективного управления акциями, входящими в листинг, в результате чего возникали задержки во времени, упускали благоприятные возможности для трейдинга. Трейдеры при осуществлении коротких продаж должны были перебороть медленный сервис услуг и по телефону запросить, имеется ли возможность получить акции взаймы. Нынешние программные обеспечения дают возможность видеть реестр акций, доступных для коротких продаж в режиме реального времени, а современные электронные коммуникационные системы (ECNs) обеспечивают быстрое исполнение заказа, когда ордер выставлен по цене, выше текущей цены по bid. Свинг-трейдеры имеют возможность управлять короткими позициями так же свободно, как и длинными позициями. Свинг-трейдеры должны совершать короткие продажи в контексте большей бычьей тенденции рынка. Так как обычный период удержания позиции будет коротким, никогда недооценивайте покупательные возможности толпы, которая и движет современным рынком. Наблюдая за искомой позицией, всегда применяйте графический метод 3D, чтобы иметь возможность исследовать ведущие индексы в различных временных рамках. Остерегайтесь коротких продаж вблизи важных уровней поддержки рынка. Помните также, что индексы имеют свойство часто изменять направление движения с наступлением коррекции. Нарастающие распродажи на 5-минутном графике индекса Nasdaq крайне редко предлагают безопасные условия для коротких продаж, если только они не отслеживаются^ очень малых окнах исполнения. Тенденции напрямую зависят от тех временных рамок, в которых они рассматриваются. Свинг-трейдеры могут без опаски шортить при коррекции, продолжающейся в течение всего лишь нескольких ценовых баров или дней. Однако эти кратковременные входы в рынок нуждаются в крайне аккуратном планировании позиций. Пересмотрите все остальные временные рамки, чтобы избежать ошибки, связанной с относительностью тенденции, и тщательно исследуйте ценовую модель для выбора оптимальных точек входа. Если процесс распродаж пошел полным ходом, покупатели пытаются как можно быстрее ретироваться, и осуществлять сделки становится все труднее. Дождитесь входа на откате или, еще лучше, откройте позицию при наличии узких ценовых баров, непосредственно перед ценовым прорывом — так Вы добьетесь более стабильных результатов. Классическое сжатие против уровней поддержки/сопротивления указывает на наличие инструмента, позволяющего осуществлять короткие продажи так же успешно, как и длинные покупки. Осуществлять короткие продажи на контртрендах — это прерогатива бывалых трейдеров, за плечами которых успешный практический опыт. Для начала соберите историю прибыльных коротких продаж при нисходящей тенденции и при боковом ценовом диапазоне. Промежуточные понижения при господствующей восходящей тенденции могут принести превосходные результаты. Однако основная покупательная способность ограничивает безопасное исполнение сделки применительно к нескольким известным установочным наборам. Новички, как правило, осуществляют короткие продажи слишком рано в пределах данных моделей и в результате испытывают великую боль потерь. Опыт подсказывает, что необходимо, в первую очередь, терпеливо дождаться превосходных рыночных условий. Продавайте акции при падении цены с одного уровня поддержки/сопротивления до следующего, для этого необходимо дифференцированное осуществление сделок, точные расчеты и немедленная фиксация прибыли. Используйте сетку Фибоначчи после того, как резкая восходящая тенденция начнет откатывать на уровни 38%, 50% и 62%. Получите подтверждение пересечением времени, горизонтального уровня поддержки/сопротивления и экстремумов полосы Боллинджера. Действуйте быстро и без сомнений. Временами эти откаты будут разворачиваться в большие тенденции. Так, например, резкий откат цены на 62%-ый уровень коррекции дает сигнал о возможной первой потере благоприятных условий для трейдинга. Если шорт продолжается, держите открытую позицию до отката на 100%-ый уровень. Рыночные быки и их алчность «живут» выше 200-дневного среднего скользящего (МА), а рыночные медведи и страх «проживают» ниже. Этот известный связующий уровень определяет, являются ли широкомасштабные стратегии трендовыми или контр-трендовыми по своей сути. Ралли вынуждают опустошать карманы огромного количества покупателей выше этого важного уровня среднего скользящего, а коррекции вынуждают опустошать карманы огромного числа продавцов ниже данного уровня. В течение одного - трех дней свинг-трейдеры могут применять длинные и короткие стратегии в данных условиях без какого-либо дополнительного обдумывания и пересмотра позиции. Однако долгосрочные позиционные трейдеры должны испробовать различные оборонительные тактики и тщательно подготовиться к осуществлению сделки, если они приняли решение открыть позицию против основного среднего скользящего. Попытайтесь взамен применить классический метод следования тенденции на период удержания позиции. Продавайте акции на откатах, следуйте за ними ниже и покрывайте шорт, выставив stop-ордер для того, чтобы зафиксировать прибыль в период медвежьей тенденции. Разверните стратегию в направлении бычьей фазы тенденции рынка. Участники рынка, работающие с краткосрочными позициями, в большинстве случаев могут оперировать несколькими альтернативными вариантами 200-дневным средним скользящим. При определении настроя рынка в интересующем Вас временном диапазоне в большей мере следует доверять Моделям Циклов, нежели средним скользящим. Используйте первый подъем/первое понижение и уровни откатов Фибоначчи для выявления многотрен-довых бычье-медвежьих циклов. Простые 13-дневные и 20-дневные средние скользящие (MAs) дают возможность осуществить качественный анализ тенденции, но не дают информации о пробитии долгосрочного уровня сопротивления. Применяйте 50-дневные средние скользящие для получения сигнала на обнаружение промежуточных уровней сопротивления для падающих акций. Данный установочный набор инициирует превосходные условия для осуществления коротких продаж по дневным графикам, а наименьший период времени гарантирует более серьезное испытание, чем 200-дневные средние скользящие. Некоторые акции никогда не принимают участия в глобальном подъеме рынка и могут быть полностью распроданы по небрежности. Такие, обычно позиционные, трейды обеспечивают превосходными торговыми условиями и свинг-трейдеров. Большинство очевидных стратегий выжидает медвежьи тенденции в длительном нисходящем рынке. Позвольте акции достичь уровня пе-рекупленности, определенного с помощью 14-дневного RSI. Когда это произойдет, найдите модель разворота на графике временного диапазона, меньшего того, в котором Вы рассматриваете искомый трейд. Если трейд появляется на дневном графике, ищите «Двойной Вершины» или простого прорыва цены на 60-минутном графике и используйте этот уровень для осуществления сделки. В главе 13 Вы найдете более детальное описание тактики короткой продажи. Короткие продажи должны приспосабливаться к так называемым «сжатиям шортов». Эта, проверенная временем, практика полностью зависит от настроения рыночной толпы. Для того чтобы избежать мучительной боли, причиняемой медвежьей тенденцией, осуществляйте короткие продажи либо до толпы, либо после толпы, либо против нее. Короткие позиции начинают испытывать «сжатие», когда стремительное падение цены акции привлекает запоздавших, слишком поздно осуществивших вход в короткую позицию. Прекратиться это, отличающееся сильной волатильнос-тью, «сжатие шортов» может так же быстро, как и начаться. Оно может продолжаться дольше, чем обычный откат после прорыва цены вверх при бычьей тенденции. Имейте в виду, что вершины «сжатий шортов» предлагают лучшие уровни для открытия позиций, из всех существующих. Короткие продажи могут служить топливом для подъема рынка вплоть до точки разворота. Дальнейший же рост цены требует реального спроса. Погоня за импульсами, движущими рынок вниз, также губительна, как и погоня за импульсами, укрепляющими рынок. Инсайдеры очень оперативно способны генерировать «сжатие шортов», блокируя закрытие позиций и нанося тем самым серьезный ущерб многим торговым счетам. Участники рынка, «запрыгивающие на борт» вблизи завершающей стадии активных распродаж, как правило, имеют слишком скудный практический опыт торговли и не могут совладать с обуревающим их страхом. Оптимизм индивидуальных инвесторов, способствующий нарастанию их аппетитов, может нанести больший ущерб несвоевременными короткими позициями, чем неприбыльными длинными позициями. В панике, «поедая» сами себя, инвесторы покрывают свои шорты — и цена устремляется ввысь. Свинг-трейдеры должны с пользой для себя использовать эту общеизвестную тактику инсайдеров по выбрасыванию из игры спекулянтов и не попадаться в этот капкан. Открывайте короткие позиции на откатах при ралли, с тем чтобы минимизировать риск потерь и увеличить потенциальные доходы. Продавайте в конечной фазе «сжатия шортов», когда покупательный интерес толпы иссякает. «Сжатие» само по себе не способно вызвать 100%-ую коррекцию последнего падения цен, тестируемого много раз. Необходим реальный спрос покупателей. Обычно цена падает ниже 62%-го уровня предыдущего падения, после чего начинается наплыв длинных позиций. В процессе прогрессирующего «сжатия шортов» исследуйте важные уровни поддержки/сопротивления и ждите разворота возле 50%-го и 62%-го уровней коррекции последнего вертикального ралли. При этом может вскрыться множество прекрасных установок на короткие продажи, причем, отыскать uptick в таких условиях не составит особого труда. Точки входа для превосходных коротких позиций помогают также идентифицировать ценовые каналы и трендовые линии. Чтобы определить искомые уровни, проведите линию, соединяющую последовательно снижающиеся максимумы нисходящей тенденции. Убедитесь в том, что имеете возможность переключаться с арифметической шкалы на логарифмическую - ведь трендовые линии появляются то в одной шкале, то в другой, и никогда одновременно. Определите момент, когда цена начинает двигаться вверх по направлению к линии. Конвергирует ли этот уровень с другими ключевыми уровнями поддержки/сопротивления или со средними скользящими? Пробивает ли цена верхнюю полосу Боллинджера при развороте вниз? Если да, то перекрестное подтверждение даст сигнал о потенциальной цели короткой позиции (ЕТ). Внутридневные короткие продажи требуют несравненно большей точности в исполнении, нежели длинные позиции. К счастью, временные рамки позволяют уменьшить давление, оказываемое инвесторами. Свинг-трейдеры должны сконцентрироваться на уровнях поддержки/сопротивления, на отображении тенденций (TMs), на классических ценовых моделях, на исследовании диапазонов РИСУНОК 4.8 Внезапное ралли, вызванное покрытием коротких продаж акций ©Ноте, продолжалось всего один час, но выбило из строя многих трейдеров. Цена выросла на 11 пунктов на необоснованных слухах, когда инсайдеры организовали «сжатие шортов» (short squeeze), охватившее несколько мощных уровней сопротивления И только «убегающий гэп» сумел на отметке 24 сдержать этот «ракетоноситель» - цена упала так же быстро, как быстро она сумела взлететь, используя «горючее» коротких продаж.

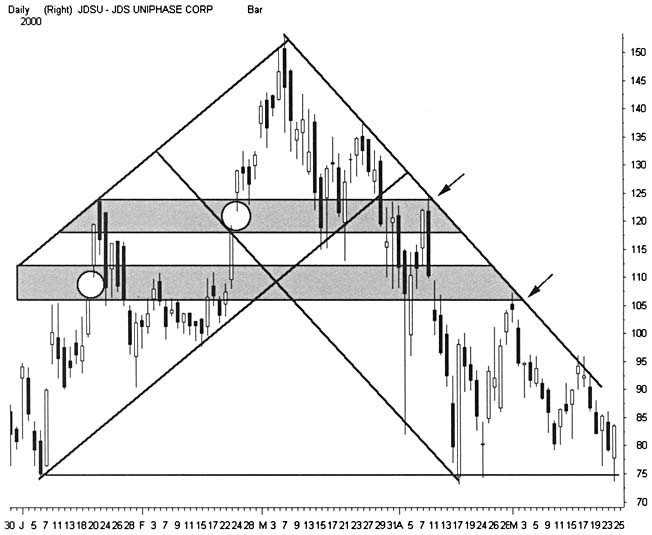

ценовых баров. Ищите лучшие досягаемые цели для коротких продаж (ЕТ), не забывая контролировать риск потерь аннулированием ордеров, не исполненных немедленно. Используйте внутридневные графики за несколько дней, применяя к ним метод 3D графического анализа и будьте крайне осторожны при осуществлении трейдинга в первый и последний часы регулярной торговой сессии. Данные периоды сессии инициируют самые мощные внутридневные «сжатия шортов», благодаря большому торговому объему. РИСУНОК 4.9 Параллельные ценовые каналы и отображения тенденций (TMs) помогают свинг-трейдерам обнаружить оптимальные точки входа в короткие позиции с минимальным риском потерь. Понаблюдайте за тем, как уровень поддержки акции JDS Uniphase превратился в уровень сопротивления после того, как потерял силу гэп на отметке 120, наблюдавшийся в конце февраля 2000 года. Подобная ситуация повторилась: после цена вернулась на уровень 110, где ценовой разрыв произошел еще ранее. В обоих случаях медвежья тенденция толкала цену с вершины вдоль канала с хорошими шансами на короткую продажу.

При осуществлении коротких продаж, первым долгом, оперативно определяйте допущенные ошибки и фиксируйте убытки. Используйте дополнительный набор инструментов технического анализа для выбора наиболее оптимального выхода из рынка. 13-дневные и 20-дневные полосы Боллинджера идентифицируют четкие зоны покрытия шортов^ когда цена ударяется или пробивает нижнюю полосу, при этом барьер остается горизонтальным. Свечи разворота (молоты и дожи) предупреждают о том, что следующие ценовые бары будут двигаться в направлении, противоположном позиции. Для внутридневных коротких продаж используйте комбинацию Боллинджеров 5-8-13 (Рисунок 2.11) и следуйте той же стратегии расширения баров, что и при закрытии длинных позиций. ВРЕМЕННЫЕ РАМКИ

В самом начале игры на бирже определитесь с наиболее приемлемыми для Вас временными рамками, в которых Вы собираетесь торговать, до наступления лучших времен. Выстраивайте все позиции в соответствии с данными временными рамками до тех пор, пока Ваша самодисциплина позволит Вам управлять несколькими различными стратегиями. Одновременное управление торговыми позициями, зависящими от различных диапазонов времени, увеличивает вероятность ошибок, связанных с относительностью тенденции, и позволяет неумелым участникам рынка переходить от трейдинга к инвестменту. Для успешного свинг-трейдинга необходима специализация во времени. Каждая Модель Циклов обозначает уникальные тенденции и торговые условия. Изучите основные свойства выбранного Вами временного диапазона и оперируйте ими для получения стабильных результатов. Выбор временных рамок должен быть благоразумным и основываться на действительно верных доводах. Если свинг-трейдинг не будет соответствовать всему Вашему стилю жизни, он может привести к огромным потерям. Переходите полностью к внутридневному трейдингу лишь после того, как начнете получать стабильные результаты в более длительных временных диапазонах. Многих новичков трейдинг гипнотизирует привлекательными, качественными программными обеспечениями, красочное оформление которых выполняет роль рекламы на подсознательном уровне. Однако многие участники рынка испытывают постоянную нехватку времени и ресурсов для управления прибыльными внутридневными позициями. Неофиты мечтают о свободе, ассоциируя ее с трейдингом. Но при этом они совершенно забывают о рисках, сопутствующих трейдингу- Девяносто процентов, если не более, неудач и потерь капитала на торговых счетах могли принести существенные прибыли при торговле в более длительных временных рамках.

Те трейдеры, которые занимаются дэй-трейдингом частично, выделяя лишь время ланча для нескольких краткосрочных позиций, не прочь причислить себя к мастерам этого вида искусства. Или же они выбирают взаимосвязанные кратковременные импульсные рынки и верят в то, что лучшие времена будут продолжаться вечно. Если это созвучно с Вашей манерой работы, немедленно прекратите такую практику и подберите себе подходящую стратегию, которая будет соответствовать текущим потребностям. Только фактор времени и ответственное отношение к трейдингу способны привести к стабильным заработкам. Очень короткие по длительности позиции требуют огромных усилий, вот почему многие успешно работающие трейдеры затрачивают до 30 внерыночных часов в неделю на исследование новых установочных наборов и торговых тактик. В условиях современного рынка не может существовать «легких» прибылей. Внутридневные Модели Циклов генерируют несравненно большие благоприятные возможности для трейдинга, чем дневные. На протяжении каждой регулярной торговой сессии свинг-трейдеры имеют возможность использовать установочные наборы для входа в рынок во многих коротких диапазонах времени. Следует учитывать, однако, тот факт, что кратковременные позиции позволяют получать меньшие прибыли при большей стоимости самой трансакции. И в таких, не совсем приглядных, условиях лучше других работают две стратегии. Первая стратегия подразумевает уменьшение временных рамок и увеличение прибылей за счет применения тактики скальпирования. Вторая стратегия берет за основу увеличение периода удержании позиции с выбором свинг-тактики, позволяющей выгодно использовать более мощные ценовые движения при высокой волатильности рынка. Оба метода работают превосходно, но в опытных руках. В противном случае их неверное применение чревато слишком плачевными результатами. Внутридневной трейдинг требует постоянного изучения ценовых диапазонов и их прорывов. Для достижения успешных результатов крайне важно делать аккуратный предварительный анализ и идентифицировать четкий момент входа/выхода из рынка. Научитесь интерпретировать циклы и запоминать показатели в более длительных временных рамках, и только после этого Вы сумеетеприменять эти навыки к очень краткосрочным рынкам. Всегда открывайте позиции в направлении, наиболее вероятном для данного промежутка времени, и немедленно закрывайте позицию, как только убедитесь в своей ошибке. Разберитесь во всех тех узких временных рамках, с которыми работают дэй-трейдеры. Крошечные хаотические колебания цены, которые способны на дневных графиках обнаружить лишь считанные инвесторы, способны вылиться на 5-минутных и 60-минутных ценовых графиках в крупные потери. С получением доступа второго уровня (Level II) к торговым площадкам стало возможным применение очень краткосрочных стратегий скальпирования, которые хорошо работают в сочетании с Моделью Циклов. В подобных коротких временных диапазонах теряет свою значимость классический поиск цели трейда (ЕТ), так как игроки в большей мере зависят от потока ордеров, выставляемых посредством маркет-мейкеров и ECN. Некоторые участники рынка работают, применяя тактику скальпирования. Эта рискованная стратегия требует практических навыков работы и умения мгновенно, почти рефлекторно, реагировать на рыночную ситуацию. Позиции, удерживаемые от 30 минут до 2 часов, предоставляют наиболее оптимальные условия для осуществления прибыльных внутридневных сделок. Пользуйтесь и Вы в своей работе этим привлекательным временным диапазоном с применением классических тактик с высокой степенью прогнозирования результатов. Большинство свинг-трейдеров предпочитает работать в двух классических временных рамках: 1—3 дня и 1-3 недели. Позиции, удерживаемые в течение 1-3 дней выстраиваются в соответствии с основным циклом покупок/продаж фьючерсных контрактов по индексу S&P. Позиции, удерживаемые на протяжении 1-3 недель, выстраиваются в соответствии с обычным развитием тенденции, отслеживаемым по дневным ценовым графикам. Работа в указанных временных рамках требует меньших затрат времени трейдеров, чем внутридневной трейдинг, позиции содержат большие потенциальные прибыли с возможностью контроля над рисками потерь. Данные временные рамки также хорошо сочетаются с фазами развития Модели Циклов. Диапазон времени, составляющий 1 -3 дня, является идеальным для многих участников рынка. Американские рынки имеют тенденцию каждые три дня рисовать мини-тренд. За каждыми тремя нисходящими барами следуют, как правило, три восходящих ценовых бара. Три дня тенденции предшествуют трем дням застоя. Найдите последние развороты рынка и подсчитайте количество колебаний, для того чтобы увидеть, как эта обычная точка разворота работает в текущих рыночных условиях. С развитием рынка этот цикл то расширяется, то сужается. Оставьте на время в стороне усердие и прилежание в изучении науки трейдинга и постарайтесь научиться «чувствовать» рынок, выработайте «чутье» на точки разворота рынка и приноравливайте свои индивидуальные позиции к этим «высокодоходным» точкам. Максимально корректно выстраивайте позиции в 1—3-дневном диапазоне времени с тем, чтобы «отхватить» самый большой участок каждого ценового движения. Этот активный стиль трейдинга подразумевает агрессивное управление и тщательное отслеживание каждой открытой позиции. Применяйте те же стратегии и для внутридневной торговли, но рассматривайте при этом и графики больших временных диапазонов для выявления цели позиции (ЕТ) и точки выхода из рынка. Для подобных позиций, оставленных в овернайт, хорошо работают 60-минутные и дневные ценовые графики. Торгуйте часто, но всегда контролируйте риски потерь сжатыми stop-ордерами, сфокусированными на первостепенных по значимости свойствах ценового графика. Позиции в 1—3-недельных временных рамках выстраиваются в соответствии с месячным циклом покупок/продаж, охватывающим крупные колебания цены, и не требуют агрессивного управления. Этот стиль трейдинга прекрасно сочетается с образом жизни трейдера, не желающего быть целиком и полностью поглощенным финансовыми рынками. Используйте для выявления благоприятных возможностей дневные и недельные ценовые графики и сфокусируйте свое внимание на цене закрытия. Во избежание ошибок, связанных с относительностью тенденции, не берите в расчет внутридневную волатильность. Управляйте прибылями и потерями посредством выставления stop-ордеров. Защищайте прибыли с помощью stop-ордера, что придаст позиции адекватную гибкость. Точно также ограничивайте Ваши убытки выставлением stop-ордера, основываясь на зонах ценового прорыва вниз. Теперь Вы можете спокойно отвлечься от рыночных баталий. Позиционные трейдеры имеют в своем распоряжений гораздо больше времени для обдумывания многообещающих установочных наборов и идеальных стратегий. Они также могут позаботиться о позициях с более высокими потенциальными прибылями, открывать позиции реже и, соответственно, снизить затраты на трансакцию. Если дэй-трейдеры ориентированы на ценовые выпады в одном направлении, более длинные позиции позволяют применять огромное разнообразие стратегий на откатах. Фиксируйте прибыли с помощью stop-ордеров и позвольте акции вернуться назад, когда график рисует сильный тренд. Затем сядьте и ждите следующей резкой основной волны. Перед каждой торговой сделкой необходимо обдумать и определить временные рамки, в которых Вы будете открывать позицию. И тщательный предварительный анализ должен дать Вам подтверждение того, что данный установочный набор подходит для работы в данных временных рамках. Этот процесс отфильтрует многие потенциальные возможности, но исключит погоню за ними. Тактики работают успешно, если они применяются только к присущим свинг-трейдерам тенденциям времени, в противном случае, при потери своих целей, они могут привести к ужасным последствиям. Рыночные циклы демонстрируют существование полярности между смежными тенденциями. Когда время удержания позиции сокращается или увеличивается, смежные тенденции выходят за пределы фазы и могут инициировать совершенно противоположные результаты. Тщательно тестируйте новые временные рамки, чтобы убедиться в том, что испытанные тактики все еще функционируют в выбранном Вами цикле. Найдите установочные наборы, которые также работают и во временных рамках, превышающих время удержания позиции. Вы получите несколько барьеров доходности, мощных уровней поддержки и моменты входа/выхода из рынка, которые будут сходиться с подобными же индикаторами искомых временных рамок. Сразу после входа в рынок начните отслеживать позицию по графику в больших временных рамках с тем, чтобы моментально закрыть позицию при обнаружении изменения рыночных условий. Так, например, скальперы, работающие в 1-минутном временном диапазоне, следуют важным уровням поддержки/сопротивления на 5-минутных графиках, а свинг-трейдеры, предпочитающие 1-3-дневные временные рамки, отслеживают позиции по дневным графикам, используя модели 60-минутных ценовых баров. Научитесь распознавать еле уловимые взаимосвязи между тенденциями. Движение цены происходит и внутри краткосрочных диапазонов времени, и в промежуточных, и в долгосрочных временных рамках. Однако крайне редко синхронизированы друг с другом и часто генерируют существенные противоречия. В результате таких противоречий и происходит волнообразное движение цены, и те развороты рынка, которые способны снять накал страстей толпы и разрядить обстановку. Этот волатильный механизм способен, конечно, сформировать благоприятные возможности для трейдинга. Исследуйте две смежные тенденции и выявите установочный набор в более короткой тенденции. Затем добавьте к рассматриваемым график в еще меньшем временном диапазоне, чтобы иметь возможность осуществить выход из позиции во временных рамках, на порядок меньших тех, в которых отслеживается данная позиция. Торговые инструменты работают во всех существующих временных рамках. При рассмотрении различных графиков в различных временных диапазонах всегда пользуйтесь полосами Боллинд-жера, уровнями откатов Фибоначчи, ценовыми каналами. Все они необходимы для корректного прогнозирования ожидаемых событий. Меняйте временные рамки, когда ищете подтверждения пересечением многообещающих установочных наборов. Эти точки пересечения часто соответствуют важным прибыльным событиям. Если, например, дневные и недельные полосы Боллинджера сходятся в единой точке ценового прорыва вверх, растет вероятность того, что цена начнет разворот непосредственно с этого уровня. Ошибки, связанные с относительностью тенденции, отбирают у трейдеров гораздо больше денежных средств, чем любые другие ошибки. Позиция, имеющая хороший потенциал в одних временных рамках, может принести потери в следующих, более длительных или коротких, временных рамках. Ценовые волны, генерируемые в многочисленных тенденциях, должны соответствовать целям позиции и выбранным временным рамкам. Каждый раз убеждайтесь в том, что стратегии сфокусированы на правильных элементах установочного набора. Инвесторы очень часто допускают ошибки, связанные с относительностью тенденции, однако широкий временной диапазон, используемый ими, «прощает» им их проступки. Свинг-трейдеры же, сбившиеся со своих временных рамок, могут быть бес^пощад-но в два счета выбиты из игры. Чем короче период удержания позиции, тем больше в нем критических моментов, чреватых ошибками. Краткосрочные тренды генерируют большее количество шумовых сигналов, которые инициируют преждевременный вход в рынок. Высокая стоимость трансакции и потеря благоприятных возможностей еще больше увеличивают потери при таких ошибочно открытых позициях. Контролируйте эти тенденции посредством долгосрочных графиков, охватывающих более широкое ценовое движение, и отфильтровывайте ошибки. «ЗАРЯДКА ОРУЖИЯ» (LOADING THE GUN)

Планируйте свои трейды и торгуйте согласно плану. Свинг-трейдеры должны выработать и записать свой собственный план трейдинга и часто обновлять его. Без этого трейдеры никогда не будут знать, что происходит и в чем истинная причина неудач, которые могут в дальнейшем привести к опустошению их карманов. Персональный стиль трейдинга определяет торговые правила, время удержания позиций, приоритетные акции, критерии осуществления торговых сделок и фильтры, которые будут характеризовать те специфические условия, в которых следует воздержаться от трейдинга. Кто угодно может делиться своими прекрасными идеями по получению прибыли. Но только свинг-трейдеры рискуют своими деньгами, и никто другой не может влиять на окончательное решение. Перед осуществлением сделки подготовьте необходимые Вам характеристики. Пересмотрев стратегии в различных аспектах, подберите приемлемый период удержания открытой позиции. Принятое Вами решение должно основываться и на практическом опыте и на имеющемся в Вашем распоряжении капитале. Позиция должна удовлетворять Вашему стилю жизни и не лишать Вас свободного времени. Новички должны осуществлять управление риском в более длительных временных рамках и с меньшим количеством акций. Пересмотрите основные задачи, которые Вы ставите перед собой, решив участвовать в торговле на финансовых рынках. Что для Вас важнее - оборот капитала или острые ощущения? Собираетесь ли Вы использовать полученные прибыли для покрытия хозяйственных расходов или хотите потратить их в отпуске? Если РИСУНОК 4.10 В различных временных рамках можно увидеть различные версии развития одной и той же тенденции. На дневном графике акции Sun Microsystems, находясь в стадии коррекции, стоят на пороге сильного падения. На 5-минутном графике акции выглядят так, как будто готовятся нарисовать солидное «Двойное Дно». 1-минутный график иллюстрирует отскок в достаточно сильный восходящий тренд. Применяйте временные рамки, на порядок выше тех, в которых рассматривается искомый установочный набор, для выявления соотношения доходность/ риск, и используйте временные рамки, на порядок ниже искомых, для идентификации четкого момента времени открытия/закрытия позиции.

таковых задач нет — торгуйте потихоньку, пока не сформулируете их. Особо одаренных своих участников рынок направляет по пути торгового стиля, приносящего огромные прибыли. Главное, чтобы эта тропа не заканчивалась там, где начинается. С особым благоразумием нужно управлять небольшими торговыми счетами, иначе они могут быстро обнулиться. Остерегайтесь на маленьких счетах вести торговлю в объеме, выходящем за рамки имеющихся средств, в надежде на быстрый прирост капитала. Больше концентрируйтесь на использовании имеющихся средств в многообещающих торговых условиях, нежели на повторяющихся «прыжках» в рынок и обратно, увеличивающих стоимость трансакций. Обдумывайте, где стоит, а где нет использовать предоставляемую маржу. Помните, что маржа увеличивает не только доходы, но и риски потерь. Торгуйте «с головой», и не иначе. Выработайте правила входа и выхода из рынка. Начните с определения доходности/рисков и перечислите перед трендом все рыночные условия, которые могут возникнуть в процессе трейдинга. Многие свинг-трейдеры не входят в рынок, если соотношение доходность/риск меньше чем 3:1. Краткосрочные торговые условия зависят также от зоны исполнения (execution zone — EZ). Эта, находящаяся в центре внимания, полоса окружает цель позиции (ЕТ) и требует к себе повышенного внимания в момент, когда ценовой бар проникает в нее. Анализ различных рынков и интерпретация тикеров окончательно определяет, где находится цель позиции (ЕТ). Применяйте все эти правила для четкого понимания того, что должно происходить в зоне исполнения (EZ) перед осуществлением сделки. Исследуйте время торговой сессии, схождения технических показателей и настроения участников рынка, чтобы выявить, какая минимальная внешняя поддержка необходима для открытия позиции. ТАБЛИЦА 4.1 Типичный Персональный Торговый План • Торговать при ценовом диапазоне > $12 • Период удержания позиции: 1-2 часа • Открытие позиции: пробитие 2-дневного максимума (high) • Открытие позиции: пробитие уровня поддержки/сопротивления (S/R) • Открытие позиции: «Двойное Дно Адама и Евы» • Открытие позиции: 62%-ая коррекция • Закрытие позиции: касание верхней полосы Боллинджера • Закрытие позиции: пробитие 13-барного МА на 5-минутном графике • Закрытие позиции: возврат в диапазон первого часа торговой сессии • Фильтр: не входить в рынок при негативном TICK • Фильтр: не входить в рынок с 11:45 EST до 12:45 EST

Сфокусируйте свое внимание на специфической для текущей стратегии цене. И торгуйте оптимальным количеством акций в каждом трейде, вне зависимости от размера Вашего депозита. Позиции, открытые при благоприятных возможностях, повторяющихся в определенных точках, подтверждаемых пересечением, требуют большего количества акций, чем позиции с меньшей вероятностью на успех. Определяйте количество акций, необходимых для торговой сделки, согласно риск-менеджменту. При тестировании новых торговых тактик или временных рамок торгуйте минимальным количеством акций. Каждый свой вход и выход из позиции тщательно взвешивайте. И делайте это до начала трейдинга, а не после. Какими ордерами Вы будете пользоваться при осуществлении трансакции — лимитными (limit-order) или рыночными (market-order)? Как Вы планируете закрывать позицию — выставлять физически stop-order или держать его в уме? Все

|

||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 217; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.142.113 (0.023 с.) |