Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Всплеск объема при откате (fullback spike)Содержание книги

Поиск на нашем сайте

Прорыв цены на высоком торговом объеме генерирует дальнейший рост цены после того, как первоначальная энергия модели абсорбируется рыночной толпой. Наиболее динамичные события появляются тогда, когда ралли выходит за пределы долгосрочной тенденции. Наблюдайте за классическими уровнями поддержки для прогнозирования данного установочного набора. Уровни Фибоначчи и поддержки/сопротивления выстраиваются, идентифицируя точки открытия позиций с минимальным риском потерь еще до появления «power spike». ОПИСАНИЕ

• Ценовое движение носит долгосрочный стабильный характер. • Ценовой бар широкого диапазона совершает разрыв (гэп) на очень высоком торговом объеме и инициирует «power spike». • Ценовой бар закрывается выше середины диапазона максимума-минимума. • Следующий бар не достигает максимума бара «power spike». Сфокусируйте свое внимание на анализе первых двух ценовых баров, следующих за «power spike». Установочный набор не работает, если цена начинает мгновенно подниматься вверх. Наблюдайте за откатом цены, сохраняющим волатильность при снижающемся торговом объеме. Часто первая свеча после «power spike» представляет собой «харами». Переходите к рассмотрению ценового графика во временных рамках, на порядок меньших тех, в которых появился установочный набор, и определите уровень сопротивления модели «hole-in-the-wall», образовавшейся этой свечной моделью. ТАКТИКИ УСТАНОВОЧНОГО НАБОРА (РИСУНОК 12.6)

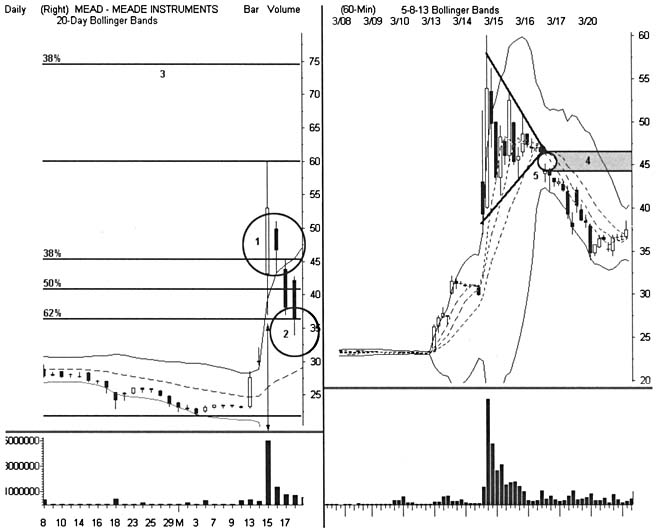

Акция Mead Instruments совершила прорыв вверх долгосрочного уровня сопротивления посредством модели «power spike» (1), которая представляет собой ценовой бар, диапазон которого составляет 23 пункта. Следующий ценовой бар указывает на «день с уменьшающимся диапазоном цен», который формирует сжатый симметричный «Треугольник» на 60-минутном ценовом графике (5). Акция Mead Instruments совершает разрыв вниз (гэп) этого «Треугольника» (4) на следующее утро и начинает снижаться в цене, достигая 62%-го уровня коррекции (2) всего ралли. Сетка Фибоначчи (3) демонстрирует цель прибыли, удаленную от максимума бара «power spike» на расстояние, равное расстоянию 38%-го уровня коррекции, но расположенную выше этого максимума. ОСУЩЕСТВЛЕНИЕ ТРЕЙДИНГА И УПРАВЛЕНИЕ ТОРГОВОЙ ПОЗИЦИЕЙ (РИСУНОК 12.7)

Открывайте позицию, которой сопутствует высокий риск потерь, как только цена выйдет за пределы 62%-го уровня коррекции (7). Выставляйте stop-Ioss-ордер под уровнем минимума, вблизи отметки 35. Планируйте закрытие позиции, когда цена начинает снизу тестировать гэп (4). Открывайте позицию с минимальным риском потерь, когда цена заполнит гэп и выскочит за пределы вершины «Треугольника». РИСУНОК 12.6

• Планируйте выход из рынка, когда расширяющийся ценовой бар приступает к тестированию максимума «power spike» (1) и (5). • Моментум выше максимума «power spike» очень быстро формируется и предлагает несколько безопасных точек входа в рынок, причем, как правило, без формирования неудавшейся модели «Двойной Вершины». • Цена достигает цели, рассчитанной по Фибоначчи (2), и разворачивается. • Два отката цены к максимуму «power spike» (3), целое число 60 предлагают превосходные возможности для входа в рынок. В первом случае на 60-минутном графике появляется разворотная модель «молот» (6). РИСУНОК 12.7

ДОХОДНОСТЬ/РИСК

Данный установочный набор представляет ограниченный риск потерь при 23-пунктовой модели «power spike». Характеристики 60-минутного графика дают возможность идентифицировать четко очерченные уровни поддержки/сопротивления и высокие шансы на достижение цели прибыли позиции. Трейд, ставящий целью достижение вершину «Треугольника», предлагает 2-3-пунктовый риск потерь при 10-15-пунктовой потенциальной прибыли. Акция затем направляется к старому уровню макисмума без формирования модели «3rd watch». Вертикальное движение цены затрудняет открытие безопасных позиций. КУЛЬМИНАЦИОННЫЙ ВСПЛЕСК ОБЪЕМА (CLIMAX SPIKE)

Данный установочный набор выглядит уже хорошим знакомым. Он появляется в конце сильного ралли. Цена выходит за пределы полос Боллинджера в виде модели «power spike» и резко откатывает к своим прежним границам. Установочный набор представляет собой уже известную нам свечную модель, такую как длинноногий «дожи» или «завеса из темных облаков». Свинг-трейдеры открывают короткие позиции, используя для минимизации рисков потерь уровни поддержки, которые демонстрируют ценовые графики. ОПИСАНИЕ

• Стохастики или RSI поднимаются в зону перекупленности и остаются в ней.

• Появлению сигнала предшествует длительное мощное ралли. • Сигналу предшествует также резкое усиление краткосрочного моментума. • Цена выходит за пределы верхней полосы Боллинджера, почти на 100% превысив свой диапазон. • Акция инициирует «power spike» при резком развороте на большом торговом объеме. • Ценовые бары при развороте имеют широкий диапазон.

Часто непосредственно перед кульминационным всплеском торгового объема предыдущая тенденция рисует параллельный ценовой канал. Ценовые бары, предшествующие сигналу, прорывают восходящий канал. Это ведет к усилению моментума при большом количестве участников рынка, готовящему последующий разворот тенденции. Помните, что сигнал сам по себе не создает благоприятные возможности для трейдинга. Установочный набор появляется при взаимодействии цены с ведущими элементами ценового графика после того, как на рынке произойдут «шоковые» события. ТАКТИКИ УСТАНОВОЧНОГО НАБОРА (РИСУНОК 12.8)

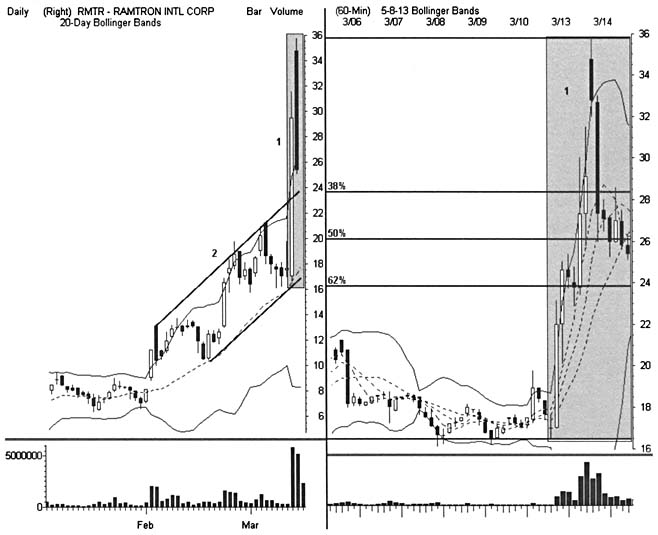

На графике акции Ramtron International четко отслеживается 6-недельный восходящий параллельный ценовой канал (2). РИСУНОК 12.8

Двухбарная модель «power spike» (1) начинает формироваться, как только цена выходит за пределы верхней полосы Боллинджера 14-пунктовым баром. Модель «завеса из темных облаков» разворачивает моментум и вынуждает цену вернуться обратно в пределы, ограниченные верхней полосой Боллинджера. И дневной, и 60-минутный графики акции Ramtron International регистрируют идентичный прорыв полосы Боллинджера. ОСУЩЕСТВЛЕНИЕ ТРЕЙДИНГА И УПРАВЛЕНИЕ ТОРГОВОЙ ПОЗИЦИЕЙ (РИСУНОК 12.9)

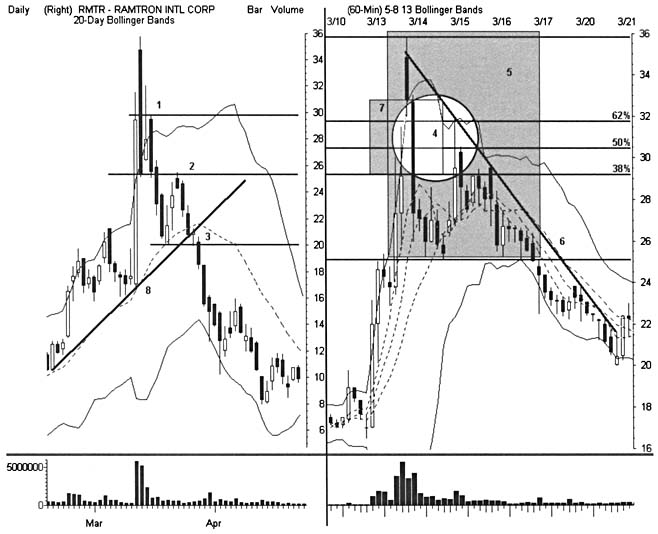

Скрытый гэп на излет (7) указывает на сильный уровень сопротивления при первом откате цены (4). РИСУНОК 12.9

Данный откат между уровнями 30 и 32 (4) идентифицирует перспективную короткую позицию, но трейд должен быть осуществлен в условиях крайне активного рынка. Установите сетку Фибоначчи поверх нисходящего тренда, чтобы сфокусировать свое внимание на точке входа в короткую позицию. Ралли внутри гэпа завершается как раз на 62%-ом уровне коррекции и предлагает превосходный вход в рынок на уровне сопротивления гэпа (1). Цена затем колеблется здесь в течение одного дня, но не тестирует повторно точку открытия позиции. Продумайте закрытие позиции при прорыве цены вниз, когда она начнет тестировать промежуточный уровень минимума на отметке 25. Цена формирует модель «Адам и Ева» (5) и прорывается вниз (2). Продавайте акции при прорыве и выставляйте stop-loss-ордер выше уровня 25. Нисходящая трендовая линия (6) берет начало с вершины падения цены. Цена резко отскакивает от уровня 20 (3) вблизи центральной полосы Боллинджера. Ралли пробивает нисходящую трендовую линию (6), и цена отскакивает до уровня сопротивления на отметке 25 (2), где появляется еще одна благоприятная возможность для короткой продажи с минимальным риском потерь. Основная трендовая линия (8) и центральная полоса Боллинджера нарушаются при следующих активных распродажах акций. Данный прорыв инициирует 8-пунктовое трехдневное понижение цены. Продавайте акции при прорыве трендовой линии или при расширении ценового бара на отметке 20. ДОХОДНОСТЬ/РИСК

Найдите время для изучения волатильных рыночных условий после кульминационного всплеска объема для идентификации тех уникальных возможностей, которые предлагает данная модель. Открытие короткой позиции при второй вершине модели «Двойная Вершина» дает возможность зафиксировать колоссальную прибыль для долгосрочной позиции. Данный установочный набор предоставляет также и краткосрочные благоприятные условия для трейдинга, как только нисходящий моментум наберет силу. Проанализируйте, как происходит снижение волатильности в медвежьем рынке. Помните, что при запоздавшем открытии короткая позиция подвергается «сжатию» и цена направляется дальше вниз только после пробития уровня поддержки.

ГЛАВА 13 BEAR HUG (МЕДВЕЖЬЯ ХВАТКА) СВОЙСТВА

Короткие продажи требуют более высокой точности анализа, чем длинные позиции. Свинг-трейдеры, успешно работающие с длинными позициями и решившие заняться и трейдингом коротких продаж, нередко поначалу сильно «обжигаются». Дело в том, что механизм развития ралли сильно отличается от механики сильного падения рынка. Для того чтобы акции повышались в цене, необходимы спрос и большой торговый объем. При наличии определенных рыночных условий, акции могут длительное время понижаться в цене на небольшом торговом объеме. С другой стороны, рынок может подвергнуться неистовым продажам без каких-либо видимых на то причин, и столь резкий спад цен может быстро прекратиться. После падения акции либо пробивают уровень поддержки и «застревают» на нем, либо начинают подниматься вверх, если общая бычья тенденция рынка сумеет «заразить» даже самых безнадежных из них. Профессионалы точно знают, где неинформированные участники рынка попытаются зашортить акции. Они подстерегают эти короткие позиции и пускают в ход процесс «сжатия» шортов, с тем чтобы получить максимальную выгоду от давления, которое оказывают их закупочные ордера на рынок. Стратегии коротких продаж должны согласовываться с ралли, возникающим при покрытии коротких продаж. Старайтесь не входить в рынок во время «сжатия» шортов и продавать акции на вершине ралли, как раз в тот момент, когда другие участники рынка сдают свои позиции. Какими бы свинг-стратегиями Вы не пользовались, подобный «некомфортный» трейд требует к себе повышенного внимания и опытного глаза. МЕХАНИЗМ ТРЕЙДИНГА

Рынок в своей основе носит бычий характер. Многие участники рынка практикуют покупки на импульсе и пользуются еще несколькими различными тактиками. Такие спекулянты никогда не овладеют истинным мастерством трейдинга, приносящем прибыли, вне зависимости от того, по какую сторону рынка совершаются торговые сделки. Не пожалейте времени на овладение практическими навыками трейдинга. Начните с небольших коротких позиций, даже если при длинных позициях Вы пользуетесь большими лотами. Остерегайтесь обычных импульсных ошибок, таких, например, как погоня за сильно падающими акциями. Будьте бдительны и внимательно следите за тикерами. «Сжатие» шортов начинается на тех же уровнях, на которых участники рынка ожидают быстрого падения цен. Когда цена неожиданно находит поддержку без каких-либо видимых причин, первым долгом закройте позицию, а затем уже задавайтесь вопросом, что является тому причиной.

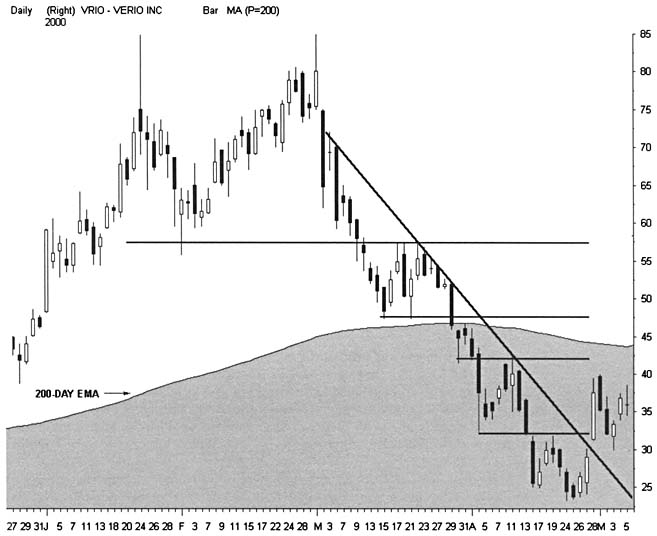

Осуществляйте короткие продажи при условии, что рынок дает возможность открыть позиции с минимальным риском потерь. Избегайте продаж в первый и последний часы работы рынка, пока не почувствуете, что Ваш опыт уже позволяет Вам распознавать малейшие признаки опасности, которыми изобилует этот активный период торговой сессии. Акции с низкой волатильностью являются наиболее приспособленными к трейдингу с ограниченным риском потерь. Научитесь улавливать многочисленные от- РИСУНОК 13.1 На графике акции Verio наблюдается превосходная возможность совершить короткую продажу выше и ниже 200-дневного среднего скользящего. Рынок обычно меняет характер, когда пересекает столь важный психологический барьер. Покупатели «правят балом» выше данного МА, а продавцы господствуют ниже этого барьера. Как правило, медвежий рынок характеризуется значительно меньшим количеством участников и более низкой волатильностью, нежели бычий рынок. Это свойство рынка способно усиливать или ограничивать краткосрочные торговые условия.

дельные колебания акций и шортить их при возврате к центру колебаний. Отдавайте предпочтение боковому или бычьему тренду, в противовес нисходящему. Такие «вялые» рыночные условия удерживают толпу в стороне от рынка до тех пор, пока не сформируется потенциал для получения значительных прибылей. «Медвежья хватка» использует два различных установочных набора для идентификации благоприятных возможностей для коротких продаж. Каждый из них строится в зависимости от различного типа поведения нисходящего движения цены. Первый установочный набор отбирает акции медвежьего рынка, которые движутся в направлении контртренда к уровню сопротивления. А второй следует за установочным набором «coiled spring» и выбирает акции с небольшой относительной силой. В обоих случаях «медвежья хватка» находит многочисленные слабые акции, пребывающие на грани дальнейшего прорыва вниз. Нисходящие акции могут только на время «помахать Вам рукой». Утешительное ралли может в любой момент «сжать» шорты и вселить надежду, но лишь до первого уровня сопротивления, где обязательно начнутся новые продажи. Или же эти «потрепанные» акции могут сохранять низкую стоимость долгое время и предпринимать новые безуспешные попытки восстановить бычий статус. Первая разновидность модели «медвежья хватка» ищет именно такой тип рыночных условий и не пытается найти восходящий тренд для его прорыва. В таких условиях краткосрочный интерес снижается, а установочный набор подает надежные сигналы лишь с небольшими сюрпризами.

Ищите неудавшиеся попытки избежать новой нисходящей тенденции. Такое медвежье ралли часто доходит до промежуточного уровня сопротивления, такого, например, как 50-дневное ЕМА. Цена может достичь 62%-го уровня коррекции предыдущей нисходящей тенденции или рикошетом отскочить от горизонтального уровня максимума. Модель будет демонстрировать сильное сопротивление и несколько очевидных разворотов. Эти тестируемые уровни указывают на новые потенциальные медвежьи импульсы. После отбора нужных акций необходимо аккуратно выбрать правильный момент для открытия позиции, что играет решающую роль в построении прибыльного трейда. Продажа акций в перепроданном рынке может привести к нежелательным результатам. Отслеживайте графики RSI и старайтесь улавливать моменты, когда эти растущие линии достигают уровня перекупленности и разворачиваются вниз. Или же наблюдайте за стохастиками: исследуйте их падение от самой вершины и до самого минимального уровня. В любом случае установочный набор должен свидетельствовать о том, что последние рыночные быки удовлетворили свои потребности в данной акции. Перед входом в рынок тщательно проанализируйте модель. Медвежье ралли формирует четкую модель при вершине, такую, например, как «Двойная Вершина» или нисходящий «Треугольник». Когда ценовой график выгладит медвежьим, но не удовлетворяет всем характеристикам нисходящей тенденции, приступите к исследованию краткосрочных ценовых баров. Они должны подтвердить или опровергнуть разворот тенденции и идентифицировать точку открытия потенциальной позиции. Но не следует спешить. Для формирования моментума (темпа изменения скорости) после прорыва вниз необходимо определенное время. Избегайте позиций в боковом тренде, которые требуют достаточно длительного периода времени для того, чтобы «поделиться» с нами своими «секретами». Вторичное сканирование следует логике модели «coiled spring» (эффекта спружинивания). Так как модель NR7 имеет равные шансы на развитие в обоих направлениях, видимые фильтры пытаются склонить шансы в сторону медвежьей тенденции. В данном установочном наборе цена сужается в очень узкий диапазон после активных продаж и снижения волатильности. Энергия быков растрачивается на различные механизмы формирования спасительных ралли. В конце концов силы гравитации овладевают ситуацией—и акция разворачивается вниз. Открывайте короткие позиции после модели NR7 или выставляйте stop-ордера на продажу, чтобы не упустить прорыв цены вниз, если он все-таки произойдет. Ценовые бары быстро будут расширяться, по мере поэтапного развития движения. Выставляйте сжатые stop-loss-ордера по другую сторону зоны застоя, при необходимости прервать неудавшуюся позицию. Данный трейд имеет превосходное соотношение доходности к риску потерь, если и другие факторы поддержат понижение рынка. Даже без подтверждения индикаторов свинг-трейдеры быстро распознают неудавшуюся позицию и поэтому могут свести потери к минимуму, оперативно выйдя из рынка. Рассчитайте доходность каждой стратегии «медвежьей хватки» путем идентификации следующего значимого минимума. Медвежье ралли может начаться на уровне нестабильного дна или резкого разворота. Старые уровни поддержки могут быть нарушены или, наоборот, могут сохраняться в пределах значимых формирований дна рынка. Поэтому, для того чтобы удостовериться в оправданности данного трейда, ищите адекватный уровень доходности РИСУНОК 13.2 Превосходная возможность для открытия короткой позиции появляется в самом начале нисходящего движения акции после прорыва 50-дневного среднего скользящего. Этот промежуточный уровень представляет собой сильный уровень сопротивления при отскоке цены и подтверждается пересечением другими элементами ценового графика. Понаблюдайте за тем, как акция Viant опускается ниже 50-дневного среднего скользящего и заполняет старый гэп перед тем, как предпринять попытку протестировать при отскоке данный МА. Все другие уровни сопротивления, расположенные ниже отметки 40, поддерживают текущие короткие позиции.

между точкой открытия позиции и данным минимальным уровнем цены. Одна стратегия вмещает часть трейда, если при достижении ценой минимального уровня ожидается прорыв данного low. Но если торговая тактика ограничена во времени удержания позиции, закрывайте позицию на расширении ценовых баров, движущихся по направлению к уровню поддержки. Короткие продажи проносят максимальную прибыль при быстром падении цены. Вот почему для успешного трейда так важны расчет точного времени открытия/закрытия позиции или наличие четко очерченной ценовой модели. Мезасгруктуры при вершине (см. Рисунок 15.3) предлагает малоизученные короткие продажи с уникальными характеристиками доходности. Данный установочный набор представляет собой неудавшуюся модель «Двойной Вершины». Преимущество ее заключается в ценовом механизме, инициирующем нисходящий прорыв. Как правило, ме-заструктуры понижаются под тем же углом, под которым они поднимались вверх, и их понижение зачастую проявляется в одиночном отскоке цены перед 100%-ой коррекцией. Модель можно распознать по ее вершине, имеющей прямоугольную форму, или же по резким сдвоенным пикам после параболического ралли. Отслеживайте начальную стадию падения цены от второго максимума, зеркально отражающую предшествующее ралли. Такое поведение цены указывает на то, что, вероятнее всего, падение цены продолжится с той же интенсивностью и после прорыва уровня поддержки «Двойной Вершины». Большинство коротких позиций открывается, когда цена прорывает 62%-ый уровень коррекции последней восходящей тенденции. МЕДВЕЖЬИ СТРАТЕГИИ

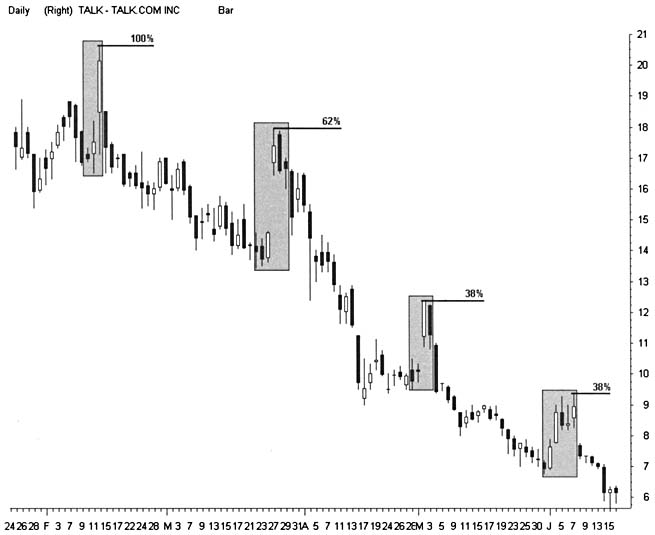

Осуществляйте короткие продажи только в том случае, когда есть возможность управлять риском потерь. Всегда пытайтесь осуществлять продажу акций на уровне сопротивления, где удостовериться в том, что позиция не удалась, можно с помощью небольшого движения цены в противоположном направлении. Столь четко очерченные точки открытия позиций появляются тогда, когда ралли свидетельствует о том, что начинает развиваться новая восходящая тенденция. Менее агрессивные трейдеры скорее предпочтут дождаться разворота цены, чем попытаются попасть в «улетающую ракету». В качестве альтернативы дождитесь прорыва ключевого уровня сопротивления ценой, совершающей колебательные движения. В такой ситуации формируются свечные модели «падающая звезда» и «дожи», которые дают сигнал на достижение ценой максимума во временных рамках, на порядок меньших рассматриваемых. Научитесь находить менее очевидные уровни сопротивления, позволяющие осуществлять более безопасные трейды, благодаря отсутствию здесь большого интереса рыночной толпы. Трейдинг на этих более спокойных уровнях значительно сокращает риск того, что позиция подвергнется «сжатию» шортов. Так как толпа в основном концентрируется на горизонтальных уровнях максимума или на средних скользящих, сфокусируйте свое внимание именно на этих вторичных барьерах. Высокодоходные короткие позиции с небольшим количеством хаотических колебаний можно обнаружить, исследуя нисходящие параллельные ценовые каналы или экстремумы полос Боллинджера. Или же используйте сетку Фибоначчи, протянутую поверх нескольких трендов, для обнаружения точек небольшого разворота цены, которые могут быть замечены лишь небольшим количеством участников рынка. РИСУНОК 13.3 На графике падающей в цене акции Talk.com четко отслеживается периодически повторяющееся, причем без каких-либо предупредительных сигналов, «сжатие» шортов. Ночные гэпы заманивают в ловушку любителей коротких продаж, но после процесса «сжатия» шортов, продавцы появляются снова. При «сжатии» шортов, в самом начале медвежьей тенденции, цена акции Talk.com подскакивает до 100%-го уровня коррекции. Но, по мере ухудшения рыночных условий, то же самое происходит при ралли. В последних двух случаях цена достигает лишь 38%-го уровня коррекции предыдущего этапа нисходящей тенденции.

Завершение «сжатия» шортов генерирует превосходные условия для открытия новых коротких продаж. Ралли, вызванное покрытием шортов, освобождает от давления покупателей и восстанавливает равновесие. Восходящий импульс ослабевает, а условия, стимулирующие первоначальные продажи, внезапно начинают меняться. Осознав это, участники рынка быстро разворачивают краткосрочную тенденцию. Свинг-трейдеры могут лучше других (своих конкурентов) прогнозировать завершение «сжатия» шортов. Протяните сетку Фибоначчи поверх нисходящего ценового движения, которое корректирует восходящий рынок. Ралли не достигнет 62%-го уровня коррекции предыдущего падения до тех пор, пока в игру не вступит достаточное большое количество покупателей. «Сжатие» шортов крайне редко прорывает значимые уровни сопротивления, поэтому в данном случае эти уровни не вносят никакой лепты в формирование технических показателей. Наиболее вероятно, что только слабые длинные покупки, с неверно выбранным моментом открытия, «бьются об заклад», что рынок все-таки «поднимет голову». Избегайте продаж акций при сильном отрицательном момен-туме. Помните, что в погоне за уже начавшимся падением цен, пусть даже происходящим после резкого ралли, риск потерь сильно возрастает. Ждите отскока цены или «сжатия» шортов и только тогда открывайте новые короткие позиции. Как ни парадоксально, но рынок, пребывающий в боковом тренде или имеющий слабо растущий характер, предлагает значительно больше благоприятных условий для коротких продаж с минимальным риском потерь и с незначительным «сжатием» шортов. Никогда не выставляйте рыночные ордера (market order) при быстро падающем рынке. В этих условиях «сжатие» шортов может наступить внезапно, без каких-либо предупредительных сигналов. Ордер уловит аптики (upticks) внезапно начавшегося ралли и приведет трейд к значительным потерям, прежде чем появится возможность закрыть позицию. Нисходящие гэпы генерируют прекрасные возможности для открытия коротких позиций. Тщательно наблюдайте за первым ралли после прорыва и начните обдумывать осуществление трейда, если цена будет наносить удары по образовавшемуся пространству. Нисходящий гэп инициирует сильное давление продаж со стороны тех держателей акций, которые пытаются с наименьшими потерями выйти из ловушки, которую расставили «шоковые» события на рынке. Первый отскок цены дает им шанс на закрытие позиции с ограничением убытков. Если же гэп пробивает также и модель при вершине, то ищите такие свечные модели, как «дожи» или «молот», указывающие на нижние границы данной зоны застоя. Тени этих свечей дают свинг-трейдерам информацию о том, где активные продажи развернут рынок. И никогда не упускайте из виду гэпы, отражающие развороты. Закрывайте позиции немедленно, как только цена отскочит обратно к границе нового восходящего гэпа. Внутридневные короткие продажи осуществляются посредством тех же стратегий, которые применяются при трейдинге более длительных коротких позиций- С той лишь разницей, что с уменьшением периода удержания позиции снижается количество благоприятных возможностей для успешного закрытия сделки, и поэтому при «сжатии» шортов внутридневного плана риск потерь выше. Зачастую тренд, который устанавливается в первый час работы регулярной сессии, сохраняется на протяжении всего торгового дня. Старайтесь продавать акции, которые демонстрируют слабость при открытии сессии и находятся под прессингом продаж первые 60 минут работы рынка. Многие из них делают на протяжении всей торговой сессии только одну серьезную попытку сформировать сильное ралли. Такой подъем акции часто обеспечивает прибыльными короткими позициями, при условии, что свинг-трейдер сумел определить данную точку нарушения модели. Как правило, данный ценовой уровень находится намного ниже внутридневного максимума и пребывает там до тех пор, пока акция не откроет сессию нисходящим гэпом. Используйте уровни коррекции Фибоначчи для прогнозирования вершины ценового движения и точного момента входа в рынок с применением разворота краткосрочных стохастиков.

|

|||||||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 409; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.191.234.202 (0.014 с.) |