Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оцінка компанії з точки зору позикодавцівСодержание книги

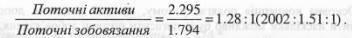

Поиск на нашем сайте Керівництво компанії і власники оцінюють компанію як безперервно діюче підприємство. У позикодавців двоякий підхід. Позикодавці зацікавлені у тому, щоб фінансувати діяльність успішно діючого підприємства, розвиток якого буде відповідати очікуванням. Поряд з цим, вони повинні враховувати можливість негативного розвитку подій і можливі наслідки непогашення заборгованості і ліквідації компанії. Від успішної роботи компанії позикодавці не отримують ніяких вигод, просто своєчасно відбувається виплата процентів і погашення капітальної суми боргу. Тому вони повинні ретельно проаналізувати можливі ризики для погашення заборгованості в повному обсягу, особливо, якщо позика надається на великий термін. Частина цього аналізу полягає у тому, щоб визначити, наскільки вагомими будуть вимоги щодо відшкодування боргу, якщо компанія буде мати значні труднощі. Як правило, заборгованість звичайних кредиторів погашається після сплати федеральних податків, погашення заборгованості по заробітній платні і задоволення претензій кредиторів по забезпечених позиках, які надавались під конкретні активи, наприклад, будинки або устаткування. Оцінка ліквідності компанії дозволяє судити про те, наскільки захищений звичайний кредитор. Ще одна група коефіцієнтів допомагає визначити залежність компанії від позичкового капіталу (фінансовий важіль) і співставити позиції кредиторів і власників. Так звані коефіцієнти забезпечення або покриття складають групу показників, які дають характеристику можливості компанії з обслуговування боргу за рахунок засобів, які отримує компанія від своїх безперервних операцій. Ліквідність Захищеність кредитора в певній мірі визначається величиною короткострокових кредитів, наданих підприємству для фінансування його операцій. Сюди відносяться ліквідні активи підприємства, тобто такі активи, які легко можуть бути перетворені в наявні засоби. Передбачається, що ці засоби забезпечують певну захищеність кредитора від можливого непогашення йому боргу. Коефіцієнт покриття. Найбільш часто використовується для оцінки по даних балансу залежності компанії від позичених засобів. Цей коефіцієнт являє собою відношення поточних активів до поточних зобов'язань і відображає спробу можливої захищеності держателів поточних боргових зобов'язань від небезпеки можливого неплатежу.

Передбачається, що чим вищий цей коефіцієнт, тим кращі позиції позикодавців. Виявляється, що більше перевищення поточних активів над поточними зобов'язаннями допоможе захистити претензії позикодавців, якщо компанія змушена буде розпродати всі товарно-матеріальні запаси, і, якщо виникнуть значні проблеми з погашенням дебіторської заборгованості. З другого боку високий коефіцієнт покриття може означати, що керівництво працює недостатньо оперативно. Це може свідчити про наявність засобів, які не використовуються, надлишкових товарно-матеріальних запасів, перевищуючих поточну необхідність, і про нераціональну кредитну політику, яка призводить до непомірного кредитування. Зазвичай вважається, що для більшості підприємств коефіцієнт покриття повинен бути десь 2:1, оскільки вартість поточних активів може скоротитися навіть на 50%, але тим не менш збережеться достатній запас міцності для покриття всіх поточних зобов'язань. Слабкість цього аналізу полягає у тому, що з його допомогою оцінюється головним чином статичний стан підприємства і при цьому передбачається, що підприємство знаходиться на межі ліквідації. Цей коефіцієнт не виходить із концепції безперервно діючого підприємства, яка, власне, і повинна визначати пріоритети керівництва. Позикодавець, який намагається вести справи з успішно діючим підприємством, не повинен про це забувати. В нашому прикладі у компанії „TNK" сталося зниження цього коефіцієнта, що було спричинено одночасним збільшенням короткострокової заборгованості в 2002 році, що, як одноразовий захід, не повинно справляти негативного впливу на оцінку платоспроможності компанії. Коефіцієнт „критичної" оцінки. Це ще більш жорстка оцінка підприємства, хоча також в статичному стані. Цей коефіцієнт ще називають „лакмусовим папірцем", і він розраховується з використанням тільки частини поточних активів - наявного грошового капіталу, цінних паперів, що легко реалізуються і дебіторської заборгованості, які зіставляються з поточними зобов'язаннями.

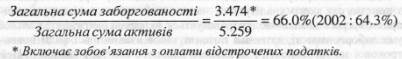

Основна концепція полягає у тому, що цей показник допомагає оцінити наскільки можливо буде погасити поточні зобов'язання, якщо становище стане дійсно критичним. При цьому виходять з передбачення, що товарно-матеріальні запаси взагалі не мають ніякої вартості. Обидва ці коефіцієнти - коефіцієнт покриття і коефіцієнт „критичної" оцінки, придатні для жорсткої оцінки на випадок катастрофи. З точки зору діяльності компанії більш доцільніше проводити аналіз очікуваних в майбутньому загальних поступлень наявних засобів. Співвідношення поточних активів і поточних зобов'язань зазвичай охоплює тільки невелику частку цих загальних поступлень. Вартість при терміновому продажу. Ще один аналіз підприємства в цілому полягає у тому, щоб, виходячи з ряду передбачень, визначити, яку вартість у наявному виразі будуть мати різні активи компанії у випадку їх термінового продажу. В цьому випадку підхід знову ґрунтується на передбаченні про ліквідацію компанії, що не дає можливості проаналізувати його з точки зору безперервного руху наявного грошового капіталу. Фінансовий важіль Успішне використання позичених засобів сприяє збільшенню прибутку власників підприємства, оскільки їм належить прибуток, отриманий на ці засоби понад виплачених процентів, що приводить до збільшення власного капіталу компанії. З точки зору позикодавців заборгованість (установлені проценти і капітальна сума боргу) повинні бути йому виплачені і в тому випадку, якщо отриманий прибуток менший від суми, що підлягає виплаті. Власники компанії через її керівництво повинні задовольнити претензії позикодавців, що може надто негативно вплинути на власний капітал компанії. Позитивний і негативний вплив фінансового важеля зростає пропорційно сумі позиченого капіталу, що використовується підприємством. Ризик кредитодавця зростає паралельно з ризиком власників. Кредито-давці вважають, що фінансові коефіцієнти, які визначають співвідношення загальної суми заборгованості і тільки довгострокової заборгованості з різними статтями балансу, дозволяють більш повно судити про степінь ризику, аніж тільки показник фінансового важеля. Відношення заборгованості до активів. Первинну і саму широку оцінку можна зробити, розрахувавши відношення загальної суми заборгованості, поточної і довгострокової, до суми активів по балансу.

Цей коефіцієнт визначає частку „чужих грошей" в загальній сумі претензій проти активів компанії. Чим вищий цей коефіцієнт, тим більш можливий ризик для позикодавця. Однак, не можна сказати, що це точна характеристика того, наскільки компанія може гасити свої борги. Як ми вже казали, балансова сума активів зовсім не завжди відповідає реальній економічній вартості цих активів або навіть їх ліквідаційній вартості. Цей коефіцієнт не дає нам також ніякого уявлення про те, як може змінюватися сума отриманого компанією прибутку, що в свою чергу може вплинути на виплату процентів і погашення капітальної суми боргу. Відношення заборгованості до капіталізації. Відношення довгострокової заборгованості до суми капіталізації дає нам більш точну картину. Капіталізація включає суму довгострокових вимог проти активів компанії як з боку позикодавців, так і власників, але не включає поточні (короткострокові) зобов'язання. Загальна сума відповідає нетто-активам, якщо не були зроблені ніякі коригування, наприклад, виключення з розрахунку відстрочених податків. Якщо відстрочений податок не виключається, то розрахунок виглядає наступним чином:

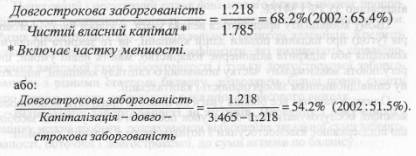

Якщо виключити суму відстрочених податків, то коефіцієнт буде відповідно 35.2% і 34.0%. Цьому коефіцієнту приділяється велика увага, оскільки багато договорів (угод) про надання позики даній компанії, чи то закрита приватна компанія або відкрите акціонерне товариство, мають певні умови, що регулюють максимальну частку позикового капіталу компанії, виражену співвідношенням заборгованості і капіталізації. Однак, в наш час все більше уваги починають приділяти можливості компанії обслуговувати борг за рахунок постійного поступлення засобів, що віддзеркалює взаємостосунки з позикодавцем в більшій динаміці. Відношення заборгованості до власного капіталу. Третій коефіцієнт за допомогою якого аналізується частка позиченого капіталу, що використовується компанією, розраховується як співвідношення загальної* суми заборгованості, зазвичай поточні зобов'язання і всі види довгострокової заборгованості, і загального власного капіталу компанії. Цей коефіцієнт в іншому вигляді визначає відносні частки вимог позикодавців і власників, а також використовується для характеристики залежності компанії від позикового капіталу. Він може визначатися в процентах або у вигляді відношення:

Якщо суму відстрочених податків вважати власним капіталом, то результат буде відповідно 134.0% та 121.0%. Як раніше було зауважено, проблема обліку суми відстрочених податків при розрахунках коефіцієнтів взагалі виключається із капіталізації компанії. Ми зробимо це, щоб продемонструвати вплив двох різних визначень відстрочених податків на результати аналізу. Один із варіантів цієї формули використовує тільки довгострокову заборгованість у відношенні до чистого власного капіталу. Ще один варіант включає додаткове коригування, і являє собою відношення довгострокової заборгованості до загальної суми капіталізації мінус довгострокова заборгованість, що тактично є побічним фактором впливу відстроченої заборгованості, якщо її не ігнорувати. В наших розрахунках, що приведені нижче, ми вважаємо відстрочені податки часткою капіталізації, але не визначаємо їх ні як заборгованість, ні як власний капітал:

Існування різних варіантів цих коефіцієнтів свідчить, як уважно розробляються правила фінансового аналізу і умови, які регулюють надання конкретної позики. Але коефіцієнти надають лише перші загальні уявлення про співвідношення ризику і винагороди при використанні позикових засобів. Обслуговування боргу Який би коефіцієнт ми не вибрали із тих, які ми тільки що розглянули, аналіз частки позикового капіталу по суті статичний і не враховує динаміку операційної діяльності компанії і зміну її економічної вартості. Аналіз цілком ґрунтується на даних балансу, який сам по собі є статичною фотографією фінансового стану компанії на певний момент часу. Популярність коефіцієнтів, можливо, визначається тим, що їх доволі легко підрахувати. Ці коефіцієнти корисні для прогнозу тенденцій протягом подовженого періоду часу. Тим не менш, вони не дають нам повної уяви про платоспроможність компанії і її можливості сплачувати проценти і капітальну суму боргу в обумовлені терміни, тобто обслуговувати борг. Забезпеченість процентів. Цей коефіцієнт часто використовують для характеристики можливості компанії обслуговувати борг. Для розрахунку використовується відношення чистого прибутку (виручки) до сплати процентів і податків (ПДПП) до суми процентів по боргу, які підлягають сплаті в даному звітному періоді. При розрахунку цього коефіцієнта виходять з передбачення, що основним джерелом засобів для обслуговування боргу буде прибуток від операційної діяльності компанії, і будь-які значні зміни в цьому співвідношенні можуть бути сигналом можливих утруднень. Але значні коливання величини прибутку - це лише один вид ризику. Не існує чітко відпрацьованих критеріїв, яким повинно бути це співвідношення. Зазвичай позикодавці вимагають включення до угоди про надання позики умови, яка обумовлює, скільки раз прибуток повинен покривати суму витрат з виплати процентів:

Розділ 9

|

||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 851; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.01 с.) |