Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Моделі визначення вартості власного капіталуСодержание книги

Поиск на нашем сайте

Вартість власного капіталу - це грошовий доход, який хочуть отримати власники звичайних акцій. Вартість власного капіталу є функцією від рівня доходності вкладання капіталу в будь-яку іншу фірму і ризику, характерного для звичайних акцій даного підприємства. Розрізняють декілька моделей, кожна із яких базується на використанні наявної інформації. Модель прогнозного росту дивідендів. Розрахунок вартості власного капіталу грунтується на формулі:

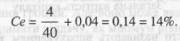

де Се - вартість власного капіталу; Р - ринкова ціна однієї акції; D1 - дивіденд, обіцяний компанії у перший рік реалізації інвестиційного проекту; q- прогнозний щорічний ріст дивідендів. Приклад. Поточна ціна однієї звичайної акції компанії складає $40, очікувана в наступному році величина дивіденду $4. Крім того, підприємство планує щорічний приріст дивідендів 4%. Використовуючи формулу, отримуємо:

Ця модель може бути використана тими компаніями, величина приросту дивідендів яких постійна. Якщо цього не спостерігається, то модель не може бути використана. Цінова модель капітальних активів. Використання цієї моделі найбільше розповсюджене при умові стабільної ринкової економіки і при наявності достатньо великого числа даних, які характеризують прибутковість роботи підприємства. Модель використовує суттєвим чином показник ризику конкретної фірми, який формалізується введенням показника. Спочатку необхідно відмітити, що β= 0, якщо активи компанії абсолютно є не ризико-вими (випадок настільки бажаний, наскільки неможливий). Показник β рівний нулю, наприклад, для казначейських облігацій США. Показник β= 1, якщо активи певного підприємства настільки ризикові, як і середні по ринку всіх підприємств держави. Якщо 0 < β< 1, то дані підприємства менш ризикові в порівнянні з середніми по ринку, а якщо β > 1, то більш ризикові. Розрахункова формула моделі має такий вигляд:

де СRF - показник прибутковості (віддачі) для безризикового вкладення капіталу; Сm - середній по ринку показник прибутковості; β- фактор ризику.

У розвинутих західних країнах для орієнтування потенційних інвесторів друкують довідники, що мають показник β для більшості великих фірм.

Рис. 6.4. Зміна вартості власного капіталу в залежності від рівня ризику Приклад 1. Підприємство ABC є відносно стабільною компанією з величиною β= 0.5. Величина процентної ставки без ризикового вкладення капіталу рівна 6%, а середня фондового ринку - 9%. Згідно цінової моделі капітальних активів вартість капіталу компанії рівна: Се = 0,06 + (0,09 - 0,06) х 0,5 = 7,5%. Усі наведені вище моделі є лише оціночними. Дійсність така, що ні одна із моделей не може точно передбачити істину вартість власного капіталу і зазвичай всі моделі в кінцевому підсумку приводять до різних результатів. Приклад 2. Величина показника β компанії XXX рівна 1.5. Поточна ринкова ціна акції складає $20, а величина прибутку на 1 акцію в минулому році була $2. Величина дивіденду, який виплачується в поточному році в розмірі 6%. Вважаючи, що процентна ставка без ризикового вкладення капіталу рівна 6%, а середній доход по всьому ринку складає 9%, необхідно вирахувати вартість власного капіталу з використанням всіх трьох методів.

Для моделі росту дивідендів:

Для цінової моделі капітальних активів:

Для моделі прибутку на акцію:

Як видно, для всіх трьох моделей ми отримали різні результати. В даному випадку розходження несуттєве, хоча в реальній практиці різності в оцінках можуть бути більш драматичними. Модель премії за ризик. Ця модель займає особливе місце, оскільки віддзеркалює договірний характер. Договір (угода) укладається між підприємством і потенційним інвестором про те, яка повинна бути премія за ризик вкладення капіталу. Якщо Сn - рівень віддачі на вкладені гроші інвесторам при звичайних (номінальних) для нього можливостях, то вартість капіталу, вкладеного в дане підприємство оцінюється за формулою:

де RP- премія за ризик. Потенційних західних інвесторів можна привабити для вкладання капіталу в підприємства України і інших країн СНД тільки великою премією за ризик. Сукупний інвестор у вигляді множини фізичних осіб, що проживають за кордоном, не може стати таким інвестором з очевидних причин. У зв'язку з цим, українському підприємству приходиться розраховувати лише на певне достатньо велике закордонне підприємство у якості інвестора. І в цьому випадку прийдеться використати модель премії за ризик, оскільки ніякої іншої інформації немає. Вартість нового залученого капіталу. Необхідний доход на новий (знову залучений) власний капітал зазвичай вищий, ніж необхідний доход на існуючий власний капітал. Коли компанія випускає додаткові акції, зазвичай отримує дещо менше ринкової ціни існуючих акцій. Це пов'язано з витратами щодо випуску додаткових акцій і, окрім того, з бажанням забезпечити швидкий розпродаж нових акцій (їх продають за ціною нижчою ринкової). При розрахунку вартості знову залученого капіталу прийнято використовувати наступну формулу в рамках моделі росту дивідендів:

де F - так звана вартість випуску, яка віддзеркалює закономірність зниження ринкової вартості нових акцій. Приклад. Компанія очікує в наступному році $1.24 виплати дивідендів на одну акцію при очікуваному річному росту дивідендів у 8%. В теперішній час акції компанії продаються за ціною $23 за акцію. Відповідно з формулою (6.2) вартість власного капіталу компанії складає:

В наступному році компанія планує випустити нові акції, витрачаючи на випуск 10% вартості акцій. Згідно формули (6.6) при F = 10% отримаємо наступну вартість знову випущених акцій:

Модель визначення вартості привілейованих акцій. Ця модель є надзвичайно простою, оскільки доход на привілейовані акції встановлюється зазвичай дуже простим способом: по привілейованих акціях зазвичай виплачується фіксований дивіденд і поверх цього дивіденду, незалежно від розміру прибутку, нічого не виплачується. Тому необхідний доход по привілейованих акціях (вартість привілейованих акцій) розраховується за формулою:

де D- величина щорічного дивіденду на акцію; Р - ринкова ціна однієї акції. Приклад. По привілейованих акціях компанії XXX виплачується щорічно дивіденд у розмірі $8, поточна ринкова ціна акції $100. Відповідно вартість привілейованої акції компанії XXX складе

Якщо ринкова ціна привілейованих акцій зменшиться до $80 за одну акцію, то вартість привілейованих акцій зросте до

|

||||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 749; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.58.221.124 (0.006 с.) |

(6.2)

(6.2)

(6.3)

(6.3)

(6.5)

(6.5) (6.6)

(6.6)

(6.7)

(6.7)