Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Виды потоков платежей и их основные параметрыСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

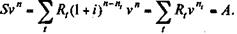

Современные финансово-банковские операции часто предполагают не отдельные или разовые платежи, а некоторую их последовательность во времени. Например, погашение задолженности в рассрочку, периодическое поступление доходов от инвестиций, выплата пенсий и т. д. Такие последовательности, или ряды, платежей назовем потоком платежей. Заметим, что в западной финансовой литературе в аналогичном смысле применяется термин "cash flows" (буквально — потоки наличности). Отдельный элемент этого ряда назовем членом потока. Введение понятия "поток платежей" в практику финансового количественного анализа, что произошло сравнительно недавно, заметно расширило рамки и возможности последнего. Классификация потоков. Потоки платежей могут быть регулярными и нерегулярными. В нерегулярном потоке платежей членами являются как положительные (поступления), так и отрицательные величины (выплаты), а соответствующие платежи могут производиться через разные интервалы времени. Поток платежей, все члены которого положительные величины, а временные интервалы между платежами одинаковы, называют финансовой рентой, или просто рентой, а иногда аннуитетом (annuity) независимо от назначения или происхождения платежей. Например, рентой являются последовательность получения процентов по облигации, платежи по потребительскому кредиту, выплаты в рассрочку страховых премий и т. д. Как видим, во всех приведенных случаях выплаты или получения денег производятся через равные промежутки времени. Использование в финансово-банковской операции условий, предполагающих выплаты в виде финансовой ренты, существенно упрощает количественный их анализ, дает возможность применять стандартные формулы и таблицы значений ряда необходимых для расчетов коэффициентов и быстро выполнять расчеты на калькуляторах. Рента характеризуется следующими параметрами: член ренты (rent) — размер отдельного платежа, период ренты (rent period, payment period) — временной интервал между двумя последовательными платежами, срок ренты (term) — время от начала первого периода ренты до конца последнего периода, процентная ставка. Размер ставки не всегда прямо оговаривается в условиях финансовой ренты, вместе с тем этот параметр крайне необходим для ее анализа. При характеристике отдельных видов рент необходимы дополнительные условия и параметры: число платежей в году, способ и частота начислений процентов. В практике применяют разные по своим условиям ренты. В основу их классификации могут быть положены различные признаки. Рассмотрим некоторые из таких классификаций. По количеству выплат членов ренты на протяжении года ренты делятся на годовые (выплата раз в году) и р-срочные (р — количество выплат в году). В анализе производственных инвестиционных процессов иногда применяют ренты с периодами, превышающими год. Перечисленные виды рент называют дискретными. В финансовой практике встречаются и с такими последовательностями платежей, которые производятся столь часто, что их практически можно рассматривать как непрерывные. По количеству начислений процентов на протяжении года различают: ренты с ежегодным начислением, с начислением т раз в году, с непрерывным начислением. Моменты начисления процентов необязательно совпадают с моментами выплат членов ренты. Однако, как будет показано, расчеты заметно упрощаются, если два указанных момента совпадают. По величине своих членов ренты делятся на постоянные (с одинаковыми платежами) и переменные. Члены переменных рент изменяют свои размеры во времени, следуя какому-либо закону, например арифметической или геометрической прогрессии, либо несистематично (задаются таблицей). По вероятности выплат ренты делятся на верные (annuity certain) и условные (contingent annuity). Верные ренты подлежат безусловной уплате, например при погашении кредита. Число членов такой ренты заранее известно. В свою очередь выплата условной ренты ставится в зависимость от наступления некоторого случайного события. Поэтому число ее членов заранее неизвестно. К такого рода рентам относятся страховые аннуитеты — различные последовательные платежи в имущественном и личном страховании. Типичным примером страхового аннуитета является пожизненная выплата пенсии. По количеству членов различают ренты с конечным числом членов, т. е. ограниченные по срокам ренты (их срок заранее оговорен), и бесконечные, или вечные, ренты (perpetuity). С вечной рентой встречаются на практике в ряде долгосрочных операций, когда предполагается, что период функционирования анализируемой системы или срок операции весьма продолжителен и не оговаривается конкретными датами. В качестве вечной ренты логично рассматривать и выплаты процентов по облигационным займам с неограниченными сроками. По соотношению начала срока ренты и какого-либо момента времени, упреждающего начало ренты (например, начало действия контракта или дата его заключения), ренты делятся на немедленные и отложенные, или отсроченные (deffered annuity). Очень важным является различие рент по моменту выплат платежей в пределах периода. Если платежи осуществляются в конце периодов, то соответствующие ренты называют обыкновенными, или постнумерандо (ordinary annuity), если же платежи производятся в начале периодов, то их называют пренумерандо (annuity due). Иногда контракты предусматривают платежи или поступления денег в середине периодов. Приведем пример. Контракт предусматривает периодическое погашение задолженности выплатой в конце каждого полугодия одинаковых погасительных платежей на протяжении фиксированного числа лет. Таким образом, предусматривается постоянная, полугодовая, верная, ограниченная рента постнумерандо. Если первая выплата в счет погашения основной суммы долга производится спустя, скажем, два года после подписания контракта (льготный период), то эта рента является отложенной относительно даты заключения договора. Обобщающие параметры потоков платежей. В подавляющем числе практических случаев анализ потока платежей предполагает расчет одной из двух обобщающих характеристик: наращенной суммы или современной стоимости. Наращенная сумма (amount of cash flows) — сумма всех членов потока платежей с начисленными на них к концу срока процентами. Под современной стоимостью потока платежей (present value of cash flows) понимают сумму всех его членов, дисконтированных на начало срока ренты или некоторый упреждающий момент времени. (В старой русской финансовой литературе аналогичный по содержанию показатель назывался настоящей ценой платежей.) Конкретный смысл этих характеристик определяется содержанием его членов или их происхождением. Наращенная сумма может представлять собой общую сумму накопленной задолженности к концу срока, итоговый объем инвестиций, накопленный денежный резерв и т. д. В свою очередь современная стоимость характеризует приведенные к началу осуществления проекта инвестиционные затраты, суммарный капитализированный доход или чистую приведенную прибыль от реализации проекта и т. п. Обобщающие поток платежей характеристики, особенно его современная стоимость, широко применяются в различных финансовых расчетах. Так, без них, например, невозможно разработать план последовательного погашения задолженности, измерить финансовую эффективность проекта, осуществить сравнение или безубыточное изменение условий контрактов, решить многие другие практические задачи. В связи со сказанным основное внимание в данной главе уделено методам расчета наращенных сумм и современных стоимостей постоянных финансовых рент. Однако до этого необходимо обсудить более общие подходы, применяемые при определении названных параметров при анализе нерегулярных потоков платежей. Прямой метод расчета наращенной суммы и современной стоимости потока платежей. Рассмотрим общую постановку задачи. Допустим, имеется ряд платежей Rt, выплачиваемых спустя время пt после некоторого начального момента времени, общий срок выплат я лет. Необходимо определить наращенную на конец срока сумму потока платежей. Если проценты начисляются раз в году по сложной ставке i, то, обозначив искомую величину через S,получим по определению:

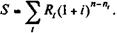

Как видим, наращенную сумму в заданных условиях получают методом прямого счета. Современную стоимость такого потока находим прямым счетом — как сумму дисконтированных платежей. Обозначив эту величину как А,получим:

где — Современная стоимость потока платежей представляет собой его обобщающую оценку, приуроченную к некоторому предшествующему моменту времени (у немедленной ренты — к началу срока). Наращенная сумма — это тоже не что иное, как представление всех членов потока в виде одного числа, однако приурочена эта оценка к концу срока. Нетрудно обнаружить, что между величинами А и S существует функциональная зависимость. В самом деле, дисконтировав сумму S спомощью дисконтного множителя vn, получим:

Соответственно, наращивая сумму А по ставке i, получим: A (1 + i) n = S. (4.3) Пример 4.1. График предусматривает следующий порядок выдачи ссуды во времени: 1 июля 1994 г. — 5 млн. руб., 1 января 1995 г. — 15 млн. руб., 1 января 1997 г. — 18 млн. руб. Необходимо определить сумму задолженности на начало 1998 г. при условии, что проценты начисляются по ставке 20%. Схематично условия задачи показаны на рис 4.1. Находим: S = 5 х 1,23,5 + 15 х 1,23 + 18 х 1,2 = 56,985 млн. руб. По этим же данным определим современную стоимость потока на момент выплаты первой суммы. При прямом счете получим: А = 5 + 15 х 1,2-0,5 + 18 х 1,2-2,5 = 30,104 млн. руб. или по формуле (4. 3) А = 56,985 х 1,2-3,5 = 30,104 млн. руб.

|

||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 657; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.170 (0.01 с.) |

(4.1)

(4.1) (4.2)

(4.2) дисконтный множитель по ставке i.

дисконтный множитель по ставке i.