Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Основные измерители эффективности капиталовложенийСодержание книги

Поиск на нашем сайте

Показатель чистого приведенного дохода является абсолютным измерителем финансового результата инвестиций. Для характеристики эффективности производственных инвестиций в основном применяют три характеристики: срок окупаемости, внутреннюю норму доходности, рентабельность. Перечисленные показатели являются результатами сопоставлений распределенных во времени отдач с суммами инвестиций. Эти сопоставления производятся разными методами. Далее будет показано, что указанные характеристики взаимосвязаны. Терминологически (но не по сути) первая и третья совпадают с показателями, применяемыми в отечественной практике. Срок окупаемости (payback method) — один из наиболее часто применяемых показателей. Без учета фактора времени, т.е. когда равные суммы дохода, получаемые в разное время, рассматриваются как равноценные, показатель срока окупаемости определяется как

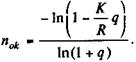

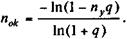

где ny — упрощенный показатель срока окупаемости; K — размер инвестиций; R — ежегодный чистый доход. Если чистый доход поступает неравномерно, то срок окупаемости определяется последовательным суммированием поступлений и подсчетом времени до тех пор, пока сумма чистого дохода не окажется равной сумме инвестиций. За рубежом показатель ny применяют в основном мелкие фирмы. С финансовых позиций более обоснованным является другой метод определения срока окупаемости. В этом случае под сроком окупаемости (пok)понимают продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций. Таким образом, срок окупаемости представляет собой теоретически необходимое время для полной компенсации инвестиций дисконтированными доходами. Обсудим теперь вопрос о технике определения интересующего нас параметра для некоторых форм распределения доходов во времени. Что касается инвестиций, то для анализа достаточно иметь их итог в виде величины K (приведенная к началу периода отдачи величина), следовательно, особенность распределения затрат никак не скажется на значении nok. Рассмотрение методики начнем со случая, когда распределение доходов не следует какой-либо закономерности (произвольный поток поступлений). Тогда nok определяется суммированием последовательных членов ряда доходов, дисконтированных по ставке q, до тех пор пока не будет получена сумма, равная объему инвестиций. Если доход поступает в конце года, то определяется сумма

причем Sm< K < Sm+ 1.Срок окупаемости равен т плюс некоторая доля года, которая примерно равна

Пример 12.3. Предположим, что необходимо сравнить по сроку окупаемости два варианта инвестиций примера 12.1. Для определения ny (вариант А) суммируем годовые доходы: 50 + 150 + 200 x = 250, отсюда х = 1/4 и ny = 2,25 года. Аналогично для варианта Б находим ny = 3,5 года. Для оценки nok найдем сумму инвестиций с процентами по ставке q = 10%. Для варианта А это 260 тыс. руб., для Б — 270 тыс. руб. За первые два года получения дохода современная величина дохода (вариант А)составит 169,4 тыс. руб., т.е. меньше 260 тыс. руб., за три года она равна 319,7, т.е. больше, чем стоимость инвестиций. Отсюда срок окупаемости (при условии, что доход может выплачиваться и за часть года) составит nok = 2 + (260 - 169,4): 150,2 = 2,6 года, где величина 150,2 получена как 200 x 1,1-3. Аналогичным путем получим для варианта Б nok = 4 + (270 -230,2): 124,2 = 4,32 года. Перейдем к определению срока окупаемости для доходов, которые можно представить в виде некоторых упорядоченных последовательностей (аннуитетов). Начнем с самого простого случая — с равномерного дискретного (один раз в конце года) поступления доходов. Из условия полной окупаемости за срок nok при заданной ставке q следует равенство суммы капитальных вложений современной стоимости аннуитета

отсюда

Аналогичным путем можно найти срок окупаемости для других видов распределения отдачи. В каждом таком случае капиталовложения приравниваются к современной величине финансовых рент. Пример 12.4. Инвестиции к началу поступления доходов составили 4 млн. руб., годовой доход ожидается на уровне 0,7 млн. руб., поступления ежемесячные. Если ориентироваться на ставку q = 10%, то (см. формулу (4.31)) получим: nok = Для сравнения заметим, что без учета времени получения доходов срок окупаемости пу = 5,71 года. Как видим, разница существенная. Изменим условия поступления дохода. Пусть они постоянны и непрерывны. Тогда

Напомним, что

Остановимся еще на одном важном случае — непрерывном потоке доходов при постоянном темпе их прироста. Для этого случая, воспользовавшись формулой (5.25), записанной в символах, принятых в данной главе, находим:

где Далеко не всякий уровень дохода при всех прочих равных условиях приводит к окупаемости инвестиций. Срок окупаемости существует, если не нарушаются определенные соотношения между поступлениями и размером инвестиций. Так, при ежегодном поступлении постоянных доходов это соотношение имеет вид: R > qK, при поступлении постоянных доходов р раз в году R > p (1 + q)1 /p - 1) K, при непрерывном поступлении доходов R > ln(1 + q) K. Если перечисленные требования не выполняются, то капиталовложения не окупаются за любой срок, точнее, этот срок равен бесконечности. Приведенные неравенства, вероятно, окажутся полезными для быстрой оценки ситуации. Пусть q = 10%. Капиталовложения равны 4 млн. руб., ожидаемая годовая отдача от инвестиций 0,2 млн. руб. Исходя из приведенного выше неравенства отдача должна быть больше, чем qK = 0,1 x 4 = 0,4 млн. руб. Таким образом, при заданном уровне отдачи инвестиции не окупаются. В то же время упрощенный срок окупаемости (без учета фактора времени) говорит о том, что инвестиции окупятся (ny = 20 лет). Пусть теперь R равно, скажем, 0,6 млн. руб., тогда есть смысл продолжить расчет и найти искомую величину срока окупаемости. На рис. 12.2 иллюстрируется зависимость nok от соотношения K/R для случая, когда доходы представляют собой постоянную ренту.

Как видно из этого рисунка, nok всегда больше ny при условии, что q > 0. Можно показать, что между этими характеристиками существует взаимосвязь, которая зависит от вида распределения показателей чистого дохода во времени. Если эти суммы постоянны, то, подставив в формулу, определяющую nok, величину пу = K/R, получим

Как видим, эта зависимость полностью определяется уровнем процентной ставки, причем при nyq > 1 инвестиции не окупаются. Основной недостаток показателя срока окупаемости nok как меры эффективности, на который, впрочем, неоднократно обращалось внимание в литературе, заключается в том, что он не учитывает весь период функционирования инвестиций и, следовательно, на него не влияет вся та отдача, которая лежит за пределами nok. Особенно наглядно этот недостаток проявляется в случае, когда отдачи от вложений капитала неравные. На опасность большого доверия к этим оценкам при решении вопроса о выборе инвестиций указывают и в западной экономической литературе. В частности, высказывалось мнение о том, что, например, такая мера, как срок окупаемости, не должна служить критерием выбора, а использоваться лишь в виде ограничения при принятии решения. Соответственно, если срок окупаемости проекта больше, чем принятое ограничение, то он исключается из списка возможных инвестиционных проектов. Внутренняя норма доходности. Наиболее часто при оценке эффективности капитальных вложений прибегают к так называемой внутренней норме доходности (internal rate of return, IRR). Под внутренней нормой доходности понимают ту расчетную ставку процентов, при которой капитализация регулярно получаемого дохода дает сумму, равную инвестициям, и, следовательно, капиталовложения являются окупаемой операцией. Иначе говоря, при начислении на сумму инвестиций процентов по ставке, равной внутренней норме доходности (обозначим ее как qb), обеспечивается получение распределенного во времени дохода. Чем выше эта ставка, тем больше эффективность капиталовложений. Величина qb при особо неблагоприятных условиях может показаться нулевой и даже отрицательной.

Если капиталовложения осуществляются только за счет привлеченных средств, причем кредит получен по ставке i, то разность qb - i показывает эффект инвестиционной (предпринимательской) деятельности. При qb - i доход только окупает инвестиции (инвестиции бесприбыльны), при qb < i инвестиции убыточны. Из сказанного выше следует, что уровень qb полностью определяется "внутренними" данными, характеризующими инвестиционный проект. Никакие предположения об использовании чистого дохода за пределами проекта не рассматриваются. За рубежом расчет qb часто применяют в качестве первого шага количественного анализа капиталовложений. Для дальнейшего анализа отбирают те инвестиционные проекты, qb которых оценивается величиной не ниже 15 — 20%. Методика определения qb, как и других показателей эффективности, зависит от конкретных особенностей распределения доходов от инвестиций и самих инвестиций. В общем случае, когда инвестиции и отдача от них задаются в виде потока платежей, qb определяется на основе решения уравнения

относительно v каким-либо итерационным методом. Здесь v — дисконтный множитель по ставке qb; Rt — член потока платежей, который может быть положительной и отрицательной величиной; t — время, измеряемое от начала инвестиционного процесса. Пример 12.5. Определим qb для данных примера 12.1 (вариант A). Для имеющегося потока поступлений напишем следующее уравнение, в котором для сокращения записи примем 1 + qb = r: f (r) = -100 r -1 - 150 r -2 + 50 r -3 + 150 r -4 + 200 r -5 + 200 r -6 - 0. Примем в качестве исходных оценок r 0 = 1,1 и r 1 = 1,15, тогда f (l,l) = 164,4, f (l,15) = 104,2. Далее каким-либо из методов, рассмотренных в гл. 4, находим, что qb составляет примерно 30%. Аналогичный расчет для варианта Б дает заметно меньшую внутреннюю норму доходности: qb = 25%. Для графической иллюстрации сказанного вернемся к рис. 12.1. Точка пересечения горизонтальной оси координат и кривой W приходится как раз на ставку qb. На этом рисунке кривая Пересекает ось один раз. Это распространенный случай, однако нельзя забывать о том, что поток платежей иногда отличается от типового. В частности, поток может предусматривать дополнительные крупные вложения, например на модернизацию производства спустя некоторое время после первоначальных вложений. В этих ситуациях может оказаться, что кривая W будет пересекать горизонтальную ось не один раз. Следовательно, решение дает не одно, а несколько значений qb. Простейший выход в этом случае — принять во внимание наименьшее из полученных значений qb.

Проследим влияние различных факторов на уровень внутренней нормы доходности. Ясно, что этот параметр зависит от размера капиталовложений и доходов. Причем не только от их соотношения, но в значительной мере и от их распределения (влияние фактора времени). Для того чтобы изобразить эту зависимость на графике, упростим условия. На рис. 12.3 показано влияние отношения K / R на qb для равномерного распределения доходов (для других видов потока поступлений она будет иной). Если отношение K / R больше, чем общий срок отдачи от капиталовложений n (это означает, что n < ny), то qb — отрицательная величина, если

Рассмотрим теперь частный случай, когда отдача от инвестиций может быть охарактеризована постоянной годовой рентой, а инвестиции представлены одной величиной. Тоща задача оценки qb упрощается. Инвестиции приравниваются современной величине ренты постнумерандо, т.е.

Таким образом, задача сводится к расчету искомой ставки по значению коэффициента приведения (см. гл. 4). Аналогичным образом поступим и при других видах распределения отдачи от инвестиций. Рентабельность. Последний из рассматриваемых показателей представляет собой соотношение приведенных доходов к приведенным на ту же дату инвестиционным расходам (benefit-cost ratio). Иногда его называют индексом доходности (profitability index). Условно назовем этот показатель рентабельностью и обозначим как U. Если инвестиции осуществлены разовым вложением средств, то

Если инвестиции представляют собой некоторый поток, то

где rj — показатели чистого дохода; Kt — размеры инвестиционных затрат; t = 1, 2,..., n 1; f = 1, 2,..., n 2. В формулах (12.4) и (12.5), как видим, сравниваются две части потока платежей — доходная и инвестиционная. Пример 12.6. Показатели современных величин вложений и чистых доходов по данным примера 12.1 имеют следующие значения: вариант A — 214,9 и 377,1 тыс. руб., вариант Б — 223,14 и 386,19 тыс. руб. Показатели рентабельности инвестиций UA = 377,1/214,9 = 1,75; UБ = 386,19/223,14 = 1,73, т.е. 75 и 73%. Показатели рентабельности инвестиций в виде (12.4) и (12.5) характеризуют некоторую дополнительную рентабельность, так как при их расчете доходы уже дисконтированы по ставке q. Если показатель U равен единице, то это означает, что доходность капиталовложений точно соответствует нормативу рентабельности q. При U <1 инвестиции нерентабельны, так как не обеспечивают этот норматив. Пусть теперь поток платежей представляет собой постоянную годовую финансовую ренту постнумерандо. Тогда

Аналогично можно определить рентабельность для иных видов распределения дохода во времени. Пример 12.7. Пусть, как и в примере 12.4, инвестиции равны 4 млн. руб., годовой доход — 0,7 млн. руб., поступления ежемесячные, срок — 10 лет. Если q = 10%, то

Отсюда U = 4,4949/4,0 = 1,124, т.е. 12,4%. Охарактеризованным выше "классическим" методам оценки эффективности инвестиций свойствен один общий недостаток — они предполагают известными используемые в расчете параметры будущих доходов, их размеры и время поступления. Но размер чистого дохода — величина, зависящая от целого ряда факторов, которая может быть определена более или менее точно лишь для простых ситуаций, сложившихся устойчивых производственных систем, рынков сбыта и т.д. В условиях же воздействия НТР, колебаний цен и спроса на продукцию необходимые для расчетов параметры могут быть оценены лишь весьма приближенно, а подчас их определение просто невозможно. Второй элемент, который вносит свою лепту в неопределенность результатов оценки показателей эффективности, — выбор процентной ставки для дисконтирования (нормы рентабельности, ставки сравнения). Как бы надежно ни была установлена эта ставка, с ходом времени меняются экономическая конъюнктура, положение на кредитно-денежном и валютном рынках и т.д. Таким образом, та ставка, которая считалась в момент оценки эффективности приемлемой, может не оказаться таковой уже в следующем временном отрезке. Сказанное увеличивает условность получаемых оценок. Сравнение показателей эффективности. Рассмотренные выше показатели эффективности объединяет общая черта — все они строятся на основе дисконтирования потока поступлений. Однако сущность, предпосылки и конкретные особенности методики их расчета, как было показано, различаются. В силу этого их применение к одним и тем же объектам дает разные результаты по предпочтительности объектов инвестиций. Более того, результаты сравнения в определенной мере зависят от выбора важнейшего параметра анализа — принятой процентной ставки. Пример 12.8. Для данных примера 12.1 получим следующие основные характеристики эффекта и эффективности при условии, что норма доходности принята на уровне 10 и 15%.

Если при оценивании исходить из процентной ставки q = 10%, то согласно оценкам чистого приведенного дохода и рентабельности ни один из сравниваемых вариантов инвестиций не имеет особых преимуществ. Если же в качестве ориентира принять qb, то явное предпочтение лежит на стороне варианта A. Аналогичный вывод можно сделать и на основе сравнения сроков окупаемости. Повышение процентной ставки до q = 15%, как видим, существенно повлияло на чистый приведенный доход и показатель рентабельности, теперь преимущество варианта А, согласно найденным характеристикам, стало более очевидным. Неоднозначность получаемых при оценивании эффективности результатов в значительной мере объясняет, почему многие фирмы для повышения надежности при выборе варианта инвестиционного проекта ориентируются не на один, а на два и более измерителей. Для большей конкретности воспользуемся данными, полученными в 1983 г. в ходе выборочного анкетного опроса 103 крупнейших нефтяных и газовых компаний США (92% сбыта нефти, нефтепродуктов и газа)[11]. Как показал опрос, 98% фирм применяли в качестве основного или дополнительного по крайней мере один из рассмотренных выше формальных измерителей, а многие — несколько. В приведенной ниже таблице содержатся данные о частоте их применения.

Наибольшей популярностью у инвесторов пользуется внутренняя норма доходности. Однако для окончательного решения привлекаются и дополнительные, неформальные критерии, в том числе связанные с экологией и безопасностью персонала. Так, 65% опрошенных фирм одобряли проект для реализации и тогда, когда он не отвечал формальным инвестиционным критериям, но устраивал их по другим соображениям. Только 6 фирм заявили, что не существует нефинансовых критериев для принятия решений. Результативность формальных критериев тем выше, чем крупнее фирма. Так, мелкие в рамках обследования фирмы (с ежегодными инвестициями менее 10 млн. долл.) приняли на этой основе проекты лишь в 25% случаев (правда, отмечается, что эффективность многих проектов, которые они осуществляют, настолько очевидна, что они не нуждаются в формальном инвестиционном анализе), крупные компании (с инвестициями более 500 млн. долл. в год) обосновывали свои решения на основе упомянутых выше измерителей в 92% случаев. Взаимосвязи показателей эффективности инвестиций. Показатели эффективности инвестиций, на которых мы останавливались выше, нацелены на характеристику одного и того же процесса и базируются на одной общей методике — приведении разновременных платежей к одному моменту времени. В силу сказанного можно ожидать, что эти измерители взаимосвязаны. Данные взаимосвязи нетрудно выявить аналитическим путем в случае, когда поток поступлений может быть представлен в виде той или иной постоянной финансовой ренты. Поэтому в приводимом ниже анализе мы ограничимся равномерным дискретным распределением поступлений. Для того чтобы обнаружить интересующие нас взаимосвязи в общем виде, вероятно, этого достаточно. Начнем с зависимости "рентабельность — срок окупаемости". Подставим в (12.6)

Графическая иллюстрация этой зависимости приведена на рис. 12.4. Для того чтобы доходность была не ниже q, необходимо соблюдение очевидного условия nok < п. В этом случае U > 1, как это показано на рисунке.

Что касается зависимости "рентабельность — внутренняя норма доходности", то, приняв

Графически данное соотношение показано на рис. 12.5. Если qb < q, то U < 1, т.е. инвестиции нерентабельны. При qb > q рентабельность выше 1. Последняя из рассматриваемых зависимостей: "срок окупаемости — внутренняя норма доходности". Из равенства

На рис. 12.6 приведен график этой зависимости. Все выявленные нами связи показателей эффективности капиталовложений зависят от двух параметров — q и n, все они существенно нелинейны. Отсюда равным сдвигам в значении одной характеристики соответствуют неравные изменения других.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 545; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.139.233.121 (0.011 с.) |

= 8,3 года.

= 8,3 года.

— ставка непрерывных процентов. Поскольку q = 0, 1, то

— ставка непрерывных процентов. Поскольку q = 0, 1, то  = ln 1, 1 = 0,09531. Таким образом, nok= 8, 25 года.

= ln 1, 1 = 0,09531. Таким образом, nok= 8, 25 года.

— непрерывный темп прироста показателей дохода.

— непрерывный темп прироста показателей дохода.

(12.3)

(12.3) = ny, то qb = 0, наконец, если

= ny, то qb = 0, наконец, если  < ny, то qb > 0. По существу, капиталовложения будут неэффективны и в случае, когда qb хотя и окажется положительной величиной, но будет меньше цены, уплачиваемой за привлеченные средства (i). Сказанное иллюстрируется на рис. 12.3, где точка 2 на оси K / R соответствует qb = 0, а точка 1 — случаю, когда qb = i.

< ny, то qb > 0. По существу, капиталовложения будут неэффективны и в случае, когда qb хотя и окажется положительной величиной, но будет меньше цены, уплачиваемой за привлеченные средства (i). Сказанное иллюстрируется на рис. 12.3, где точка 2 на оси K / R соответствует qb = 0, а точка 1 — случаю, когда qb = i.

(12.4)

(12.4) (12.5)

(12.5) (12.6)

(12.6)

. После чего нетрудно показать, что

. После чего нетрудно показать, что (12.7)

(12.7)

, получим

, получим . (12.8)

. (12.8) находим:

находим: (12.9)

(12.9)