Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Характеристики поступления средств от облигации и измерение рискаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Для обоснованного выбора облигации недостаточно сравнить данные об их доходности. Необходимо как-то оценить и риск. Последний, очевидно, связан со сроком облигации — чем больше срок, тем выше риск. Однако непосредственное сравнение сроков не приведет к правильным выводам, поскольку при этом не учитываются особенности распределения доходов во времени ("профиль" поступлений доходов). Ясно, что облигации с нулевым купоном более рискованны, чем облигации с периодическими выплатами процентов при одном и том же их сроке. Для характеристики облигаций под этим углом зрения применяют средний срок (average life) и показатель, который занял видное место в современном финансовом анализе. Последний мы условно назвали средней продолжительностью платежей (duration). Средний срок. Этот показатель обобщает сроки всех видов выплат по облигации в виде средней взвешенной арифметической величины. В качестве весов берутся суммы выплат. Иначе говоря, чем больше сумма выплаты, тем большее влияние на среднюю оказывает соответствующий срок. Для облигаций с ежегодной оплатой купонов и погашением номинала в конце срока получим

где T — средний срок; ti — сроки платежей по купонам в годах; Sj — сумма платежа; g — купонная норма процента; п — общий срок облигации. Поскольку для tj = 1, 2,..., п

то вместо (11.19) можно применить

У облигации с выплатой купонного дохода T < п. Нетрудно понять, что чем больше купонный процент, тем меньшесредний срок. У облигаций с нулевым купоном T = n. Пример 11. 9. Найдем средний срок для облигаций с выплатами по купонам 5 и 10% от номинала, срок облигаций — 10 лет. По формуле (11.20) получим

Пусть теперь купоны оплачиваются р раз в году, например по полугодиям или ежеквартально, тогда необходимаянам сумма сроков платежей находится как

откуда вместо (11.20)

Очевидно, что переходот годовой выплаты процентов к выплатам по полугодиям или по кварталам несколько снижает средний срок облигации. Несколько слов о содержании полученной средней. Предварительно вспомним понятие "кредитная услуга", под которым обычно понимают произведение некоторой суммы денег на срок кредита ("рубле-годы"). В числителе формулы (11.19) показан полный размер кредитной услуги по облигации — все ожидаемые поступления умножены на соответствующие сроки. Средний срок указывает на момент в сроке облигации, который уравнивает размеры кредитных услуг. Сумма кредитной услуги до среднего срока равна кредитной услуге, после этого момента:

где rj, rk — временные интервалы от даты платежа до среднего срока, (j — платежи, производимые до среднего срока, k — после этого срока). Для иллюстрации обратимся к облигации из примера 11.4. Ее средний срок равен 4,43 года. Размер кредитной услуги на эту дату равен примерно 62. Кредитная услуга для оставшегося срока равна такой же величине. Механический аналог среднего срока — точка равновесия платежей во времени. Чем меньше средний срок, тем скорее получает отдачу от облигации ее владелец и, следовательно, меньше риск. Средняя продолжительность платежей. Обсуждаемый показатель также представляет собой среднюю взвешенную величину срока платежей, однако взвешивание здесь более "тонкое", учитывающее временную ценность денег. В качестве такого показателя, который, кстати, вытесняет в современной практике средний срок, применяют так называемую среднюю продолжительность платежей. Обозначим эту величину как D. Пусть проценты выплачиваются ежегодно, тогда по определению имеем

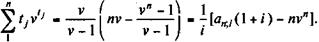

Знаменатель формулы равен рыночной цене облигации — см. формулу (11.6). После ряда преобразований получим

Дисконтирование здесь производится по ставке помещения. Для того чтобы избежать прямого счета суммы, показанной в числителе, ее можно определить следующим образом:

Пример 11.10. Для облигации примера 11.4 ставка помещения равна8,77%. Дисконтируем платежи по этой ставке.

Находим D = Напомним, что средний срок для этой облигации равен 4,43 года. Очевидно, что для облигациис нулевым купоном D = T = п. В остальных случаях D < Т < п. На рис. 11.2 иллюстрируется зависимость среднейпродолжительности платежей от общего ее срока (1 — облигации с нулевымкупоном, 2 — купленные с дисконтом, 3 — купленные по номиналу, 4 — купленные с премией). Рассматриваемый показатель увеличивается при сокращении ставкипомещения (средней ставкина рынке) и росте общего срока.

Из определения D и приведенных формул следует, что этот показатель в большей мере учитывает особенности потока платежей — отдаленные платежи имеют меньший вес при определении средней, чем более близкие к моменту оценки. Равенство, аналогичное по содержанию равенству (11.22), но при условии, что средний срок равен D, имеет вид

где Vj, Vk — дисконтированные суммы платежей до и после времени D; rj, rk — сроки платежей до и после времени, соответствующего D. Из приведенной формулы следует, что D является точкой равновесия сроков дисконтированных платежей. Эту величину можно трактовать и как срок эквивалентной облигации с нулевым купоном. Пример 11.11. В примере 11.10 средняя продолжительность платежей по облигации составила 4,3 года. Это означает, что она эквивалентна займу без текущей выплаты процентов с аналогичной нормой доходности (8,77%) при условии, что его срок равен 4,3 года. Модифицированная средняя продолжительность платежей. Средняя продолжительность платежей, о которой только что шла речь, едва бы привлекла внимание финансистов-аналитиков, будь она только обобщенным измерителем срока платежей. Ценность этого показателя состоит в том, что его можно использовать как меру чувствительности цены облигации к незначительной динамике уровня процентной ставки на рынке. Для решения этой задачи, строго говоря, применяется не величина D, а ее модификация, обозначим ее как MD (modified duration), которую для краткости назовем модифицированной средней.

где i — полная доходность облигации; р — количество выплат процентов в году. Можно доказать, что MD представляет собой показатель эластичности цены облигации по рыночной процентной ставке. Иначе говоря,

где ∆ K, ∆i — изменения в цене и рыночной процентной ставке в %. Из приведенного выражения следует, что

Формула (11.28) применяется в практике для оценки колебаний в цене облигаций при незначительных (до 1%) изменениях рыночной процентной ставки. Пример 11.12. Выше для облигации примера 11.4 было найдено: D = 4,3 года, i = 8,77%. Отсюда MD = Используем полученный параметр для оценки влияния на цену облигации ожидаемого повышения рыночного процента с 8,77 до 8,9%. Находим ∆K = -0,01 х 3,95 х 97 х 0,13 = -0,5, т.е. при указанном повышении ставки курс облигации составит 97 - 0,5 = 96,5. Оценка займов и облигаций Методы оценки. Оценка займов представляет собой один из важнейших видов количественного финансового анализа, имеющего различные практические приложения. Поскольку займы часто реализуются посредством выпуска облигаций, то метод их оценки обсудим применительно к облигациям, причем оценку рассмотрим с позиции инвестора. Оценка заключается в определении капитализированной суммы доходов от облигации (или другого вида займа), т.е. суммы денег, которая в финансовом отношении эквивалентна этим доходам с учетом сроков их выплат. Данная сумма равна современной стоимости доходов при некоторой заданной величине процентной ставки. В зависимости от постановки задачи это существующая либо ожидаемая ставка денежного рынка, или, наконец, ставка помещения. Нетрудно убедиться в том, что оценка облигаций является задачей, обратной определению их полной доходности. Конкретные методы оценки различных видов облигаций рассмотрим в той последовательности, которая была принята при определении их доходности. Облигации без обязательного погашения с периодической выплатой процентов. Напомним, что процесс выплаты процентов здесь можно рассматривать как вечную ренту. Современная стоимость такой ренты определена в гл. 4 — см. формулу (4.44). Согласно этой формуле имеем

Таким образом, курс такой облигации прямо пропорционален норме купонного дохода и обратно пропорционален ставке. Если доход выплачивается р раз в год, то

Пример 11.13. Пусть некоторый источник дохода постоянно приносит 8% годовых. Каков расчетный курс данных инвестиций при условии, что доход будет поступать достаточно продолжительное время, а ставка помещения берется на уровне 12%? K = Для того чтобы обеспечить доходность на заданном уровне, курс должен быть равен расчетной величине. Облигации без выплаты процентов (с нулевым купоном). Напомним, что здесь один источник дохода — разность между ценой приобретения и номиналом, если облигация погашается по номиналу. По определению P = Nvn, K = vn 100. Очевидно, что курс уменьшается вместе с ростом рыночной ставки и срока облигации. Облигации с выплатой процентов и номинала в конце срока. Общая сумма, которую получает владелец облигации при ее погашении, равна N (1 + g) n. Соответственно расчетная цена и курс при ставке помещения i составят

Из последней формулы следует, что курс определяется тремя параметрами, причем влияние срока зависит от соотношения ставок g и i. Если g > i, то, как видим, с увеличением срока курс экспоненциально растет. Пример 11.14. Пусть текущий доход выплачивается вместе с номиналом в конце срока; n = 5, g = 8% (начисление процентов поквартальное), i = 12%. В этом случае K = Как видим, изменение условий облигации примера 11.13 заметно повысило курс облигации. Облигации с периодической выплатой процентов и погашением номинала в конце срока. Напомним, что доход от таких облигаций имеет два источника — периодически получаемые проценты и разность между ценой приобретения и выкупной ценой. Необходимые равенства для определения цены и курса таких облигаций были найдены выше — см. формулы (11.6) — (11.9). Пример 11.15. Для облигации примера 11.14 при условии, что проценты выплачиваются поквартально, находим согласно (11.8) K = [(1 + 0,12)-5 + 0,08 Поскольку

то окончательно получим K = 86,85. Влияние факторов. Посмотрим теперь, как влияют различные факторы на курс облигации в целом. Для этого вернемся к равенству (11.7).

Очевидно, что изменение купонной процентной ставки влияет только на второе слагаемое. Так, рост этой ставки увеличивает данное слагаемое и курс в целом, причем это увеличение линейно: чем больше рыночная ставка, тем меньше это влияние при всех прочих равных условиях (рис. 11.3).

Что касается влияния рыночной ставки процента или ставки помещения, учитываемой в расчете, то повышение этой ставки приводит к сокращению обоих слагаемых курса облигации. Причем можно выделить три значения ставки: на основе равенств (11.6), (11.7) находим: если i < g, то P > N, K > 100 (цена или курс с премией); если i = g, то P = N, K = 100; если i > g, то P < N, K < 100 (цена или курс с дисконтом). Зависимость курса от размера рыночной ставки показана на рис. 11.4, на основе которого можно сделать один важный в практическом отношении вывод: чем больше срок облигации, тем чувствительнее курс к изменению рыночной ставки (круче кривая). Соответствующие данные приведены в табл. 11.4 для облигации с купонной доходностью 10% и сроками пять и десять лет. В скобках здесь показаны размеры относительного изменения курса при снижении ставки от 10 до 8% и ее повышении от 10 до 12%.

Таблица 11.4

Таблица 11.5

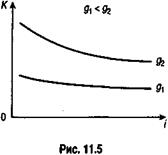

Сказанное объясняет тактику поведения инвесторов на рынке облигаций. Так, если ожидается повышение рыночной ставки, то инвесторы стремятся заменить долгосрочные облигации на облигации с меньшим сроком. При ожидании снижения ставки происходит обратное. Степень влияния уровня рыночной ставки на курс облигации зависит и от размера купонной нормы дохода — чем она выше, тем меньше влияет изменение ставки (см. рис. 11.5 и табл. 11.5). Как показано в табл. 11.5, относительные изменения курса облигации с g = 5 выше, чем облигации с g = 10. Отмеченная зависимость лежит в основе следующего правила поведения инвесторов: при ожидании повышения рыночной ставки для инвестора предпочтительнее покупать облигации с высокой купонной доходностьюи, наоборот, при понижении ставки для инвестора целесообразно вкладывать деньги в облигации с низкой купонной доходностью. Перейдем к влиянию срока облигации. С увеличением срока величина первого слагаемого курса в формуле (11.7) падает, второго — растет при всех прочих равных условиях. Суммарный результат зависит от того, в каком соотношении находятсянорма купонного доходаи рыночная ставка процента (рис. 11.6). На этом рисунке показано, что при g > i сокращение первого слагаемого перекрывается ростом второго. При равенстве нормы купонного дохода рыночной ставке изменения слагаемых курса полностью компенсируют друг друга (табл. 11.6).

Таблица 11.6

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 573; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.45 (0.01 с.) |

tj = 1, 2,..., n, (11.19)

tj = 1, 2,..., n, (11.19)

(11.20)

(11.20)

, t = 1 /р, 2 /р,..., n,

, t = 1 /р, 2 /р,..., n, (11.21)

(11.21) (11.22)

(11.22) (11.23)

(11.23) , tj = l, 2,..., n. (11.24)

, tj = l, 2,..., n. (11.24) (11.25)

(11.25)

= 4,3 года.

= 4,3 года.

(11.26)

(11.26) (11.27)

(11.27) ,

, (11.28)

(11.28) = 3,95.

= 3,95.

100 = 66,67.

100 = 66,67.

100 = 84,32.

100 = 84,32. ]100.

]100. = 3,76316,

= 3,76316, = vn + gan;i.

= vn + gan;i.