Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Критерії формування податкової політики в правовій державіСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Податки в руках одних можуть виступати знаряддям та інструментом стабілізації та економічного процвітання в державі, а в руках інших — засобом нестабільності і економічного саморуйнування. Ось чому, думаючи про формування державних грошових фондів за рахунок податків і податкових платежів та встановлюючи нові види і форми оподаткування, державницькі структури повинні проводити таку податкову політику, яка має паретто оптимально поєднувати інтереси держави, платників податків і громадян виборців. За інтерпретацією Паретто, оптимальною вважається всяка дія, яка приносить користь принаймні одній особі, не погіршуючи грошово-майнового стану чи добробуту когось іншого. Інакше кажучи, будь-які зміни в оподаткуванні будуть суспільно корисними і виправданими, якщо вони нікому не завдають збитків і при цьому приносять декому користь. Досягнення оптимуму Паретто в оподаткуванні потрібно розуміти як забезпечення фіскальних інтересів держави без погіршення економічної ефективності господарювання податкоплатників, а заодно і суспільного добробуту громадян-виборців, або покращення економічної ефективності діяльності податкоплатників без погіршення фіскальних інтересів держави і послаблення соціального захисту громадян-виборців. Досягти цього, на думку автора, можна за умови наукового поєднання наступних критеріїв: — критерій фіскальної достатності (інтереси держави); — критерій економічної ефективності (інтереси податкоплатників); — критерій соціальної справедливості (інтереси громадян-виборців); — критерій стабільності; — критерій гнучкості. Критерій фіскальної достатності зводиться до того, що, проводячи податкову політику, необхідно забезпечити таку величину податкових надходжень, яка була б оптимально бажаною, виходячи із проголошеної економічної доктрини. Досліджуючи значення даного критерію, проглядається чітка пропорційна залежність між нормою оподаткування і величиною податкових надходжень: чим вища норма оподаткування, тим вищі розміри податкових надходжень. Залежність цю можна відобразити простою математичною формулою: у = АІ x Т x В, де у— загальна величина податкових надходжень; АІ— коефіцієнт регресії, який характеризує рівень залежності податкових надходжень від норми оподаткування, причому АІ < 1; Т— рівень оподаткування в державі; В — величина ВВП. За допомогою графіка залежність між величиною податкових надходжень і рівнем оподаткування б державі відображається таким чином (див. рис. 2.1):

При нульовому рівні оподаткування, податкові надходження будуть відсутні. При збільшенні норми оподаткування податкові надходження до бюджету будуть збільшуватись, хоча темпи росту податкових надходжень будуть повільнішими, ніж темпи росту норми оподаткування. Але процес цей повинен проходити не хаотично та спонтанно, а відповідно до критеріїв економічної ефективності та соціальної справедливості. Залежність економічної ефективності діяльності суб'єктів господарювання від рівня оподаткування досліджується через аналіз величини чистого доходу (прибутку) суб'єкта господарювання. Формула основного показника фінансово-господарської діяльності відображається наступним чином:

ЧД— величина чистого доходу, прибутку; ЗП — заробітна плата; Н — нарахування на зарплату; П — податки і податкові платежі; Д — величина доходу. Враховуючи це, математична функція залежності критерію економічної ефективності від рівня оподаткування мас вигляд:

де ЧД — величина чистого доходу; А2 — коефіцієнт залежності чистого доходу від рівня оподаткування; Т — рівень оподаткування; ВД — величина валових доходів. Причому,

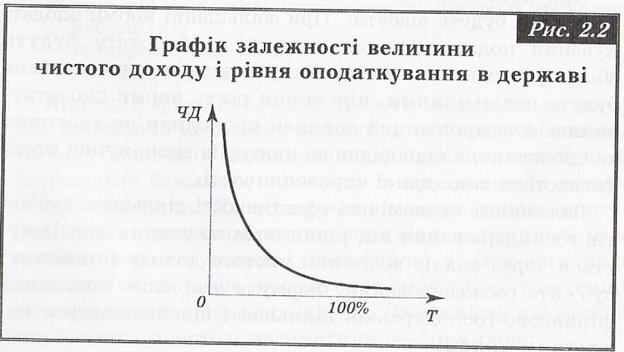

Графік залежності має наступний вигляд (див. рис. 2.2):

Із графічного зображення видно, якщо рівень оподаткування в країні прямує до 100%, то величина чистого доходу по гіперболічній кривій прямує до 0. Суть критерію соціальної справедливості щодо встановлення рівня оподаткування необхідно розуміти в двох аспектах: — скорочення реальних доходів конкретних платників внаслідок сплати податків та податкових платежів; — повернення конкретним платникам частини номінальних доходів, перерозподілених за допомогою податків через бюджет у вигляді суспільних благ (національна безпека, правопорядок, охорона здоров'я, освіта, благоустрій та інші трансфертні платежі). Перший аспект критерію соціальної справедливості відображається наступною функціональною залежністю: РД=НД-А3Т х БО, де РД — реальні доходи подапгкоплатників; НД — номінальні доходи податкоплатників; А3 — коефіцієнт залежності величини реальних доходів податкоплатників від рівня оподаткування; Т — рівень оподаткування; БО — база оподаткування.

Графічне зображення залежності реальних доходів податкоплатників від рівня оподаткування відображається наступним графічним зображенням (див. рис. 2.3):

З графіка видно, що розмір реальних доходів безпосередньо залежить від величини рівня оподаткування: чим вищий рівень оподаткування, тим нижчі реальні доходи конкретних податкоплатників. Другий аспект критерію соціальної справедливості відображається наступною функціональною залежністю: СБ = де СВ — фінансовані й бюджету суспільні блага та трансфертні платежі; Т — рівень оподаткування; А., — коефіцієнт залежності величини суспільних благ від норми оподаткування; ПН — податкові надходження. Графічне зображення буде наступним (див. рис. 2.4):

Між величиною рівня оподаткування та розміром повернення раніше сплачених податків (правда, це повернення відносне — через отримання фінансованих з бюджету суспільних благ та трансфертних платежів) існує певна параболічна залежність. До речі, збільшення норми оподаткування в державі веде до абсолютного зростання розміру трансфертних платежів з бюджету. Але темпи росту фінансованих з бюджету суспільних благ відстають від темпів росту рівня оподаткування. В реальному суспільно-економічному житті критерії фіскальної достатності, економічної ефективності та соціальної справедливості взаємопов'язані, взаємозалежні і не можуть існувати окремо один від одного. Для окремих держав можливі різні варіанти поєднання критеріїв при проведенні податкової політики. Все залежить від вибраних коефіцієнтів залежностей А, А2, А3, А4, основою для встановлення яких є економічна доктрина держави. Важливе місце у проведенні оптимальної податкової політики в державі відводиться і критерію стабільності. Ніякий закон, навіть найкращий, не запрацює в певну силу, якщо постійно приймати до нього поправки та зауваження. Стабільність податкової політики передбачає незмінність правового регламентування справляння податків та зборів на протязі певного податкового періоду. За допомогою даного критерію досягається два позитивних явища: — суб'єкти господарювання внаслідок існування стабільного законодавства, що регламентує податкові взаємовідносини із державою, в змозі правильно вибрати напрямки фінансової стратегії і отримати заплановані прибутки; -— покращується податкова робота як платників податків, так і органів державної податкової адміністрації. Але необхідно зауважити й те, що податкова політика повинна бути стабільною тільки на протязі певного податкового періоду. Догматичність норм податкового регулювання входить у суперечку з реаліями економічного буття, і неврахування певних соціально-економічних змін у розвитку суспільства може призвести до непередбачених наслідків. Тому при проведенні податкової політики необхідно врахувати критерій гнучкості. Даний критерій передбачає, що внаслідок певних змін у соціально-економічному бутті суспільства необхідно змінювати прийоми, методи та форми державного регулювання економіки, зокрема і в сфері податків. Критерій гнучкості діаметрально протилежний критерію стабільності. Критерій стабільності пов'язаний із податковою тактикою державного регулювання, що розробляється на певний період часу, тоді як критерій гнучкості є вже податкова стратегія. чує нормальні податкові взаємостосунки податкоплатників та держави.

|

||||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 472; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.133.136.95 (0.011 с.) |