Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Порядок обчислення і сплати податкуСодержание книги

Поиск на нашем сайте

ПДВ — це складний податок, який передбачає існування податкових зобов'язань щодо ПДВ і сум, що підлягають сплаті ПДВ до бюджету. Механізм обчислення ПДВ базується на співставленні сум податкового зобов'язання і сум податкового кредиту. Податкове зобов'язання — загальна сума податку, одержана (нарахована) платником податку в звітному (податковому) періоді. Податковий кредит - сума, па яку платник податку має право зменшити податкове зобов'язання звітного періоду. Важливим елементом у механізмі сплати ПДВ є дата виникнення податкових зобов'язань і права платника на податковий кредит. Датою виникнення податкових зобов'язань з продажу товарів (робіт, послуг) вважається дата, яка припадає на податковий період, протягом якого відбувається будь-яка з подій, що сталася раніше: — або дата зарахування коштів від покупця (замовника); — або дата відвантаження товарів, а для робіт (послуг) — дата оформлення документа, що засвідчує факт виконання робіт (послуг) платником податку. У разі продажу товарів (валютних цінностей) або послуг з використанням торговельних автоматів або іншого подібного устаткування, що не передбачає наявності касового апарата, контрольованого уповноваженою на це фізичною особою, датою виникнення податкових зобов'язань вважається дата виймання з таких торговельних апаратів або подібного устаткування грошової виручки. У разі, коли продаж товарів (робіт, послуг) через торговельні автомати здійснюється з використанням жетонів, карток або інших замінників гривні, датою збільшення валового доходу вважається дата продажу таких жетонів, карток або інших замінників гривні. У разі, коли ж продаж товарів (робіт, послуг) здійснюється з використанням кредитних або дебетових карток, дорожніх, комерційних, персональних або інших чеків, датою збільшення податкових зобов'язань вважається або дата оформлення податкової накладної, що засвідчує факт надання платником податку товарів (робіт, послуг) покупцю, або дата виписування відповідного рахунку (товарного чека), залежно від того, яка подія відбулася раніше. Датою виникнення податкових зобов'язань орендодавця (лізингодавця) для операцій фінансової оренди (лізингу) є дата фактичного перєдання об'єкта фінансової оренди (лізингу) у користування орендарів (лізинго-отримувачів). Датою виникнення податкових зобов'язань у разі продажу товарів (робіт, послуг) з оплатою за рахунок бюджетних коштів є дата надходження таких коштів на поточний рахунок платника податку або дата отримання відповідної компенсації у будь-якому іншому виді, включаючи зменшення заборгованості такого платника податку за його зобов'язаннями перед таким бюджетом. Датою виникнення податкових зобов'язань при ввезенні (імпортуванні) товарів є дата оформлення ввізної митної декларації із зазначенням у ній суми податку, що підлягає сплаті. Датою виникнення податкових зобов'язань при імпортуванні робіт (послуг) є дата списання коштів з розрахункового рахунку платника податку в оплату робіт (послуг) або дата оформлення документа, що засвідчує факт виконання робіт (послуг) нерезидентом залежно від того, яка з подій відбулася першою. Податковий кредит звітного періоду складається із сум податків, сплачених (нарахованих) платником податку у звітному періоді у зв'язку з придбанням товарів (робіт, послуг), вартість яких відноситься до складу валових витрат виробництва (обігу) та основних фондів чи нематеріальних активів, що підлягають амортизації. Суми податку на додану вартість, сплачені (нараховані) платником податку у звітному періоді у зв'язку з придбанням (спорудженням) основних фондів, що підлягають амортизації, включаються до складу податкового кредиту такого звітного періоду, незалежно від термінів уведення в експлуатацію основних фондів, а також від того, чи мав платник податку оподатковувані обороти протягом такого звітного періоду. У разі здійснення платником податку операції з продажу товарів (робіт, послуг), що звільнені від оподаткування або не є об'єктом оподаткування, суми податку, сплачені (нараховані) у зв'язку з придбанням товарів (робіт, послуг), вартість яких відноситься до складу валових витрат виробництва (обігу) та основних фондів і нематеріальних активів, що підлягають амортизації, відносяться відповідно до складу валових витрат виробництва (обігу) та на збільшення вартості основних фондів і нематеріальних активів, а також до податкового кредиту не включаються. Коли товари (роботи, послуги), що виготовлені та (або) придбані, частково використовуються в оподатковуваних операціях, а частково — ні, до суми податкового кредиту включається та частка сплаченого (нарахованого) податку при їх виготовленні або придбанні, яка відповідає частці використання таких товарів (робіт, послуг) в оподатковуваних операціях звітного періоду. У разі, коли платник придбає товари (роботи, послуги), вартість яких не відноситься до складу валових витрат виробництва (обігу) і не підлягає амортизації, податки, сплачені у зв'язку з таким придбанням, відшкодовуються за рахунок відповідних джерел і до складу податкового кредиту не включаються. Не дозволяється включення до податкового кредиту будь-яких витрат зі сплати податку, що не підтверджені податковими накладними чи митними деклараціями, а при імпорті робіт (послуг) -- актом прийняття робіт (послуг) чи банківським документом, який засвідчує перерахування коштів в оплату вартості таких робіт (послуг). Датою виникнення права платника податку на податковий кредит вважається: 1. Дата здійснення першої з подій: — або дата списання коштів з банківського рахунку платника податку в оплату товарів (робіт, послуг), дата виписки відповідного рахунку (товарного чека) — в разі розрахунків з використанням кредитних дебетових карток або комерційних чеків, — або дата отримання податкової накладної, що засвідчує факт придбання платником податку товарів (робіт, послуг). 2. Для операцій із ввезення (пересилання) товарів (робіт, послуг) — дата сплати податку за податковими зобов'язаннями. Датою виникнення права орендаря (лізингоутримувача) на збільшення податкового кредиту для операцій фінансової оренди (лізингу) є дата фактичного отримання об'єкта фінансового лізингу таким орендарем. Продаж товарів (робіт, послуг) здійснюється за договірними (контрактними) цінами з додатковим нарахуванням ПДВ. Звітним податковим і розрахунковим документом з ПДВ є податкова накладна. Податкова накладна складається в момент виникнення податкових зобов'язань продавця у двох примірниках. Оригінал податкової накладної надається покупцю, копія залишається у продавця товарів (робіт, послуг). Для операцій, що оподатковуються і звільнені від оподаткування, складаються окремі податкові накладні. Для фізичних осіб, не зареєстрованих як суб'єкти підприємницької діяльності, що ввозять товари на митну територію України в обсягах, які підлягають оподаткуванню, оформлення митної декларації прирівнюється до подання податкової декларації. Податкова накладна видається у разі продажу товарів покупцю на його вимогу. Вона не виписується, якщо обсяг разового продажу товарів не більший двадцяти гривень, у разі продажу транспортних квитків та при виписуванні готельних рахунків. У разі імпортування товарів документом, що засвідчує право на отримання податкового кредиту, вважається належним чином оформлена митна декларація, яка підтверджуй сплату ПДВ. Платники податку повинні вести окремий облік з продажу та придбання щодо: — операцій, що підлягають оподаткуванню за ставкою 20% та звільнених від оподаткування; — операцій вартість яких не включається до складу валових витрат або не підлягає амортизації, ввізних та вивізних операцій. Суми податку, що підлягають сплаті до бюджету або відшкодуванню з бюджету, визначаються як різниця між загальною сумою податкових зобов'язань, які виникли у зв'язку з будь-яким продажем товарів (робіт, послуг) протягом звітного періоду, та сумою податкового кредиту звітного періоду. Сплата податку проводиться не пізніше двадцятого числа місяця, що настає за звітним періодом. Якщо за результатами звітного періоду різниця між загальною сумою податкових зобов'язань, що виникли у зв'язку з будь-яким продажем товарів (робіт, послуг) протягом звітного періоду, та сумою податкового кредиту звітного періоду має від'ємне значення, то така сума (як надміру сплачена) підлягає відшкодуванню платнику податку з Державного бюджету України. Підставою для отримання відшкодування є дані виключно податкової декларації за звітний період. При наявності в платника податкового боргу минулих звітних періодів зі сплати податку на додану вартість (у тому числі відстроченого та розстроченого) сума, задекларована платником до відшкодування, зараховується в погашення такої заборгованості. У разі, коли платник податку має непогашену заборгованість з податку на додану вартість минулих податкових періодів або непогашений податковий вексель, сума експортного відшкодування або її частина направляються на погашення такої заборгованості або зараховуються у рахунок погашення такого векселя. Відшкодування при настанні терміну проводиться згідно з рішенням платника податку, яке відображене в податковій декларації (одночасно може бути декілька напрямів відшкодування) шляхом: — перерахування грошових сум з бюджетного рахунку на рахунок платника податку в установі банку, що його обслуговує; — зарахування суми відшкодування в рахунок платежів з податку на додану вартість; — зарахування суми відшкодування в рахунок інших податків, зборів (обов'язкових платежів), які надходять до Державного бюджету України. Для платників податку, в яких обсяг оподатковуваних операцій з продажу товарів (робіт, послуг) за попередній календарний рік перевищує 7200 неоподатковуваних мінімумів доходів громадян, податковий (звітний) період дорівнює календарному місяцю. Платники податку, що мають менший обсяг операцій з продажу, можуть застосовувати за своїм вибором податковий період, що дорівнює календарному місяцю або кварталу. Заяву про своє рішення з цього питання платник податку подає органу державної податкової служби за один місяць до початку календарного року. Протягом календарного року дозволяється заміна квартального податкового періоду на місячний з початку будь-якого кварталу поточного року. Заява про таку заміну надається платником податку до органу державної податкової служби за один місяць до початку кварталу. Зворотні зміни в одному календарному році не дозволяються. 4.7. Податкова декларація з податку на додану вартість: структура, порядок заповнення і подання Податкові декларації з ПДВ подаються за базовий податковий (звітний) період, що дорівнює: а) календарному місяцю — протягом 20 календарних днів, наступних за останнім календарним днем звітного (податкового) місяця; б) календарному кварталу — протягом 40 календарних днів, наступних за останнім календарним днем звітного (податкового) кварталу. Якщо останній день терміну подання податкової декларації припадає на вихідний або святковий день, то останнім днем строку вважається наступний за вихідним або святковим робочий день. Платник податків зобов'язаний самостійно сплатити суму податкового зобов'язання, зазначену у поданій ним податковій декларації, протягом десяти календарних днів, наступних за останнім днем відповідного граничного терміну. Декларація подається до податкового органу за місцем реєстрації особою яка зареєстрована платником податку на додану вартість. Особи, які не підпадають під визначення платників податку у зв'язку з обсягами оподатковуваних операцій, меншими ніж 3600 неоподатковуваних мінімумів доходів громадян протягом будь-якого періоду за останні 12 календарних місяців, у тому числі особи, які зареєстровані за власним бажанням, а також ті, що здійснюють торгівлю за готівку до досягнення зазначеного обсягу оподатковуваних операцій, подають декларацію за скороченою формою. Декларація подається (власноруч, поштою чи в електронній формі) до податкового органу за місцем реєстрації особою, яка зареєстрована платником ПДВ. Декларація складається зі вступної частини та чотирьох розділів. З них платником заповнюються перші три розділи та вступна частина, четвертий розділ заповнюється працівниками податкової інспекції (адміністрації) лише на оригіналі декларації, який залишається у податковій інспекції (адміністрації). Платник податку подає органу державної податкової служби податкову декларацію незалежно від того, чи виникло у цьому періоді податкове зобов'язання, чи ні. Декларація може бути заповнена від руки чорнильною чи кульковою ручкою або видрукувана (заповнення олівцем не допускається), без виправлень і помарок; у рядках, де відсутні дані для заповнення, має бути проставлений прочерк. Платник податку самостійно обчислює суму податкового зобов'язання, яку зазначає в декларації. Дані, наведені в декларації, мають відповідати даним бухгалтерського обліку, достовірність даних підтверджується: підписом платника, якщо платник — фізична особа, в інших випадках (особа, яка визначена як платник податку на додану вартість, крім фізичних осіб) — підписами відповідальних осіб (директора, головного бухгалтера) та печаткою, а в разі подання декларації в електронній формі — електронним підписом підзвітних осіб, зареєстрованих у порядку визначеним законодавством. Податкова декларація з ПДВ має таку структуру: — Вступна частина. — І. Податкові зобов'язання. — II. Податковий кредит. — III. Розрахунки з бюджетом за звітний період. — IV. Результати розрахунків з податку на додану вартість. Одночасно з декларацією повинні подаватися всі необхідні додатки до декларації. До податкової декларації додаються: — додаток 1. "Розрахунок експортного відшкодування"; — додаток 2. "Розрахунок коригування сум ПДВ"; — додаток 3. "Розрахунок частки бюджетного відшкодування". 4.8. Облік податку у платників і у податковій інспекції Кожен платник самостійно розраховує суми ПДВ, які необхідно сплатити у звітному періоді до бюджету. Для правильного визначення, а також документального підтвердження операцій щодо ПДВ, в податковій накладній крім реквізитів покупця і продавця вказують суми оборотів з продажу без ПДВ, суми нарахованого ПДВ і обороти з продажу разом з ПДВ. Всі податкові накладні, які отримані платником реєструються в книзі обліку придбаних товарів та продукції. Згідно з даними книги визначається сума податкового кредиту за звітний період. Для синтетичного обліку розрахунків за ПДВ призначено рахунок 64, субрахунки: — 641 "Розрахунки за податками (ПДВ)"; — 643 'Податкові зобов'язання"; — 644 "Податковий кредит".

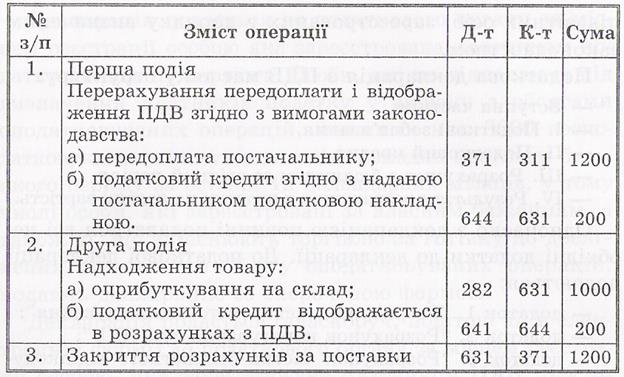

1. Придбання товарів на умовах 100% попередньої оплати.

календарного дня, що настає за останнім днем дванадцятимісячного періоду, а для осіб, що здійснюють діяльність з торгівлі за готівкові кошти, — не пізніше ніж за десять календарних днів до початку здійснення підприємницької діяльності з торгівлі за готівку. Реєстраційна заява може бути надіслана на адресу органу державної податкової служби поштою з повідомленням про | вручення. Орган державної податкової служби зобов'я-1 заний протягом 10 робочих днів надати заявнику (надіслати поштою з повідомленням про вручення за рахунок І заявника) свідоцтво про реєстрацію як платника податку. Копії свідоцтва про реєстрацію, засвідчені органом І державної податкової служби, мають бути розміщені в | доступних для огляду місцях у приміщенні платника і податку та в усіх його відокремлених підрозділах. Будь-якій особі, діяльність якої підлягає оподаткуванню, присвоюється індивідуальний податковий номер, що використовується для справляння податку і зберігається до моменту анулювання свідоцтва. Свідоцтво про реєстрацію діє до дати його анулювання, яке відбувається у випадках, якщо: — зареєстрована згідно закону протягом 24 поточних календарних місяців як платник податку особа мала за останні дванадцять поточних календарних місяців оподатковувані обсяги продажу товарів (робіт, послуг) менші, ніж 3600 неоподатковуваних мінімумів доходів громадян; — зареєстрована як платник податку особа припиняє діяльність згідно з рішенням про ліквідацію такого платника податку.

Контроль щодо ПДВ

|

||||||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 382; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.135.214.226 (0.008 с.) |