Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Индекс dax30 на недельной и дневной основеСодержание книги

Поиск на нашем сайте

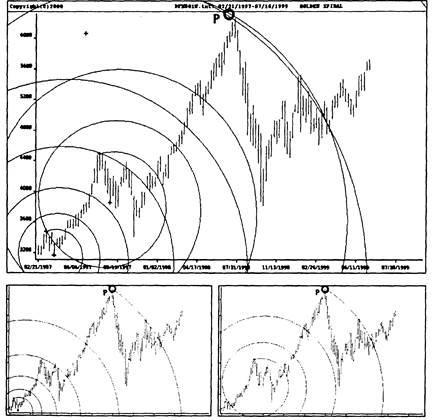

Индекс DAX30 — один из главных контрольных показателей европейской экономики и следующий после Индекса S&P500 один из наиболее объемно торгуемых фьючерсов фондовых Индексов в мире. По своим параметрам объема, ликвидности и продаваемо-сти Индекс DAX30 подходит для анализа Фибоначчи вообще и особенно для ФИ-спирального анализа. С января 1996 года по январь 2001 года мы находим 10 важных разворотов тренда Индекса DAX30, достойных обсуждения в контексте нашего ФИ-спирального анализа. На рисунке 6.44 эти 10 важных точек разворота пронумерованы с Р#01 noV#10. Все пять впадин и четыре из пяти пиков имеют двойное подтверждение парами ФИ-спиралей на недельной и дневной основе. Эти девять разворотов тренда могут считаться важными. Пик Р#09 — единственное исключение; это промежуточный пик, для которого мы не можем найти пересечения недельными ФИ-спира-лями. Поэтому мы представляем графики для дневного пересечения ФИ-спиралей на пике Р#09 и сравниваем их с другими пиками и впадинами Индекса DAX30. Для демонстрации ФИ-спиралей и соответствующих пересечений мы подробно представляем примеры двух выдающихся пиков — Р#03 и Р#07 — и двух впадин — V#04 и V# 10 — на недельных данных.

Рисунок 6.44 График Индекса DAX30 с января 1996 по январь 2001 гг. Важные пики и впадины Р#01 — V#10. Источник: FAM Research, 2000. Пик Р#03 на недельном графике 0-H-L-C подробно проиллюстрирован на рисунке 6.45. Пик Р#03 — хрестоматийный пример солидного ФИ-спираль-ного анализа. Обе ФИ-спирали вращаются по часовой стрелке. ФИ-спираль на левом малом графике пробивается движением рынка Индекса DAX30 на шестом кольце ФИ-спирали. ФИ-спираль на правом малом графике пробивается на третьем кольце ФИ-спирали.

Рисунок 6.45 Индекс DAX30 с февраля 1997 по июль 1999 гг. ФИ-спирали для Р#03. Наибольшая трудность для инвесторов — необходимость ждать, пока рыночная цена не коснется точки пересечения. Помимо необходимости правильно анализировать данные, наличие дисциплины, позволяющей придерживаться правил и не терять терпения, — самое важное требование при работе со всеми инструментами Фибоначчи. Впадина V#04 на недельной основе ненамного сложнее, чем пик Р#03 (рисунок 6.46). От пика Р#03 рынок Индекса DAX30 обрушивается столь быстро, что вряд ли найдется торговый инструмент, способный сообщить, где будет основание. В таких чрезвычайных ситуациях инструменты Фибоначчи часто работают лучше всего.

Рыночная цена пробивает ФИ-спирали на пересечении третьих колец ФИ-спирали обеих ФИ-спиралей. В обоих случаях центры ФИ-спиралей находятся выше точки пересечения. Этот факт делает пересечение надежным. В коротких коррекциях, если центры ФИ-спиралей находятся ниже анализируемой впадины, пересечение будет сгенерировано с меньшим числом колец ФИ-спирали или рыночная цена пробьет соответствующие кольца ФИ-спирали снаружи вовнутрь (что является менее надежной фигурой).

Рисунок 6.46 Индекс DAX30 с февраля 1997 по июль 1999 гг. ФИ-спирали для V#04.

Отсюда мы перескакиваем прямо к недельному пику Р#07 (рисунок 6.47). Пик Р#07 отмечает конец чрезвычайно сильного тренда рынка. В то время, когда лишь немногие средства информации намекают на изменение тренда, пересечение ФИ-спиралей даст важ ный признак надвигающегося важного изменения тренда. Прелесть геометрических инструментов Фибоначчи в том, что они указывают изменения тренда, когда еще почти никто не осознает того, что должно произойти. Конечно, очень трудно сохранять дисциплину, если шансы складываются против, но инвесторы могут поискать дополнительные подтверждения разворотов (это описано в Главе 8 "Комбинирование инструментов Фибоначчи").

Рисунок 6.47 Индекс DAX30 с июля 1998 по июнь 2000 гг. ФИ-спирали для Р#07.

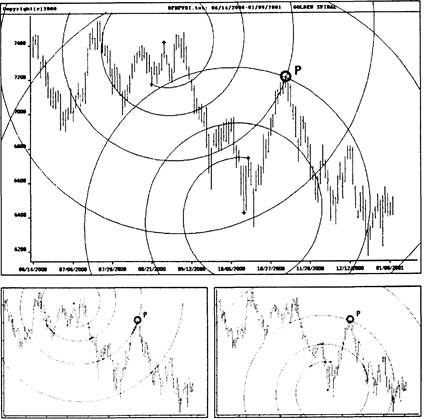

Проанализируем пик Р#09 — единственный исключительный пик или впадина Индекса DAX30, для которого у нас нет недельного пересечения двух ФИ-спиралей. Рисунок 6.48 показывает Р#09 на дневной основе. Пик Р#09 не может быть идентифицирован как важный пик двойным подтверждением пар ФИ-спиралей на недельной и дневной основе, потому что на недельной основе никакого пересечения двух ФИ-спиралей нет. Здесь слабое место в нашем недельном анализе ФИ-спиралей. Важные изменения тренда могут быть идентифицированы на основании ФИ-спиралей только в том случае, когда есть максимумы и минимумы колебаний, с которыми можно работать. Если есть только очень сильный краткосрочный рост без промежуточного колебания (как мы видим в течение трех недель от впадины V#08 до пика Р#09), маловероятно, что мы получим достоверные ФИ-спирали. Однако, как и в нескольких примерах с Индексом S&P500 и наличной евро, мы можем построить пару ФИ-спиралей на дневном графике Индекса DAX30. Обе дневные ФИ-спирали вращаются против часовой стрелки и пробиваются на пересечении третьих колец ФИ-спирали. Центр одной ФИ-спирали находится ниже пика, другой — выше пика. Здесь частный случай, в котором одна ФИ-спираль обеспечивает движению рынка некоторую поддержку, а другая действует как уровень сопротивления. Такие случаи наиболее трудные для анализа. Дополнительные торговые инструменты могут повторно подтвердить пик Р#09 как важную точку разворота. Подтверждения двумя ФИ-спиралями на дневной основе могут применяться краткосрочно-ориентированными инвесторами, которые хотят использовать потенциал прибыли резких изменений тренда. Тип подтверждения, который инвестор использует для принятия решения о вхождении на рынок, зависит от предпочтения риска данного индивидуума. Например, инвестор может решить, что пересечение — многократно подтвержденное пересечением двух ФИ-спиралей на дневной основе, но не два пересечения на дневной и недельной основе — достаточное подтверждение. Наши исследования, однако, показывают, что для долгосрочных инвестиций стоит подождать многократного подтверждения разворота тренда на дневной и недельной основе.

Теперь читатели знают, как проводить солидный ФИ-спи-ральный анализ и должны уметь создавать недельные и дневные ФИ-спирали для пиков и впадин, еще не описанных подробно на графиках. Эти пропущенные ФИ-спирали могут быть построены с использованием программного обеспечения WINPHI.

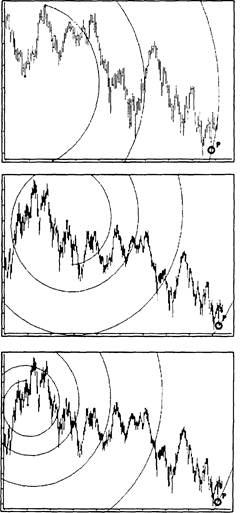

Рисунок 6.48 Индекс DAX30 с июня 2000 по январь 2001 гг. ФИ-спирали для Р#09. Последней будет подробно описана впадина V#10. Мы не можем предсказать движение рынка Индекса DAX30, которое разовьется с низкого старта в январе 2001 года. Однако мы можем иден тифицировать пары ФИ-спиралей на недельной и дневной основе, которые встречаются точно на одном и том же минимуме. Поэтому мы уверены, что впадину V# 10 можно считать важной впадиной. Рисунок 6.49 показывает недельную фигуру, ведущую к пересечению двух ФИ-спиралей в впадине V#10. Дневной график, как мы уже говорили, читатели могут легко построить сами. ФИ-спираль на левом малом графике вращается против часовой стрелки; правая ФИ-спираль — по часовой стрелке. Обе ФИ-спирали пробиваются движением рынка Индекса DAX30 на третьих кольцах ФИ-спирали. Впадина V# 10 — точка разворота, где также имеют точки пересечения другие ФИ-спирали, прочерченные на месяцы ранее.

Рисунок 6.49 Индекс DAX30 с июля 1999 по январь 2001 гг. ФИ-спирали для V#10. Завершая эту главу, еще раз продемонстрируем, как может быть значительно увеличено общее значение разворота тренда, в зависимости от числа ФИ-спиралей, идентифицирующих один и тот же пик или впадину. На дневном графике Индекса DAX30 мы выбираем три ФИ-спирали, имеющие общую точку пересечения в впадине V# 10. Специальные рыночные конфигурации, подобные этой, происходят нечасто; поэтому мы считаем, что эту ценовую фигуру стоит представить. См. рисунок 6.50.

Рисунок 6.50 Индекс DAX30 с января 2000 по январь 2001 гг. ФИ-спирали для V#10.

Результаты нашей работы по ФИ-спиралям подробны и сложны, поэтому обобщим их перед тем, как представить читателям дни временных целей Фибоначчи - последние из шести наших торговых инструментов Фибоначчи. РЕЗЮМЕ

ФИ-спирали дают отсутствующее аналитическое звено между геометрическим анализом цены и времени. ФИ-спирали, считающиеся самыми красивыми из всех математических кривых, встречаются в природе на протяжении миллионов лет. Чтобы связать человеческое поведение, выраженное в колебаниях цен финансовых фьючерсов, фьючерсов фондовых Индексов, акций и наличных валют, с законом природы, выраженным в его самой чистой форме в раковине наутилуса, мы должны обратиться к ФИ-спирали. ФИ-спирали доказывают, что фигуры рыночной цены не случайные, поскольку каждый важный торгуемый продукт обладает ошеломляющей симметрией. Каждый продукт следует ясной поведенческой модели. Силы, направляющие движения цен, также позволяют инвесторам воспользоваться торговыми возможностями, если инвесторы способны правильно применить ФИ-спирали. Правило чередования, наряду с рыночной симметрией, также может применяться для анализа ценовых фигур. Эллиот заслуживает большого признания, потому что он знал об этих правилах, тогда, в свое время, не имея возможности привлечь для своих вычислений компьютерную поддержку. ФИ-спирали просты в работе и легки для понимания. Для каждой ФИ-спирали должны быть выбраны только один центр и одна отправная точка. Однако ФИ-спирали нельзя построить вручную, и требуется пакет программ, таких как наша компьютерная программа WINPHI, чтобы поместить ФИ-спирали на графиках. Точность — еще один элемент, определяющий качество результатов ФИ-спирального анализа. Чем менее точно нанесены центры и отправные точки ФИ-спирали, тем дальше от цели оказываются кольца ФИ-спирали, потому что ФИ-спирали отходят все дальше и дальше от своих центральных точек. Главный вызов ФИ-спирального анализа по сути дела доволь^ но прост: надо просто в него верить. Пересечения ФИ-спиралей происходят в экстремальных точках рынков и всегда направлены против направления главного тренда. Требуются дисциплина и терпение. Инвестиционные решения, основанные на ФИ-спира-лях, по самому замыслу долгосрочно ориентируемые. Они позволяют рынкам развиваться, вместо того чтобы пытаться использовать каждый незначительный подъем или падение. Наиболее прибыльные развороты тренда можно идентифицировать при работе с недельными данными. Но из-за того, что число возможных колебаний на недельных графиках ограничено, пересечения ФИ-спиралей на недельных данных встречаются нечасто. Вот почему мы одобряем комбинацию ФИ-спирального анализа на недельной и дневной основе. Удивительно наблюдать, как важные пики или впадины точно определяются пересечениями различных ФИ-спиралей — спиралей, которые отличаются не только центрами и отправными точками, но также и недельной, и дневной степенью сжатия данных. Анализ трех пробных продуктов — Индекса S&P500, наличной евро и Индекса DAX30 — привел нас к заключению, что всякий раз, когда мы идентифицируем важную точку разворота и на недельных, и на дневных данных, можно ожидать, что последует сильная реакция рынка. Однако правильно идентифицированное изменение тренда не всегда сопровождается другим важным изменением тренда. В таких случаях, особенно на наличной евро, важные пики и впадины не чередуются. Важный пик следует за важным пиком, а важная впадина следует за важной впадиной лишь с незначительными коррекциями в промежутке. Эти незначительные коррекции, или промежуточные пики или впадины, могут быть идентифицированы на дневных, но не на недельных данных. Хотя такие случаи редки, очень важно понять, что такие фигуры могут появляться. Интересно, что примеры, в которых важные максимумы или минимумы появляются подряд без чередования, указывают на высокую вероятность того, что второй пик или впадина будут иметь более сильную коррекцию, чем пик или впадина, которые предшествовали ему. Все представленные графики и показанные ФИ-спирали созданы с максимально возможной точностью. Все ФИ-спирали легко можно построить заново с помощью пакета программ WINPHI и исторической базы данных, прилагаемых на CD-ROM. Читатели могут спросить, почему в данной главе мы представили так много графиков и примеров, если ФИ-спирали настолько легко применять. Причины этого: 1. Очень трудно поверить, что инструмент, подобный ФИ-спи-ралям, существует, но практически неизвестен в мире, где все, кажется, уже давно открыто. 2. Мы хотим показать, как пересечения ФИ-спиралей указывают на возможные развороты тренда задолго до образования важных пиков или впадин. Всегда существуют альтернативные колебания, от которых можно построить ФИ-спирали. Мы должны ждать, когда рынок сам подтвердит пересечение на пике или в впадине. 3. Мы хотим, чтобы читатели поняли уровень точности, требуемый для успешного применения ФИ-спиралей. Работа с инструментом, подобным ФИ-спирали, более эффективна, если важные пики и впадины идентифицируются на ряде примеров в течение более чем пяти лет для интенсивно торгуемых продуктов. Не поможет даже лучший анализ, если инвестор не верит в него и не обладает дисциплиной, чтобы дождаться идеальной точки входа. С другой стороны, иногда точка разворота пропускается потому, что движение рыночной цены не достигает ожидаемой точки пересечения. Вероятно, для новичков в анализе по Фибоначчи лучше дожидаться возможностей, при которых несколько инструментов Фибоначчи дают многократное подтверждение одной и той же точки разворота. Это предмет Главы 8. Мы понимаем, что не ответили на все остающиеся вопросы относительно ФИ-спиралей и их надлежащего применения. Читатели могут без стеснения связываться с нами через наш веб-сайт для передачи своих комментариев и получения дополнительной информации.

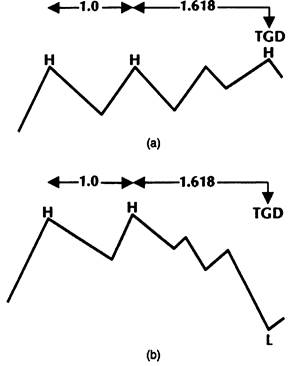

анализ временных целей фибоначчи В 1983 году Роберт Фишер на семинарах в Соединенных Штатах впервые представил приемы, с помощью которых отношение Фибоначчи можно плодотворно применять к дням временных целей. Анализ временных целей Фибоначчи, как и временной анализ, основан на ряде суммирования Фибоначчи, описанному в Главе 2. Но вместо использования отсчета ряда суммирования Фибоначчи для предсказания точек разворота на рынках анализ временных целей Фибоначчи использует отношения 0,618, 1,000 и 1,618 — производные ряда суммирования Фибоначчи. Дни временных целей Фибоначчи — это дни, когда предположительно должно произойти ценовое событие. Умение предсказать точный день, в который ценовой тренд изменит направление, полезен в нашем дневном и недельном анализе и очень хорошо сочетается с анализом, выполненном нами на ФИ-эллипсах и ФИ-спиралях. Анализ временных целей Фибоначчи имеет прогнозирующую ценность. Сделки могут открываться или закрываться при изменении цены, а не после того, как оно произошло. Концепция динамична. Расстояния между двумя максимумами или двумя минимумами редко бывают одинаковыми, и предварительно рассчитанные дни временных целей Фибоначчи варьируются в зависимости от больших или меньших размеров колебаний фигуры рыночной цены. Читатели в принципе познакомились с анализом временных целей Фибоначчи в Главе 1. Чтобы правильно рассчитать дни временных целей Фибоначчи, используем работу греческого математика Евклида Мегарского и изобретенный им "золотой срез" (также называемый золотым сечением), связывающий закон природы с геометрией. В соответствии с открытиями Евклида мы берем расстояние между двумя пиками или двумя впадинами как основание для вычисления дней временных целей Фибоначчи. Расстояние от пика до пика или от впадины до впадины умножается на одно из отношений — 0,618, 1,000 или 1,618, чтобы идентифицировать точку в будущем, в которой может ожидаться важный разворот тренда. (Читателям, подзабывшим материал, следует еще раз просмотреть рисунки 1.3 и 1.15 в Главе 1.) Мы не можем предсказать, будет ли рыночная цена находиться на максимуме или на минимуме в тот день, когда достигается временная цель Фибоначчи. Дни временных целей Фибоначчи предсказывают изменения тренда только как события. Рисунок 7.1 является иллюстрацией дней временных целей Фибоначчи, рассчитанных на конфигурациях типа "пик-пик". Дни временных целей Фибоначчи могут быть измерены на недельных, дневных или внутридневных рядах данных с использованием трех отношений 0,618, 1,000 и 1,618. Дни временных целей Фибоначчи могут быть также подтверждены более высокими отношениями ряда ФИ, но следующие примеры сконцентрированы на трех фундаментальных отношениях, потому что они происходят непосредственно из ряда суммирования Фибоначчи. Структура данной главы подобна структуре двух предшествующих глав. Сначала мы описываем свойства и параметры дней временных целей Фибоначчи, а затем представляем примеры применения дней временных целей Фибоначчи к рыночным данным.

Рисунок 7.1 Дни временных целей Фибоначчи, (а) Рыночная цена находится на максимуме в день временной цели, рассчитанной на конфигурации типа "пик-пик"; (Ь) рыночная цена находится на минимуме в день временной цели, рассчитанной на конфигурации типа "пик-пик". Источник: FAM Research, 2000.

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 366; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.22.68.228 (0.012 с.) |