Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Структура правильных каналов трендаСодержание книги

Поиск на нашем сайте

Каждый пик или впадина, появляющиеся на рынках, служат заметным указанием на то, что думает или думала большая часть инвесторов в любой конкретный момент времени. Значение пиков или впадин становится явным только через некоторое времени. Внутридневные пики или впадины менее значимые индикаторы, чем пики или впадины, отслеженные на дневной основе, а они, в свою очередь, не столь существенны, как пики или впадины на недельных графиках. Чтобы продемонстрировать, как правильные каналы тренда могут выступать в роли мощных инвестиционных инструментов, сконцентрируемся на дневных и недельных графиках. В отличие от коррекций и расширений, описанных в предыдущей главе, мы не используем каналы тренда для генерации торговых сигналов. Вместо этого мы применяем каналы тренда как индикаторы изменений тренда, усиливая тем самым наш общий анализ. Они (каналы) служат дополнительными инструментами для подтверждения торговых сигналов, произведенных с помощью других торговых инструментов Фибоначчи. Пики и впадины часто имеют в общей торговле намного большее значение, чем предполагают оценки трейдеров. Важно анализировать пики и впадины не только как автономные фигуры разворотов тренда, но и как по-разному связанные друг с другом (рисунок 4.1).

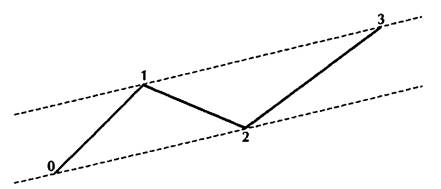

На рисунке 4.1 в восходящем тренде пик в точке №3 будет выше, чем предшествующий пик в точке №1 (если коррекция от точки №1 до точки №2 правильная). Неправильная коррекция восходящего тренда кончается пиком, который оказывается ниже, чем предшествующий пик. В результате мы имеем коррекцию a-b-с: пик в (точке) №b ниже, чем соответствующий пик в точке № 1. Рисунок 4.1 (а) Правильная коррекция ввосходящем тренде; (b) неправильная коррекция в восходящем тренде. Источник: FAM Research, 2000. Эта общая совокупность еще более усложняется, если в базовую картину вплетаются бычьи ловушки в верхнюю сторону (или медвежьи ловушки в нижнюю сторону соответственно). Чтобы не усложнять вещи, сконцентрируем наш анализ на фигурах с 3 и 5 колебаниями в восходящих или нисходящих трендах и на фигурах с 3 колебаниями в соответствующих корректирующих движениях. Правильные каналы тренда графически строятся прочерчива-нием параллельных линий через вершины (пики) и основания (впадины) движений рыночной цены. Принципиальная графическая схема начертания правильных каналов тренда проиллюстрирована на рисунке 4.2. При правильном движении цены можно соединить основание первой импульсной волны в точке №0 с основанием коррекции в точке №2 и затем прочертить параллельную линию через вершину первой волны в точке №1. Полученная линия будет считаться признаком надвигающегося пика волны 3, как только волна 3 соприкоснется с этой линией. Эта общая 3-волновая фигура может использоваться для расчета каналов тренда на основе 5-волновых движений.

При правильном движении цены основание волны 4 должно касаться линии расширения, прочерченной из точки №0 через точку №2. Соответствующий пик в конце волны находится на параллельной линии, отмечающей верхнюю границу канала тренда. Волна 5 в этом отношении третья волна импульса правильного 5-волнового движения. Рисунок 4.2 Правильный канал тренда ввосходящем тренде. Источник: FAM Research, 2000. Следуя выводам Эллиота, мы признаем, что правильные 5-волновые фигуры важны, потому что часто конец правильной фигуры 5-волнового колебания является также точкой разворота тренда. Идеальный пример в этом смысле — Индекс S&P500 в конце 1999 — начале 2000 гг. В течение трех месяцев он двигался в правильном 5-волновом колебании точно внутри нашего канала тренда. Впадина в точке №5 на минимуме 1,327.00 явилась точкой главного разворота тренда вверх, от которой рынок Индекса S&P500 переместился прямо на 247 пунктов вверх к самому высокому максимуму на 1,574.00 (рисунок 4.3). Правильные 5-волновые ценовые фигуры, как показано на графике Индекса S&P500, появляются в очень редких случаях. Обычно пики №1, №3 и №5 не будут находиться на одной и той же линии, потому что, как правило, движения рынка неправильны.

Рисунок 4.3 График Индекса S&P500 с ноября 1999 по август 2000 гг. Правильный канал тренда в 5-волновой фигуре. Источник: FAM Research, 2000. Неправильные ценовые фигуры не проявляются в первых трех волнах 5-волновой ценовой фигуры потому, что в начале импульсных волн или коррекций в восходящем или нисходящем тренде мы всегда имеем первоначальную фигуру с 3 колебаниями. Неправильные движения цены происходят после того, как закончена первая 3-волновая фигура. Чтобы должным образом вовлечь в анализ канала тренда неправильные 5-волновые ценовые фигуры, следует модифицировать наши каналы тренда. Выбранную нами модификацию также можно продемонстрировать на графике Индекса S&P500. Соответствующий период времени тянется от весны до конца лета 2000 года (рисунок 4.4). На рисунке 4.4, если пик №3 не находится на линии, прочерченной параллельно линии, проходящей через точку №0 и точку №2, значит, пик №5 находится на другой линии тренда. Мы можем захватить пик в точке №5, проведя линию через впадину в точке №2 и впадину в точке №4 и затем добавив прямую, параллельную этой линии, проходящую через пик №3.

Рисунок 4.4 График Индекса S&P500 с ноября 1999 по август 2000 гг. Канал тренда внерегулярной 5-волновой фигуре. Источник: FAM Research, 2000. Касательно каналов тренда Эллиот отмечал: "Обычно, когда используется арифметическая (линейная) шкала, волна 5 заканчивается приблизительно на параллельной линии. Однако если волна 5 значительно превышает параллельную линию и композиция волны 5 указывает, что это ее фигура не закончена, тогда все движение с начала волны 1 должно быть построено на полулогарифмической шкале. Конец волны 5 может достигать, но не превышать параллельную линию" (Эллиот, с. 60). Мы можем построить условный график движения цены в линейном масштабе и в полулогарифмическом масштабе, получив два независимых канала тренда. См. рисунок 4.5. Движение рынка на рисунке 4.5 (b) представляет собой правильную 5-волновую фигуру, потому что выбрана соответствующая техника вычисления. Формы канала тренда идеальны. Проблема при работе с правильными каналами тренда в том, что никогда нельзя быть уверенным в том, как будет развиваться в будущем ценовая фигура. В большинстве случаев для отслеживания ценовых моделей, развивающихся в каналах тренда, линейное вычисление надежнее, чем полулогарифмическое. Именно поэтому в программном обеспечении WINPHI мы сосредоточиваемся исключительно на линейных расчетах. Профессиональных аналитиков просят учитывать также графики на полулогарифмических шкалах.

После общего описания каналов тренда как индикаторов тренда перейдем к ФИ-каналам как специальным геометрическим инструментам торговли на основе Фибоначчи. Рисунок 4.5 Канал тренда ввосходящем тренде, (а) линейная шкала; (b) полулогарифмическая шкала. Источник: FAM Research, 2000. СТРУКТУРА ФИ-КАНАЛОВ

В предыдущих двух главах мы применяли числа ряда суммирования Фибоначчи как инструменты прогнозирования возможных важных изменений тренда во времени, а затем анализировали коррекции и расширения как инструменты Фибоначчи для предсказания значительных изменений тренда в цене. ФИ-каналы как геометрические инструменты Фибоначчи отличаются от простых чисел ряда суммирования Фибоначчи, коррекций и расширений, потому что они предназначены для определения точек поддержки и сопротивления в цене и времени одновременно. ФИ-каналы варьируются иначе, чем правильные каналы тренда. Для начала выделим ту же исходную структуру фигуры, что и у правильных каналов тренда, и 3-волновое движение цены. Но вместо изоляции внешних точек, соединяя линиями тренда максимумов с максимумами и минимумов с минимумами, ФИ-каналы основаны на соединении точек пик-впадина и впадина-пик. Базовая линия ФИ-канала может быть получена из 3-волново-го движения рынка. См. рисунок 4.6. Базовой линией ФИ-канала является прямая, соединяющая движение цены от основания в точке №0 к вершине в точке №3. Соединяя высшую точку №3 с низшей точкой №0, мы устраняем самую большую проблему при работе с правильными внешними каналами тренда: как следовать достаточно близко за быстрыми изменениями ценовых фигур.

Построив базовую линию ФИ-канала, чертим параллельную ей прямую, используя минимум в точке №2 как внешнюю точку справа от ценовой фигуры. Расстояние от базовой до параллельной линии является шириной ФИ-канала. Рисунок 4.6 Базовая линия ФИ-канала. Источник: FAM Research, 2000. Каналы тренда превращаются в ФИ-каналы (и, таким образом, в геометрические торговые инструменты Фибоначчи) путем использования ширины ФИ-канала от базовой до внешней параллельной линии для вычисления удаленности дальнейших параллелей. Они могут быть прочерчены на расстояниях ряда ФИ, равных отношениям 0,618, 1,000, 1,618, 2.618 и так далее, помноженным на ширину ФИ-канала. Получившиеся параллельные прямые должны работать как индикаторы тренда движений рынка, когда рынок выходит из ФИ-канала. Процедура добавления внешних параллелей к ряду расстояний ФИ от ФИ-канала визуализирована на рисунке 4.7. Параллельные прямые тренда ФИ-канала, полученные в результате соединения импульсных волн, — признаки уровней поддержки и сопротивления для движения цены в направлении главного тренда.

Рисунок 4.7 Линии тренда ФИ-канала. Источник: FAM Research, 2000.

Кроме того, можно чертить ФИ-каналы на основе корректирующих волн ценовой фигуры. ФИ-каналы, основанные на коррекциях, дают уровни сопротивления, препятствующие главному тренду. Базовые линии таких ФИ-каналов определяются максимумом или минимумом в точке №3 и минимумом или максимумом в точке №6 корректирующего движения 4-5-6. На рисунке 4.8 показаны линии сопротивления ФИ-канала, прочерченные параллельно корректирующему движению ценовой фигуры. Линии тренда ФИ-канала, прочерченные параллельно главному направлению тренда, можно легко объединить с линиями сопротивления ФИ-канала, прочерченными параллельно коррекциям, направленным против главного тренда. В результате получается "паутина" линий тренда и линий сопротивления, основанных на различных отношениях ряда ФИ. Все пересечения линий тренда и линий сопротивления за пределами ФИ-канала — это места, в которых можно ожидать будущих изменений на рынке. Точки пересечения линий тренда и линий сопротивления определяются значениями используемых отношений ряда ФИ. Следовательно, только главные пики и впадины рынка могут справедливо приниматься во внимание при расчете базовой линии ФИ-канала и соответствующих параллельных линий вне ФИ-канала.

Рисунок 4.8 Линии сопротивления ФИ-канала. Источник: FAM Research, 2000.

На рисунке 4.9 представлены пересечения комбинации линий тренда и линий сопротивления за пределами ФИ-канала.

Рисунок 4.9 Сочетание линий тренда и линий сопротивления ФИ-канала. Источник: FAM Research, 2000. Получение пересечений линий тренда ФИ-канала, параллельных главному тренду, и линий сопротивления ФИ-канала, направленных против тренда, позволяет надеяться на возможность прогнозирования поведения инвесторов относительно цены и времени. Поскольку мы используем соединения точек максимум-минимум к минимум-максимум, углы ФИ-каналов будут варьироваться весьма значительно. Но не имеет значения, является ФИ-канал крутым или плоским. Гораздо важнее в ФИ-каналах то, что пики и впадины существенно воздействуют на движения цены в будущем. Это единственный способ объяснить, почему во многих случаях линии ФИ-канала с ошеломляющей точностью служат как линии поддержки и сопротивления. Мы не можем заранее знать, какая именно линия будет достигнута и когда сработает точка пересечения, но линии тренда и линии сопротивления ФИ-каналов могут иметь важное значение для подтверждения сигналов покупки и продажи, особенно при совместном использовании с другими инструментами Фибоначчи. Линии поддержки и сопротивления ФИ-канала нередко являются выражениями точной симметрии в рамках ценовых фигур. Этот фактор отличает их от правильных каналов тренда (описанных в данной главе ранее), которые могут и не иметь достаточно собственной гибкости, чтобы быстро приспосабливаться к ценовым фигурам, и, следовательно, имеют меньшую прогнозирующую ценность. Использование для расчета ФИ-каналов важных пиков и впадин в сочетании с отношениями из ряда ФИ показывает, что движения цены не случайны. Ценовые фигуры сами по себе могут быть предсказаны, если они проанализированы правильно. Секрет ФИ-каналов в том, чтобы идентифицировать для работы правильные впадины и пики. После того, как на рынке обнаружены соответствующие вершины и основания, линии поддержки и сопротивления могут быть прочерчены в будущее на недели и месяцы. Идентифицировать подобающие ФИ-каналы нетрудно. Внимательное изучение рынка показывает, будут ли цены рынка использовать или не использовать конфигурацию паутины (см. рисунок 4.9) в качестве поддержки или сопротивления. Как только сработает первая линия, качество линий, прочерченных с использованием более высоких отношений ряда ФИ, считается подтвержденным.

Конечно, линии ФИ-канала, прочерченные по отношениям выше 2,618, лежат слишком далеко в будущем, чтобы быть надежными, но иногда даже отношение 4,236 может давать результат. Выбор отношений, которые могут разумно использоваться для расчета линий ФИ-канала, зависит от ширины ФИ-канала от базовой до внешней линии. Правильно идентифицированные ФИ-каналы и должным образом рассчитанные параллельные прямые часто следуют правилу чередования Эллиота, что также по сути своей очень важно. Всякий раз, когда затрагивается внешняя параллельная прямая, цены двигаются обратно к линии, прочерченной в соответствии с предшествующим отношением ряда ФИ. Это происходит прежде, чем начинается движение к следующей внешней линии. Еще один фактор указывает на открытия Эллиота. Когда линия тренда не просто касается, а существенно пробивается и после этого следует разворот тренда, цена рынка проникнет также и через следующую линию ФИ-канала. Это наблюдение соотносится с утверждением Эллиота: когда рыночная цена превышает число в ряде суммирования Фибоначчи во времени, можно ожидать, что следующее число ряда суммирования Фибоначчи также будет достигнуто. Бывают случаи, когда цены рынка останавливаются в особых точках и изменяют направление. Это часто бывает из-за наложения других инструментов Фибоначчи. В текущей главе и подробнее в Главе 8 мы детально обсудим полезные комбинации торговых инструментов Фибоначчи. Теперь, когда объяснена общая структура ФИ-каналов, представим примеры, как применять ФИ-каналы к выборкам рыночных данных. РАБОТА С ФИ-КАНАЛАМИ

ФИ-каналы можно рассматривать как прямые отражения поведения инвесторов и как индикаторы важных разворотов рыночного тренда. Данный раздел разделен на три части, чтобы дать читателям разнообразные примеры. Сначала продемонстрируем использование правильных каналов тренда в идеальном 5-волновом движении на рынке Индекса S&P500. Затем перейдем к пошаговому описанию, как применять ФИ-каналы к рыночным данным, используя в качестве примера Индекс S&P500. Наконец, представим доказательство невероятной полезности ФИ-каналов на выборочных данных для Индекса DAX30.

|

|||||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 432; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.220 (0.078 с.) |