Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

D. Расширения 3-волновой фигурыСодержание книги

Поиск на нашем сайте

Расширения (extensions) — это избыточные движения цен, проявляющиеся в условиях галопирующих рынков, разрывов на открытии, а также достижения верхних или нижних лимитных уровней торгов при высокой волатильности. Чаще всего расширения имеют место, когда направление тренда резко изменяется неожиданными новостями, например, информацией о погоде, докладами по урожаю или объявлениями процентных ставок советом директоров Федеральной резервной системы.

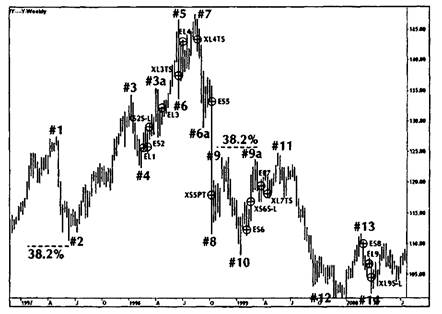

Рисунок 3.14 График наличной японской иены с декабря 1996 года по июль 2000 года Смоделированные торговые сигналы основаны на недельных коррекциях. Источник: FAM Research, 2000. Таблица 3.5 Расчет сигналов тестирования по наличной японской иене с июня 1996 года по ноябрь 2000 года

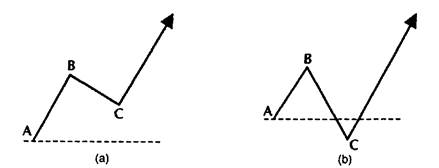

Источник: FAM Research, 2000. Когда новости противоречат ожиданиям инвесторов, на рынке возникают ситуации с сильным торговым потенциалом. Однако такой ситуацией можно воспользоваться, если анализ выполнен в соответствии с разумными и твердыми правилами. С другой стороны, значительные подвижки рынка могут также представлять очень большую опасность для инвесторов, захваченных врасплох с неправильной позицией на рынке. Однако это лишь один из подходов к рассмотрению расширений. Они (расширения) могут также определять изменения долгосрочного тренда на рынках акций, фьючерсов, фондовых Индексов или наличных валют. В анализе расширений в данном и последующих разделах мы концентрируемся на двух наборах выборочных данных: (1) Индекс DAX30 и (2) наличная японская иена. Поскольку нам нужны сильные изменения тренда на рынках, а также продукты с высокой волатильностью и высокой ликвидностью, мы предпочитаем эти продукты сезонным продуктам типа фьючерсных контрактов на сою или свиную грудинку. Расширения происходят главным образом в третьей волне 3-волновой ценовой фигуры. В правильной 3-волновой фигуре восходящего тренда коррекция не опускается ниже основания волны 1, в то время как в расширениях, выходящих из бычьей или медвежьей ловушки неправильных вершин или оснований, коррекция может идти выше максимума первой импульсной волны или ниже минимума первой импульсной волны соответственно.

На рисунке 3.15 проиллюстрированы две основные графические конфигурации расширений.

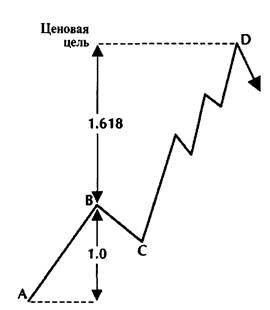

Использование расширений означает инвестирование против направлений главных трендов. Работа с расширениями предполагает, что инвестор, пользуясь ситуацией дисбаланса на рынке, стремится получить быструю прибыль. Следовательно, важно заранее знать, когда открыть позицию и когда выйти из позиции. При расчете ценовых целей расширений третьей волны 3-вол-новой конфигурации графика необходимо выполнить три последовательных шага. 1. Минимальный размер колебания должен быть определен и установлен по расстоянию от пика до впадины (или от впадины до пика) первой импульсной волны 3-волновой фигуры. 2. Размер колебания должен быть умножен на отношение Фибоначчи ФИ, где ФИ = 1,618. 3. Для определения ценовой цели итоговое значение прибавляется к величине первоначального колебания. Рисунок 3.16 — это визуализация трехшагового подхода к расчету ценовой цели Фибоначчи для расширений.

Рисунок 3.16 Расширение в 3 волне восходящего тренда 3-волновой фигуры. Уровень ценовой цели измерен отношением Фибоначчи ФИ = 1,618. Источник: FAM Research, 2000. В Главе 1 расширения представлены как геометрические торговые инструменты Фибоначчи. Нами описаны альтернативные отношения ряда ФИ как подходящие единицы измерения размера расширений. Это общее заявление по-прежнему в силе. Однако для объяснения использования расширений мы ограничиваем анализ отношением 1,618, равное ФИ Фибоначчи. Желающие распространить анализ на альтернативные отношения могут сделать это, выбрав соответствующие отношения в меню программы WINPHI. Работа с целевыми ценами Фибоначчи в расширениях приводит к трем различным сценариям. Рыночные цены могут: (а) подходить близко к предварительно рассчитанной целевой цене, но не достигать ее с небольшим промежутком; (b) достигать точной ценовой цели или (с) пролетать дальше ценовой цели. Наиболее важная переменная в анализе расширений — размер колебания; следовательно, реализация одного из этих трех сценариев зависит от силы выбранной импульсной волны. Если размер колебания слишком мал, импульс расширения может оказаться слишком большим, и рынок пройдет на большое расстояние за целевую цену. Это делает ненадежным отношение Фибоначчи ФИ = 1,618, используемое для вычисления ценовой цели. Кроме того, на рынке может быть слишком много шума, что может сделать базовые рыночные колебания непредсказуемыми. И еще более важно: если размер колебания слишком мал, целевые прибыли могут сократиться настолько, что их станет трудно выполнить. Если размер колебания слишком велик, для достижения ценовой цели могут потребоваться недели, месяцы и даже годы. Чем больше выбранный размер колебания, тем более долгосрочно ориентируемым должен быть анализ, особенно если используются недельные графики. Когда долгосрочные целевые цены достигнуты, они станут важными поворотными точками движения проанализированных продуктов. Расширения, рассчитанные для больших колебаний, имеют незначительную ценность для средних инвесторов, вкладывающих капитал в краткосрочном или среднесрочном масштабе времени. В дополнение к размеру импульсного колебания, успешное применение расширений определяют несколько других параметров. Перейдем к объяснению правил входа, правил стоп-лосса, правил целевой прибыли и правил повторного входа, а затем завершим данный раздел, продемонстрировав торговый потенциал расширений.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 297; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.219.15.112 (0.01 с.) |