Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Вращение ФИ-спиралей и правило чередованияСодержание книги

Поиск на нашем сайте

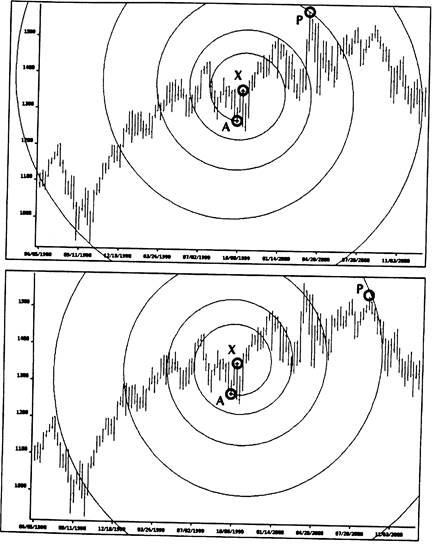

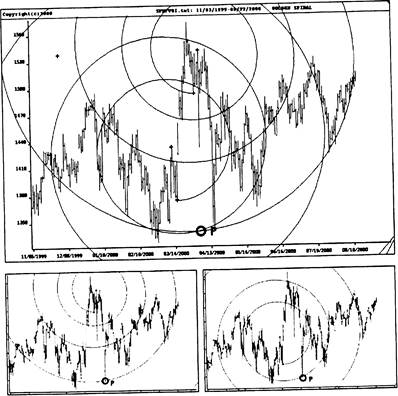

До сих пор в большинстве случаев пики и впадины чередуются между различными спиральными кольцами. За пиками следуют впадины, и наоборот. Правило чередования применяется здесь также потому, что ФИ-спирали могут быть повернуты из одних и тех же центральных и отправных точек или по часовой стрелке, или против часовой стрелки. Не существует правила, определяющего большую важность вращения в ту или иную сторону, но если с помощью ФИ-спирали, повернутой по часовой стрелке, идентифицирован важный пик, вероятно, при направления вращения против часовой стрелки и сохранении тех же центральной и отправной точек, рынок сделает или важную впадину, или важный пик, когда будет достигнуто следующее кольцо ФИ-спирали. Рисунок 6.12 показывает недельный график Индекса S&P500 с июня 1998 года по январь 2001 года. Центр ФИ-спирали на верхнем графике рисунка 6.12 находится в X, отправная точка — в А, а вращение осуществляется по часовой стрелке. Рыночная цена достигает своего самого высокого максимума, когда второе кольцо ФИ-спирали пробивается на важном пике в точке Р. На нижнем графике рисунка 6.12 центр ФИ-спирали также находится в точке X, и отправная точка снова в впадине А, но на сей раз ФИ-спираль вращается против часовой стрелки. Как только рыночная цена пробивает третье кольцо ФИ-спирали на пике в точке Р, Индекс S&P500 начинает важную прямую коррекцию от 1,574.00 до среднесрочного самого низкого минимума 1,280.00.

Рисунок 6.12 График Индекса S&P500 с июня 1998 по январь 2001 гг. Вращение ФИ-спиралей и правило чередования. Источник: FAM Research, 2000. РАБОТА С ФИ-СПИРАЛЯМИ • 219 Стратегический поиск точек сопротивления или поддержки путем изменения направления вращения по часовой стрелке на против часовой стрелки оказывается недостаточен для получения надежных результатов, но он важное дополнение при работе с ФИ-спиралями. Он становится уместным при подтверждении точек поддержки или сопротивления. Независимо от того, как мы получаем пересечения ФИ-спиралей — за счет изменения направления вращения или за счет изменения центральных и отправных точек, — пересечения ФИ-спиралей выявляют потенциальные точки разворота на больших рынках. Теперь общие свойства и ключевые параметры ФИ-спиралей вам известны. Мы переходим к примерам, показывающим, насколько выгодным может быть применение ФИ-спиралей для точного определения разворотов тренда. РАБОТА С ФИ-СПИРАЛЯМИ

ФИ-спирали могут применяться к любому торгуемому продукту. Но по нашему опыту лучше всего ФИ-спирали работают на продуктах с высоким открытым интересом и высокой ликвидностью — таких как финансовые фьючерсы или наличные валюты. Эти продукты имеют достаточную ликвидность, чтобы свободно входить в позиции, которыми мы хотим торговать, и выходить из них. Важно понимать, что размеры колебания не должны быть слишком малыми, потому что чем меньше размер колебания, тем большее число колец ФИ-спиралей мы получаем. Чтобы должным образом справляться с долгосрочными разворотами тренда, важно искать точки разворота на третьих кольцах ФИ-спиралей. Однако это нестрогое правило. Как мы увидим, возможны исключения. Применение ФИ-спиралей к движениям рынка означает инвестирование против главного тренда. Стратегия состоит в том, чтобы заранее идентифицировать главные развороты тренда и действовать соответственно, как только пробиваются кольца ФИ-спиралей. Для успешной торговли на ФИ-спиралях нужно, чтобы по крайней мере две или более ФИ-спиралей идентифицировали в потоке рыночных данных один и тот же важный пик или впадину. Эти ФИ-спирали можно получать путем: (а) выбора одной центральной и одной отправной точки, но для ФИ-спиралей, направленных по часовой стрелке и против часовой стрелки; (Ь) исполь зования различных ФИ-спиралей с различными центральными и отправными точками; или (с) применения ФИ-спиралей на недельных и дневных данных. Различные Ф И-спирали необязательно должны исходить из недавних и соседних колебаний. Важные пики или впадины могут быть также обнаружены ФИ-спиралями, использующими конфигурации колебаний, имевших место неделями или месяцами ранее. Одновременное применение хотя бы двух ФИ-спиралей означает, что на наших графиках мы получаем большое количество колец ФИ-спиралей. У некоторых читателей это вначале может вызывать раздражение. Чтобы дать читателям более ясную картину, мы показываем отдельные ФИ-спирали на маленьких графиках, а комбинации ФИ-спиралей, включая точки пересечения, на одном крупномасштабном графике. При проведении ФИ-спирального анализа в начале движения рынка инвестор не может знать, какие ФИ-спирали правильные. Об этом скажет только будущее поведение рынка. Следовательно, требуется много терпения и дисциплины, чтобы дождаться точки пересечения ФИ-спиралей и, соответственно, указания на то, что пришло время инвестировать. Проявление терпения и ожидание пересечения окупаются. Мы не нашли ни единой важной точки разворота в проанализированных нами продуктах, которая не могла бы быть идентифицирована пересечением двух ФИ-спиралей. С помощью программного обеспечения WINPHI, прилагаемого к этой книге, читатели могут отследить, осмыслить и легко воспроизвести все наши примеры, чтобы получить ощущение, как могут применяться к графикам ФИ-спирали. В настоящее время мы находимся в завершающих стадиях разработки профессиональной версии программного обеспечения WINPHI. Оно создается как онлайновое приспособление для торговли, доступное через Интернет на основании зарегистрированного членства в www.fibotrader.com. Онлайновая версия позволяет нам автоматически постоянно обновлять недельные, дневные и внутридневные данные и включать широкий диапазон торговых инструментов от главных международных рынков. Для демонстрационных целей общего использования ФИ-спиралей мы выбрали три ликвидных и подвижных пробных продукта. Эти продукты: Индекс S&P500, наличная евро и Индекс DAX30. Чтобы сделать ФИ-спиральный анализ более легким для понимания, сначала определяем точки разворота для Индекса S&P500 на недельных данных. Затем анализируем те же самые точки разворота для Индекса S&P500 на дневных данных. Идентифицируя важные точки разворота при использовании комбинации ФИ-спиралей, независимо полученных на недельных и дневных данных, мы получаем дополнительное доказательство стабильности поведения инвесторов в рыночных фигурах. Примеры на графиках наличной евро и Индекса DAX30 следуют в отдельных разделах. Индекс S&P500 на недельных данных

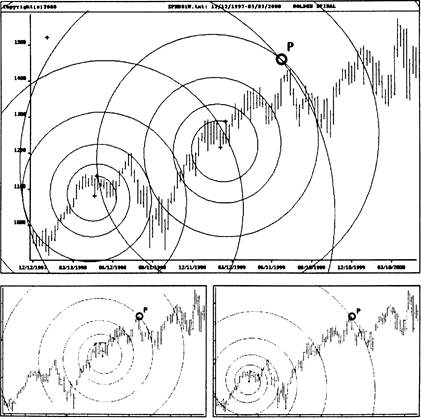

Лучше всего потенциал нашего ФИ-спирального анализа можно продемонстрировать, проходя один за другим ряд важных пиков и впадин и показывая, как могут применяться ФИ-спирали к историческим данным. Прежде, чем окунуться в подробности относительно важных точек разворота на недельных данных D-0-H-L-C для Индекса S&P500, мы хотели бы, чтобы читатели оценили невероятную симметрию, которую можно найти в ценовых фигурах (рисунок 6.13). На рисунке 6.13 показано применение ФИ-спирали на гистограмме недельных данных Индекса S&P500 с января 1996 года по январь 2001 года. Это идеальный пример неслучайных симметричных движений цены, основанных на законах природы и поведении инвесторов.

Рисунок 6.13 График Индекса S&P500 с января 1996 по январь 2001 гг. Рыночная симметрия, отраженная в ФИ-спирали. Источник: FAM Research, 2000.

На рынке Индекса S&P500 в июле 1996 года центр ФИ-спирали находится в точке X, а отправная точка — в А. ФИ-спираль направлена по часовой стрелке. Можно идентифицировать четыре важных пика на третьем, пятом, шестом и седьмом кольцах ФИ-спирали. Проблема при применении на графике только одной ФИ-спирали состоит в том, что в 1996 году не было возможности знать, что из множества возможных спиралей именно эта окажется наиболее устойчивой и, следовательно, лучшей для правильной идентификации важных пиков. Вот почему теперь мы ищем, прежде всего, пересечения ФИ-спиралей как подтверждения важных разворотов тренда. Теперь вернемся к подробному рассмотрению разворотов тренда Индекса S&P500. Чтобы объяснить изменения направления тренда, идентифицируем соответствующие пики (Р) и впадины (V) на недельном графике Индекса S&P500 как Р#01 — V#12. Рисунок 6.14 охватывает тот же самый промежуток времени, что и предыдущий график, но на сей раз на нем выделены 12 важных пиков и впадин. В этом разделе будет отдельно описан каждый из 12 разворотов тренда. Мы объясним, как на основании ФИ-спирального анализа можно идентифицировать важные точки разворота.

Рисунок 6.14 График Индекса S&P500 с января 1996 по январь 2001 гг. Важные пики и впадины Р#01 — V#12. Источник: FAM Research, 2000. Чтобы сконцентрироваться непосредственно на пиках и впадинах и избежать путаницы, не будем повторять правила входа и выхода для каждого торгового сигнала, который может быть произведен от 12 пиков и впадин. Те же правила входа и выхода, представленные в Главе 3 ("Применение отношения Фибоначчи к коррекциям и расширениям"), имеют силу и для инвестиции, основанных на ФИ-спиральном анализе. К каждому анализу ФИ-спирали применим набор из восьми базовых параметров. 1. Для подтверждения разворота тренда необходимы, по крайней мере, две ФИ-спирали от различных колебаний. 2. Подходящим начальным колебанием может быть каждое колебание на графике с соответствующим размером колебания. 3 Две ФИ-спирали, используемые для подтверждения разво-рота тренда, должны отличиться по отправной точке и центру 4. ФИ-спирали могут быть направлены или по часовой стрелке или против часовой стрелки. 5 Чтобы быть достоверными разворотами тренда, пересечения двух ФИ-спиралей должны находиться близко к точкам разворота. 6. В области точки пересечения движения рынка должны пробивать обе ФИ-спирали. 7 Как правило, рассматриваются точки пересечения третьих и более высоких колец ФИ-спиралей. Только в исключительных случаях годятся пересечения вторых колец ФИ-спиралей. 8 Пики рассматриваются, когда уровни цен центров соответствующих ФИ-спиралей равны уровням пиков или находятся ниже пиков. Впадины рассматриваются, когда уровни цен центров соответствующих ФИ-спиралей равны уровням впадин или находятся выше впадин. Тот факт, что ФИ-спирали обнаруживают пики и впадины, не так уж и интересен; многие другие аналитические инструменты могут делать то же самое. Важный вопрос, однако: могут ли ФИ-спирали последовательно идентифицировать на исторических данных все существенные точки разворота, как показано на графике Индекса S&P500. Другой важный вопрос: подтверждаются ли точки разворота, идентифицированные ФИ-спиралями, на недельных и дневных данных. Вот почему мы проводим наш анализ в два приема: сначала на недельных данных, а затем еще раз на дневных данных. Должны ли мы всегда ждать третье кольцо ФИ-спирали, чтобы получить надлежащее подтверждение разворота тренда? Конечно, нет. Однако ожидание третьего кольца ФИ-спирали предотвращает нас от преждевременного выскакивания на рынок. В правилах, которые мы предписываем, можно многое улучшить. Однако наша цель — предоставить консервативную и прибыльную долгосрочную стратегию. Инвесторы с иным предпочтением риска могут изменить наши правила и получить даже еще лучшие результаты. Прелесть всех инструментов Фибоначчи в том, что в них остается много места для творческого потенциала. С помощью программного пакета WINPHI трейдеры могут строить ФИ-спирали самостоятельно. Историческую базу данных на CD-ROM можно обновить и использовать дополнительные данные ASCII 0-H-L-C для доступа к почти неограниченным возможностям выбора вариантов для ФИ-спирального анализа. Для каждого из 12 важных пиков и впадин мы представляем три графика. Каждый из главных графиков состоит из движения цены Индекса S&P500 и ФИ-спиралей, определяющих точку пересечения. Два малых графика иллюстрируют две отдельные ФИ-спирали, указывающие на соответствующие пики или впадины. Представление трех графиков для каждого разворота тренда — лучший способ показать, как наш ФИ-спиральный анализ соответствует конфигурациям впадин и пиков. Работать с ФИ-спиралями непросто. Сами ФИ-спирали не представляют трудности; один щелчок мыши определяет центр, а другой щелчок мыши определяет отправную точку. Затем компьютер сам строит ФИ-спираль. Однако нахождение центров и отправных точек ФИ-спиралей должно делаться вручную. Поэтому технически возможно, что при построении ФИ-спиралей возможны некоторые небольшие ошибки. Однако мелкие погрешности не должны затрагивать важность и качество ФИ-спирального анализа как инвестиционного механизма. Теперь начнем анализ важных пиков и впадин с Р#01 по W12. Пик Р#01 определен пересечением двух ФИ-спиралей с центрами и отправными точками в декабре 1996 года и марте 1997 года (рисунок 6.15). Наша цель — использовать эти контрольные точки, чтобы понять, где могла бы быть следующая точка разворота Индекса S&P500.

ФИ-спираль на левом малом графике направлена против часовой стрелки; ФИ-спираль на правом малом графике вращается по часовой стрелке. Центры обеих ФИ-спиралей являются впадинами, а отправные точки в обоих случаях — пики. Обе ФИ-спирали по отдельности пробиваются на малых графиках на пике Р#01. Пробитие происходит на третьем кольце ФИ-спирали на первом графике и на пятом кольце ФИ-спирали на втором графике. Главный график показывает общую картину двух скомбинированных ФИ-спиралей. В точке пересечения Р пик Р#01 достигается почти точно.

Рисунок 6.15 Индекс S&P500 с января 1996 по июнь 1998 гг. ФИ-спирали для Р#01.

Впадина V#02 — следующий разворот тренда, который будет проанализирован (рисунок 6.16).

Рисунок 6.16 Индекс S&P500 с января 1996 по июнь 1998 гг. ФИ-спирали для V#02. ФИ-спирали действуют как точки сопротивления для пиков и линии поддержки для впадин. Точка разворота V#02 — важная впадина. Коррекция рынка Индекса S&P500 останавливается точно на пересечении двух ФИ-спиралей в точке Р. Проблема недельных графиков в том, что по сравнению с дневными графиками мы имеем меньше колебаний, с которыми можно работать. Поэтому еще более удивительно, что ФИ-спира-ли, построенные от различных колебаний, пересекаются в точке Р, где останавливается коррекция. Кроме того, мы нашли, что пять из 10 колец ФИ-спиралей на малых графиках рисунка 6.16 определяют превосходные уровни поддержки для коррекций Индекса S&P500.

Пик Р#03 — третий разворот тренда в нашем списке (рисунок 6.17). Первая ФИ-спираль вращается по часовой стрелке и пробивается в точке Р на третьем кольце ФИ-спирали. В течение коррекции рыночная цена остается в пределах кольца ФИ-спирали и движется вдоль него. Вторая ФИ-спираль также вращается по часовой стрелке и пробивается рыночной ценой на четвертом кольце ФИ-спирали в точке Р. Оттуда рыночная цена восстанавливается до второго кольца ФИ-спирали и находит там поддержку.

Рисунок 6.17 Индекс S&P500 с июня 1997 по май 1999 гг. ФИ-спирали для Р#03.

Коррекция вниз от Р#03 приводит нас к важной впадине V#04 (рисунок 6.18).

ФИ-спиральный анализ впадинных конфигураций рассматривает отправные точки и центры, находящиеся выше соответствующих впадин и дающих пересечение, по крайней мере, на третьем кольце ФИ-спирали. Если не находим ФИ-спиралей, отвечающих этому условию, мы идем на более низкий уровень и используем ФИ-спирали, генерирующие точку пересечения на более низком кольце ФИ-спирали. Если и при этих условиях подходящей ФИ-спирали найти не удается, можно проверить ФИ-спирали с центрами ниже уровня рассматриваемой впадины, как показано на примере впадины V#02. Обе ФИ-спирали на малых графиках рисунка 6.18 вращаются против часовой стрелки и пробиваются движением рынка на чет вертом кольце ФИ-спирали. Обе ФИ-спирали в точке Р линии поддержки для впадины V#04, от которой новая импульсная волна поднимается к новым максимумам.

Рисунок 6.18 Индекс S&P500 с июня 1997 по май 1999 гг. ФИ-спирали для V#04.

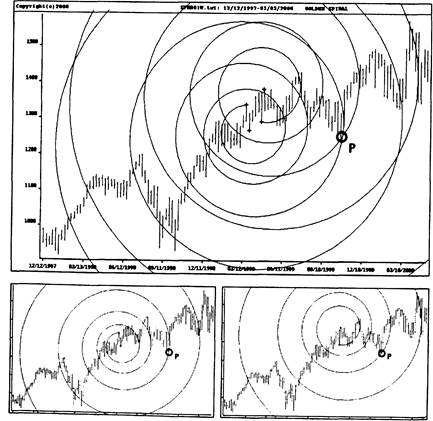

Следующий важный разворот тренда находим на пике Р#05 (рисунок 6.19). Идентифицируемый нами пик находится в конце восходящего тренда, который длится в течение нескольких месяцев и по ходу имеет пару важных и малых коррекций. Выбраны две ФИ-спирали с различными центрами и отправными точками на меньших коррекциях с пробитиями пика Р#05 на третьем и шестом кольце ФИ-спирали. Важно помнить, что есть и другие ФИ-спирали, указывающие точно на этот же самый пик. Мы не представляем их здесь, однако вернемся к этому вопросу в данной главе попозже. Когда рыночная цена подходит близко к пересечению в точке Р, обе ФИ-спирали действуют как линии поддержки для движения цены в нижнюю сторону после пика Р#05. Впадина V#06 — следующая важная точка разворота тренда (рисунок 6.20). Начертание ФИ-спиралей как линий поддержки коррекций работает лучше всего, если коррекции развиваются как фигуры колебаний типа а-Ь-с, где волна с сильнее волны а, и волна а используется для построения ФИ-спирали.

Рисунок 6.19 Индекс S&P500 с декабря 1997 по май 2000 гг. ФИ-спирали для Р#05.

Рисунок 6.20 Индекс S&P500 с декабря 1997 по май 2000 гг. ФИ-спирали для V#06. Иначе обстоит дело в фигуре рыночной цены впадины V#06. Коррекция от пика Р#05 к впадине V#06 относительно небольшая, и промежуточные колебания имеют небольшое значение для построения ФИ-спирали. Мы используем два более ранних колебания для начертания пары ФИ-спиралей, в которых центры находятся лишь чуть выше уровня точки пересечения. Пересечение двух ФИ-спиралей в точке Р конец коррекции. Обе ФИ-спирали вращаются против часовой стрелки и пробиваются на третьих кольцах ФИ-спиралей. От V#06 рынок повышается до пика Р#07 (рисунок 6.21). Две ФИ-спирали на малых графиках имеют центры и отправные точки в апреле и в августе 1999 года. Обе ФИ-спирали вращаются по часовой стрелке и пересекаются на третьем кольце ФИ-спирали на пике Р#07 (точка Р).

Рисунок 6.21 Индекс S&P500 с ноября 1998 по октябрь 2000 гг. ФИ-спирали для Р#07.

Можно также построить ФИ-спираль, которая достигает точки пересечения на своем пятом кольце ФИ-спирали. Мы не показываем здесь альтернативный вариант, потому что, если у нас есть выбор, мы предпочитаем ФИ-спирали ближе к точке пересечения. И вновь ясно, что правильность ФИ-спиралей не зависит от расстояния, на котором они построены от пересечения. Первая ФИ-спираль имеет центр и отправную точку приблизительно за восемь месяцев до того, как Индексом S&P500 пробивается третье кольцо ФИ-спирали на пике Р#07. Крутая коррекция, следующая после пика Р#07, спускается к впадине V#08 (рисунок 6.22).

Рисунок 6.22 Индекс S&P500 с ноября 1998 по октябрь 2000 гг. ФИ-спирали для V#08. На сильных бычьих рынках трудно найти колебания, позволяющие начертить ФИ-спирали, способные дать пересечения как уровни поддержки важных минимумов. Еще труднее найти центры и отправные точки ФИ-спиралей, находящиеся выше, чем области поддержки коррекции. Коррекция Индекса S&P500 заканчивается в впадине V#08. Обе ФИ-спирали, идентифицирующие V#08, повернуты против часовой стрелки. Рыночная цена останавливается точно в точке Р, где пересекаются две эти ФИ-спирали. Однако центр ФИ-спирали на левом малом графике и центр и отправная точка ФИ-спирали на правом малом графике находятся ниже точки пересечения. Это исключение из общего правила.

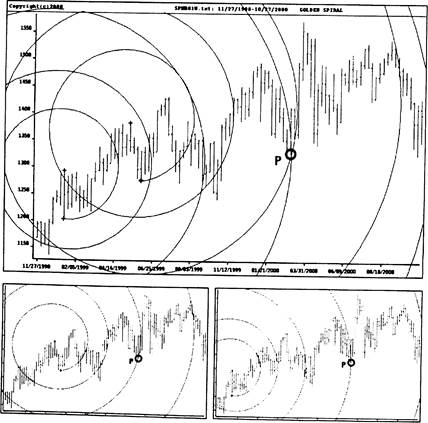

Пик Р#09 — исторический максимум Индекса S&P500 (рисунок 6.23). Неудивительно, что пик Р#09 идентифицируется почти точным пересечением двух ФИ-спиралей. Чтобы продемонстрировать силу ФИ-спиралей, выбираем две ФИ-спирали, имеющие центры и отправные точки в январе и марте 1999 года. На левом графике двух ФИ-спиралей вращение осуществляется по часовой стрелке, а на правом — против часовой стрелки. В обоих случаях пробивается четвертое кольцо ФИ-спирали на пике Р#09. В ФИ-спиралях нет никакой магии, но каждый пользователь быстро понимает, что точки пересечения ФИ-спиралей на третьем или более высоком кольце ФИ-спирали всегда сильные признаки разворота тренда. В Главе 8 мы опишем, как достигнуть многократных подтверждений разворота тренда и сделать анализ еще более безопасным.

Рисунок 6.23 Индекс S&P500 с ноября 1998 по октябрь 2000 гг. ФИ-спирали для Р#09.

А пока мы переходим к впадине V#10 (рисунок 6.24).

Рисунок 6.24 Индекс S&P500 с ноября 1998 по октябрь 2000 гг. ФИ-спирали для V#10. Как упоминалось ранее, на ФИ-спиралях с недельными данными трудно идентифицировать краткосрочные коррекции, потому что нет достаточного количества колебаний для анализа. Точность уменьшается, потому что мы не можем ждать, пока пересечение пробьет третье (или более высокое) кольцо ФИ-спирали. Поэтому читатели удивятся, что две ФИ-спирали идентифицируют впадину V# 10 на пересечении после очень краткосрочной коррекции от пика Р#09. Левая ФИ-спираль вращается против часовой стрелки; та, что справа, вращается по часовой стрелке. Неожиданным является то, что точка пересечения лежит на втором и третьем кольце ФИ-спирали; в обоих случаях центр и отправная точка ФИ-спиралей почти параллельны впадине V#10.

Немного более среднесрочным является восходящее движение к пику Р# 11 (рисунок 6,25).

Рисунок 6.25 Индекс S&P500 с февраля 1999 по январь 2001 гг. ФИ-спирали для Р#11.

Две выбранные ФИ-спирали точно определяют разворот трен-да, когда оба четвертых кольца ФИ-спиралей пересекаются в точке Р. В обоих случаях центры и отправные точки ФИ-спиралей находятся ниже точки пересечения. Прежде, чем образуется пик Р#11, появляется несколько малых пиков и впадин. Секрет ФИ-спирального анализа в том, чтобы уметь ждать, пока разовьется следующее изменение тренда после того, как идентифицированы пики и впадины. Можно спроецировать будущие точки пересечения на основе существующего колебания, но мы все равно должны ждать подтверждения со стороны рыночной цены. ФИ-спирали не могут предсказывать окончательные ценовые уровни изменений тренда, но они могут предлагать цели возможных разворотов тренда.

Последним примером разворотов тренда является впадина V# 12 (рисунок 6.26).

Рисунок 6.26 Индекс S&P500 с февраля 1999 по январь 2001 гг. ФИ-спирали для V#12. Впадина W12 — самый низкий минимум первой важной коррекции Индекса S&P500 с 1996 года. Поэтому нет ничего необычного в том, что появляется большое число больших и малых колебаний, от которых мы можем строить различные ФИ-спирали и всевозможные пересечения ФИ-спиралей. Для подтверждения впадины V#12 отобраны две ФИ-спирали с различными центрами и отправными точками. ФИ-спираль на левом графике вращается по часовой стрелке, а та, что справа, вращается против часовой стрелки. Центры и отправные точки обеих ФИ-спиралей находятся гораздо выше точки пересечения Р. Точка пересечения в обоих случаях находится на третьем кольце ФИ-спирали. Разворот тренда в впадине V#12 подтверждается пересечением в Р и в других точках в будущем. Мы не можем знать, станет ли пересечение важной точкой разворота Индекса S&P500 на его пути к новому важному пику. Время покажет, но шансы на стороне нашего ФИ-спирального анализа. Наиболее удивительным открытием ФИ-спиралей является возможность посредством добросовестного ФИ-спирального анализа отделить главный разворот тренда от малых и промежуточных изменений тренда. Чем больше ФИ-спиралей независимо определяют один-единственный важный пик или впадину, тем важнее разворот тренда. Мы не можем изменить структуру и математическую формулу, которые определяют ФИ-спираль. Мы можем использовать различные размеры колебаний, а также изменять направление вращения ФИ-спирали (против часовой стрелки или по часовой стрелке). Некоторые люди могли бы увидеть в этом возможность оптимизации, но чрезмерная оптимизация может аукнуться добавлением слишком многих технических индикаторов к торговым стратегиям, что не улучшит будущие результаты торговли. Напротив, рост числа ФИ-спиралей, точно определяющих одну и ту же точку разворота на рынке, дает нам очень ценную информацию вместо ничего не стоящих переоптимизированных параметров. Чтобы более прояснить эту важную мысль, представляем восемь ФИ-спиралей (см. рисунок 6.27), которые определяют один и тот же исторический максимум Индекса S&P500 (уже проиллюстрированный как пик Р#09) на различных кольцах ФИ-спиралей.

Первая из восьми ФИ-спиралей построена от центра и отправной точки в 1996 году. Исторический максимум Индекса S&P500 пробивает ФИ-спираль на седьмом кольце ФИ-спирали. Все другие примеры следуют тому же принципу, но со своими центрами, отправными точками, направлениями вращения и пробиваемыми кольцами ФИ-спирали. Вместо того, чтобы поместить все восемь ФИ-спиралей на одном графике, мы использовали восемь меньших графиков с отдельными ФИ-спиралями. Работать с ФИ-спиралями непросто: всегда приходится выбирать центр и отправную точку ФИ-спирали вручную. Даже на больших компьютерных экранах очень трудно точно попасть в максимум или минимум колебания, который мы хотим применить. Другая трудность в том, что расширение ФИ-спирали в третьем, четвертом, пятом и более высоких кольцах ФИ-спирали увеличивается настолько быстро, что даже самая небольшая погрешность в выборе центра или отправной точки может повлиять на правильность идентификации пика или впадины. Однако с учетом результатов, показанных в прошлом разделе, мы знаем, что нельзя объяснить только совпадением тот факт, что столь многие различные ФИ-спирали на своих пересечениях убедительно идентифицируют пики и впадины.

Перспектива многообещающая. Теперь анализ будет продолжен на наборах дневных данных 0-H-L-C Индекса S&P500.

Рисунок 6.27 График Индекса S&P500 с января 1996 по январь 2001 гг. Многократные подтвердадения ФИ-спиралями исторического максимума на пике Р#09. Источник: FAM Research, 2000.

Индекс S&P500 на дневных данных

Анализ дневных данных имеет, пожалуй, большее практическое значение, чем применение одних только недельных данных. Большинство инвесторов нетерпеливы и не хотят ждать до конца недели, чтобы обновить свои базы данных и сгенерировать торговые сигналы. Законы природы имеют большую применимость к поведению рынка независимо от того, какую степень сжатия данных мы выбираем, будь то дневная или недельная. Если мы находим свидетельства, что пересечения ФИ-спиралей определяют важные пики и впадины одновременно на дневных и недельных данных, мы увеличиваем значение и уровень безопасности нашего анализа. Слабое место ФИ-спиралей не в выявлении идеальных комбинаций ФИ-спиралей, а в исходном выборе колебаний для центров и отправных точек, на которых строятся ФИ-спирали. Когда дневные и недельные пересечения ФИ-спиралей указывают на одни и те же развороты тренда, можно сделать наш ФИ-спираль-ный анализ более точным. Не будем вдаваться в такие же детали по дневным данным, как делали на недельных данных. Все соответствующие графики находятся в нашей базе данных, и, если читателям интересно, они могут запросить дополнительную информацию относительно важных центров и отправных точек для получения пересечений различных ФИ-спиралей через наш веб-сайт. В этом разделе мы концентрируем наш анализ на двух типовых пиках и трех типовых впадинах, начиная с пика на самом высоком максимуме Индекса S&P500 в марте 2000 года. Читатели увидят, что ФИ-спиральный анализ может применяться к дневным данным таким же образом и так же легко и прибыльно, как и к недельным данным. Исторический максимум Индекса S&P500 на дневном графике баров может быть идентифицирован несколькими ФИ-спираля-ми. Поскольку на дневных графиках есть намного больше колебаний, с которыми можно работать, чем на недельных графиках, найти точки пересечения различных ФИ-спиралей гораздо легче. Рисунок 6.28 — убедительная иллюстрация пересечения двух ФИ-спиралей из вселенной возможных ФИ-спиралей на самом высоком максимуме Индекса S&P500. Обе ФИ-спирали на рисунке 6.28 имеют различные центры и отправные точки. Левая ФИ-спираль вращается против часовой стрелки; правая — по часовой стрелке. Обе ФИ-спирали пробиваются самым высоким максимумом Индекса S&P500 на своих четвертых кольцах ФИ-спирали. Пересечение двух ФИ-спиралей — точное подтверждение пика, который в предыдущем разделе идентифицирован несколькими ФИ-спиралями на недельной основе.

Рисунок 6.28 Индекс S&P500 с июня 1999 по август 2000 гг. ФИ-спирали на дневной основе, идентифицирующие исторический максимум в марте 2000 года.

Всего через три недели после того, как имеет место в высшей степени выдающийся исторический максимум, неправильное движение Индекса S&P500 создает очень важную впадину, близко идентифицируемую двумя ФИ-спиралями (рисунок 6.29).

Краткосрочная коррекция Индекса S&P500 интересна и важна, потому что иллюстрирует поведение инструментов Фибоначчи в чрезвычайных ситуациях на рынке. В сравнении с ФИ-спиралями на рисунке 6.29, все другие имеющиеся в настоящее время аналитические инструменты не могут близко подойти к резкому развороту тренда с такой точностью на дневных (и недельных) графиках.

ФИ-спирали вращаются по часовой стрелке на левом и против часовой стрелки на правом из двух малых графиков. Пробитие ФИ-спирали нисходящим движением рынка приходится на третье кольцо ФИ-спирали на левом малом графике и на второе кольцо ФИ-спирали на правом малом графике.

Рисунок 6.29 Индекс S&P500 с ноября 1999 по август 2000 гг. ФИ-спирали на дневной основе, идентифицирующие важную впадину.

Восстановление рынка Индекса S&P500 возносит нас к новому пику (рисунок 6.30).

Рисунок 6.30 Индекс S&P500 с января 2000 по январь 2001 гг. ФИ-спирали на дневной основе, идентифицирующие важный пик.

Важный пик на рисунке 6.30, различаемый очень отчетливо, идентифицируется несколькими ФИ-спиралями как на дневном так и на недельном основании. Обширное число ФИ-спиралей с различными центрами и отправными точками дает раннее предупреждение: если цена рынка когда-либо достигнет этого уровня, там можно ожидать важной точки разворота. Мы никогда не будем знать размер изменения тренда заранее, но мы знаем: как только достигаются важные точки, подобные этой, сильные коррекции могут длиться в течение недель или даже месяцев. Больше, чем через два месяца, в конце нисходящего движения Индекса S&P500, следующая впадина демонстрирует все свойства поразительного разворота тренда на дневной основе (рисунок 6.31).

Рисунок 6.31 Индекс S&P500 с января 2000 по январь 2001 гг. ФИ-спирали на дневной основе, идентифицирующие важную впадину. Мы находим пару ФИ-спиралей, пересекающихся на четвертом кольце ФИ-спирали прямо в этой впадине. ФИ-спираль на левом малом графике направлена против часовой стрелки, а та, что на правом малом графике, вращается по часовой стрелке. Однако это лишь краткосрочный разворот тренда. Рынок движется вверх в течение 15 дней и затем снова меняет направление в нижнюю сторону. Вспоминая конфигурации типа "пик и впадина" на недельных графиках, мы понимаем, что эта впадина не подтверждена на недельной основе. Это промежуточная точка разворота между недельным пиком Р#11 и недельной впадиной V#12, и она не является важным долгосрочным разворотом тренда. Следующая важная впадина, достойная внимания, идентифицируется девятью неделями позже (рисунок 6.32).

Рисунок 6.32 Индекс S&P500 с января 2000 по январь 2001 гг. ФИ-спира-ли на дневной основе, идентифицирующие важную впадину.

Проанализированная здесь впадина соотносится с впадиной V#12 в предыдущем разделе. Эта важная впадина — признак важного разворота тренда, потому что можно независимо сгенерировать точки пересечения, по крайней мере, от двух ФИ-спиралей на недельных и дневных данных. И на недельных, и на дневных данных рыночная цена Индекса S&P500 на пересечении ФИ-спиралей разворачивается. Это самый сильный тип торговой индикации, который можно получить, основываясь на нашем ФИ-спиральном анализе. В начале 2001 года мы еще не знаем, как будет развиваться рынок Индекса S&P500. Время покажет, и к тому времени, когда читатели доберутся до этой главы, они смогут проверить наличие новых разворотов тренда на рынке Индекса S&P500 в пределах нескольких месяцев и из обновленной базы данных будут знать самые последние ценовые графики. Инструменты Фибоначчи лучше всего применять к подвижным продуктам типа наличных валют, акций и фьючерсов фондовых Индексов. Индекс S&P500, таким образом, хорошее торговое средство для демонстрации использования ФИ-спиралей на фьючерсах фондовых Индексов. Теперь, доказав пригодность ФИ-спиралей для наиболее интенсивно отслеживаемой совокупности Американского фондового рынка, проведем подобный анализ для курса наличной евро по отношению к доллару США.

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 372; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.142.212.153 (0.014 с.) |