Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Кроме того, большинство ФИ-эллипсов начинается в концеСодержание книги

Поиск на нашем сайте

предшествующего ФИ-эллипса. Только в исключительных случа- Незабывая о постоянной шкале и долгосрочной перспективе ф

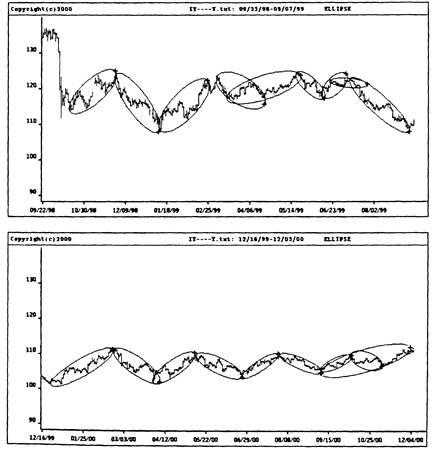

Рисунок 5.32 График наличной японской иены с сентября 1998 по декабрь 2000 гг. Присоединенные и накладывающиеся ФИ-эллипсы на постоянной шкале. Источник: FAM Research, 2000.

ФИ-эллипсы на примере ИндексаS&P500

Индекс S&P500 — наиболее внимательно отслеживаемый и наиболее объемно торгуемый Индекс в мире — используется не тольк- Многие аналитики и инвесторы считают, что Индекс S&P500 По нашему мнению, Индекс S&P500 хорошо подходит для ин- Мы проанализировали данные фьючерсов Индекса S&P500 за Сигналы, показанные нами, могут и не быть самыми точными.

В этом заключается огромный вызов для каждого заинтересо- Нас часто спрашивают: почему мы выпускаем в свет наши тор- Период с января 1999 по декабрь 2000 гг., вероятно, наиболее трудный период в истории для анализа Индекса S&P500. Никогда прежде ни один фондовый Индекс не проходил такой период та-

Мы проводили наш анализ так же, как делали это для налич-

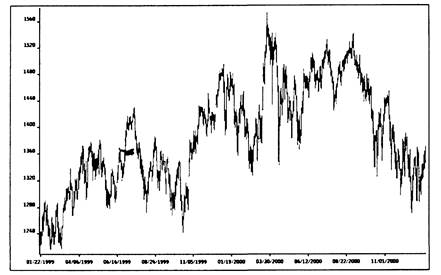

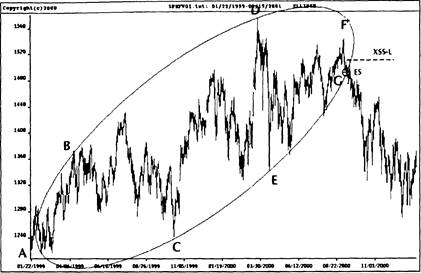

Рисунок 5.33 График Индекса S&P500 с января 1999 по январь 2001 гг.Чистое дневное движение цены 0-H-Ь-С (верхний график)

Подходящие ФИ-эллипсы на рисунке 5.33 пронумерованы с ФИ-эллипс PHI01 охватывает трендовое движение (вверх от

Обычно мы ждем конца ФИ-эллипса, чтобы получить сигнал Первый признак возможного конца ФИ-эллипса проявляется Мы не хотим еще далее дробить счет волн, но в точке О появ-

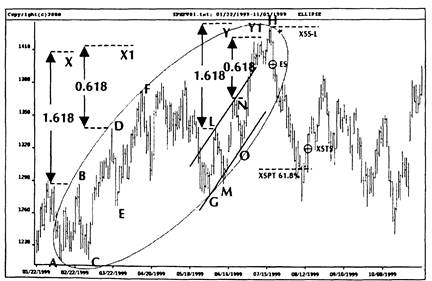

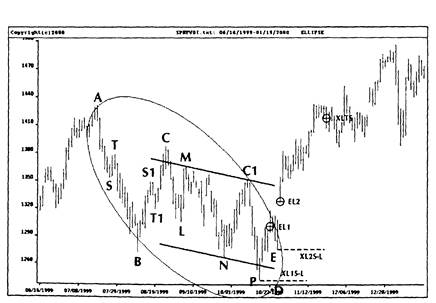

Рисунок 5.34 График Индекса S&P500 с января по ноябрь 1999 года. ФИ-эллипс PHI01. Источник: FAM Research, 2000.

Когда рыночная цена находится во втором 5-волновом движе- Конечная точка Н ФИ-эллипса PHI01 будет очень сильной цено- Читатели ознакомлены с правильными каналами тренда в Гла- Как только достигается конечная точка ФИ-эллипса PHI01, ' Немедленный короткий вход на минимуме предыдущих двух дней, когда достигается точка Н, потому что точка Н имеет многократное подтверждение рядом ценовых целей и пра- Стоп-лосс, устанавливаемый на самом высоком перед вхо- • Плавающий стоп для защиты прибыли, определяемый как прорыв максимума предыдущих четырех дней, Определение уровня выхода на целевой прибыли — 61,8% ' Поскольку ФИ-эллипсы часто следуют один за другим и мо-

Волна 1 из точки А в точку В корректирует в 3-волновой фигу-

ФИ-эллипс можно построить после того, как от отправной Важно дождаться, когда цена рынка подойдет очень близко к

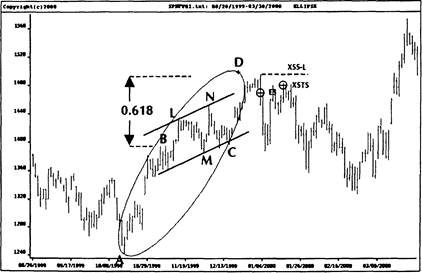

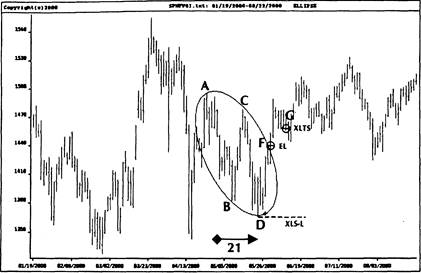

Рисунок 5.35 График Индекса S&P500 с июня 1999 по январь 2000 гг.ФИ-эллипс PHI02. Источник: FAM Research, 2000. При использовании боковой точки Cl PHI02 становится намного короче и толще. Конечная точка D PHI02 почти достигается колебанием из точки Cl в точку Р. Точка D в этом отношении имеет многократное подтверждение каналом тренда от пика М к пику Cl с параллельной линией, проведенной через впадину в точке N. На основании ФИ-эллипса PHI02 могут быть произведены два торговых сигнала. Первая сделка осуществляется, согласно следующим параметрам. • Длинный вход на прорыве максимума предыдущих четырех дней после образования впадины Р. Разворот тренда подтверждается дважды конечной точкой PHI02 в точке D и конечной 5-волнового движения внутри канала тренда в точке Р. • Защитный стоп-лосс устанавливается на самом низком минимуме перед входом в точке Р. • Плавающий стоп для защиты прибыли определяется как прорыв минимума предыдущих четырех дней. • Определение выхода на уровне целевой прибыли — 61,8% расстояния от точки А до точки Р как альтернатива правилу выхода по плавающему стопу. Если нет, по крайней мере, двух комбинаций различных торговых инструментов Фибоначчи, которые могли бы подтвердить разворот тренда, следует ждать, пока не будет пробита боковая линия ФИ-эллипса. В ретроспективе всегда легко определить, что было бы правильным решением. Ожидание прорыва боковой линии ФИ-эллипса необязательно идеальное решение, но мы боремся за хороший средний пункт входа, потому что невозможно определить лучшую точку разворота заранее. Второй торговый сигнал на прорыве боковой линии PHI02 основан на ином наборе параметров.

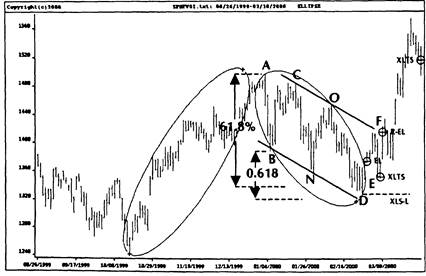

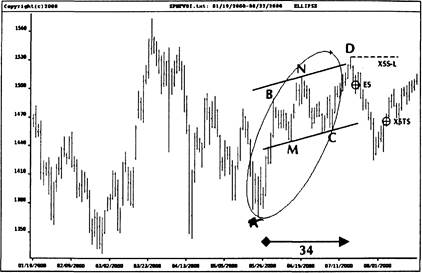

• Длинный вход на рынок на открытии после того, как Индекс S&P500 уходит из PHI02. Эта точка входа поздновата, но все еще прибыльна. • Защитный стоп-лосс устанавливается на впадине перед входом в точке Е. • Плавающий стоп для защиты прибыли определяется как прорыв минимума предыдущих четырех дней. • Альтернативное правило выхода на конечной точке ФИ-эллипса PHI03, который может быть присоединен к ФИ-эллипсу PHI02. (ФИ-эллипс PHI03 описан далее.) Работа с Индексом S&P500 означает большой потенциал прибыли, но в то же время увеличенный риск на позициях. Из-за высокой волатильности Индекса S&P500 нельзя работать со слишком близкими стопами. Мы должны работать с точкой стоп-лосса на тот случай, если рыночная цена пойдет против нас. Однако, если уровень стоп-лосса определен слишком близко, число проигрышных сделок решительным образом увеличивается, и некоторые стратегии оказываются непригодными для торговли. Главная проблема обеспечения прибыльности инвестиций возникает, когда мы пытаемся как можно ближе подобраться к точкам разворота на трендовых рынках. Чем дальше от точек разворота мы определяем наши вхождения на рынок, тем больше риск финансового истощения (drawdown) для отдельных позиций. Предпочтение риска инвестора и сила веры, которую он вкладывает в инвестиционные инструменты, определяет, насколько далеко от точек разворота рынков окажутся, в конечном счете, сигналы входа. Все трейдеры эмоционально участвуют в каждой сделке, которую совершают. Инстинктивно трейдеры сначала ищут подтверждения торгового сигнала прежде, чем чувствуют уверенность в решении. Это означает, что на быстродвижущихся рынках первоначальное движение тренда, который мы хотим поймать, нередко уже позади. Суть всей концепции использования инструментов Фибоначчи — подобраться поближе к точкам разворота рынка. Если мы достигаем этой цели, риск позиции на входе может по-прежнему оставаться высоким, потому что стоп-лосе может все же находиться относительно далеко. Но, когда мы работаем с геометрическими торговыми инструментами Фибоначчи, шансы, что нас не выбьет стопом, значительно повышаются. Именно за счет этого работа с торговыми инструментами Фибоначчи окупается сторицей. ФИ-эллипс PHI03 — это пример движения рыночной цены внутри ФИ-эллипса в небольшом диапазоне до самого его конца, после чего она резко прорывается. На первый взгляд, отсчет волн ФИ-эллипса PHI03 не кажется трудным. Мы находим восходящее среднесрочное 3-волновое движение от точки А к В, затем к С и D. Конечная точка ФИ-эллипса PHI03 в точке D подтверждается двумя инструментами Фибоначчи. Первое подтверждение дается расширением, рассчитанным по отношению 1,618 на первоначальной импульсной волне от точки А до точки В. Второе подтверждение производится каналом тренда, основанным на двух пиках в точках L и N и на параллельной линии, прочерченной через точку М (рисунок 5.36). Пример торгового сигнала для Индекса S&P500, основанный на ФИ-эллипсе РН103, может быть сгенерирован следующим образом.

• Короткий вход на прорыве минимума предыдущих четырех дней после получения многократного подтверждения конечной точки РН103 в точке D. • Защитный стоп-лосс устанавливается на самом высоком перед входом максимуме. • Плавающий стоп для защиты прибыли определяется как прорыв максимума предыдущих четырех дней. • Альтернативное правило выхода — на конечной точке ФИ-эллипса PHI04, который может оыть присоединен к ФИ-эл-липсу РН103. ФИ-эллипс PHI04, сначала представленный как возможная фигура для выхода из короткой сделки, основанной на ФИ-эл липсе PHI 03, может также быть структурирован как обтекающий 5-волновое движение (рисунок 5.37). Боковыми точками ФИ-эллипса РН104 являются В и О. Конечная точка РН104 почти достигается 5-волновым движением цены. Окончание РН104 подтверждают три инструмента Фибоначчи: 1. Канал тренда, определенный пиками в точках С и О и параллельной прямой, прочерченной через впадину в точке N. Эта параллель почти достигается движением цены в точке D. 2. Амплитуда импульсного движения из точки А в точку В, умноженная на 0,618, определяет ценовую цель, достигнутую в точке D. 3. ФИ-эллипс РН104 — коррекция движения цены, охваченного ФИ-эллипсом РНЮЗ. Это верхненаправленное движение тренда корректируется до уровня 61,8% в точке D, чуть выше конечной точки РН104, когда рыночная цена изменяет направление своего тренда снова вверх.

Рисунок 5.36 График Индекса S&P500 с августа 1999 по март 2000 гг. ФИ-эллипс РН103. Источник: FAM Research, 2000. Прослеживая движение рыночной цены Индекса S&P500, развивающейся внутри ФИ-эллипса РН104 в течение более чем двух месяцев, и анализируя конечную точку ФИ-эллипса РН104, можно сгенерировать прибыльный торговый сигнал, основанный на наборе параметров, включающих вход и повторный вход. • Длинный вход на прорыве максимума предыдущих четырех дней. Разворот тренда имеет многократное подтверждение различными инструментами Фибоначчи, поэтому не надо ждать прорыва боковой линии PHI04. • Защитный стоп-лосс устанавливается на самом низком минимуме перед входом в точке D. • Плавающий стоп определяется на прорыве минимума предыдущих четырех дней. Позиция закрывается стопом (продается) в точке Е на рисунке 5.37. • Повторный длинный вход на четырехдневном максимуме после срабатывания стопа, когда первичный вход подтверждается уровнем коррекции 61,8%. (См. Главу 3 о коррекциях.) Плавающий стоп для защиты прибыли устанавливается как прорыв минимума предыдущих четырех дней.

Рисунок 5.37 График Индекса S&P500 с августа 1999 по март 2000 гг. ФИ-эллипс РН104. Источник: FAM Research, 2000.

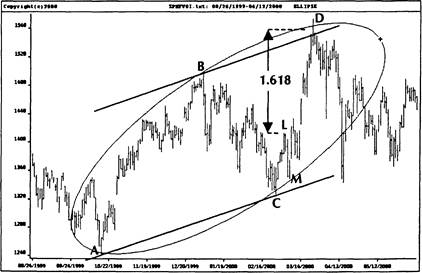

Мы уже рассмотрели четыре примера, в которых в конечной точке ФИ-эллипса захватываются движения против тренда. ФИ-эллипс PHI05 развивается немного по-другому (рисунок 5.38).

Рисунок 5.38 График Индекса S&P500 с августа 1999 по июнь 2000 гг. ФИ-эллипс PHI05. Источник: FAM Research, 2000. ФИ-эллипс РН105 охватывает типичную 3-волновую фигуру, сформированную точками А, В, С и D. Точка D, однако, достигается движением цены Индекса S&P500 за несколько месяцев до конечной точки РН105. Вот почему РН105 может служить хорошей иллюстрацией, что, хотя некоторые ФИ-эллипсы могут выглядеть многообещающе, инвесторам, возможно, целесообразнее все же воздержаться от торговли. В этом примере, однако, просматриваются две альтернативы для спекулятивных инвесторов. Точка D подтверждается расширением на отношении 1,618 первоначального движения из точки С в точку L на рисунке 5.38. Самый высокий максимум также подтверждается каналом тренда, построенным с использованием впадин А и С и параллельной прямой через точку В. Короткая продажа на пике в точке D (основанная на правилах расширений, описанных в Главе 3, и правилах каналов тренда, объясненных в Главе 4) в обоих случаях откроет существенный потенциал краткосрочной прибыли на Индексе S&P500. ФИ-эллипс PHI06 — одна из наиболее трудных в обращении фигур (рисунок 5.39). Индекс S&P500 всегда подвижен, но такого, что случилось между мартом и апрелем 2000 года, никогда прежде не бывало.

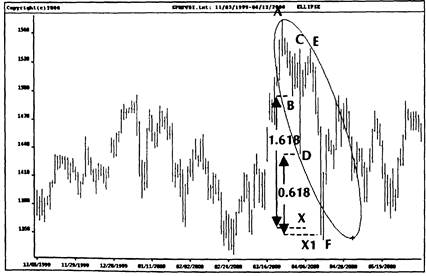

Рисунок 5.39 График Индекса S&P500 с ноября 1999 по июнь 2000 гг. ФИ-эллипс PHI06. Источник: FAM Research, 2000. Индекс прошел прямо вверх от 1,350,00 до 1,560.00 и затем снова скорректировал, в течение всего двух недель, до 1,350,00. Нельзя поймать восходящее движение с помощью ФИ-эллип-са PHI05, если не принимать во внимание расширение и канал тренда. Разворот в нижнюю сторону становится видимым с помощью ФИ-эллипса PHI06. Даже в фазе беспорядочного рыночного колебания можно рассчитать почти точные ценовые цели. От волны А — В на рисунке 5.39 можно рассчитать ценовую цель, умножив амплитуду первоначальной волны на отношение 1,618. Амплитуда волны от С до D, умноженная на отношение 0,618, дает ценовую цель XI. Обе цели Х и XI соответствуют основанию нисходящего колебания в точке R Движение цены Индекса S&P500 настолько быстро, что оно вылетает с крутого склона ФИ-эллипса РЙТОб. Движение цены останавливается точно на дне ФИ-эллипса PHI06, и это важный результат. Как и в случае с ФИ-эллипсом PHI05, торговля на основании ФИ-эллипса PHI06 весьма сомнительна, потому что цена рынка уходит из ФИ-эллипса за две недели до достижения конца PHI06, но с помощью двух ценовых целей наиболее спекулятивно настроенные инвесторы все же могли бы торговать. Теперь важно продемонстрировать последовательность нашего анализа. Убедительными примерами мы проиллюстрируем логику торговли на основе ФИ-эллипсов. Логика всех торговых сигналов по существу одинаковая и повторяющаяся. Если заинтересованный инвестор осилит все предложенные нами примеры, он приобретет уверенность в подходе и сможет безопасно генерировать торговые сигналы в реальной торговле. После огромных рыночных колебаний в марте и апреле 2000 года волатильность Индекса S&P500 значительно понизилась. Но хотя движения рынка резко изменили свой темп, качество торговых инструментов Фибоначчи совсем не пострадало. В связи с уменьшением волатильности на рынке Индекса S&P500 форма ФИ-эллипсов изменилась с длинной и узкой (как у ФИ-эллипса PHI06) на более короткую и толстую типа ФИ-эллипса PHI07. Изменение формы анализируемых нами ФИ-эллипсов отражает изменения базового инвестиционного поведения участников рынка. ФИ-эллипс PHI07 связан с правильным 3-волновым колебанием цены, состоящим из пиков А и С, а также впадин В и D. Никаких специальных подтверждений разворота тренда нет, хотя мы знаем, что минимум в точке D сделан точно на 21-й день по отсчету Фибоначчи, начинающемуся в точке А (рисунок 5.40).

Рисунок 5.40 График Индекса S&P500 с января по август 2000 года. ФИ-эллипс PHI07. Источник: FAM Research, 2000. Сохраняя последовательность и следуя каждому сигналу, который может быть сгенерирован ФИ-эллипсом, следует ждать, пока рыночная цена Индекса S&P500 не пересечет боковую линию ФИ-эллипса PHI07. Как только рыночная цена уходит из ФИ-эл-липса PHI07 в точке F, торговый сигнал вступает в силу и работает согласно следующим параметрам. • Немедленный длинный вход в точке F, когда пробивается боковая линия ФИ-эллипса PHI07. Дополнительное правило входа не применяется, потому что рынок на прорыве уже торгуется выше максимума предыдущих четырех дней. • Защитный стоп-лосс устанавливается на самом низком минимуме перед входом в точке D. • Плавающий стоп для защиты прибыли определяется как прорыв минимума предыдущих четырех дней. Это правило выхода исполняется в точке G. ФИ-эллипс PHI08 пример того, как можно объединить ФИ-эл-липсы, отсчет Фибоначчи и каналы тренда, чтобы дать многократное подтверждение разворота тренда (рисунок 5.41).

Рисунок 5.41 График Индекса S&P500 с января по август 2000 года. ФИ-эллипс PHI08. Источник: FAM Research, 2000. ФИ-эллипс PHI08 создается на основе отправной точки А и двух боковых точек В и С. Даже когда рыночная цена уходит из ФИ-эллипса, она продолжает двигаться выше и останавливается почти точно на максимуме ФИ-эллипса в точке D. Точка разворота на рынке Индекса S&P500 подтверждается двумя инструментами Фибоначчи. 1. Самый высокий максимум приходится точно на 34-й день по отсчету Фибоначчи, начинающемуся в точке А. 2. Если соединить впадины М и С и прочертить параллельную прямую через точку N, мы сможем еще раз спроецировать точку D из канала тренда. Параметры получившегося торгового сигнала включают: • короткий вход на прорыве минимума предыдущих четырех дней; • защитный стоп-лосс на самом высоком максимуме перед входом в точке D; • выход по плавающему стопу на прорыве максимума предыдущих четырех дней. ФИ-эллипс PHI09 еще один из немногих ФИ-эллипсов, которые не могут использоваться для определения разворота тренда и генерации торговых сигналов. Хотя отправная точка А и две боковые точки на пике Вив впадине С позволяют нам построить ФИ-эллипс, получившийся ФИ-эллипс PHI09 почти не имеет наклона. PHI09 следует типичной фигуре бокового рынка. Другой признак, что PHI09 боковой тип ФИ-эллипса: отправная точка А PHI09 находится в пределах предыдущего ФИ-эллипса PHI08. На рисунке 5.42 представлен ФИ-эллипс PHI09, позволяющий завершить общую картину и продемонстрировать, что бывают ФИ-эллипсы, не соответствующие базовым требованиям, необходимым для подачи соответствующих торговых сигналов. Рынок Индекса S&P500 резко упал, но мы не участвовали в этом движении цены, потому что ФИ-эллипс PHI09 имел неправильный наклон. Подобный пропуск сделок происходит из-за использования последовательного подхода — при этом впереди остается достаточно возможностей для торговли. ФИ-эллипс PHI 10, построенный на базовой простой 3-волно-вой фигуре, имеет свою отправную точку снова в А и две боковые точки в впадине В и на пике С.

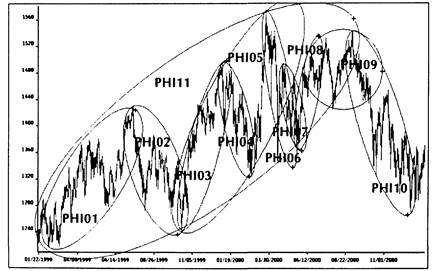

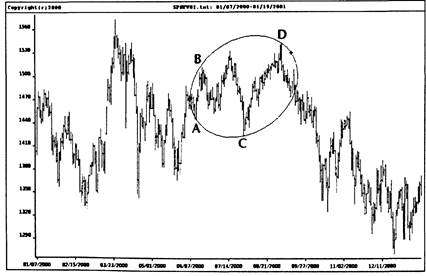

Рисунок 5.42 График Индекса S&P500 с января 2000 по январь 2001 гг. ФИ-эллипс PHI09. Источник: FAM Research, 2000. Конец ФИ-эллипса PHI 10 в точке D достигается и подтверждается каналом тренда, прочерченным через пики М и О с параллельной линией, пересекающей впадину N (рисунок 5.43). После девяти других ФИ-эллипсов Индекса S&P500 нетрудно найти параметры для достоверного торгового сигнала, основанного на ФИ-эллипсе PHI 10. • Длинный вход в точке Е на прорыве максимума предыдущих четырех дней, как только пробивается боковая линия PHI 10. • Защита стоп-лосс устанавливается на самом низком минимуме перед входом в точке D. • Плавающий стоп для защиты прибыли^определяется как прорыв минимума предыдущих четырех дней. Это правило выхода исполняется в точке R Последний ФИ-эллипс в данном разделе по применению ФИ-эллипсов к Индексу S&P500 проиллюстрирует общую картину с конца января 1999 года по середину января 2001 года. Девять из 10 ФИ-эллипсов, предварительно описанных в данном разделе, оказываются внутри ФИ-эллипса PHI11 (рисунок 5.44).

Рисунок 5.43 График Индекса S&P500 с января 2000 по январь 2001 гг. ФИ-эллипс PHI10. Источник: FAM Research, 2000. Мы находим отправную точку А ФИ-эллипса PHI11 наряду с боковыми точками на пиках В и D и в впадинах С и Е. Конечная точка ФИ-эллипса PHI11 находится в точке F. Применяя наше правило входа (продажа на прорыве боковой линии после того, как движение рынка достигает конца ФИ-эллипса), находим, что точка G — лучший долгосрочный сигнал продажи. В зависимости от правила выхода можно реализовать небольшую или очень большую прибыль. Если следовать правилу плавающего стопа, то прибыль ограничена, но, если позволить позиции дожить до целевой прибыли на уровне восстановления 50,0% (очень вероятная стратегия при реальной долгосрочной инвестиции), ожидание развития ФИ-эллипса PHI11 в течение 18 месяцев окупится. ФИ-эллипс PHI11 замечательный пример того, как симметричны фигуры рыночной цены, даже если красота рыночной фигуры может не оказаться очевидной с первого взгляда.

Рисунок 5.44 График Индекса S&P500 с января 1999 по январь 2001 гг. ФИ-эллипс PHI11. Источник: FAM Research, 2000.

График, подобный приведенному на рисунке 5.44, можно построить только при помощи ФИ-эллипсов как торговых инструментов Фибоначчи. Почему они так работают? Человеческое поведение на самом деле очень предсказуемо, и ФИ-эллипсы одни из лучших инструментов Фибоначчи, когда-либо разработанных для его анализа. ФИ-эллипсы как торговые инструменты могут быть превзойдены только ФИ-спиралями, представленными в Главе 6. ФИ-эллипсы подтверждают то, что описал Эллиот приблизительно 60 лет назад. Рынки движутся подобно приливу и отливу: вверх и вниз и очень гладко. Можем ли мы предсказывать эти движения цены? Нет, не можем. Но мы можем строить ФИ-эллипсы, как только получаем две боковые точки. Хотя мы можем иметь совершенный ФИ-эллипс, опережающий время на несколько дней, недель или месяцев, мы все же никогда не сможем знать, будет ли когда-либо достигнута крайняя конечная точка ФИ-эллипса. Именно здесь очень важны навыки, знания и терпение. Чем больше инструментов Фибоначчи предсказывают одну и ту же точку разворота, тем больше уверенность в нашей инвестиции. Прежде, чем продолжить наш анализ торговых приспособлений Фибоначчи и представить ФИ-спирали, сделаем два предварительных шага. Сначала покажем ФИ-эллипсы для Индекса S&P500 на постоянной шкале, как делали это для наличной японской иены. Затем, чтобы доказать, что ФИ-эллипсы наличной японской иены и Индекса S&P500 не являются исключительными событиями, представим третий торговый продукт: Индекс DAX30.

ФИ-эллипсы на постоянных шкалах для Индекса S&P500

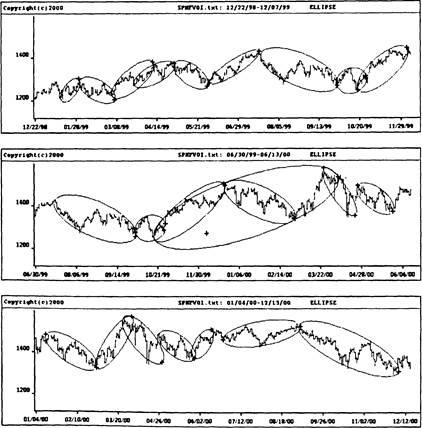

Если продемонстрировать, что ФИ-эллипсы работают со многими продуктами в течение длительного периода времени, мы сможем быть уверены в наших инвестициях. Только на постоянных шкалах можно видеть подобия различных ФИ-эллипсов, Каждый ФИ-эллипс изменяется по форме, длине или ширине, но базовые принципы, основанные на ряде суммирования Фибоначчи и отношениях ряда ФИ, никогда не изменятся. Не существует стандартного ФИ-эллипса, который хотя бы примерно подходил для каждого движения цены. Однако магия ФИ-эллипсов в их способности динамически корректироваться в соответствии со всегда изменяющимися ценовыми фигурами рынков. Мы проанализировали дневные гистограммы по Индексу S&P500 (с декабря 1998 года по декабрь 2000 года) и протестировали ФИ-эллипсы в ретроспективе.

Суммарный поток данных за эти 25 месяцев разделен на три индивидуальных графика. Выбирая комплект соответствующих ФИ-эллипсов и дожидаясь, когда цена рынка выйдет из ФИ-эллипсов в их конечных точках, наши условные инвестиции с очень немногими исключениями следуют ценовой фигуре Индекса S&P500 (рисунок 5.45). Если принять во внимание 11 ФИ-эллипсов, проанализированных в предыдущем разделе, и 23 ФИ-эллипса на рисунке 5.45, динамичная природа ФИ-эллипсов становится очевидной. Мы получим подобную же картину, если распространим наш анализ на данные Индекса DAX30 за два года, завершая этим главу по ФИ-эллипсам как торговым инструментам Фибоначчи.

Рисунок 5.45 График Индекса S&P500 за период с декабря 1998 по декабрь 2000 гг. Присоединенные и накладывающиеся ФИ-эллипсы в постоянном масштабе. Источник: FAM Research, 2000.

|

|||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 361; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.3.153 (0.017 с.) |