Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Отношения Фибоначчи в геометрииСодержание книги

Поиск на нашем сайте

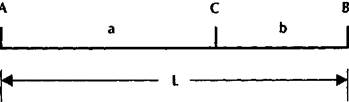

Существование отношения Фибоначчи ФИ в геометрии очень хорошо известно. Однако подходящий для инвесторов способ применения этого отношения как геометрического инструмента к движению биржевых цен с использованием ФИ-спиралей и ФИ-эллип-сов до настоящего времени не публиковался. Чтобы применять ФИ-спирали и ФИ-эллипсы как аналитические инструменты, требуются квалификация программиста и сила компьютеров. Поскольку компьютерные мощности сегодня легко доступны, препятствием является отсутствие не железа, а, скорее, некоторых знаний и соответствующего программного обеспечения. Полностью готовый к работе пакет программ, прилагаемый к данной книге, позволяет каждому заинтересованному читателю/инвестору прослеживать приводимые примеры и генерировать подобные сигналы в торговле в режиме реального времени. ФИ-спираль и ФИ-эллипс имеют необычные свойства, которые в соответствии с отношением Фибоначчи ФИ находятся в двух измерениях: цена и время. Весьма вероятно, что интегрирование ФИ-спирали и ФИ-эллипса намного повысит уровень интерпретации и использования отношения Фибоначчи. До сих пор отношение ФИ Фибоначчи в основном использовалось как инструмент для измерения коррекций и расширений ценовых колебаний. Прогнозы времени интегрировались редко, потому что они не представлялись столь же надежными, как анализ цен. Но с включением в геометрический анализ ФИ-спиралей и ФИ-эллипсов обе части — и ценовой, и временной анализ — могут комбинироваться правильно. Чтобы лучше понять, как ФИ Фибоначчи геометрически встраивается в ФИ-спирали и ФИ-эллипсы, начнем с описания золотого сечения линии и прямоугольника и их соответствующих отношений к ФИ. Греческий математик Евклид Мегарский (450—370 гг. до н. э.) — первый ученый, написавший о золотом сечении и, таким образом, сосредоточившийся на анализе прямой линии (рисунок 1.3). Линия АВ длиной L разделена на два отрезка точкой С. Пусть длины АС и СВ будут равны а и b соответственно. Если С являет ся такой точкой, что частное L-т- а равно частному а -s-b, то С золотое сечение АВ. Отношение L -ь а или а -^ b называется золотым отношением.

Рисунок 1.3 Золотое сечение линии. Источник: FAM Research, 2000.

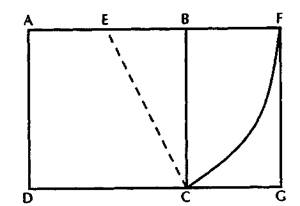

Другими словами, точка С делит линию АВ на два отрезка таким образом, что отношения этих отрезков составляют 1,618 и 0,618; мы легко узнаем эти два числа по нашему анализу ряда суммирования Фибоначчи, как ФИ Фибоначчи и его обратное значение ФИ'. Перемещаясь от одной колыбели науки к другой — из Древней Европы в Древнюю Африку или из Древней Греции в Древний Египет, мы узнаем, что в Великой Пирамиде Гизы прямоугольный этаж палаты фараона также иллюстрирует золотое сечение. Золотое сечение прямоугольника лучше всего продемонстрировать, начертив квадрат, геометрическую конфигурацию, послужившую фундаментом Пирамиды Гизы. Этот квадрат можно затем преобразовать в золотой прямоугольник, как это схематично показано на рисунке 1.4. Сторона АВ квадрата ABCD на рисунке 1.4 делится пополам. Чертится дуга круга с центром в точке Е и радиусом ЕС, отсекающая продление АВ в точке F. Перпендикулярно AF чертится линия FG, пресекающая продление DC в точке G. AFGD — золотой прямоугольник. Согласно формальному определению, геометрическое представление золотого сечения в прямоугольнике означает, что длина прямоугольника этой формы в 1,618 раз больше, чем его ширина. И вновь появляется отношение Фибоначчи ФИ, на сей раз в пропорциях золотого прямоугольника. Держа в уме представление отношения Фибоначчи ФИ в одномерной (линия) и двумерной (прямоугольник) геометрии, можно перейти к более сложным геометрическим объектам. Они подведут ближе к инструментам, которые мы хотим применять для анализа параметров времени и цены фондовых и фьючерсных рынков.

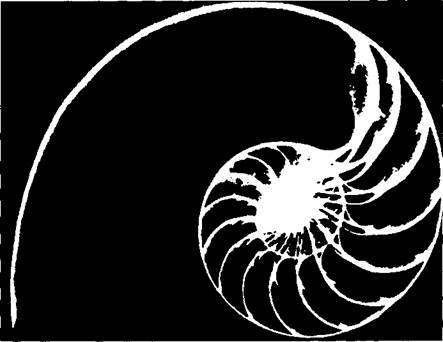

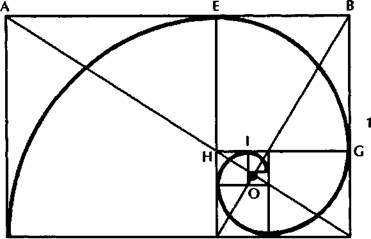

Рисунок 1.4 Золотое сечение прямоугольника. Источник: FAM Research, 2000. Единственной математической кривой следующей модели естественного роста является спираль, выраженная в таких природных феноменах, как Spira mirabilis или раковина наутилуса. ФИ-спираль называют самой красивой математической кривой. Этот тип спирали часто встречается в природе. Ряд суммирования Фибоначчи и золотое сечение, представленное выше как его геометрический эквивалент, очень хорошо ассоциируются с этой замечательной кривой. На рисунке 1.5 показана рентгенограмма раковины камерного наутилуса ("кораблика"). Последовательные камеры наутилуса построены, следуя форме ФИ-спирали. По мере роста раковины размер камер увеличивается, но их форма остается неизменной. Для демонстрации геометрии ФИ-спирали лучше всего использовать золотой прямоугольник как основание для геометрического анализа. Это показано схематично на рисунке 1.6. Частное от деления длины на высоту прямоугольника ABCD на рисунке 1.6 можно вычислить. Как мы узнали ранее, оно составляет АВ-г-ВС = ФИ-Н = 1,618. Через точку Е, также называемую золотым сечением АВ, проводится линия EF, перпендикулярная АВ, отрезающая от прямоугольника квадрат AEFD. Остающийся прямоугольник EBCF — золотой прямоугольник. Если отделить квадрат EBGH, то остающаяся фигура HGCF также будет золотым прямоугольником. Этот процесс можно повторять неопределенно долго, пока конечный прямоугольник О не станет настолько маленьким, что будет неотличим от точки. Конечная точка О называется полюсом равноугольной спирали, которая проходит через золотые сечения D, Е, G, J и так далее.

Рисунок 1.5 ФИ-спираль, представленная в раковине наутилуса. Источник: The Divine Proportion, H. E. Huntley (New York: Dover, 1970), p. iv. Перепечатано с разрешения.

D F J С Рисунок 1.6 Геометрия ФИ-спирали. Источник: FAM Research, 2000. Стороны прямоугольника почти, но не полностью касательные кривой. Отношение ФИ-спирали кряду Фибоначчи очевидно из рисунка 1.6, потому что ФИ-спираль проходит по диагонали через противоположные углы последовательных квадратов, например, DE, EG, GJ и так далее. Длины сторон этих квадратов формируют ряд Фибоначчи. Если самый маленький квадрат имеет сторону длиной d, смежный квадрат должен также иметь сторону длиной d. Следующий квадрат имеет сторону длиной 2d (вдвое длиннее d), следующий 3d (втрое длиннее d), формируя ряд Id, 2d, 3d, 5d, 8d, 13d... который является хорошо известной последовательностью Фибоначчи: 1—1—2—3—5—8—3— и так далее до бесконечности. Спираль не имеет конечной точки. При бесконечном росте наружу (или внутрь) ее форма остается неизменной. Два сегмента спирали идентичны по форме, но отличаются по размеру точно на коэффициент ФИ. Все спирали, чьи темпы роста являются элементами ряда ФИ 0,618-1,000-1,618-2,618-4,236-6,854-11,090-и так далее, будут в контексте этой книги называться ФИ-спира-лями. ФИ-спираль — связующее звено между рядом суммирования Фибоначчи, вытекающим из него отношением Фибоначчи ФИ, и волшебством природы, которое мы видим вокруг нас. В дополнение к ФИ-спирали, в природе можно встретить и другие важные геометрические кривые. Из них наиболее существенные для цивилизации — горизонт океана, след метеора, парабола водопада, дуга перемещения солнца, полумесяц и, наконец, полет птицы. Многие из этих естественных кривых могут быть геометрически смоделированы с использованием эллипсов. Эллипс — математическое выражение овала. Каждый эллипс можно точно описать с помощью всего лишь нескольких характеристик (рисунок 1.7).

S,S2 на рисунке 1.7 — длина большой оси эллипса. S3S4 — длина малой оси эллипса. Эллипс теперь определяется уравнением

Для нас представляет интерес (в контексте анализа Фибоначчи) отношение главной и малой оси эллипса, выраженное на математическом языке в следующей формуле

Рисунок 1.7 Геометрия ФИ-эллипса. Источник: FAM Research, 2000. Эллипс превращается в ФИ-эллипс во всех тех случаях, где отношение большой оси к малой оси эллипса является элементным числом ряда ФИ 0,618-1,000-1,618-2,618-4,236-6,854- и так далее. Круг — специальный тип ФИ-эллипса, в котором а = Ь и отношение а-=-Ь= 1. ФИ-эллипсы предпочтительнее всех других возможных эллипсов (с отношениями главных осей, деленных на малые оси, иными, чем числа ряда ФИ), поскольку эмпирические исследования показали, что люди находят приближения ФИ-эллипсов визуально значительно более удовлетворительными. Когда участники исследовательского проекта сталкивались с различными формами эллипсов и их спрашивали об уровне комфорта, пробное эмпирическое исследование дало результаты, показанные в Таблице 1.1. Три наблюдателя из четырех предпочли эллипсы, имеющие оси, чьи отношения равны отношению ФИ-эллипса (1,618) или так близко приближены к ФИ-эллипсу, чтобы были почти от него неотличимы. После этого оптимистического обзора перейдем ко второй главной части нашего теоретического представления основных инструментов Фибоначчи. К каким выводам можно прийти после того, что мы уже рассказали? И какие выводы сделал Эллиот, чтобы интегрировать ряд суммирования Фибоначчи и ФИ Фибоначчи с силами, которые двигают международные рынки?

Источник: The Divine Proportion, H. E. Huntley (New York: Dover, 1970) p. 65. Перепечатано с разрешения. ВОЛНОВОЙ ПРИНЦИП ЭЛЛИОТА

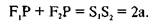

Ральф Нельсон Эллиот (1871—1948) начал свою карьеру инженером, а не профессиональным аналитиком рынка. Оправившись от тяжелой болезни в 30-х годах, он переключил свой интерес на анализ цен акций, сосредоточившись на Индексе Доу-Джонса. После нескольких замечательно успешных прогнозов в 1939 году Эллиот опубликовал ряд крупных статей в журнале "Файнэншл уорлд" (Financial World), в которых впервые показал, что Индекс Доу-Джонса движется в определенном ритме. Рыночная теория Эллиота основана на следующем факте: каждое явление на нашей планете движется по тому же принципу, что и приливы: за приливом следует отлив, за действием — противодействие. Время не влияет на эту схему, потому что структура рынка в своей полноте остается постоянной. В этом разделе кратко рассмотрены и проанализированы концепции Эллиота. Однако важно обсудить его идеи, объясняющие фундаментальные концепции и использованные нами в анализе инструментов Фибоначчи. Не будем погружаться в особые детали; большинство фактов подробно описано в книге "Приложения и стратегии Фибоначчи для трейдеров". Наше внимание будет сфокусировано на главных аспектах работы Эллиота, имеющих длительное значение. Даже если мы не соглашаемся с некоторыми открытиями Эллиота, его идеи достойны восхищения. Мы знаем, насколько трудно создавать новые концепции рыночного анализа без технической поддержки, доступной сегодня. Когда мы начали изучать работы Эллиота в 1977 году, было очень трудно достать все данные для глубокого анализа. Насколько же труднее это должно было быть для Эллиота в те годы, когда он начинал свою работу! Компьютерная технология, доступная сегодня, позволяет быстро тестировать и анализировать, но все же для того, чтобы начать, необходимо иметь в своем распоряжении идеи Эллиота. Эллиот писал: "Закон природы охватывает наиболее важный изо всех элементов выбор времени. Закон природы не система или метод игры на рынке, а феномен, похоже, отмечающий прогресс всех видов человеческой деятельности. Его применение в прогнозировании революционно".* Эллиот опирался в своем открытии на закон природы: "Этот закон, стоящий за рынком, можно увидеть только тогда, когда рынок рассматривается в надлежащем свете и затем анализируется с использованием этого подхода. Проще говоря, фондовый рынок создание человека, следовательно, он отражает характерные особенности человека" (с. 40). Перспектива предсказывать движение цен с использованием принципов Эллиота побуждает легионы аналитиков трудиться день и ночь. Мы сосредоточимся на самой возможности предсказания и попробуем ответить на вопрос, возможно ли это. Эллиот выразился очень определенно, когда представлял свою концепцию волн: "Любая человеческая деятельность имеет три отличительные особенности: модель (фигура), время и отношение, и все они подчиняются ряду суммирования Фибоначчи" (с. 48). После того, как волны интерпретированы, это знание может применяться к любому движению, потому что одни и те же правила применяются к ценам акций, облигаций, зерновых и других фьючерсов. Наиболее важный из трех этих упомянутых факторов — модель (ценовая фигура). Модель всегда развивается, формируясь вновь и вновь. Обычно, хотя и не всегда, можно заранее увидеть соответствующий тип модели. Эллиот описывает этот рыночный цикл как "...разделенный, прежде всего на 'бычий рынок' и 'медвежий рынок'" (с. 48). · The Complete Writings of R. N. Elliott with Practical Application from J. R. Hill, by J. R. Hill, Commodity Research Institute, NC, 1979 (последующих ссылки также сделаны на Эллиота), р. 84. Бычий рынок может быть разделен на пять "главных волн", а медвежий рынок — на три главные волны. Главные волны 1, 3 и 5 бычьего рынка подразделены на пять "средних волн" каждая. Затем волны 1, 3 и 5 каждой средней волны подразделены на пять "малых волн" Рисунок 1.8 "Идеальный" цикл фондового рынка по Эллиоту. Источник: Fibonacci Applications and Strategies for Traders, Robert Fischer (New York: Wiley, 1993), p. 13. Перепечатано с разрешения

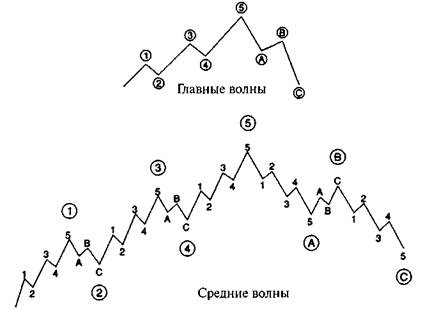

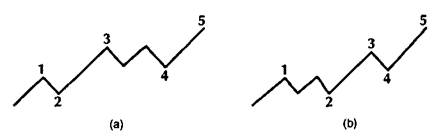

Беда с этой общей рыночной концепцией в том, что в большинстве случаев регулярных (правильных) колебаний с 5 волнами не бывает. Регулярное колебание с 5 волнами лишь исключение из правила, которое Эллиот пытался довести до ума введением в концепцию сложных вариаций. Эллиот представил ряд рыночных моделей (фигур), применимых почти к каждой ситуации рыночного развития. Если ритм рынка правильный, волна 2 не будет восстанавливаться (retrace) до начала волны 1, а волна 4 не будет корректироваться (correct) ниже вершины волны 1 (рисунок 1.9). В тех случаях, когда такое происходит, следует пересчитать волны.

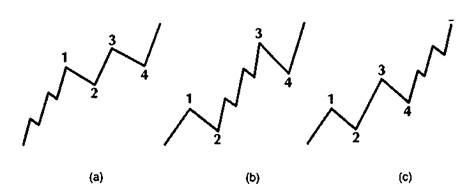

Рисунок 1.9 Подсчет (а) ошибочен в восходящем движении с 3 волнами; (Ь) правилен в восходящем движении с 3 волнами; (с) ошибочен в восходящем движении с 5 волнами; (d) правилен в восходящем движении с 5 волнами. Источник: Fibonacci Applications and Strategies for Traders, Robert Fischer (New York: Wiley, 1993), p. 14. Перепечатано с разрешения. Каждую из двух корректирующих волн 2 и 4 можно подразделить на три волны более низкой категории. Корректирующие волны 2 и 4 в фигуре чередуются. Эллиот назвал это правилом чередования. Если волна 2 простая, волна 4 будет сложная, и наоборот (рисунок 1.10). Сложность в этом смысле — еще один термин, не-обходимыый для описания того факта, что волна 2 (или волна 4) состоит из подволн и не идет прямолинейно, как это делают простые волны.

Простые и сложные волны (а) в волне 4; (Ь) в волне 2. Источник: Fibonacci Applications and Strategies for Traders, by Robert Fischer (New York: Wiley, 1993), p. 14. Перепечатано с разрешения. Исходя из своего замечательного наблюдения о чередовании простых и сложных волн и формулирования этого факта как правила развития рынка, Эллиот привязал закон природы к человеческому поведению и, таким образом, к поведению инвесторов. В природных феноменах, таких как подсолнечник, сосновая шишка и ананас, имеются спирали с чередующимся вращением — сначала по часовой стрелке, а затем против часовой стрелки. Это чередование рассматривается как эквивалент чередования простых и сложных совокупностей в корректирующих волнах 2 и 4. В дополнение к коррекциям (как неотъемлемой части любого рыночного движения) Эллиот анализировал расширения как усиления трендов в ту или иную сторону рынка, будь то восходящие или нисходящие тренды. "Расширения могут появляться в любой из трех импульсных волн — волне 1, 3 или 5, но никогда не больше, чем в одной" (с. 55). На рисунке 1.11 показаны комбинации импульсных волн и расширений в 1, 3 и 5 волне восходящего тренда рынка. Все эти три волновых расширения могут быть развернуты как импульсные волны и расширения нисходящих трендов. На этом этапе воздержимся от рекомендаций читателям по всем возможным вариантам, приведенным в публикациях Эллиота. Вместо этого смоделируем принципиальную схему перемещений рынка, основанную на импульсных волнах, коррекциях и расширениях. Цель этого беглого обзора — показать сущность идей Эллиота и проследить, как они все более усложняются. На наиболее сложных стадиях даже для очень опытных последователей Эллиота почти невозможно применять все правила волновых фигур Эллиота в торговле в режиме реального времени.

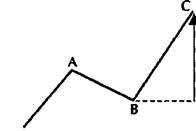

Рисунок 1.11 (а) Расширение первой волны в восходящем тренде; (Ь) расширение 3 волны в восходящем тренде; (с) расширение 5 волны в восходящем тренде. Источник: Fibonacci Applications and Strategies for Traders, by Robert Fischer (New York: Wiley, 1993), p. 17. Перепечатано с разрешения. Эллиот и сам признавал: "Коррекции бычьих и медвежьих колебаний понять значительно труднее" (с. 48). Проблема в том, что сложная природа структуры волн не оставляет места для предварительных прогнозов будущих движений цен. Схемы и структуры выглядят совершенными лишь в ретроспективе. Множество описанных Эллиотом правил и ситуаций может использоваться для наложения на любую ценовую фигуру после ее появления. Но для торговли в режиме реального времени этого недостаточно. Завершая комментарии по Эллиоту, резюмируем те сегменты открытий Эллиота, которые могут использоваться для построений концепций и инструментов торговли, легких в применении и имеющих отношение к тому, что мы говорили о ФИ Фибоначчи как константе естественного роста. Принципы Эллиота, описывающие рынки, постоянно движущиеся в ритме волн, продуманы блестяще, прекрасно работают на равномерных рынках и дают ошеломляющие результаты при ретроспективном изучении графиков. Наиболее значительная проблема их в том, что колебания рынка неравномерны. Отсюда трудности с конкретными ответами на вопросы типа: • Является ли точка, в которой мы начинаем наш отсчет волн, частью импульсной волны или частью корректирующей волны? • Будет ли пятая волна? • Коррекция плоская или зигзагообразная? • Будет ли расширение в волне 1, 3 или 5? Эллиот по этому поводу специально писал: "Этот Принцип тщательно проверен и успешно использовался подписчиками для прогнозирования рыночных движений" (с. 107). И: "В дальнейшем письма будут публиковаться по завершении волны, не дожидаясь завершения всего цикла. В этой связи изучающие смогут понять, как составлять свои собственные прогнозы, причем совершенно бесплатно. Этот феномен и его практическое применение становятся все более и более интересными, потому что рынок непрерывно демонстрирует новые примеры, к которым могут применяться неизменные правила" (с. 137). Наша собственная работа с концепциями Эллиота, осуществляемая под множеством различных углов на протяжении более 20 лет, не поддерживает утверждение, что структура волны обладает прогнозирующим потенциалом. Структура волны слишком сложна, особенно в корректирующих волнах. Правило чередования чрезвычайно полезно, но эта абстрактная схема не говорит нам, например, следует ли ожидать: • коррекции трех волн, • двойной боковой коррекции или • тройного бокового движения. Еще менее вероятна возможность прогнозирования ценовой фигуры с 5 волнами. Появление расширений в волне 1, волне 3 или волне 5 еще более усложняет проблему. Прелесть работы с концепцией Эллиота не в количестве волн. Мы можем только согласиться, когда Дж. Р. Хилл заявляет в своем практическом приложении: "Представленная концепция чрезвычайно полезна, но люди буквально "лезут на стену", когда пытаются подогнать фигуры графиков в точное соответствие с волной Эллиота" (с. 33). Эллиот сосредоточивается на распознавании фигур. Вся его работа направлена на предсказание будущих движений цены на основе существующих фигур, но он, похоже, в этой области не преуспевает. Эллиот и сам выражал неуверенность в нумерации волн, когда писал в различных информационных бюллетенях: "Боковое движение в течение этих пяти недель было лишено фигуры, чего никогда прежде не отмечалось" (с. 167). В другом месте он писал: "Фигура движения через основание настолько редка, что даже не упоминается в Трактатах. Эти детали расстраивают любую нумерацию" (с. 165). И вновь: "Элемент времени [имеется в виду ряд суммирования Фибоначчи] как независимый инструмент, однако, продолжает сбивать с толку, когда делаются попытки применить любое известное правило последовательности к продолжительности трен-да" (с. 180). И наконец: "Элемент времени основан на ряде суммирования Фибоначчи, но имеет свои ограничения и может использоваться только как дополнение волнового принципа" (с. 186). Эллиот не понимал, что важна не нумерация волн, а ФИ Фибоначчи. Отношение Фибоначчи — закон природы и человеческое поведение. При наблюдении колебаний рынка мы пытаемся измерить не больше и не меньше, чем ФИ Фибоначчи. В то время как ряд суммирования Фибоначчи и отношение Фибоначчи ФИ постоянны, нумерация волн вводит в заблуждение. Эллиот пробовал предсказывать движение цены из пункта В в пункт С, основываясь на рыночных фигурах (рисунок 1.12). Мы считаем это невозможным, и сам Эллиот никогда не утверждал, что он способен делать это механически. Изучая публикации Эллиота более тщательно, все же можно выделить некое правило, имеющее прогнозирующую силу. "Циклическая фигура, или мера массовой психологии — это пять волн вверх и три волны вниз, всего восемь волн. Эти фигуры имеют прогнозирующее значение: когда заканчиваются пять волн вверх,

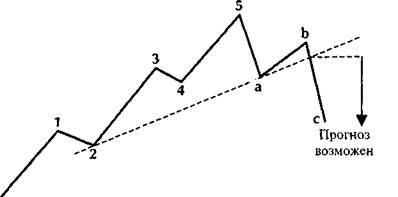

Рисунок 1.12 Прогнозирование движения цены из точки В в точку С невозможно. Источник: Fibonacci Applications and Strategies for Traders, Robert Fischer (New York: Wiley, 1993), p. 23. Перепечатано с разрешения. 3 – 6420 последуют три волны вниз, и наоборот" (с. 112). С этим утверждением нельзя не согласиться. Рисунок 1.13 визуализирует эти последние выводы Эллиота. Наиболее вероятно, Эллиот не понимал, что в его стратегии произошло полное изменение. Это последнее заявление Эллиота представляет собой стратегию, противоположную по сравнению с подходом на рисунке 1.12. Вместо попытки предсказать движение цены из точки В в точку С он ждет, согласно рисунку 1.13, до самого конца 5-волнового движения, потому что потом можно ожидать три волны в противоположном направлении.

Можно предсказать движение цены после конца 5-волнового цикла. Источник: Fibonacci Applications and Strategies for Traders, Robert Fischer (New York: Wiley, 1993), p. 23. Перепечатано с разрешения. Мы полностью принимаем этот подход Эллиота и в последующих разделах укрепим его идею дополнительными правилами. Числа 5 и 3 члены ряда суммирования Фибоначчи, следовательно, они не могут вводить в заблуждение в нашем анализе. Мы представим и другие инвестиционные стратегии, близко связанные с отношением Фибоначчи. Мы охватим коррекции и расширения, как это делал Эллиот, но сделаем это по-другому, всегда фокусируясь на отношении Фибоначчи ФИ и его представлении в инструментах, которые мы анализируем. Эллиот никогда не работал с геометрическим подходом. Мы, однако, разработали компьютеризированные ФИ-спирали и ФИ-эллипсы, готовые к применению в анализе. Мы абсолютно уверены, что в этом решение проблемы объединения цены и времени в составном аналитическом подходе. Это идет гораздо дальше того,с чего мы начали в нашей первой книге приблизительно восемь лет назад. Используя наши торговые инструменты Фибоначчи и компьютерную программу WINPHI, мы в последующих главах сконцентрируем наши исследования главным образом на дневных ценовых гистограммах. Все представленные инструменты тщательно протестированы нами и готовы к применению на фьючерсных и фондовых рынках. Исследования показывают, что можно также использовать внут-ридневные данные, но при других параметрах. Требуется провести больше исторических испытаний на тиковых или внутридневных данных прежде, чем смогут быть установлены определенные правила применения геометрических инструментов, основанных на Фибоначчи, в режиме реального времени. РЕЗЮМЕ: ГЕОМЕТРИЧЕСКИЕ ИНСТРУМЕНТЫ ФИБОНАЧЧИ

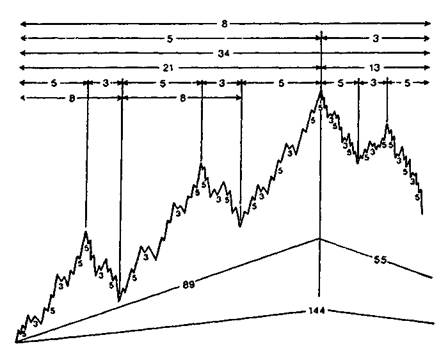

Изучение ряда суммирования Фибоначчи и анализа Эллиота движения рынков в условиях равномерных волн позволило создать шесть общих инструментов. Их можно применять почти без ограничений к рядам рыночных данных, будь то наличные валюты, фьючерсы, Индексы, акции или взаимные фонды. Эти шесть инструментов: (1) сам ряд суммирования Фибоначчи, (2) временные цели Фибоначчи, (3) коррекции и расширения в связи с отношением Фибоначчи, (4) ФИ-каналы, (5) ФИ-спира-ли и (6) ФИ-эллипсы. Эти торговые инструменты описаны в данном разделе, чтобы читатели получили общее представление о функционировании и функциональных возможностях геометрических инструментов применительно к любому детальному анализу и приложению инструментов к рыночным данным. Ряд суммирования Фибоначчи Сначала это может показаться удивительным, но ряд суммирования Фибоначчи можно легко превратить в инструмент рыночного анализа, работающий устойчиво и надежно. Приведем ряд суммирования Фибоначчи следующим образом: 1-1-2-3-5-8-13-21-34-55-89-144-...

Частные от деления каждого числа ряда Фибоначчи на предшествующее число асимптотически приближаются к значению ФИ = 1,618 (мы называем его отношением Фибоначчи). Если объединить выводы Фибоначчи с выводами Эллиота, можно исключить теоретические волны Эллиота — пять плюс три плюс пять плюс три плюс пять, всего 21 главную волну, что является числом ряда суммирования Фибоначчи. Если каждое 5-волновое движение в восходящем тренде разбить на пять плюс три плюс пять плюс три плюс пять меньших или промежуточных волн (всего 21 волну) и если каждую из получившихся волн разбить на пять плюс три плюс пять (всего 13) малых волн, получим общее количество 89 волн, число, которое, как мы видим, опять-таки часть ряда суммирования Фибоначчи. Если проделать ту же процедуру с тремя корректирующими волнами, получим 55 волн для корректирующего 3-волнового движения и общее количество 144 волны для завершения одного из рыночных циклов Эллиота. Общее применение этого принципа показывает: движение в определенном направлении продолжается до точки, в которой завершается временная структура, являющаяся частью и совместимая с числами ряда суммирования Фибоначчи. Движение, длящееся более трех дней, не должно разворачиваться, пока не достигнуты пять дней. Движение, превышающее пять дней, должно длиться минимум восемь дней. Тренд, продолжающийся девять дней, не должен закончиться прежде, чем пройдут 13 дней, и так далее. Наши открытия относительно связи между рядом суммирования Фибоначчи и волновым принципом Эллиота показаны на рисунке 1.14. Эту базовую структуру вычисления изменений тренда можно одинаково успешно применять к часовым, дневным, недельным или месячным данным. Но это лишь идеальный тип фигуры, и трейдеры никогда не должны ожидать, что биржевые товары, фьючерсы, Индексные фьючерсы или акции будут вести себя таким точным и предсказуемым образом. Отклонения могут и будут происходить как во времени, так и амплитуде, потому что отдельные волны и ценовые фигуры не всегда будут развиваться обычным путем. Мы также должны иметь в виду, что простое приложение ряда суммирования Фибоначчи предназначено, чтобы предсказывать длину движений тренда, но число гистограмм на боковых рынках остается непредсказуемым.

Рисунок 1.14 Ряд суммирования Фибоначчи, схематично встроенный в полный рыночный цикл в соответствии с классификацией волн по Эллиоту. Источник: Fibonacci Applications and Strategies for Traders, Robert Fischer (New York: Wiley, 1993), p. 20. Перепечатано с разрешения. Однако, как мы увидим позже, числа 8, 13, 21, 34 и 55 могут иметь важное практическое значение, когда применяются для работы в комбинации с другими инструментами Фибоначчи. Один простой пример: при определении длины стандартного ФИ-эллипса продукта, которым мы хотим торговать, самый легкий способ идентифицировать изменение главного тренда — сначала проверить движения длиной в числа Фибоначчи 8, 13, 21, 34 или 55. Это не означает, что изменения тренда всегда произойдут в предварительно рассчитанных точках после гистограмм 8, 13, 21, 34 или 55, но это случается слишком часто, чтобы игнорировать. Эллиот и его последователи пробовали вычислять изменения главного тренда фондового рынка, применяя числа ряда суммирования Фибоначчи к недельным, месячным и годовым данным. Это имело смысл, несмотря на то, что базовые структуры времени становились очень длинными и поворотные точки в исторической перспективе на недельной, месячной или годовой основе часто не материализовались вообще. Что касается внутридневных данных, мы считаем, что здесь числа имеют очень небольшое значение, потому что (1) рынки перемещаются в боковом направлении и (2) гораздо более беспорядочный характер движений рынка в течение дня (по сравнению с ежедневными движениями) делает использЧз-вание внутридневных чисел Фибоначчи почти непригодным для серьезного анализа. В нашем анализе, следовательно, мы концентрируемся на дневных данных и числах 8, 13, 21, 34 и 55.

|

||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 650; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.221.217.100 (0.012 с.) |