Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Наличная евро на недельной и дневной основеСодержание книги

Поиск на нашем сайте

После запуска 11 странами-участницами в январе 1999 года наличная евро быстро стала третьей главной всемирной резервной валютой наряду с японской иеной и долларом США. В отличие от анализа Индекса S&P500, где мы обсуждали ФИ-спирали на недельных и дневных данных, наличная евро сначала анализируется на недельных данных в общем, и в принципе. Если не найдены пересечения по крайней мере двух ФИ-спиралей на недельных данных (из-за отсутствия колебаний на рынке, необходимых для определения соответствующих центров и отправных точек ФИ-спиралей), мы переносим внимание на дневные данные, чтобы провести более тонкий анализ. Теперь проиллюстрируем применение ФИ-спиралей к наличной евро на недельном графике. Между сентябрем 1997 года и январем 2001 года отмечены семь важных разворотов тренда. Эти семь разворотов тренда актуальные точки, которые мы проанализируем. Пики и впадины, представляющие интерес, последовательно пронумерованы от пика Р#01 до пика Р#07. Всего мы находим четыре пика — Р#01, Р#03, Р#05 и Р#07 — наряду с тремя впадинами — V#02, V#04 и V#06 (см. рисунок 6.33). Мы вновь находим пары ФИ-спиралей, чьи пересечения точно определяют важные пики и впадины в точках разворота. Как уже должно быть ясно к настоящему времени, мы не предсказываем эти точки разворота. Мы всегда должны ждать, пока рыночная цена не разовьется до уровня, где ценовая фигура будет соответствовать предварительно рассчитанным пересечениям ФИ-спиралей с различными центрами и отправными точками. Как и в нашей презентации для Индекса S&P500, мы представляем для каждого важного пика и впадины наличной евро по три графика. Главный график показывает две ФИ-спирали в комбинации и точки пересечения двух этих ФИ-спиралей. Два малых графика показывают ФИ-спирали по отдельности, давая читателям ясное представление о том, где расположены отправные точки и центры различных ФИ-спиралей. Очень важно точно знать, где находятся центры и отправные точки. Читатели смогут сами построить все наши ФИ-спирали с помощью пакета программ WINPHI.

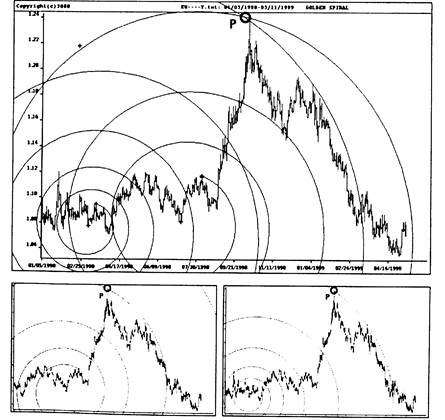

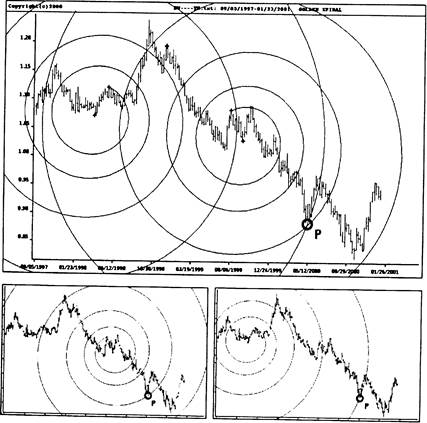

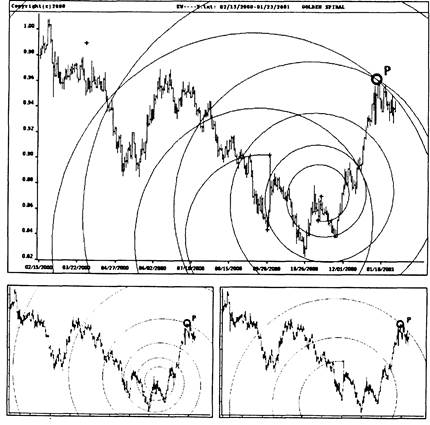

Рисунок 6.33 График наличной евро с сентября 1997 по январь 2001 гг. Важные пики и впадины Р#01 — Р#07. Источник: FAM Research, 2000. Мы начинаем наш анализ важных разворотов тренда с максимума наличной евро в октябре 1998 года на недельном пике Р#01 (рисунок 6.34). Две ФИ-спирали с различными центрами и отправными точками пересекаются, когда рынок изменяет направление своего тренда в пике Р#01. ФИ-спираль на левом малом графике направлена против часовой стрелки и пробивается движением цены на третьем кольце ФИ-спирали в точке Р. ФИ-спираль на правом малом графике вращается по часовой стрелке и пробивается на своем четвертом кольце ФИ-спирали. Обе ФИ-спирали отвечают базовому требованию для важного изменения тренда: пересечение должно происходить на третьем или более высоком кольце ФИ-спирали.

Рисунок 6.34 Наличная евро с сентября 1997 по август 1999 гг. ФИ-спирали для Р#01. Из анализа Индекса S&P500 мы узнали, что лучшие точки разворота устанавливаются на двойном подтверждении недельных и дневных данных. Пик Р#01 наличной евро в этом отношении — хороший пример. Разворот тренда на недельном графике подтверждается парой ФИ-спиралей на дневной основе (рисунок 6.35). ФИ-спираль слева направлена против часовой стрелки. Пробитие пиком происходит на ее третьем кольце ФИ-спирали. Правая ФИ-спираль вращается по часовой стрелке и пробивается на шестом кольце ФИ-спирали. Пересечение двух ФИ-спиралей совпадает с ранее описанным пересечением ФИ-спиралей на недельной основе.

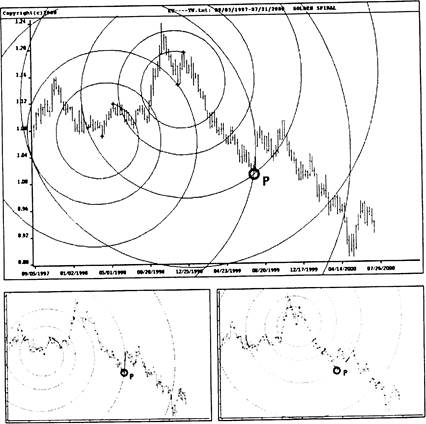

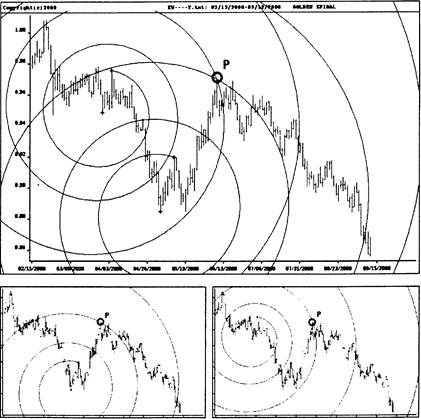

Рисунок 6.35 Наличная евро с января 1998 по май 1999 гг. ФИ-спирали для Р#01. ФИ-спирали иные, чем эти две, представленные на рисунке 6.35, также могли бы подтвердить Р#01. Заинтересованные читатели могут самостоятельно создать такие ФИ-спирали, работая с пакетом программ WINPHI и приложенными к нему наборами исторических данных. Впадина У#02 наличной евро на недельной основе также подтверждается пересечением двух ФИ-спиралей (рисунок 6.36). Рынок наличной евро устойчиво перемещается вниз и пробивает ФИ-спирали на четвертом и третьем кольце ФИ-спирали. Разворот тренда ожидается и происходит, когда рыночная цена достигает пересечения двух ФИ-спиралей. Соответствующее дневное подтверждение впадины V#02 основывается на двух ФИ-спиралях (см. рисунок 6.37).

Рисунок 6.36 Наличная евро с сентября 1997 по июль 2000 гг. ФИ-спирали для V#02.

Рисунок 6.37 Наличная евро с мая 1998 по сентябрь 1999 гг. ФИ-спирали для V#02. К данному моменту с помощью ФИ-спиралей на недельных и дневных данных мы точно определили два важных разворота тренда наличной евро. В обоих случаях, когда пара ФИ-спирали на недельной и дневной основе имела одну и ту же точку пересечения, происходило важное изменение тренда на рынке. Разворот тренда в впадине V#02 происходит, как ожидалось, но коррекция, которая следует, оказывается недостаточно сильной, чтобы создать колебание на недельной основе. Мы не можем найти пару соответствующих ФИ-спиралей, которая подтвердила бы пик Р#03 на недельном пересечении. Однако есть две ФИ-спирали на дневных данных, и их пересечение пробивается движением рынка в пике Р#03 (рисунок 6.38).

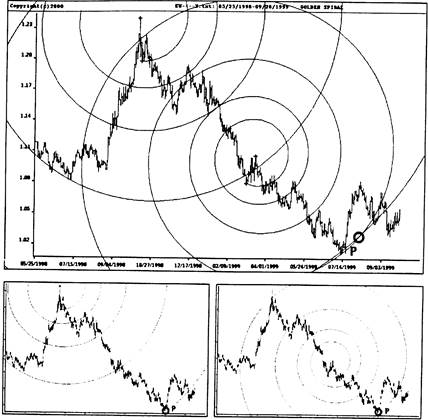

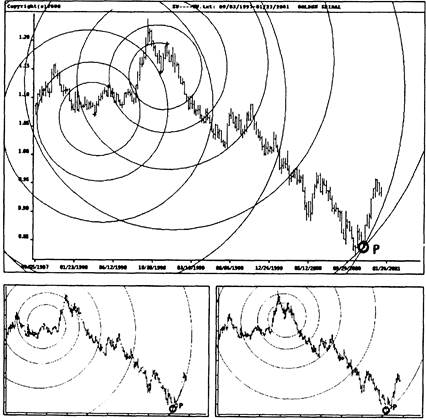

Рисунок 6.38 Наличная евро с октября 1998 по декабрь 1999 гг. ФИ-спирали для Р#03. ФИ-спираль на левом малом графике вращается против часовой стрелки и пробивается на четвертом кольце ФИ-спирали. Правая ФИ-спираль направлена по часовой стрелке с пробитием на третьем кольце ФИ-спирали. Пробитие пересечения движением рынка в пике Р#03 одно из самых близких — и это лучший из примеров, приведенных до сих пор. Мы не имеем двойного подтверждения пересечений на недельных и дневных данных; следовательно, сомнительно, что эта точка разворота важная и рынок действительно будет идти выше. Этот пример подобен второй из трех впадин в разделе по Индексу S&P500 на дневных данных, поскольку она (впадина) также не подтверждена на недельной основе. Это лишь промежуточная краткосрочная коррекция, а не важный разворот тренда. После того, как рынок разворачивается к новым минимумам, впадина V#04 (в отличие от пика Р#03) снова подтверждается дважды — на недельном и дневном основании. Рисунок 6.39 показывает недельную фигуру Впадина V#04 — важная впадина. Две ФИ-спирали на недельных и дневных данных идентифицируют одну и ту же важную точку разворота. В данном случае, чтобы избежать повторения, мы концентрируем наш анализ на наборе недельных данных. Читатели могут легко сами построить точки пересечения на дневных данных, используя программное обеспечение WINPHI. Пик Р#05 более интересен, чем впадина V#04, потому что здесь мы переживаем ту же ситуацию, что была с пиком Р#03.

Рисунок 6.39 Наличная евро с сентября 1997 по январь 2001 гг. ФИ-спирали для V#04. После того, как важная впадина V#04 подтверждается ФИ-спира-лями на недельных и дневных данных, коррекция, следующая в верхнюю сторону на рынке наличной евро, оказывается недостаточно сильной, чтобы дать нам фигуру колебания, пригодную для недельного ФИ-спирального анализа. Однако пара ФИ-спира-лей, построенная на наборе дневных данных, дает достоверную точку пересечения для подтверждения пика Р#05 (рисунок 6.40). Не существует определенного различия между промежуточными краткосрочными точками разворота, которые подтверждаются только один раз, и важными разворотами тренда, которые подтверждаются дважды парами ФИ-спиралей на недельной и дневной основе.

Рисунок 6.40 Наличная евро с февраля по сентябрь 2000 года. ФИ-спирали для Р#05. От пика P#Q5 рынок резко падает до более низких минимумов и, наконец, до исторического минимума в впадине V#06. Недельная фигура для этого движения рынка отражена на рисунке 6.41. Впадина V#06 — одна из важных разворотов тренда, который может быть точно определен многими различными ФИ-спираля-ми, построенными от разных центров и отправных точек на месяцы и годы вперед. Левая ФИ-спираль имеет центр и отправную точку во втором квартале 1998 года. ФИ-спираль справа имеет центр и отправную точку в конце 1998 года вскоре после того, как достигается самый высокий максимум.

Хотя мы могли построить точку пересечения на 0,84 USD/EUR еще в конце 1998 года, мы никак не могли знать, что рыночная цена когда-либо опустится так низко. Признаком того, что впадина W06 могла стать важным изменением тренда, является пересечение, дважды подтвержденное дополнительной парой ФИ-спиралей на дневных данных.

Рисунок 6.41 Наличная евро с сентября 1997 по январь 2001 гг. ФИ-спи-рали для V#06.

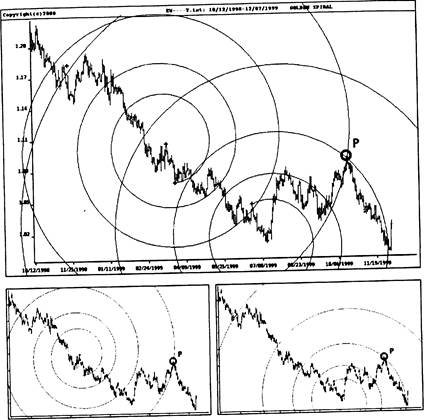

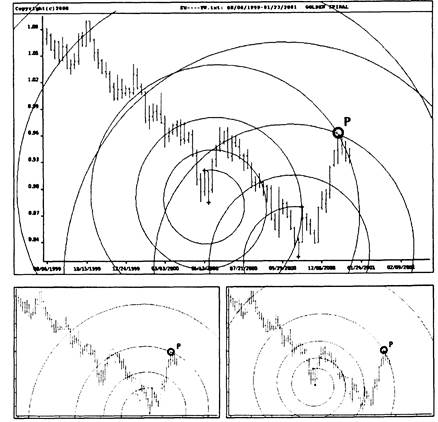

Последним разворотом тренда наличной евро, который будет проанализирован, является пик Р#07. Сначала мы покажем результаты нашего анализа на недельных барных графиках (рисунок 6.42).

Пик Р#07 на недельной основе определяется разными ФИ-спиралями с различными центрами и отправными точками. Две ФИ-спирали, представленные на рисунке 6.42, пробиваются восходящим трендом наличной евро на третьем и четвертом коль це ФИ-спирали. Чтобы прояснять картину и проверить пик Р#07 на его значение как важного разворота тренда, мы ищем дополнительные ФИ-спирали на дневной основе, которые также пробиваются движением рынка в пике Р#07. И мы действительно находим пару дневных ФИ-спиралей, которые оказываются идеальным подтверждением пика Р#07 (рисунок 6.43).

Рисунок 6.42 Наличная евро с августа 1999 по январь 2001 гг. ФИ-спирали для Р#07.

Рисунок 6.43 Наличная евро с февраля 2000 по январь 2001 гг. ФИ-спирали для Р#07. Именно многократные подтверждения — это то, что мы пытаемся получить, анализируя рынки на основе геометрических фигур Фибоначчи, таких как пары ФИ-спиралей. В Главе 8 мы увидим, как этот убедительный подход может быть еще более улучшен совмещением различных геометрических торговых инструментов Фибоначчи. Теперь мы оставляем наличную евро и рассмотрим возможности успешного применения ФИ-спиралей к Индексу DAX30.

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 384; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.109.244 (0.01 с.) |