Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Организация управления финансами на предприятииСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Финансовая работа на предприятии — это часть его управленческой функции, это специфическая деятельность, направленная на своевременное и полное обеспечение предприятия финансовыми ресурсами и их эффективное использование в целях обеспечения расширенного воспроизводства и выполнения всех его финансовых обязательств перед другими субъектами рынка и государством. Сама же организация управления финансами на конкретных предприятиях зависит от ряда факторов: форм собственности, организационно-правового статуса, отраслевых и технологических особенностей, характера производимой продукции (оказываемых работ, услуг), размеров (масштабов) бизнеса и др. В самом общем и упрощенном виде организация деятельности по управлению финансами в организациях (на предприятиях) по образцу схем управления финансами промышленных зарубежных корпораций может быть структурирована следующим образом (рис. 1.5)*.

* Бочаров В.В. Корпоративные финансы. — СПб.: Питер, 2001. — С. 46.

При этом в функции главного бухгалтера входят: постановка и функционирование систем бухгалтерского, управленческого и налогового учета; ответственность за ведение своевременной и объективной системы внутренней и внешней отчетности и обеспечение соблюдения норм бухгалтерского и налогового законодательства; организация внутреннего аудита; участие в разработке оперативных бюджетов, бюджетов; ответственность за компьютеризацию системы учета и за наем и обучение квалифицированных бухгалтеров и др. Основные функции финансового менеджера реализуются в процессе 1)формирования и 2)использования финансовых ресурсов и заключаются в следующем: • финансовый анализ и планирование (прогнозирование) — формулирование общей финансовой стратегии; составление стратегических и тактических финансовых планов; участие в подготовке бизнес-планов; формирование инвестиционной, ценовой, кредитной, дивидендной и прочей политики; финансовый анализ для облегчения принятия управленческих решений, финансовый контроль • управление источниками финансирования — формирование внутренних и внешних, краткосрочных и долгосрочных источников финансирования организации; анализ условий их формирования, определение цены; оценка целесообразности привлечения заемных и использования собственных средств; расчет цены капитала; формирование оптимальной структуры капитала организации (предприятия); • управление инвестиционной деятельностью — поиск источников вложений капитала организации, анализ эффективности инвестиционной деятельности, оценка финансового риска; поиск и рационализация источников финансирования капитальных затрат; проведение операций с ценными бумагами; управление инвестиционным портфелем; • управление текущей (финансовой) деятельностью (оборотным капиталом и денежными средствами) — 1)определение потребности в оборотных средствах и рационализация (оптимизация) структуры оборотных средств; 2)управление дебиторско-кредиторской задолженностью, 3)управление запасами; финансирование текущей деятельности и 4)организация денежных потоков в целях обеспечения платежеспособности организации (предприятия) и ритмичности ее текущих платежей; 5)обеспечение своевременности платежей по обязательствам организации (предприятия) в бюджет, банкам, поставщикам, собственным работникам; • организация взаимоотношений с финансово-кредитной системой и другими хозяйствующими субъектами по поводу наличных и безналичных расчетов, получения наличных денежных средств, кредитов, покупки-продажи ценных бумаг, уплаты неустоек, начисления пеней и т. п. Здесь необходимо отметить, что чаще всего на российских предприятиях обязанности финансового менеджера совмещает главный бухгалтер или главный экономист (начальник планово-экономического отдела). Между тем присутствие на предприятии специалиста по управлению финансами — финансового менеджера или финансового отдела — играет важную роль. Финансовый менеджер любой организации (предприятия) — это высококвалифицированный специалист, обладающий знаниями в области финансов и бухгалтерского учета, денежного обращения и кредита, банковского, страхового дела, ценообразования, налогового законодательства, биржевой деятельности. Финансовый менеджер должен обладать следующими качествами, необходимыми для принятия решений: • концептуальные способности (чувство связи между фирмой и предпринимательской средой); • умение видеть главные направления, создающие благоприятные возможности или угрозы для организации (предприятия); • умение прогнозировать спрос на финансовом рынке. Организационная структура системы управления финансами хозяйствующего субъекта, а также ее кадровый состав могут быть построены различными способами в зависимости от размеров предприятия и вида его деятельности. Что же касается самой финансовой службы организации, то в зависимости от объема и сложности решаемых задач она может быть представлена финансовым управлением (департаментом) — на крупных предприятиях, финансовым отделом — на средних предприятиях либо только финансовым директором (менеджером) или главным бухгалтером, которые занимаются не только вопросами бухгалтерского учета, но и вопросами формирования финансовой стратегии в небольших организациях. Главная цель финансового подразделения предприятия малого бизнеса — постановка бухгалтерского учета и налоговая оптимизация. (И то и другое предп. прежде всего – выбор учетной политики). Собственники небольших компаний зачастую считают налоговую оптимизацию чуть ли не единственной задачей финансовой службы и уделяют этому вопросу чрезмерное внимание. Поэтому малому предприятию достаточно бухгалтерской службы, во главе которой стоит главный бухгалтер. Управленческий учет на малых предприятиях часто не ведется, либо им занимается сам руководитель. С ростом бизнеса появляется необходимость (обособления функции) управления затратами, а также введение в финансовую политику бюджетирования и управленческого учета. Наряду с этим возникает потребность в финансовом планировании, работе с дебиторской задолженностью, в формировании кредитной политики. Перед финансовым директором среднего бизнеса стоят задачи: 1)планирование и оптимизация денежных потоков, 2)управление затратами, 3)привлечение дополнительных (денежных) средств. Служба бухгалтера тоже входит в финансовый блок компании, но лишь как учетная единица, которая собирает всю финансовую информацию со всех подразделений и составляет сводную финансовую отчетность компаний для налоговых органов и акционеров. Основными функциями планово-экономического отдела, входящего в финансовый блок в среднем бизнесе, являются: разработка методологии управленческого учета; подготовка бюджетов подразделений; инвестиционные расчеты; экономические оценки и др. Функцию казначея на предприятиях среднего бизнеса выполняет сам финансовый директор. Попутно заметим, что раньше, 5-7 лет назад, популярно было повышать главного бухгалтера до финансового директора, вменять ему функции казначея и требовать правильного бюджетирования деятельности. Под него формировали и планово-экономический отдел. Но такая структура не может быть эффективной. Основная причина — главный бухгалтер не может в одно мгновение поменять свое восприятие деятельности компании с учета «прошлого» на планирование «будущего». Между тем, чем крупнее бизнес, тем актуальнее обеспечение прозрачности и управляемости его многочисленными подразделениями. Для крупного бизнеса одной из первостепенных задач становится оперативное получение информации по текущему состоянию, результатам деятельности отдельных подразделений и консолидированным данным по компании в целом. Поэтому на крупных предприятиях структура финансовой службы более сложная, и в наиболее общем виде в ней выделяются три направления: 1)планово-аналитическое, 2)учетно-контрольное и 3)оперативно-управленческое.

Первое направление отвечает за вопросы прогнозирования, планирования и организации финансовых потоков; второе — осуществляет учет, финансовый контроль и обеспечение финансовой информацией различных лиц, заинтересованных в деятельности предприятия; третье — предполагает постоянный мониторинг количественных и качественных характеристик его финансовых отношений и финансовых потоков (+ их оперативное регулирование + организация оперативной финансовой работы). Для работы в финансовой службе крупной организации привлекаются как финансовые менеджеры широкого профиля (для общего руководства финансовой деятельностью), так и функциональные финансовые менеджеры (для осуществления специализированных функций управления в одной из сфер финансовой деятельности — менеджер по управлению инвестициями, антикризисный менеджер, риск-менеджер и т. п.).

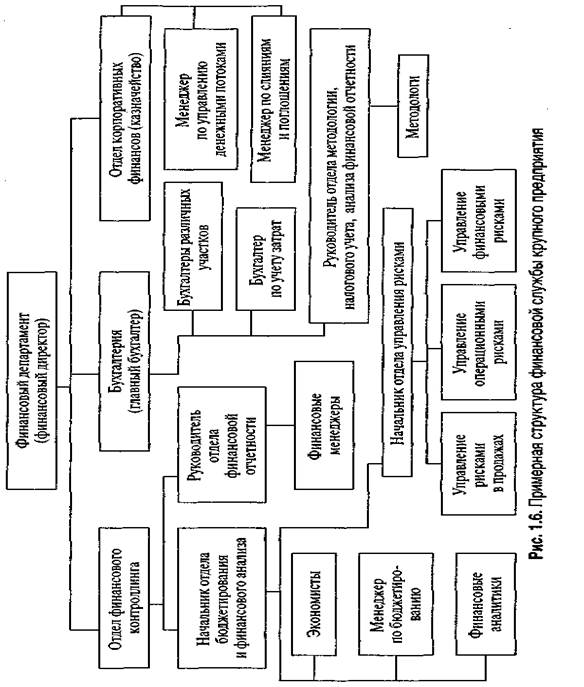

В крупных организациях структура финансовой службы может быть представлена финансовым департаментом со следующими структурными подразделениями: отделом финансового контроллинга, бухгалтерией, отделом корпоративных финансов (рис. 1.6). Кроме того, в крупном бизнесе финансовый департамент может быть дополнен отделами МСФО (международных стандартов финансовой отчетности), казначейства, налогового планирования, финансового анализа и контроля, внутреннего аудита и отделом управления рисками. Между тем при такой организации финансовой службы каждый отдел выполняет определенные функции, а общее руководство финансами осуществляет ключевая фигура финансового департамента — финансовый директор, который определяет политику и общее направление развития организации в области финансов; обеспечивает соблюдение законодательства, регулирующего финансовую деятельность организации; разрабатывает принципы, методологию и формы управления финансами организации; обеспечивает общее руководство финансовым планированием; определяет целевую структуру консолидированного баланса компании; является представителем компании во взаимодействии с финансово-кредитными организациями; формирует и контролирует реализацию кредитной политики компании; занимается подготовкой аналитических отчетов руководству компании для принятия стратегических решений в области финансов и др. Отдел финансового контроллинга осуществляет планирование и прогнозирование финансовой деятельности организации на предстоящий период; анализирует затраты, составляет отчеты о выполнении планов финансовой деятельности организации; осуществляет налоговое планирование; занимается анализом и оценкой финансового состояния и рисков организации; выявляет резервы повышения эффективности финансово-хозяйственной деятельности и разрабатывает мероприятия по улучшению финансового состояния предприятия. В его задачи может входить также прогнозирование финансовых показателей исходя из конъюнктуры рынка, деятельности предприятий-конкурентов и контрагентов, сбор и систематизация информации о финансовых рынках (ставки по кредитам, процент инфляции) и др. Экономисты подразделения, кроме всего прочего, осуществляют анализ и отбор инвестиционных предложений, проводят анализ эффективности инвестиционных проектов, организуют разработку инвестиционных и инновационных проектов и др. Бухгалтерия проверяет документы, учитывает сделки, занимается вопросами ведения бухгалтерского учета и формирования публичной финансовой отчетности в соответствии с установленными стандартами и требованиями, готовит выписки. Производит сбор счетов, накладных, отслеживает их оплату, а также своевременность и полноту получения причитающихся организации средств от предприятий-контрагентов, страховых организаций и т.п.; осуществляет контроль за полнотой и своевременностью уплаты налогов и сборов в бюджет и внебюджетные фонды; обеспечивает взаимоотношения с банками по поводу расчетно-кассового обслуживания; участвует в решении споров между контрагентами предприятия, государством по поводу уплаты штрафов, неустоек, начисления пеней и других мер экономического воздействия на организацию, вытекающих из условий договоров и законодательства, регулирующего деятельность хозяйствующих субъектов. Отдел по корпоративным финансам {казначейство) занимается главным образом управлением ликвидностью, взаимодействием с банками, а также слияниями и поглощениями; готовит предложения об эмиссии ценных бумаг, о покупке ценных бумаг других эмитентов; осуществляет управление инвестиционным портфелем организации; принимает участие в работе валютных и фондовых бирж с целью обеспечения нужд организации в рублевых и валютных средствах и др. Управление финансами, организации требует от специалиста глубоких знаний и широкого круга навыков, необходимых для решения стратегических и тактических задач. При этом любая система управления финансами функционирует в рамках действующих законодательных актов и нормативной базы, начиная с законов и указов Президента и заканчивая ведомственными указаниями и инструкциями. Сама же структура финансовых служб организаций усложняется по мере их роста и расширения сферы деятельности. КОНТРОЛЬНЫЕ ВОПРОСЫ 1.Что такое «предприятие»? Как этот термин трактуется в отечественном законодательстве? 2.В чем заключается разница между финансовыми и денежными отношениями организации (предприятия)? 3. Дайте определение финансов организаций (предприятий). 4.Назовите основные виды финансовых отношений предприятий. Укажите основные признаки финансовых отношений. 5 В чем состоит содержание воспроизводственной функции финансов предприятий? 6 Какие методы финансового контроля вы знаете? 7 Назовите основные принципы организации финансов предприятий. 8 Дайте определение понятия «финансовые ресурсы организации». Существует ли разница между понятиями «финансовые ресурсы» и «источники финансирования»? 9. В чем состоит сущность финансового менеджмента? 10. Охарактеризуйте структуру системы управления финансами предприятий. 11.Какие факторы оказывают влияние на организацию и структуру финансовых служб предприятий?

|

||||

|

Последнее изменение этой страницы: 2016-06-29; просмотров: 874; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.42.34 (0.01 с.) |