Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Глава 5. Формирование (и распределение) денежных доходов организаций (предприятий)Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте ДОХОДЫ ОРГАНИЗАЦИИ, ИХ ВИДЫ И УСЛОВИЯ ПРИЗНАНИЯ Эк. содержание и виды доходов организации Доходами организации в соответствии с ПБУ 9/99 «Доходы организации» признается увеличение экономических выгод в результате 1) поступления активов (денежных средств, иного имущества (ценностей)) и 2)(или) погашения обязательств, приводящее к увеличению (собственного) капитала этой организации, за исключением вкладов участников (собственников имущества). Не относятся к доходам, а, следовательно (так как), не приводят к увеличению капитала организации: • суммы налога на добавленную стоимость, акцизов, налога с продаж???, экспортных пошлин и других аналогичных обязательных сумм, подлежащих перечислению в бюджет; • поступления по договорам комиссии; • суммы, полученные предприятием в виде авансов в счет оплаты продукции, товаров, работ, услуг; • суммы полученных задатков; • суммы полученных залогов; • суммы, полученные в погашение кредита (займа), предоставленного ранее заемщику.

Следовательно, под доходами организации (предприятия) следует понимать ту часть поступлений денежных средств (и иного имущества), которая: 1)поступает на безвозвратной основе; 2) становится собственностью организации (предприятия); 3)не связана (с увеличением имущества (предприятия) за счет) вкладов участников или собственников предприятия; 4)включается в финансовую отчетность предприятия «Отчет о прибылях и убытках» (Ф.№2) и подлежит включению в налогооблагаемую прибыль (за исключением чрезвычайных доходов и в соответствии с требованиями налогового учета). Доходы организации в зависимости от 1)их характера, 2)условий ocуществления и 3)направлений (видов) деятельности предприятия подразделяются на: • доходы от обычных видов деятельности (выручка от продаж); • прочие доходы, в том числе: а) операционные; б) внереализационные; в) чрезвычайные. Доходами от обычных видов деятельности являются выручка от продажи продукции и товаров, а также поступления, связанные с выполнением работ и оказанием услуг. Выручка отражается в системе (бухгалтерского) учета в сумме, исчисленной в денежном выражении, равной 1)величине (фактического) поступления денежных средств и иного имущества и (или) 2)величине дебиторской задолженности. Иными словами, выручка от продаж (Вп) определяется по формуле: Вп = ДС + ДЗ, где ДС — поступления денежных средств и иного имущества; ДЗ — величина дебиторской задолженности, образовавшейся при продаже продукции, товаров (работ, услуг) на условиях коммерческого займа. Поступления и дебиторская задолженность определяются исходя из цены (тарифа), установленной договорами между предприятием и покупателем (заказчиком) или пользователем активов организации. При продаже продукции, выполнении работ, оказании услуг на условиях коммерческого кредита, предоставленного в виде отсрочки и рассрочки оплаты, выручка учитывается в полной сумме дебиторской задолженности. Доходы, отличные от доходов по обычным видам деятельности, считаются прочими поступлениями. Таковыми могут быть: • поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование – сдача в аренду) активов организации (когда это не является предметом деятельности организации); • поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности; • поступления, связанные с участием в уставных капиталах других организации (включая проценты и иные доходы по ценным бумагам); • прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества); • поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров; • проценты, полученные организацией за предоставление в пользование денежных средств, а также проценты за пользование банком денежными средствами, находящимися на счете организации в этом банке; • штрафы, пени, неустойки за нарушение условий договоров (присужденные или признанные); • активы, полученные безвозмездно, в том числе по договору дарения (принимаются к учету по рыночной стоимости на дату принятия к бухгалтерскому учету); • прибыль прошлых лет, выявленная в отчетном году; • суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности; • курсовые разницы; • сумма дооценки активов (за исключением внеоборотных активов). К прочим относятся также поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т. п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов и т. п. (В бухучете) Все приведенные доходы должны признаваться лишь в том случае, если удовлетворяются следующие условия: · организация имеет право на получение выручки, вытекающее из конкретного договора или подтвержденное соответствующим образом; · сумма выручки может быть (точно) определена; · имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации; подобное имеет место в том случае, если организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива; · право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана); · расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены. Если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается кредиторская задолженность, а не выручка. В бухгалтерском учете доходы и расходы организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с данными доходами и расходами. !!! Для целей налогообложения в соответствии со ст. 248 НК РФ к доходам организации относятся: а) доходы от реализации товаров (работ, услуг), имущественных прав; б) внереализационные доходы. Таким образом, в налоговом учете понятие операционных доходов (расходов) не предусмотрено. Все доходы и расходы, напрямую не связанные с производством и реализацией товаров (работ, услуг), считают внереализационными. Перечень этих доходов приведен в ст. 250 НК РФ. Перечень доходов, не учитываемых при определении налоговой базы, приведен в ст. 251 НК РФ. Доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав, т. е. применяется метод начисления (ст. 271 НК РФ). Однако в соответствии со ст. 273НКРФ организации имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) предприятия без учета НДС не превысила 1 млн. руб. за каждый квартал. Вместе с тем в основе экономической классификации доходов лежит признак направлений деятельности организации. По этому признаку доходы классифицируются: • на доходы от основной деятельности — это выручка от реализации продукции, товаров (работ, услуг); • доходы от инвестиционной деятельности — доходы, полученные от продажи внеоборотных активов, реализации ценных бумаг (доходы от предварительно вложенных денег в какой-либо актив с целью его последующей перепродажи …???); • доходы от финансовой деятельности — это доходы, полученные от размещения среди инвесторов облигаций и акций предприятия. • ВСТАВКА-ДОПОЛНЕНИЕ Операционные доходы и расходы, учитываемые на счете 91 определяются в соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации» и представляют собой: - результаты от продажи основных средств, нематериальных активов, материальных ценностей, иностранной валюты; - поступления, связанные с участием в уставных капиталах других организаций, включая проценты и иные доходы по ценным бумагам; - доходы и расходы от сдачи имущества в аренду; - прибыль, получаемая организацией в результате совместной деятельности и др. К операционным расходам, учитываемым на счете 91, относятся также суммы причитающихся к уплате налогов и сборов в соответствии с законодательством РФ (налог на имущество, налог на рекламу и т.д.). Внереализационными доходами и расходами являются: - штрафы, пени, неустойки за нарушение условий хозяйственных договоров полученные и уплаченные; - поступления (расходы) в возмещение причиненного организации убытка№ - активы, полученные безвозмездно; - прибыль (убытки) прошлых лет, выявленные в отчетном году; - суммы кредиторской и дебиторской задолженности, по которым истек срок исковой давности; - курсовые разницы; - прочие доходы и расходы (убытки от списания материальных ценностей в результате хищений, виновники которых не установлены, недостачи и излишки материальных ценностей, выявленные при инвентаризации, суммы созданных резервов по сомнительным долгам и под обесценение ценных бумаг, судебные издержки и арбитражные сборы и др.). Чрезвычайными доходами и расходами считаются поступления и расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийных бедствий, пожара, аварий и т.п.). Они учитываются непосредственно на счете 99 «Прибыли и убытки». К чрезвычайным доходам относятся: - страховое возмещение, - стоимость материальных ценностей, остающаяся от списания непригодных к восстановлению и дальнейшему использованию активов. В состав чрезвычайных расходов могут включаться расходы от стихийных бедствий, забастовок, мятежей, террористических актов и др.

ФОРМИРОВАНИЕ И ИСПОЛЬЗОВАНИЕ ВЫРУЧКИ ОТ РЕАЛИЗАЦИИ ПРОДУКЦИИ (УСЛУГ) – Доходов от основной деятельности

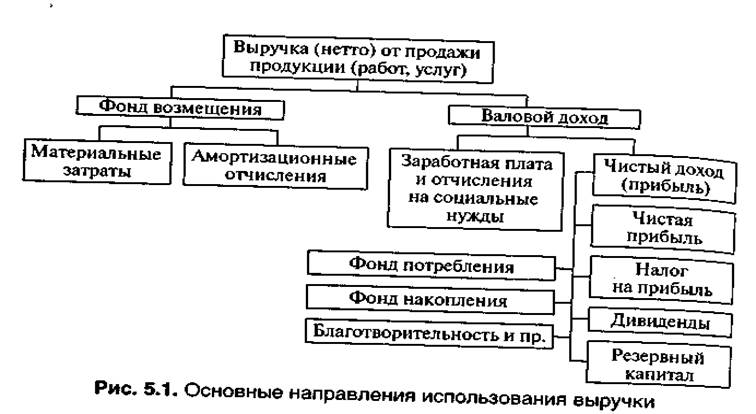

В международной практике под выручкой понимают 1)поступление или 2)иное увеличение активов предприятия или 3)выполнение (т.е. уменьшение) его обязательств, которое происходит в результате основной, или главной, деятельности предприятия. В российском бухгалтерском законодательстве нет однозначного определения данного понятия. Вместе с тем в п. 5. ПБУ 9/99 «Доходы организации» указывается, что выручка от реализации определяется исходя из поступлений, связанных с продажей продукции и товаров, выполнением работ, оказанием услуг. При этом отмечается, что выручкой считаются поступления, получение которых связано с основной (главной) деятельностью организации, что в принципе соответствует сущности выручки, определяемой в международной практике. Попутно заметим, что в соответствии с указанным ПБУ понятие «выручка от реализации» заменено на «выручку от продаж». Своевременное поступление выручки — очень важный момент в хозяйственной деятельности предприятия, так как выручка от продаж является основным регулярным источником доходов для организации из всех возможных поступлений средств. Выручка для предприятия – важнейший финансовый показатель. Значение выручки в деятельности организаций (предприятий) выражается в следующем. 1.Выручка от продаж служит основным оценочным (предварительным) показателем результативности работы предприятий, так как по ее поступлению можно судить о том, что выпускаемая продукция по объему, качеству, цене соответствует рыночному спросу. 2.От своевременности поступления выручки (и ее размера) зависят ликвидность (платежеспособность), устойчивость финансового положения организации, размер ее прибыли, своевременность расчетов с бюджетом, внебюджетными фондами, банками, поставщиками, работниками. 3.За счет выручки от реализации предприятия покрывают свои текущие затраты на производство и реализацию продукции и формируют прибыль. Несвоевременное поступление выручки приводит к задержке расчетов за сырье, материалы, комплектующие, в связи с чем организация вынуждена выплачивать штрафы, а это в конечном итоге обусловливает не только потери прибыли предприятия-поставщика, но и перебои в работе и остановку производства смежных предприятий. 4.Поступление выручки на счета предприятий имеет не меньшее значение и для государственного бюджета, так как она является источником уплаты всех налоговых платежей и отчислений в государственные внебюджетные фонды. Момент реализации (продажи) продукции (работ и услуг) подтверждается правом перехода собственности от одних владельцев к другим. Передача этого права осуществляется в соответствии с условиями договора купли-продажи, обмена, передачи и т. д. По договорам поставки (ст. 506—524 ГК РФ), как правило, переход права собственности происходит в момент отгрузки товаров и передачи товаросопроводительных документов. Если выручка от продажи отпущенных (отгруженных) готовой продукции и товаров определенное время не может быть признана в бухгалтерском учете, то до момента признания выручки эти товары учитываются на счете 45 «Товары отгруженные». Данный счет правомерно применять для учета отгруженных товаров только в трех случаях: а) для учета товаров, отгруженных комитентом по договору комиссии или другому посредническому договору; б) для учета товаров, отгруженных по договору мены, до его исполнения, т. е. поступления встреченного товара; в) для учета товаров, отгруженных согласно договорам купли-продажи (поставки) с особым порядком перехода права собственности (например, по факту оплаты товара). Выручка принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной 1)величине поступления денежных средств и иного имущества 2)и (или) величине дебиторской задолженности. В целях налогообложения реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а также передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе (п. 1 ст. 39 НК РФ). Отсюда следует, что Налоговый кодекс РФ оперирует понятием «реализация», а не бухгалтерским понятием «продажи». Трактовка этих понятий соответственно в налоговом и бухгалтерском учете позволяет выявить по меньшей мере два существенных различия между ними. Если под продажами понимаются только хозяйственные операции, связанные с обычными видами деятельности организации, то для квалификации конкретной сделки как реализации товаров, работ или услуг для целей налогообложения достаточно самого факта ее совершения, и при этом не обязательно, чтобы данная сделка была предметом деятельности организации. В бухгалтерском учете продажи — это хозяйственные операции организации, направленные на получение доходов, т. е. обязателен возмездный характер операций (сделок). Для целей налогообложения возмездность как характеристика операций, позволяющая признать их реализацией товаров (работ, услуг), указывается лишь в общем определении данного понятия. В случаях, специально предусмотренных Налоговым кодексом РФ, реализацией могут признаваться также сделки, совершенные и на безвозмездной основе. Налоговый кодекс также содержит перечень операций, которые не признаются реализацией товаров, работ, услуг (ст. 39 НК РФ), а следовательно, доходы по ним не будут являться выручкой от реализации в целях налогообложения. В соответствии с гл. 25 Налогового кодекса выручку от реализации продукции (работ, услуг) в целях налогообложения рассчитывают одним из следующих методов: • начисления — по мере 1)отгрузки и 2)предъявления заказчику (покупателю) расчетных документов; • оплаты — по поступлению денежных средств на счета в коммерческих банках, а при расчетах наличными деньгами — по поступлению денежных средств в кассу предприятия. Метод определения выручки от реализации продукции (работ, услуг) устанавливается предприятиями самостоятельно и отражается в приказе по учетной политике. Выручку от продаж определяют (зависит от 2-х основных факторов первого порядка) 1)исходя из (физического) объема реализации продукции, товаров, работ, услуг и 2)применяемых цен (тарифов) 3) без налога на добавленную стоимость, акцизов, экспортных таможенных пошлин (!!!). В самом общем виде основные направления использования выручки можно представить на рис. 5.1. На размер выручки от реализации влияют следующие группы факторов: а) общеэкономические факторы — уровень инфляции, процентных ставок; уровень цен на товарных рынках, (уровня акцизов и НДС) валютный курс и др.; б) про изводственные — связаны с объемом производства, с наличием и использованием производственных мощностей предприятия, качеством продукции и ее ассортиментом, с ритмичностью выпуска, уровнем отпускных цен и др.;

в) факторы в сфере обращения (коммерческие факторы) — связаны с ритмичностью отгрузки, с соблюдением условий договора, с выбором оптимальных форм расчетов, со сроками прохождения расчетных документов, с развитием дилерской сети, с оптимальным использованием посреднических фирм и др.; г) факторы, зависящие от деятельности контрагентов, — связаны с перебоями в материально-техническом снабжении, несвоевременностью оплаты продукции покупателями, с недостатками отдельных форм безналичных расчетов и т. п. Одним из наиболее существенных факторов, влияющих на формирование доходов, а следовательно, и прибыли предприятия является уровень применяемых в экономике цен. Цена есть основа распределительного процесса, поскольку в ней отражены основные элементы стоимости, через цены реализуются конечные цели предпринимательской деятельности, определяется ее эффективность. Цены обеспечивают конкретному предприятию запланированную прибыль, определяют во многом степень конкурентоспособности производимой им продукции, уровень спроса на нее. В системе рыночных отношений проблеме ценообразования уготована ключевая роль. Существо ее состоит в том, что проведенная в России в конце 1980-х годов реформа по либерализации цен привела к резкому сокращению государственного регулирования процесса ценообразования и свелась к применению свободных, т. е. рыночных, цен, величина которых определяется соотношением спроса и предложения. На долю государственного регулирования цен приходится лишь узкий круг товаров, производимых предприятиями-монополистами. Между тем как свободные, так и регулируемые цены могут быть оптовыми (отпускными) и розничными. Рассмотрим их состав и структуру. Оптовая цена предприятия включает полную себестоимость продукции и прибыль предприятия. По оптовым ценам предприятия продукция реализуется другим организациям (предприятиям) или торгово-сбытовым организациям. Оптовая цена промышленности включает оптовую цену предприятия, налог на добавленную стоимость и акцизы. По оптовой цене промышленности продукция реализуется за пределы данной отрасли. Если продукция реализуется через сбытовые организации и оптовые торговые базы, то в оптовую цену промышленности включается наценка для покрытия издержек и образования прибыли этих организаций. Розничная цена включает оптовую цену промышленности и торговую наценку (скидку). Если оптовые цены применяются преимущественно во внутрихозяйственном обороте, то по розничным ценам товары реализуются конечному потребителю — населению. Структура розничной цены представлена на рис. 5.2.

Уровень отпускных цен затрагивает одновременно интересы товаропроизводителя, и потребителя товаров, а также интересы посредников, торговых организаций, государства. Безусловно, установление экономически обоснованного уровня цены, обеспечивающей рентабельность деятельности, имеет ключевое значение для самого предприятия. Однако в условиях конкуренции с неизбежностью встает вопрос об использовании предпринимательскими организациями наиболее совершенных и гибких методов ценообразования. В свою очередь, эффективность того или иного метода ценообразования обусловлена тем, насколько полно учитывается в нем спрос, который определяет текущую рыночную конъюнктуру, формирует структуру инвестиций и экономики в целом. Как уже отмечено, объем выручки от продаж является в современных условиях хозяйствования одним из важнейших показателей деятельности предприятий, поскольку создает заинтересованность последних не столько в росте количественного объема выпускаемой продукции, сколько объема реализованной (проданной) продукции (с учетом снижения остатков нереализованной продукции). Это значит, что организации заинтересованы в производстве таких изделий и товаров, которые отвечают требованиям потребителей и пользуются большим спросом. Все это придает особую значимость работе по планированию поступлений выручки и обеспечению выполнения плана. ПЛАНИРОВАНИЕ ВЫРУЧКИ ОТ РЕАЛИЗАЦИИ (ОБЪЕМОВ ПРОДАЖ) – Доходов от основной деятельности

Поскольку выручка является важнейшим оценочным показателем деятельности предприятия, от которого зависит и конечный финансовый результат (прибыль), выручка является важнейшим объектом управления в т.ч. планирования. В мировой практике расчет выручки от реализации базируется на глубоком изучении рынков сбыта продукции, оценке их емкости. При этом вначале оценивается общая потенциальная емкость рынка, т. е. общая стоимость товаров, которые могут быть реализованы в данном регионе с учетом степени его насыщенности и тенденции изменения спроса. Затем определяется доля рынка, которую предприятие способно захватить, получив максимальную сумму реализации. В итоге прогнозируется объем продаж при имеющихся условиях работы (произв. воможностей – мощностей), уровне цен, наличии конкурентов. В свою очередь производств мощности зависят от …. Емкость рынка для фирмы – от … При планировании выручки от продаж финансовые отделы (департаменты) предприятий действуют в тесном контакте с отделами (департаментами) маркетинга и вместе с ними несут совокупную ответственность за результаты сбыта. Вместе с тем нельзя сбрасывать со счетов и столь важный внутренний фактор, влияющий на размер объемов производства и продаж, как наличие производственных мощностей предприятия, позволяющих выпустить такой объем продукции, который востребован рынком. Безусловно, фактор емкости освоенного рынка, а также потенциального рынка продаж в условиях жесткой конкурентной борьбы является определяющим. Обоснованное прогнозирование объемов продаж продукции и поступлений доходов имеет особую важность (м б основой -?) в финансовом планировании, поскольку от него зависит как размер финансовых результатов деятельности организации (предприятия), так и собственно степень реальности самих стратегических и тактических решений по развитию бизнеса. 1)По сути, планирование объемов продаж и связанных с этим денежных поступлений является исходной точкой финансового планирования (т.к. выручка – это основной фонд ресурсов), его самой ответственной и наиболее сложной задачей. Решение этой задачи связано с необходимостью учета множества внешних и внутренних факторов, которые в той или иной степени влияют на объем реализации продукции предприятия. (Основой для него явл заключ контракты на поставку продукции) Если предприятие не имеет контрактов на весь объем своей произв мощности, то необходимо воспользоваться методом прогнозирования. Для этого разрабатывают три варианта прогноза продаж: песс, оптим и наиболее вероятный. Расчет объемов продаж целесообразно начинать с наихудшего сценария развития бизнеса (варианта), когда возможны потеря части рынка из-за конкурентов, появление на рынке нового, более качественного продукта, недопоставки сырья, материалов, рост цен на топливо и т. п. Другой вариант расчета должен быть сориентирован на максимальный объем продаж в условиях расширения рынка сбыта, устранения конкурентов, повышения качества продукции и т. п. Наконец, следующим вариантом расчета является наиболее вероятный (усредненный) сценарий развития событий и связанный с ним наиболее вероятный объем продаж. Данный вариант требует максимально объективной оценки как собственных возможностей предприятия, так и емкости рынка. Выручка от реализации продукции рассчитывается на основании объема реализованной на сторону продукции и действующих цен без налога на добавленную стоимость, акцизов, торговых и сбытовых скидок, без экспортных тарифов. И поскольку не вся произведенная в том или ином периоде товарная продукция (ТП) в нем же и реализуется, то при планировании выручки от реализации учитываются также объемы переходящих ее остатков на начало (О1) и конец (О2) планового периода, в результате чего планируемый объем продаж (Вп) рассчитывается по следующей формуле: вп = о1 + тп - о2. 2) К основным методам планирования выручки относят 1)метод прямого счета, 2)расчетный метод, 3)метод, основанный на использовании порога рентабельности (маржинальных, операционный анализ), и др. Метод прямого счета заключается в том, что по каждому (виду) изделию в отдельности подсчитывается объем реализации в отпускных ценах, а затем результаты складываются. *************************** где Вп — выручка от продаж в планируемом периоде; Цi — цена единицы i-го вида продукции; п — всего видов продукции; Вi. — объем реализации i—го вида продукции в натуральном выражении. Этот метод применяется 1) при небольшом ассортименте выпускаемой продукции и в случае, 2) когда имеются заказы потребителей на все виды продукции на плановый период, заключены договоры с потребителями, в которых указаны количество поставляемой продукции и цена ее реализации. Рассмотрим пример. Как рассчитать выручку методом прямого счета (табл. 5.1)? Таблица 5.1 Прямой расчет выручки от реализации продукции на предприятии

Расчетный метод. В этом случае плановая величина выручки от реализации (ВР) определяется исходя из величины 1) ожидаемых остатков нереализованной продукции на начало и конец планового периода, а также из 2) величины прогнозируемого выпуска товарной (!!!) продукции в плановом периоде (ТПпл). При этом расчет плановой величины выручки от реализации зависит от метода учета выручки. Так, величину выручки от реализации продукции по методу отгрузки в плановых финансовых расчетах можно определить по следующей формуле: ВРпл = ТП1И + Д01 + Д02, где ДО, — изменение остатков готовой продукции на складе (бухгалтерский счет 43 «Готовая продукция») на конец планируемого периода по сравнению с его началом в отпускных ценах; Д02 — изменение остатков товаров отгруженных, учитываемых на бухгалтерском счете 45 «Товары отгруженные», на конец планируемого периода по сравнению с его началом в отпускных ценах. Величина выручки от реализации продукции по методу оплаты в плановых финансовых расчетах может быть определена по формуле ВР^ТП^ + ДС^ + ДС^ + ДОз, где Д03 — изменение остатков товаров отгруженных, не оплаченных в срок покупателями (бухгалтерский счет 62 «Расчеты с покупателями и заказчиками») и (или) принятых ими на ответственное хранение, на конец планируемого периода по сравнению с началом в отпускных ценах. При этом остатки нереализованной продукции на начало планируемого периода включают в себя следующие элементы: а) готовая продукция на складе; б) товары отгруженные, срок оплаты которых не наступил; в) товары отгруженные, но не оплаченные в срок, включая товары на ответственном хранении у покупателей. В составе остатков продукции на конец планируемого периода учитывают только: а) готовую продукцию на складе; б) товары отгруженные, срок оплаты которых не наступил. Два других элемента являются нарушением платежной дисциплины и поэтому не планируются, равно как и в случае с планированием затрат по производству и реализации продукции. Для пересчета переходящих остатков готовой продукции на начало планируемого периода (планового года) из производственной себестоимости в отпускные цены используют коэффициент пересчета, исчисляемый как отношение объема производства продукции в IV квартале отчетного года в отпускных ценах к тому же объему по производственной себестоимости. При определении суммы выходных остатков готовой продукции в отпускных ценах на конец планируемого периода (планового года) учитывают выпуск продукции в IV квартале планового года и установленную норму запаса готовой продукции на складе и в отгрузке.

Рассмотрим пример. Стоимость товарной продукции, выпущенной в IV квартале отчетного года, в отпускных ценах составила 8500 тыс. руб., по производственной себестоимости — 7700 тыс. руб. Выпуск товарной продукции в IV квартале планируемого года в отпускных ценах предприятия составляет 8100 тыс. руб., норма запаса готовой продукции на складе и в отгрузке — 10 дней. Производственная себестоимость входных остатков готовой продукции в планируемом году составит 800 тыс. руб. Планируемый объем выпуска товарной продукции в отпускных ценах на год составляет 45 000 тыс. руб. Определите планируемый объем выручки от продаж на следующий год в отпускных ценах предприятия. Сначала определим, чему равен коэффициент пересчета для входных остатков: К = 8500: 7700 = 1,1. Отсюда стоимость входных остатков готовой продукции в отпускных ценах в планируемом году составит 880 тыс. руб.(800 -1,1). ВIVквартале планового года выпуск товарной продукции в отпускных ценах предусмотрен в сумме 8100 тыс. руб. Следовательно, ее однодневный выпуск составит 90 тыс. руб. (8100: 90), а стоимость переходных остатков в отпускных ценах с учетом нормы запаса составит 900 тыс. руб. (8100: 90 • 10). Зная планируемый объем выпуска товарной продукции в отпускных ценах, можем рассчитать планируемый объем продаж на следующий год (ВР^): ВР = 880 + 45000 - 900 = 44 980 тыс. руб. Метод, основанный на использовании порога рентабельности. На основе этого метода рассчитывается минимальный объем реализации (Qmin), покрывающий затраты на производство и реализацию, т. е. точка безубыточности, причем как в единицах продукции (натуральном выражении), так и в стоимостном (денежном) выражении. Формулы расчета соответственно следующие:

************************ где F— постоянные затраты, необходимые для деятельности предприятия; Р— цена единицы продукции; v — величина переменных затрат на единицу продукции; d — доля переменных затрат в базовой выручке; D — маржинальный доход на весь выпуск (разность между выручкой и суммой переменных затрат); N — выручка от реализации продукции. Рассмотрим пример. Величина постоянных затрат на выпуск и реализацию продукции составляет 1 млн руб., цена единицы продукции — 20 тыс. руб. Плановый размер переменных затрат на единицу продукции равен 10 тыс. руб. Определите безубыточный объем реализации продукции в натуральном выражении. Подставим данные в формулу, приведенную выше: Qmin = 1 000 000: (20 000 - 10 000) = 100 ед.

Отсюда, зная плановые затраты на единицу продукции, определяемые одним из методов планирования затрат реализуемой продукции, заданный уровень рентабельности продукции, учитывая результаты маркетинговых исследований по рекомендуемой номенклатуре и прогнозируемой цене продукции, можно определить плановый размер выручки по данному виду продукции и аналогично по всем другим видам продукции. В итоге получим планируемый объем продаж, обеспечивающий не только безубыточную, но и рентабельную деятельность организации (предприятия). КОНТРОЛЬНЫЕ ВОПРОСЫ 1.Дайте определение доходов предприятия. 2.Что означает понятие «признание доходов»? При каких условиях признаются доходы? 3.Какие виды поступлений относятся к доходам от обычных видов деятельности? 4.Какие факторы оказывают влияние на размер выручки от продаж? 5.Какие методы планирования выручки от реализации вам известны? 6.Укажите на различия между понятиями «реализация» и «продажи».

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-06-29; просмотров: 692; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.2 (0.043 с.) |