Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Сущность финансов. Финансовая система Республики БеларусьСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте Принципы организации финансов предприятий. Финансовые ресурсы организации. Состав и структура капитала организации Основные принципы организации финансов предприятий можно представить в таблице: Таблица 1. Основные принципы организации финансов предприятий

Финансовые ресурсы – денежные накопления, фонды и другие поступления денежных средств, аккумулируемые субъектом хозяйствования. Финансовые ресурсы по своей сути включают все источники средств, имеющиеся в их распоряжении. Они формируются в результате осуществления различных видов деятельности (текущей, инвестиционной, финансовой) и находятся в постоянном движении, обслуживая кругооборот средств организации.

собственные заемные привлеченные Рис.1. Источники формирования финансовых ресурсов Для деятельности организаций решающее значение имеют фонды собственных средств. К ним относятся уставный и резервный фонды, фонды накопления, амортизационный, добавочный. Фонды заемных средств включают различные кредиты, факторинг, лизинг. Фонды привлеченных средств имеют двойной характер. С одной стороны, они находятся в обороте организации, в ее распоряжении. С другой – средства этих фондов предназначены работникам предприятия, т.е. принадлежат им, или отражают средства, относящиеся к будущим периодам. Фонды привлеченных средств включают фонды потребления, расчеты по дивидендам, резервы предстоящих расходов и платежей, доходы будущих периодов. Финансовые ресурсы организации могут иметь нефондовую форму, например нераспределенную прибыль, платежи в бюджет, собственные оборотные средства. Организации могут не создавать специальные фонды накопления и потребления или фонды, аналогичные по содержанию, а распределять и использовать по статьям расходов «средства, остающиеся в их распоряжении». Понятие финансовых ресурсов шире понятия капитала. Финансовые ресурсы, которые организация использует для покупки сырья, материалов, товаров и других элементов производства, представляют капитал в его денежной форме. Можно сказать, что капитал – это часть финансовых ресурсов, направляемая в производственно – торговый процесс и приносящая его владельцу доход. Капитал в материально-вещественном воплощении подразделяется на основной и оборотный капитал. К основному капиталу относятся материальные факторы длительного пользования, такие, как здания, сооружения, машины, оборудование и т.п. Оборотный капитал расходуется на покупку средств для каждого производственного цикла (сырья, основных и вспомогательных материалов и т.п.), а также на оплату труда. Основной капитал служит в течение ряда лет, оборотный — полностью потребляется в течение одного цикла производства. Ресурсы, направляемые на финансирование объектов непроизводственной сферы, на уплату налогов, на выплаты из фондов потребления утрачивают свойства капитала, поскольку уходят из оборота и не создают прибавочной стоимости. В результате вложения капитала формируется основной и оборотный капитал, представленный в активе баланса. В процессе функционирования основной капитал выступает главным образом в форме внеоборотных активов, а оборотный капитал — в форме оборотных активов. Формирование собственного капитала имеет важное значение в финансовой работе организации. Собственный капитал состоит из уставного, добавочного и резервного капиталов, нераспределенной прибыли, доходов будущих периодов, централизованных источников финансирования. В качестве самостоятельного элемента собственного капитала также учитывается прибыль (убыток) отчетного периода в середине года. Уставный капитал определяет минимальный размер имущества предприятия, гарантирующего интересы его кредиторов. Добавочный капитал включает: 1. результаты переоценки основных средств; 2. эмиссионный доход акционерного общества (от продажи акций сверх их номинальной стоимости за вычетом расходов на их продажу); 3. безвозмездно полученные денежные и материальные ценности на производственные цели; 4. поступления на пополнение оборотных средств. Резервные фонды образуются как в силу требований законодательства, так и по решению предприятий. В законодательном порядке резервный капитал образуют иностранные предприятия и предприятия с иностранными инвестициями. Они образуются за счет прибыли до ее налогообложения в установленных размерах к уставному капиталу. На отечественных предприятиях резервные фонды образуются за счет отчислений от чистой прибыли по их усмотрению.

6. Финансовая работа в организации: направления и содержание. Финансовый менеджмент, бюджетирование и контроллинг как современные виды финансовой работы в организации

Финансовая работа в организации — это специфическая деятельность, направленная на своевременное и полное обеспечение организации финансовыми ресурсами для удовлетворения ее воспроизводственных нужд, активной инвестиционной деятельности и выполнения финансовых обязательств перед бюджетом, банками, другими организациями и собственными работниками. Предметом финансовой работы в организации являются: - финансовые отношения, а именно — построение рациональных схем отношений организаций с партнерами и со всеми финансовыми институтами государства, как обязательной предпосылки формирования ее первичных доходов; - финансовые потоки, а именно – обеспечение их достаточности, своевременности и синхронизации, как обязательных предпосылок финансового равновесия организации, ее финансового благополучия. Направления финансовой работы в организации: - финансовое планирование; - оперативно-управленческая работа; - контрольно-аналитическая работа. Финансовое планирование – это процесс обоснования потребности организации в финансовых ресурсах и ее сбалансирование с возможными источниками покрытия. Главной целью финансового планирования на практике является своевременное и полное финансовое обеспечение реализации намеченных организацией производственных и экономических программ, а также — максимизация объемов, получаемой прибыли. Оперативно-управленческая работа в сфере финансов организации предполагает постоянный мониторинг количественных и качественных характеристик его финансовых отношений и финансовых потоков. Основной целью оперативно-управленческой работы является постоянное позитивное воздействие на результативность любой финансовой сделки и хозяйственной операции, совершаемых организацией и поддержание его деловой репутации на должном уровне. Контрольно-аналитическая работа имеет своей целью объективную оценку экономической эффективности, рентабельности и целесообразности каждой сделки и хозяйственной операции организации. Контролю и анализу подлежит вся их технология: от проверки законности, соответствия действующим финансовым инструкциям до выяснения их влияния на имидж и деловую репутацию организации. Контрольно-аналитическая работа призвана отследить выполнение показателей финансового, кассового, кредитного планов, а также планов по прибыли и дать объективную оценку этим процессам как отправной точке для совершенствования деятельности организации на перспективу. Современные виды финансовой работы: - финансовый менеджмент; - бюджетирование; - контроллинг. Финансовый менеджмент – специфическая область управленческой деятельности, направленная на оптимизацию финансовых отношений и финансовых потоков организации, а также на процессы формирования и использования капитала организации, ее целевых фондов при достижении стратегических и тактических целей развития. Бюджетирование – современная система балансировки доходов и расходов организации на основе широкого использования информации о притоке и оттоке денежных средств путем составления бюджетов затрат, продаж, доходов. Контроллинг – современная система получения, обработки, обобщения информации, формирования информационных потоков о направлениях и качестве деятельности организации посредством интеграции возможностей традиционных методов учета, анализа, контроля. Выполнение всех видов финансовой работы возложено в организации на финансовую службу.

Планирование затрат на производство и реализацию продукции. Показатели анализа сметы затрат на производство и реализацию продукции Планирование затрат на производство и реализацию продукции, товаров включает в себя формирование затрат на единицу продукции (калькулирование затрат) и определение общих затрат на весь выпуск. Плановые калькуляции составляются путем прямого расчета затрат по отдельным статьям на основе нормирования затрат труда, материалов, топлива, энергии, использования оборудования с учетом мероприятий по снижению себестоимости продукции. Кроме калькуляций с целью общего планирования затрат в организациях разрабатываются (составляются) различные сметы. Наиболее важными являются смета продаж и смета затрат на производство и реализацию продукции, работ, услуг. В смете продаж содержится информация о предполагаемых объемах реализации и ожидаемой цене продажи единицы каждого товара. Рассчитав объем продаж в натуральном выражении, организация определяет объем производства. Для этого составляется смета. Сметный объем производства в натуральном выражении складывается из ожидаемого объема продаж плюс необходимое количество материальных запасов на конец года минус материальные запасы на начало года. Расчеты должны производиться по всем продуктам для рынка. Таблица 2. Смета объема производства

Выполнив эту работу, организация приступает к составлению сводного расчета затрат в денежном выражении. Сводный расчет может быть представлен в смете затрат на производство и реализацию продукции, товаров, работ, услуг. В ней отражаются затраты на тот объем выпуска, который соответствует сметному объему продаж и необходимой величине материальных запасов. Итоговую величину затрат можно определить как сумму произведений объема производства конкретных продуктов на полую себестоимость единицы товара, определенную в плановых калькуляциях. Например, если полная себестоимость единицы товара А – 100 р, а товара Б – 200 р., то полная себестоимость товарной продукции составит 100*520+200*292=110 400 р. Полная себестоимость складывается из производственной себестоимости и коммерческих расходов. Коммерческие расходы связаны с продвижением товаров на рынок (реклама, транспортировка, хранение). Они могут выделяться в смете затрат отдельной строкой. Организации также планируют себестоимость реализуемой продукции. Для расчета используется формула: Ср=Он+Т-Ок, где Ср- себестоимость реализованной продукции. Он – остатки нереализованной товарной продукции по производственной себестоимости на начало планируемого года. Т – выпуск товарной продукции на планируемый год по полной себестоимости. Ок - остатки нереализованной товарной продукции по производственной себестоимости на конец планируемого года. Важнейшим документом, используемым в практике организаций, является смета затрат. Разработка этого документа обеспечивает учет и контроль всех затрат на производство и реализацию продукции, является основой для определения отпускной цены на продукцию, а также фактором формирования прибыли и рентабельности. Следовательно, анализ сметы затрат на производство и реализацию продукции позволяет, с одной стороны, дать общую оценку эффективности использования ресурсов, а с другой стороны, определить резервы увеличения прибыли и повышения рентабельности. В числе основных показателей анализа сметы затрат можно назвать следующие: 1.общая сумма затрат, в том числе по экономическим элементам; 2. индекс затрат на производство продукции к индексу объема производства; 3. индекс затрат на производство и реализацию продукции к индексу выручки от реализации продукции; 4. выручка на 1 руб. себестоимости произведенной и реализованной продукции; 5. удельный вес затрат на реализацию продукции в выручке от ее реализации; 6. затраты на 1 руб. произведенной продукции.

Планирование выручки от реализации товаров, работ, услуг. Механизм формирования цен в организации В процессе финансово–хозяйственной деятельности финансовой службы предприятия могут осуществлять планирование выручки от реализации продукции на предстоящий год, квартал и оперативно. Годовое планирование выручки эффективно при стабильной экономической ситуации. В условиях нестабильности, когда соотношение спроса и предложения подвержено трудно прогнозируемым изменениям и законодательно установленные правила поведения юридических лиц в налоговой, кредитной и финансовой сферах постоянно меняются, годовое планирование затруднено и не является объективным ориентиром для предприятия. Оперативное планирование выручки используется для контроля за своевременностью поступления денег за отгруженную продукцию на денежные счета предприятия. Планирование и прогнозирование поступлений выручки реализации основывается на учете двух факторов: - емкости освоенного рынка продаж выпускаемой продукции и возможностей его расширения; - производственных мощностей предприятия, позволяющих выпускать такой объем продукции, который востребован рынком. Для определения выручки от реализации продукции необходимо знать объем реализованной продукции в действительных ценах без НДС, акцизов, торговых и сбытовых скидок и экспортных тарифов для экспортируемой продукции. Существует два метода определения плановой выручки: прямого счета и расчетный. Метод прямого счета основан на гарантированном спросе. Это наиболее достоверный метод планирования выручки, когда план выпуска и объем реализованной продукции заранее увязаны с потребительским спросом, известны необходимые ассортимент и структура выпуска, установлены соответствующие цены. Тогда выручку от реализации можно определить по следующей формуле: В = Р * Ц, где Р – объем сопоставимой реализованной продукции, Ц – цена единицы реализованной продукции. Основой расчетного метода является объем реализованной продукции, корректируемый на входные и выходные остатки. Планирование выручки от реализации продукции осуществляется по аналогии с планированием затрат на производство и реализацию продукции: В = Он + ТП – Ок; где Он – нереализованные остатки готовой продукции на начало планируемого периода; ТП – товарная продукция, предназначенная к выпуску в планируемом периоде; Ок – остатки нереализованной продукции на конец планируемого периода Объем товарной продукции может быть исчислен по формуле: ТП = Сг.п.+Сп.ф.+Ср.п.+Сп.с. Где Сг.п. – стоимость готовой продукции, выработанной из своего сырья, реализованной и предназначенной к реализации Сп.ф. – стоимость полуфабрикатов основного производства и вспомогательных цехов, отпущенных на сторону или своему капитальному строительству Ср.п.- стоимость работ промышленного характера и услуг, включая стоимость капитального ремонта оборудования и транспортных средств своей организации Сп.с – стоимость переработки сырья заказчика. Формирование цен в организациях определяется Законом РБ «О ценообразовании» и Положением о порядке формирования и применения цен и тарифов. Названные нормативные акты признают целесообразным использование в настоящее время двух видов цен – свободных и регулируемых государством. Регулируемые цены (тарифы) применяются на товары (работы, услуги) субъектов хозяйствования, занимающих доминирующее положение на товарных рынках и включенных в государственный реестр. Они установлены также на отдельные социально – значимые товары, конкретный перечень которых утвержден Президентом или по его поручению Советом Министров РБ. Способы регулирования цен определяются исходя из государственных интересов и складывающейся социально – экономической ситуации в стране. Это может быть установление фиксированных и предельных цен и тарифов; предельных торговых надбавок (скидок) к ценам предельных нормативов рентабельности; декларирование цен. Свободные отпускные цены формируются самими предприятиями – изготовителями продукции. Согласование их с заказчиком (потребителем) должно осуществляться в момент заключения с ним прямого договора или в момент акта купли – продажи. В общем виде свободная цена состоит из трех составляющих: 1. себестоимости производства и обращения; 2. налогов, сборов и отчислений; 3. прибыли. В структуре отпускной цены затраты на производство и реализацию продукции составляют примерно 70%. На долю прибыли приходится около 10%. Оставшиеся 20% приходится на косвенные налоги, уплачиваемые предприятием в государственный бюджет. На структуру отпускной цены влияют отраслевые особенности, характер и вид деятельности предприятия. Затраты, включаемые в себестоимость продукции, рассчитываются по нормам, утверждаемым руководителем организации и нормативам, определяемым в установленном порядке. Размер прибыли в цене товара чаще всего обосновывается самим предприятием с учетом необходимости создания нужных ему фондов потребления, накопления и резервов, прямых налогов, которыми облагается имущество предприятий и их доходы. Расчет суммы прибыли в цене выполняется по формуле: П= (С*НР)/100, где П – сумма прибыли в цене НР – норма рентабельности по отношению к себестоимости, % Третья составляющая цены – косвенные налоги и неналоговые платежи, определяются действующим налоговым и бюджетным законодательством. Таблица 3 - Контроль поступления выручки от реализации продукции

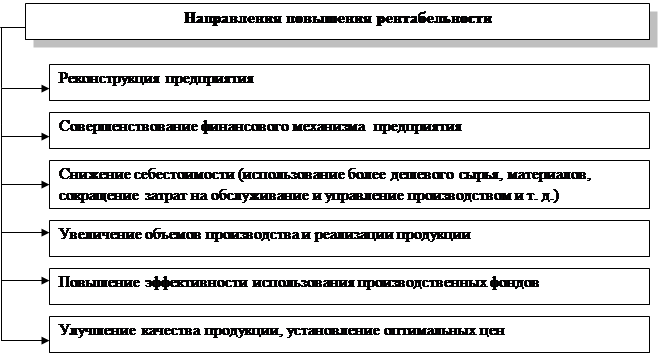

Оперативный план поступлений выручки от реализации продукции должен рассчитываться на основе оперативных панов ее производства, поступлений изделий на склад готовой продукции, отгрузки и с учетом условий оплаты, предусмотренных договорами с покупателями. Причины отставания от предусмотренного графика поступлений выручки могут быть внутренними, связанными с недостатками в деятельности самого предприятия, и внешними, обусловленными изменениями рыночных условий реализации. Анализ внутренних причин сводится к установлению и устранению фактов: невыполнения оперативного плана выпуска продукции в объеме и номенклатуре, невыполнения графиков отгрузки товаров, предусмотренных договорами с потребителями, нарушений сроков оплаты отгруженной продукции покупателями. Для контроля за своевременностью и полнотой оплаты отгруженной продукции финансовые службы предприятий должны вести специальную картотеку прохождения платежных документов от сдачи их в банк на инкассо до фактического поступления денег на счет предприятия. Более сложной работой финансового менеджера является планирование и оперативное регулирование поступлений выручки от реализации продукции с учетом изменений внешних факторов. Она требует глубокого изучения рынка, основ колебаний спроса покупателей на выпускаемые изделия, динамики цен и других обстоятельств реализации. Маркетинговые исследования должны носить постоянный характер, обеспечивать гибкость в управлении производством и реализацией продукции, рост и бесперебойное поступление денежных средств на счета предприятий. Рис.3. Типичные финансовые фонды, формируемые предприятиями Порядок распределения и использования прибыли на предприятии фиксируется в уставе предприятия и определяется положением, которое разрабатывается соответствующими экономическими службами и утверждается руководящим органом предприятия. Рентабельность– относительный показатель экономической эффективности. Рентабельность комплексно отражает не только степень эффективности применения материальных, трудовых и финансовых ресурсов, но и использование природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, ее формирующим. Общая рентабельность – обобщающий показатель экономической эффективности организации, равный отношению валовой (балансовой) прибыли, полученной за определенный период времени (обычно за год), к средней за этот период стоимости основных и нормативной доли оборотных средств. Основной и самый распространенный показатель оценивающий прибыльность предприятия это коэффициент общей рентабельности. Данный показатель определяется как отношение прибыли до налогообложения к выручке от реализации товаров, работ и услуг, производимых предприятием. КОР = прибыль (убыток) до налогообложения / выручка х 100% В процессе проведения анализа рассчитывают различные показатели рентабельности, а именно: 1. рентабельность товарной продукции (Рт) отражает соотношение прибыли от ее реализации (Пр) и текущих затрат на производство и реализацию продукции, выступающих в форме полной себестоимости (С). Исчисляется по формуле: Рт=Пр / С *100 2. рентабельность производства (Рпр) определяется по всему его объему и отражает отдачу вложенных в него средств. Исчисляется как процентное отношение прибыли к сумме основного (Косн) и оборотного (Коб) капитала. Определяется по формуле: Рпр= П/(Косн+Коб)*100 3. рентабельность продаж (Рр) определяет процентное соотношение прибыли от реализации и выручки (В) от реализации продукции (работ, услуг) в ценах без косвенных налогов. Определятся по формуле: Рр=Пр/В*100 Для повышения рентабельности необходимо увеличить сумму получаемой прибыли с возможно меньшими производственными фондами, при снижении себестоимости продукции, изменении объема и цены продукции. Факторы, влияющие на прибыльность: 1. внешние факторы: - природные условия - государственное регулирование цен, налоговых ставок - жесткость конкуренции - условия транспортировки 2. внутренние факторы - изменение объемы материальных и финансовых ресурсов - изменение численности работающих - увеличение объема выпуска продукции - экономия материальных ресурсов - повышение цен до максимального уровня - снижение затрат на реализацию продукции - природоохранные затраты Основные направления повышения рентабельности

Рис. 4. Основные направления повышения рентабельности

Среди всех факторов повышения рентабельности определяющее значение имеет снижение себестоимости продукции, поэтому рациональное использование материальных ресурсов – главный резерв снижения себестоимости. Все перечисленные факторы и резервы роста рентабельности зависят от умелой организации производства и управления.

Виды инвестиций В теории и практике изучения сущности инвестиций важное значение приобретает их классификация с точки зрения разных подходов. В мировой практике инвестиции по признаку назначения подразделяются на: 1. прямые – направляются непосредственно в основные фонды и реализуются путем нового строительства, расширения, технического перевооружения или реконструкции действующих организаций. 2. портфельные (финансовые) – вложения, направляемые на формирование портфеля ценных бумаг, представляющего совокупность различных инвестиционных ценностей (акции, облигации, сберегательные или депозитные сертификаты). 3. интеллектуальные – покупка патентов, лицензий, ноу –хау, программ. 4. венчурные (рисковые) – вложения в акции новых предприятий, осуществляющих свою деятельность в новых сферах с большой степенью риска, но с возможностью получения сверхприбыли и быстрой окупаемости вложенных средств. Инвестиции по объемам финансирования делятся на крупные и мелкие. Мелкими обычно считаются те из них, которые не оказывают существенного влияния на объем годовой выручки (оборота), т. е. дополнительные эффекты от них незначительны. И наоборот, инвестиции считаются крупными, если объем реализации зависит от размеров инвестиций. С точки зрения субъекта инвестирования все инвестиции можно разделить на государственные и частные. Они различаются между собой по направлениям, целям, источникам финансирования. Государственные инвестиции, как правило, направляются на цели обороны, здравоохранения, культуры, фундаментальные научные исследования, а также структурное регулирование экономики путем приоритетного финансирования тех или иных отраслей и видов производств. Государственные инвестиции финансируются из республиканского, областного и местных бюджетов, формируемых за счет налоговых поступлений, прибыли государственных организаций различных уровней или за счет выпуска облигаций внутренних и внешних государственных займов. Частные инвестиции направляются в те отрасли, где имеются лучшие условия для получения прибыли. Источником их финансирования являются собственные средства предприятий (нераспределенная прибыль, амортизационный фонд) и привлеченные средства (продажа акций, облигаций, других ценных бумаг, а также долгосрочные кредиты и займы). В зависимости от срока, на который вкладываются средства, инвестиции делят на краткосрочные (до 1 года), среднесрочные (от 1 и до 3 лет) и долгосрочные (свыше 3 лет). По характеру участия в инвестировании инвестиции делят на: - прямые инвестиции – непосредственное участие инвестора в выборе объектов инвестирования и вложение средств. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования, хорошо знакомые с механизмом инвестирования и имеющие, как правило, большой опыт работ в этой области; - непрямые инвестиции – инвестирование, опосредуемое инвестиционными или иными финансовыми посредниками. По территориальному признаку инвестиции делят на: - инвестиции внутри страны (внутренние инвестиции) – вложения средств в объекты инвестирования, размещенные в территориальных границах данной страны; - инвестиции за рубежом (зарубежные инвестиции) – вложения средств в объекты инвестирования, размещенные за пределами территориальных границ данной страны. По уровню инвестиционного риска выделяют следующие виды инвестиций: - безрисковые (к ним относят такие вложения средств, по которым отсутствует реальный риск потери капитала и практически гарантировано получение ожидаемого дохода); - низкорисковые (характеризуют вложение капитала в объекты инвестирования, риск по которым значительно ниже среднерыночного); - среднерисковые (это вложение капитала в объекты, уровень риска по которым соответствует среднерыночному); - высокорисковые (отличаются высокой степенью риска и прибыльностью, значительно превышающие среднерыночные (венчурные инвестиции)). Приведенные классификационные характеристики инвестиционной деятельности раскрывают ее основополагающую роль и отражают наиболее существенные признаки функционирования субъектов экономики в рыночной среде их деятельности. Таблица 4. Пример расчета длительности производственного цикла

Найдем коэффициент нарастания затрат (Кн.з). Он характеризует уровень готовности продукции в составе незавершенного производства, рассчитывается отношением себестоимости незавершенного производства к плановой себестоимости изделия. В зависимости от характера производства могут использоваться различные способы расчета. Наиболее простой метод расчета представлен формулой Кн.з = Збаз- единовременные затраты (материальные) в начале производственного цикла 0,5 – поправочный коэффициент к сумме последующих затрат Зпосл – все остальные затраты в себестоимости Збаз+Зпосл – себестоимость изделия. Коэффициент нарастания затрат также определяется по изделиям – представителям. В целом по незавершенному производству он рассчитывается как средневзвешенная величина. В расчете норматива оборотных средств в запасах незавершенного производства Ор представляет величину однодневных расходов (затрат) на производство продукции. Таблица 5. Состав источников формирования оборотных средств

Информация о составе источников собственных средств содержится в разделе III пассива бухгалтерского баланса предприятия, форме 3 «Отчета об изменении капитала», а также в справочных данных к балансу. Информация о заемных и дополнительно привлеченных средствах представлена в разделах IV и пассива баланса, а также в форме 5 – приложение к бухгалтерскому балансу. Собственные средства должны покрывать минимальную потребность предприятия в оборотном капитале. Они служат источником формирования нормируемых оборотных средств. Первоначальное формирование оборотных средств происходит в момент создания предприятия за счет вкладов учредителей. Это находит отражение в уставном капитале, который включает основные и оборотные средства, инвестированные в производство. В ходе функционирования организации уставный капитал может не изменяться в течение ряда лет, в то время как активы, включая оборотные средства, растут. Иначе говоря, размер оборотных средств меняется по сравнению с их первоначальной величиной, соответственно изменяется и доля оборотных средств в уставном капитале. В процессе функционирования организаций их собственные оборотные средства пополняются за счет нераспределенной чистой прибыли, фондов накопления, целевого финансирования, резервного капитала, дополнительной эмиссии акций. В течение финансового года потребности организации в оборотных средствах не стабильны. Покрыть потребности только за счет собственных оборотных средств для большинства организаций не представляется возможным и они прибегают к заемным и дополнительно привлеченным источникам оборотных средств. Однако собственные источники, прежде всего нераспределенная прибыль и фонды накопления, занимают ведущее место в пополнении оборотны

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2017-02-08; просмотров: 848; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.119 (0.013 с.) |

Источники формирования финансовых ресурсов

Источники формирования финансовых ресурсов

)

)