Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Финансовые отношения предприятия, финансовый механизм.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Экзаменационный билет № 1

Финансовые отношения предприятия, финансовый механизм. Под финансовыми отношениями понимаются отношения между различными субъектами (физическими и юридическими лицами), которые влекут изменение в составе активов и (или) источников средств этих субъектов. Безусловно, основными элементами, сопровождающими и оформляющими финансовые отношения, являются договоры и их разновидность — финансовые инструменты. Эти отношения должны иметь документальное подтверждение (договор, накладная, акт, ведомость и др.) и, как правило, сопровождаться изменением имущественного и (или) финансового положения контрагентов. Финансовые отношения многообразны. К ним относятся отношения с бюджетом, контрагентами, поставщиками, покупателями, финансовыми рынками и институтами, собственниками, работниками и др. Управление финансовыми отношениями основывается, как правило, на принципе экономической эффективности. Вторым элементом объекта финансового менеджмента являются финансовые ресурсы, с помощью которых хозяйствующий субъект может решать свои задачи инвестиционно-финансового характера. Эти ресурсы представлены в активе баланса; иными словами, они весьма разнообразны и могут быть классифицированы по различным признакам. В частности, это долгосрочные материальные, нематериальные и финансовые активы, производственные запасы, дебиторская задолженность и денежные средства, и их эквиваленты. Естественно, речь идет не о материально-вещественном их представлении, а о целесообразности вложения денежных средств в те или иные активы и их соотношении. Задача финансового менеджмента — обосновать и поддерживать оптимальный состав активов, т. е. ресурсного потенциала предприятия, и по возможности не допускать неоправданного омертвления денежных средств в тех или иных активах. Управление источниками финансовых ресурсов — одна из важнейших задач финансового менеджера. Источники представлены в пассивной стороне баланса предприятия. Основная проблема в управлении источниками средств заключается в том, что, как правило, не бывает бесплатных источников; поставщику финансовых ресурсов надо платить. Поскольку каждый источник имеет свою стоимость, возникает задача оптимизации структуры источников финансирования в долгосрочном и краткосрочном аспектах. К источникам финансовых ресурсов относятся прибыль, амортизационные отчисления, средства, полученные от продажи ценных бумаг, кредиторская задолженность, паевые взносы и т.д. Объектами воздействия финансового менеджмента служат финансовые отношения между предприятием и другими экономическими единицами, между структурными подразделениями, направляемые на создание финансовых результатов - внешние и внутренние денежные потоки. Финансовый механизм - это совокупность форм, методов, средств организации движения финансовых ресурсов. В структуру финансового механизма входят 5 взаимосвязанных элементов: финансовые методы, финансовые рычаги, правовое, нормативное и информационное обеспечение. 1) Финансовый метод – это способ воздействия финансовых отношений на хозяйственный процесс. Финансовые методы действуют в двух направлениях: - по линии управления движением финансовых ресурсов; - по линии рыночных коммерческих отношений, связанных с соизмерением затрат и результатов, с материальным стимулированием и ответственностью за эффективное использование денежных фондов. Действие финансовых методов проявляется в образовании и использовании денежных фондов. 2) Финансовый рычаг представляет собой прием действия финансового метода. К финансовым рычагам относятся: прибыль, доходы, амортизационные отчисления, экономические фонды целевого назначения, финансовые санкции, арендная плата, процентные ставки по кредитам, депозитам, облигациям. Например, кредитование - это финансовый метод. Оно воздействует на результаты хозяйственного процесса через такие приемы, как виды и формы кредита, процентные ставки, финансовые санкции и др. 3) Правовое обеспечение функционирования финансового механизма включает законодательные акты, постановления, приказы и другие правовые документы органов управления. Нормативное обеспечение функционирования финансового механизма образуют инструкции, нормативы, нормы, тарифные ставки, методические указания и разъяснения и т. п. 4) Информационное обеспечение функционирования финансового механизма состоит из разного рода и вида экономической, коммерческой, финансовой и прочей информации. К финансовой информации относятся: сведения о финансовой устойчивости и платежеспособности своих партнеров и конкурентов, о ценах, курсах, дивидендах, процентах на товарном, фондовом и валютном рынках и т.п.; сообщение о положении дел на биржевом, внебиржевом рынках, о финансовой и коммерческой деятельности любых достойных внимания хозяйствующих субъектов; различные другие сведения. Классификация активов. Активы представляют собой экономические ресурсы предприятия в форме совокупных имущественных ценностей, используемых в хозяйственной деятельности с целью получения прибыли. Классификация: 1. Форма функционирования активов. По этому признаку выделяют следующие их виды: а) Материальные активы. Они характеризуют активы предприятия, имеющие вещную (материальную) форму. К составу материальных активов предприятия относятся: Ø основные средства; Ø незавершенные капитальные вложения; Ø оборудование, предназначенное к монтажу; Ø производственные запасы сырья и полуфабрикатов; Ø запасы малоценных и быстроизнашивающихся предметов; Ø объем незавершенного производства; Ø запасы готовой продукции, предназначенной к реализации; Ø прочие виды материальных активов. б) Нематериальные активы. Они характеризуют активы предприятия, не имеющие вещной формы, но принимающие участие в хозяйственной деятельности и приносящие прибыль. К этому виду активов предприятия относятся: • приобретенные предприятием права пользования отдельными природными ресурсами; • патентные права на использование изобретений; • „ноу-хау"; • права на промышленные образцы и модели; • товарный знак — эмблема, рисунок или символ, зарегистрированные в установленном порядке; • торговая марка — право на исключительное использование фирменного наименования юридического лица; • права на использование компьютерных программных продуктов; • „гудвилл" — разница между рыночной стоимостью предприятия как целостного имущественного комплекса и его балансовой стоимостью, образованная в связи с возможностью получения более высокого уровня прибыли (в сравнении со среднеотраслевым ее уровнем) за счет использования более эффективной системы управления, доминирующей позиции на товарном рынке, применения новых технологий и т.п. в) Финансовые активы Они характеризуют различные финансовые инструменты, принадлежащие предприятию или находящиеся в его владении. К финансовым активам предприятия относятся: • денежные активы в национальной валюте; • денежные активы в иностранной валюте; • дебиторская задолженность во всех ее формах; • краткосрочные финансовые вложения; • долгосрочные финансовые вложения. 2. Характер участия в хозяйственном процессе и скорость оборота активов. По этому признаку активы предприятия подразделяются на следующие виды: а) Оборотные (текущие) активы. Они характеризуют совокупность имущественных ценностей предприятия, обслуживающих текущую производственно-коммерческую (операционную) деятельность и полностью потребляемых в течение одного производственно-коммерческого цикла. В практике учета к ним относят имущественные ценности (активы) всех видов со сроком использования до одного года и стоимостью менее 15 необлагаемых налогом минимумов доходов граждан. В составе оборотных (текущих) активов предприятия выделяют следующие их элементы: 1 производственные запасы сырья и полуфабрикатов; 2 запасы малоценных и быстроизнашивающихся предметов; 3 объем незавершенного производства;. 4 запасы готовой продукции, предназначенной к реализации; 5 дебиторскую задолженность; 6 денежные активы в национальной валюте; 7 денежные активы в иностранной валюте; 8 краткосрочные финансовые вложения; 9 расходы будущих периодов. б) Внеоборотные активы. Они характеризуют совокупность имущественных ценностей предприятия, многократно участвующих в процессе хозяйственной деятельности и переносящих на продукцию использованную стоимость частями. В практике учета к ним относят имущественные ценности (активы) всех видов со сроком использования более одного года и стоимостью свыше 15 необлагаемых налогом минимумов доходов граждан. В состав внеоборотных активов предприятия входят следующие их виды: 1 основные средства; 2 нематериальные активы; 3 незавершенные капитальные вложения; 4 оборудование, предназначенное к монтажу; 5 долгосрочные финансовые вложения. Экзаменационный билет № 2

Классификация финансов. ФИНАНСЫ - это система отношений в сфере образования, распределения и использования финансовых ресурсов - в финансовой сфере, которая обслуживает реальные (операционные) процессы производства, обмена, а также распределения и потребления материальных благ. Финансы можно определить как совокупность финансовых объектов и способов управления ими. Под финансовыми объектами понимаются финансовые активы и обязательства, а управление ими означает систему организации эффективного их функционирования. Финансы могут быть классифицированы по различным признакам, но наиболее важной классификацией является подразделение на централизованные (публичные) и децентрализованные: первые обслуживают отношения государственных органов и органов местной власти, вторые — сферу частного бизнеса и домашние хозяйства. С позиции макроэкономики в народном хозяйстве различают четыре экономических субъекта: а) государственный сектор; б) предпринимательский сектор; в) сектор домашних хозяйств и г) заграницу. К централизованным финансам относятся следующие звенья финансовых отношений: К децентрализованным финансам относят: В децентрализованных финансах именно финансы коммерческих организаций играют доминирующе важную роль. Именно эти организации, образно говоря, создают «пирог», т. е. формируют добавочную стоимость, которая в дальнейшем делится между государством, физическими и юридическими лицами. В отличие от неповоротливых государственных структур они динамичны, ориентированы на прибыль, стремятся к наиболее эффективному использованию имеющихся у них ресурсов, к открытию новых производств и рынков. Решение этих задач в значительной степени связано с возможностью аккумулирования денежных средств, их перелива из одной сферы бизнеса в другую, перспективно более прибыльную. Под финансами фирмы понимают совокупность финансовых объектов и способов управления ими в контексте деятельности фирмы на рынках продукции и факторов производства и ее взаимоотношений с государством, юридическими и физическими лицами. Основные функции финансов: 1) Инвестиционно-распределительной функции финансов заключается в распределении финансовых ресурсов внутри предприятия, способствующем наиболее эффективному их использованию, и внаиболее синтезированном виде выражается в рамках инвестиционной политики, принятой на предприятии. Суть функции — в стремлении оптимизировать активную сторону баланса (например, какой должна быть величина оборотного капитала, какие направления вложения собственного капитала наиболее оптимальны, какой объем средств целесообразно держать на счетах фирмы и др.). 2) Суть контрольной функции финансов предприятия состоит в том, что именно с помощью финансовых показателей и (или) индикаторов может быть осуществлен наиболее действенный контроль за эффективным использованием ресурсного потенциала предприятия и в определенном приближении решена задача гармонизации интересов собственников и топ-менеджеров предприятия.

Экзаменационный билет № 3

Экзаменационный билет № 4

Скорость оборота активов. Оборачиваемость средств, вложенных в оборотные активы предприятия, оценивается с помощью ряда показателей. Основной показатель — период оборота (По6) — вычисляется по формуле: Доб = Т х Доб / ВР, где До6 — длительность одного оборота оборотных средств, дней; Т — количество дней в анализируемом периоде, дней; Со6 — средняя стоимость остатков оборотных средств, руб.; ВР — объем реализованной продукции в стоимостном выражении, руб. Период оборачиваемости (длительность одного оборота оборотных средств) — это средний срок, за который возвращаются в пределы организации вложенные в ее производственно-хозяйственные операции денежные средства. Второй показатель — скорость оборота (коэффициент оборачиваемости). Он выражает количество оборотов, которые совершают за анализируемый период оборотные средства и их отдельные элементы. Скорость оборота вложенных средств оказывает значительное влияние на платежеспособность предприятия. Известно, что самые большие трудности имеют предприятия с длительным производственным циклом. Быстрая же оборачиваемость средств позволяет предприятиям даже при относительно небольшом объеме производства получать значительную прибыль от текущей деятельности. Коэффициент оборачиваемости (Ко) исчисляется по следующей формуле: Ко = ВР/Соб, где ВР — объем реализации; Со6 — средняя величина остатков оборотных средств. При определении коэффициентов оборачиваемости нормируемых составляющих оборотных средств (запасов сырья, материалов, незавершенного производства, готовой продукции) в расчете используют показатель себестоимости продаж. С учетом коэффициента оборачиваемости определяют период оборачиваемости. Показатель, обратный коэффициенту оборачиваемости, показывает, сколько оборотных средств приходится на 1 руб. реализованной продукции. Этот коэффициент загрузки (Кзос) рассчитывается по следующей формуле: Кзос = 1 / Ко, или Кзос = Соб / ВР.

Экзаменационный билет № 5

Экзаменационный билет № 6 Теория агентских отношений. Владельцы предприятия — его акционеры предоставляют менеджерам право принятия решений, что создает потенциальный конфликт интересов, кот. рассматривается в теории агентских отношений. Агентские отношения — это отношения: 1) между акционерами и менеджерами и 2) между кредиторами и акционерами. Особенность теории агентских отношений — агентские конфликты возникают, когда директор пред-ятия владеет менее чем 100% его акций, и если владелец-менеджер уступает часть своей собственности, продав часть акций фирмы посторонним инвесторам, возникает потенциальный конфликт интересов. Агентские конфликты имеют место быть в крупных пред-тиях, поскольку, мен-ры владеют небольшим % их акций. В такой ситуации максимизация богатства акционеров может быть отнюдь не главной целью менеджеров. Главной целью менеджеров-агентов является увеличение размеров предприятия, увеличение темпов роста предприятия. Создавая крупные и стремительно растущие пред-тия, менеджеры: 1) закрепляют за собой свои места, поскольку скупка контрольного пакета акций новыми инвесторами становится менее вероятной; 2) увеличивают собственные власть, статус и оклады; 3) создают дополнительные возможности роста для своих подчиненных. Однако не следует забывать, что менеджеры могут проявлять ненасытный аппетит к окладам и привилегиям, к щедрым благотворительным пожертвованиям в ущерб интересам акционеров. Другая проблема теории агентских отношений — агентские затраты - все затраты, производимые с целью побудить менеджеров действовать с позиции максимизации достояния акционеров, а не своих эгоистических интересов. Три категории агентских издержек: 1) издержки на осуществление контроля за деятельностью менеджеров, например затраты на проведение аудиторских проверок; 2) издержки на создание организационной структуры, ограничивающей возможность нежелательного поведения менеджеров, например введение в состав правления внешних инвесторов; 3) альтернативные затраты, возникающие в тех случаях, когда установленные акционерами правила ограничивают действия менеджеров, противоречащие цели увеличения богатства акционеров. Увеличение агентских издержек приемлемо, пока оно в результате проводимых мер перекрывается ростом прибыли. Одним из путей разрешения агентских споров является стимулирование менеджеров. Помимо контроля менеджеров побуждают действовать в интересах акционеров след. механизмы: 1) системы стимулирования на основе показателей результативности и эффективности деятельности предприятия в виде опционов на приобретение акций предприятия или, что более эффективно, в виде наградных пакетов акций; 2) непосредственное вмешательство акционеров путем вступления в контакт с руководством предприятия или внесения предложений, которые должны быть поставлены на голосование на ежегодных собраниях акционеров; 3) угроза увольнения, если его инициаторы наберут нужное число голосов акционеров; 4) угроза скупки контрольного пакета акций новым инвестором, который, как правило, сменяет руководство. Помимо конфликта между акционерами и менеджерами есть еще агентский конфликт — между акционерами и кредиторами. Кредиторы имеют право на часть доходов пред-тия в размере процентов и выплат в счет погашения основного долга, а также на активы предприятия в случае его банкротства. Но контроль за решениями, от которых зависят рентабельность и рисковость активов, осуществляют акционеры, действующие через менеджеров предприятия. Кредиторы ссужают средства под проценты, ставка которых, кроме прочего, зависит от: 1) рисковости имеющихся у предприятия активов; 2) ожидаемой рисковости будущих дополнительных активов; 3) существующей структуры капитала предприятия; 4) ожидаемых будущих решений, затрагивающих структуру капитала предприятия. Кредиторы определяют свои требования доходности, учитывая эти факторы. Акционеры, действующие через менеджеров, могут направить средства пред-тия в сферу более рискованных проектов по сравнению с проектами предшествующих периодов и ожиданиями кредиторов. Тогда увеличение риска приведет к повышению требуемой доходности по долговым обязательствам предприятия и к снижению рыночной стоимости невыплаченного долга, т.е. к потерям кредиторов. Экзаменационный билет № 7

1.Теория ценообразования опционов. Опцион — это право (но не обязательство) купить или продать какие-либо активы по заранее оговоренной цене в течение определенного периода. Опцион может быть реализован или нет — в зависимости от решения его держателя. Особенностью опциона является то, что он не может иметь существенных негативных последствий для его держателя, поскольку в любой момент можно отказаться от его исполнения. Продавец - обязательство Формализованная модель ценообразования опционов (ОРМ) была предложена в 1973 г., она применяется для объяснения характерных особенностей таких финансовых инструментов, как варранты и конвертируемые ценные бумаги. В последнее время она используется для объяснения выгод сделок с новыми продуктами, кот. являются опционами на возможные продукты в будущем, при анализе прекращения арендных соглашений или отказа от реализации проектов. Теория опционов может быть использована при анализе, например прекращения арендных соглашений или отказа от реализации проектов. Действительно, акционерный капитал фирмы, использующей заемное финансирование, может быть представлен как опцион покупателя. Когда фирма привлекает заемный капитал, это равносильно продаже акционерами активов фирмы кредиторам, которые расплачиваются за активы наличными деньгами (суммой предоставляемого займа), но при этом предоставляют акционерам опцион покупателя, цена реализации которого равна сумме самого займа и процентов по нему. Если дела компании идут успешно, акционеры реализуют свой опцион и выкупают компанию обратно, выплатив основной долг и проценты. В противном случае, при неудачном для компании развитии событий, акционеры не реализуют свой опцион покупателя (не погашают задолженности кредиторам) и контроль над компанией переходит в руки кредиторов. Экзаменационный билет № 8

Экзаменационный билет № 9

Экзаменационный билет № 10

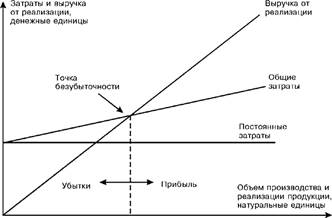

Модель безубыточности. Модели оценки безубыточности (breakeven analysis) являются основными финансовыми моделями планирования и контроля. Они базируются на построении зависимости между получением денежных потоков и объемом выпуска и позволяют найти область объема продаж, при которой имеется положительная операционная прибыль. Цель построения модели - найти такую точку объема продаж в натуральном выражении, при которой выручка (доход от реализации) покрывает издержки. Если все издержки переменные (изменяются пропорционально объему производства) и цена покрывает издержки на единицу, то проблемы не возникает. Формула точки без = пост затраты / цену единицы продукции – перемен затраты на единицу продукции.

Экзаменационный билет № 11

1. Минимизация риска, страхование предпринимательских рисков. Внешнее страхование заключается в передаче риска (ответственности за результаты негативных последствий) за определенное вознаграждение другой организации (страховой компании). Это может быть страхование имущества предприятия, грузов при транспортировке, сотрудников от несчастных случаев и др. Внутреннее страхование осуществляется в пределах самого предприятия и заключается в создании специальных фондов для возмещения убытков. Перечень таких фондов и размеры отчислений в них определяются уставом предприятия. Их источником служит прибыль. Диверсификация представляет собой процесс распределения средств между различными объектами, непосредственно не связанными между собой. Различают несколько способов диверсификации ▪ диверсификация видов хозяйственной деятельности предполагает использование различных возможностей для получения дохода и прибыли, т.е. вложение средств одновременно в несколько различных предприятий, создание филиалов в различных регионах и т.п.; ▪ диверсификация поставщиков предусматривает разнообразие источников поступления товаров; ▪ диверсификация ассортимента предполагает включение в ассортимент предприятия товаров с противоположной направленностью спроса (например, прохладительные напитки и горячий чай в кафе), что позволяет снижать экономический риск в период временного уменьшения спроса на отдельные товары; ▪ диверсификация так называемого депозитного портфеля предполагает размещение временно свободных денежных средств в различных банках, что снижает риск их потери при банкротстве банка. Лимитирование предполагает установление системы ограничений на величину сделки. Это может быть ограничение на максимальный объем сделки с одним партнером, максимальный размер товарного запаса, максимальный размер кредита, предоставляемого одному покупателю, максимальный размер вклада в одном банке и т.д Предпринимательский риск — это потенциально возможное, случайное событие, результатом воздействия которого на материальные, денежные ресурсы, производственные, экономические процессы предпринимательской деятельности являются убытки, дополнительные расходы, уменьшение получаемых доходов, прибыли, обусловливающие необходимость страхования с целью возмещения причиненного событием ущерба. Страхование предпринимательских рисков обеспечивает возмещение не только потери дохода (прибыли), но и убытков от неоплаты (невозвращения) имущества в связи с неисполнением обязательства контрагентом предпринимателя. Это предусматривается и в страховании финансовых рисков. К предметам страхования предпринимательской деятельности относятся: 1. имущество фирмы, предприятия, организации, индивидуального предпринимателя, сформированное в процессах создания (учреждения) и функционирования предпринимательской структуры; 2. гражданская ответственность предпринимателя за несвоевременный или неполный возврат кредитов (с процентами), займов, за непогашение обязательств и невыплату процентов по выпущенным облигациям, дивидендов по привилегированным акциям, использованным в качестве источника инвестиций при создании предпринимательской структуры; 3. инновационные проекты и/или их конечные результаты; 4. работоспособность элементов и систем производства в целом и/или убытки от остановок производства; 5. гражданская ответственность предпринимателя, возникающая вследствие причинения вреда жизни, здоровью или имуществу третьих (других) лиц в результате производственной, любой иной деятельности, произошедших при этом аварий, вредных выбросов и т. п.; 6. гражданская ответственность предпринимателя за невыполнение им договорных обязательств по оплате поставленных товаров, выполненных работ, оказанных услуг перед производителями, исполнителями, продавцами; 7. снижение объема продаж, дополнительные расходы и убытки от собственной предпринимательской деятельности, включая убытки от внереализационных операций (например, от изменения курсовых разниц по валютным счетам и операциям с иностранной валютой; исполнения обязательств по выданным другим лицам; поручительствам и гарантиям); 8. инвестиции в другие предпринимательские структуры и проекты; вложения в акции, облигации, в государственные и муниципальные ценные бумаги. виды страхования предпринимательских рисков: 1. страхование убытков по сделкам продажи товаров, работ, услуг, иного имущества предпринимателя; 2. страхование предпринимателем срочных депозитов вкладов и денег на счетах в банках; 3. страхование банком непогашения кредита заемщиком средств. Управление запасами. Управление запасами представляет сложный комплекс мероприятий, в котором задачи финансового менеджмента тесным образом переплетаются с задачами производственного менеджмента и маркетинга. Цель — обеспечение бесперебойного процесса производства и реализации продукции при минимизации текущих затрат по обслуживанию запасов. Эффективное управление запасами позволяет снизить продолжительность производственного и всего операционного цикла, уменьшить текущие затраты на их хранение, высвободить из текущего хозяйственного оборота часть финансовых средств, реинвестируя их в другие активы. Политика управления запасами представляет собой часть общей политики управления оборотными активами предприятия, заключающейся в оптимизации общего размера и структуры запасов товарно-материальных ценностей, минимизации затрат по их обслуживанию и обеспечении эффективного контроля за их движением. Разработка политики управления запасами охватывает ряд последовательно выполняемых этапов работ, основными из которых являются 1. Анализ запасов товарно-материальных ценностей в предшествующем периоде. Основной задачей этого анализа является выявление уровня обеспеченности производства и реализации продукции соответствующими запасами товарно-материальных ценностей в предшествующем периоде и оценка эффективности их использования. Анализ проводится в разрезе основных видов запасов. Экзаменационный билет № 12

Экзаменационный билет № 13

Финансовые инструменты. Под финансовым инструментом понимается любой контракт, по которому происходит одновременное увеличение финансовых активов одной компании и финансовых обязательств долгового или долевого характера другой компании. К финансовым активам относятся: денежные средства (т.е. средства в кассе, на расчетных, валютных и специальных счетах); договорное право требования денежных средств или другого финансового актива от другой компании; договорное право на обмен финансовых инструментов с другой компанией на потенциально выгодных условиях; долевой инструмент другой компании. С помощью финансовых инструментов достигаются четыре основные цели: хеджирование, спекуляция, мобилизация источников финансирования, содействие операциям текущего рутинного характера. В первых трех ситуациях доминируют производные финансовые инструменты, в четвертой — первичные инструменты. Первичные финансовые инструменты. К первичным относятся финансовые инструменты, с определенностью предусматривающие покупку-продажу или поставку-получение некоторого финансового актива, в результате чего возникают взаимные финансовые требования. В качестве такого актива могут выступать денежные средства, ценные бумаги, дебиторская задолженность и др. Договор займа. Согласно ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа может быть заключен путем выпуска и продажи облигаций (ст. 816 ГК РФ). Кредитный договор представляет собой особый случай договора займа, когда кредитором выступает банк или иная кредитная организация. Особенности кредитного договора: а) договор всегда заключается в письменной форме; в противном случае он считается ничтожным; б) предметом договора могут быть только деньги; в) обязательным элементом договора является условие о процентах за пользование телом кредита. Договор банковского вклада. Согласно ст. 834 ГК РФ по договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором. Письменным доказательством заключения договора банковского вклада может быть: для физического лица — сберегательная книжка или сберегательный сертификат, для юридического лица — депозитный сертификат. Договор банковского счета. Согласно ст. 845 ГК РФ по договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнить распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету. Договор финансирования под уступку денежного требования (факторинг). По договору факторинга одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование (ст. 824 ГК РФ). Договор финансовой аренды (лизинга). Согласно ст. 665 ГК РФ по договору лизинга арендодатель обязуется приобрести в собственность заказанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование. Договоры поручительства и банковской гарантии. По договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или частично (ст. 361 ГК РФ). Долевые инструменты и деньги. Производные финансовые инструменты. К производным относятся финансовые инструменты, предусматривающие возможность покупки-продажи права на приобретение-поставку базового актива или получение-выплату дохода, связанного с изменением некоторой характеристики этого актива. С помощью деривативов продаются не собственно активы, а права на операции с ними или получение соответствующего дохода. Производные финансовые инструменты предназначены для решения двух основных задач: спекулирование и хеджирование. В финансовой науке под спекулированием (speculation) понимается вложение средств в высокорисковые финансовые активы, когда высок риск потери, но вместе с тем существует устраивающая инвестора вероятность получения сверхдоходности. Под хеджированием понимают операцию купли-продажи специальных финансовых инструментов, с помощью которой полностью или частично компенсируют потери от изменения стоимости хеджируемого объекта (актива, обязательства, сделки) или олицетворяемого с ним денежного потока. Форвардные контракты. Форвардный контракт (forward contract) Согласно контракту продавец обязан поставить в определенное место и срок определенное количество товара или финансовых инструментов; после доставки товара покупатель обязан заплатить обусловленную в момент заключения контракта цену. Фьючерсы (future contracts) форвардный контракт чаще всего заключается с целью реальной продажи или покуп

|

||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 1546; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.57.239 (0.014 с.) |